【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:华泰建筑建材研究

周观点全文

核心观点

1.本周观点

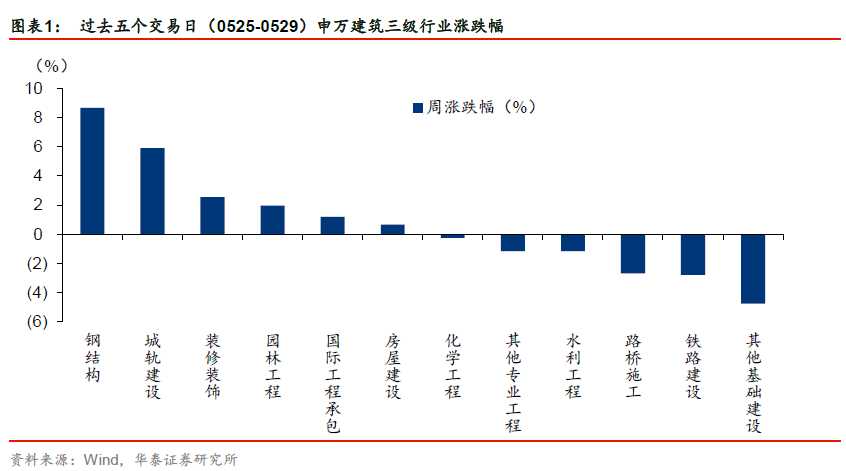

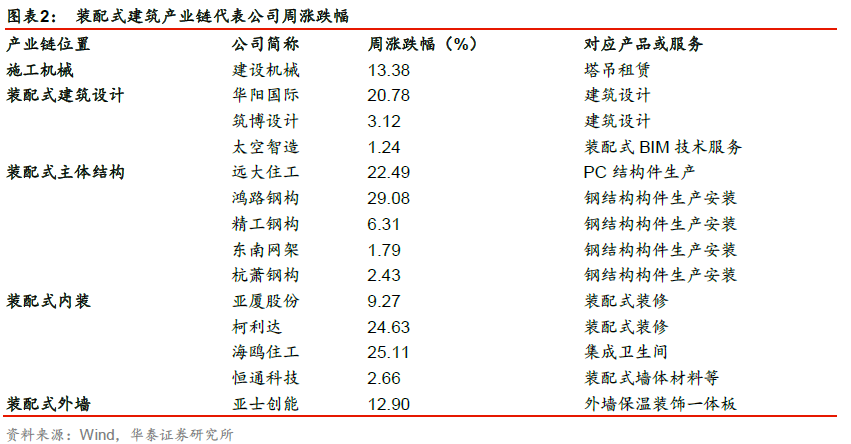

装配式建筑呈现板块性大行情,基建设计向上拐点有望出现,继续推荐钢结构和基建设计龙头。过去五个交易日沪深300指数上涨1.12%,SW建筑指数上涨0.07%,钢结构板块在鸿路钢构单周上涨近30%带动下,继续大幅上涨,城轨和装饰板块表现也较好。上周装配式建筑产业链龙头全线大涨,施工机械、主体结构、内装等板块均有表现,上周海南外发《关于加快装配式建筑发展的通知》,其中要求至2022年底,计划实施的商品住宅项目中装配式建筑占比不低于80%,在单体面积超过2万平方米的公共建筑及抗震设防烈度8度区内的超高层建筑优先采用钢结构。而江苏也要求确保2020年底全省装配式建筑占新建建筑面积比例达到30%,成都的《关于进一步推进装配式建筑发展的实施意见(征求意见稿)》则直接要求全市新建房建工程原则上应全部使用装配式方式建设。我们认为未来五年,装配式建筑的渗透率仍有望处于快速上升的过程中。但另一个同样值得重视的趋势在于,各地未来或进一步规范和严格装配式建筑的评价标准,5月25日青岛住建局外发《关于进一步规范青岛市装配式建筑评价工作的通知》,我们认为未来装配化率及是否达到装配式建筑标准的判定或趋于严格,装配式建筑同样有望进入高质量发展阶段,钢结构、装配式内外装等能够切实提高装配化率的建造方法渗透率有望提升。

继续推荐高景气装配式建筑产业链,首推钢结构龙头,基建回暖弹性角度继续推荐基建设计龙头,低估值角度关注房建装饰龙头。1)装配式建筑渗透率快速提升带动产业持续高景气,同时对装配化率要求的提高有望带动钢结构、装配式内墙等产业实现快速增长,首推钢结构制造龙头鸿路钢构,同时推荐精工钢构;1)基建设计龙头短期有望受益于逆周期调节预期增强,3-5月订单或已呈现回暖迹象,推荐中设集团、苏交科,央企龙头订单及收入确认同样有望受益基建发力,但业绩弹性预计稍弱,关注估值修复机会,推荐中国铁建、中国交建等;2)园林板块2020年政策及融资环境均较为有利,龙头公司有望迎来基本面反转,且在基建上行周期中有望展现出较好的弹性,推荐东方园林;4)当前资金面利好房建产业链预期修复,装饰龙头订单增速有望回升,房企融资若改善,装饰龙头收款亦有望改善,当前房建产业链龙头估值均处于历史底部区间,后续有望表现出较强的价值属性,推荐中国建筑,金螳螂等。

2.近期核心推荐标的

(1)鸿路钢构:1)钢结构行业未来有望保持稳定增长。钢结构和混凝土结构呈替代关系,在混凝土价格及人力成本持续上涨情况下,我们预计钢结构相对与混凝土结构的成本劣势有望明显收窄,我们预计十四五全国建筑钢结构产量年化增长率有望保持稳健增长。2)长期坚持加工业务,成本优势逐步形成。2011年时鸿路/精工/东南/杭萧产量59/45/40/46万吨,2018年各家产量144/72/50/48万吨,鸿路优势明显扩大,2019年鸿路产量达到187万吨,继续实现高增长。我们认为公司在规模扩大后的采购优势,产能平滑优势,以及通过优化排产、钻研管理、精控工序工资带来的废品率优势和单吨人工优势已逐步形成。3)未来产量及吨净利有望双升。我们预计公司在产能扩张情况下,2020年产量有望达260万吨左右,2022年前有望达到400万吨/年,随着产能利用率提升,吨净利亦有望从当前的150元左右上升至200元左右。

(2)中设集团:1)收入/利润保持稳健增长。公司19FY归母净利润增速30.7%,勘察设计收入增速继续保持20%以上,彰显龙头公司优势。公司19FY新签订单80亿元,同比增长25%,其中勘察设计类订单64亿元,同比增长12%,行业景气度较低的情况下仍保持了稳定的订单增长能力。2)国内交通设计龙头,有望充分受益长三角一体化提速。公司作为全国公路勘察设计行业勘察设计收入规模最大的企业,2017年排名全国全部设计院收入规模14位,2018年排名第8位,A股和民营企业中均排名第一,技术和研发能力行业翘楚,是参与长三角一体化交通规划编制的唯一民营企业。公司现金流好于可比公司,进一步体现了公司在接单质量上的优势。3)行业市占率提升逻辑正逐步兑现,龙头企业通过市占率提升(收购团队和渠道下沉),在订单和收入增速上体现的周期性趋弱,20-22年公司有望保持年均20%左右的利润增速。

(3)苏交科: 1)可比口径下主业业绩保持较高增长。19FY归母净利润增速16.5%,预计可比口径下的经营利润增长速度略超市场和我们预期,国内工程咨询主业收入增速持续回暖,20Q1公司归母净利下降91%,但我们Q1收入及利润占全年比重较小,Q1业绩情况对全年业绩预期影响较小;2)19FY公司CFO流入同比大幅增加,我们预计2020年公司现金流有望保持较好水平。设计咨询主业属地化推进顺利,检测收购江苏益铭进一步完善业务能力及区域布局;3)饱满在手订单为公司未来两年的收入与利润增长奠定了良好基础。公司17年国内新签订单在45亿元以上,同比增长近50%,接近17年扣除EP后设计咨询收入的2倍,18/19年新签订单均在50-60亿元,订单仍然饱满。

(4)中国铁建:1)19FY营收8305亿元yoy+13.7%,归母净利202亿元yoy+12.6%,收入业绩保持稳健增长。CFO净流入400亿元同比大幅改善,对公司保持投资规模及降杠杆形成积极影响;2)新签订单维持较快增长。公司19年新签订单同比增长26.7%,在手订单饱满,20Q1新签订单同比增长14.4%,其中基建工程订单同比增长22.0%,在疫情影响下逆势实现较快增长;3)铁路、轨交市占率高,逆周期发力有望受益。公司与中国中铁在铁路、轨交等细分市场占据较高份额,全年基建逆周期发力有望延续。且公司当前PE(TTM)6.6倍,PB(LF)0.8倍,估值处于低位。

(5)金螳螂:1)19FY营收YoY+22.98%,归母净利润YoY+11.75%,收入继续保持高速增长,利润增速相对稳健,预计20FY公司收入利润增速剪刀差有望缩小;2)公装订单增速仍维持较高水平。公司18年在地产精装修带动下公装订单中标增速达到25%,2019H1传统公装订单增速23.7%仍然处于较高水平,19FY公告公装订单增速16.97%继续保持较高水平,市占率提升逻辑逐步兑现,我们预计公司全年传统公装订单有望保持较好增长,地产端业务在行业景气下行及公司主动控制情况下订单体量同比或保持平稳;3)家装中长期有望受益业务方向与组织架构调整,公装盈利能力或受益供应链集中管理带来的议价能力提升及交易成本降低。

(6)中国建筑:1)19FY收入增速18.4%,归母净利润增速9.5%,19年Q1-4单季度收入增速10.2%/21.7%/ 14.6%/24.4%,19Q4收入增长提速;19年Q1-4单季度归母净利增速8.8%/4.2%/18.5%/8.8%;2)19年建筑业务新签订单同比增长6.8%,其中房建/基建/设计同比变动15.9%/-17.5%/5.5%,基建和设计类订单增速呈现边际改善,房建订单增速仍维持较高水平。19年地产销售额同比增长26.8%,地产销售持续高增长,为后续业绩增长创造了有利条件;3)估值处于历史较低水平。公司当前PE(TTM)5.2倍,PB(LF)0.88倍,处于历史10%分位左右,我们预计交易层面压制因素未来有望逐步消除,公司中长期实现利润稳定增长可能性较好,未来存在价值发现机会。

风险提示

疫情持续时间超预期:当前我们对全年及Q1基建等投资数据的测算基于疫情能够在短期内得到控制,出现拐点,建筑工地普遍能够在2月末复工并恢复到正常工作效率的假设,若疫情持续时间超预期,则固定资产投资可能低于我们预期;

基建投资增速回暖不及预期:尽管关于基建稳增长的政策面利好在不断推进,且由中央逐步落实至地方,但基建投资仍受天气,政策传导进度、资金到位程度等多因素影响,投资增速回暖可能不及预期。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)