【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:东兴化工产业洞见

投资摘要:

页岩气革命带来丰富乙烷供给,美国乙烷产量在全球占比超过40%。美国页岩气当中乙烷含量占比往往在10%以上,部分产区如Bakken甚至高达25%,而通常情况下全球其他产区天然气中乙烷含量不超过5%。EIA数据显示2018年美国乙烷实际产量(不包括回注)为62289万桶(3488万吨),相较于2017年增长19.67%,在全球乙烷产量中占比超过40%。按照此前美国天然气的行业发展预计,美国乙烷的产量保持年增350万吨以上。

最悲观情况下20-21总乙烷可分离量仍有273和226万桶/日,依然高于目前美国乙烷的产量。持续低油价之下,美国油气生产商面临着极大的生存压力, 3月19日BTU Analysis调查数据显示美国37家上市公司2020年的资本预算将比2019年下降至少36%。如果天然气生产活动下降维持和资本开支减少同比例的40%左右,那么天然气的产量下降量将在8十亿立方英尺/天,相较于20年1月产量下降约7%。天然气产量下降对乙烷可分离量的影响在15-30万桶/天。2020年1月美国页岩油产量约为823万桶/日,伴生气产量约为167亿立方英尺/日,对应乙烷可分离量为107万桶/日。如果在最悲观情况下美国页岩油开采活动强度阶段性完全停止,对应页岩油产量将在1-2年内的下降幅度将达到20%和50%,对应伴生气对应的乙烷可分离量将分别下降21.4和53.5万桶/日。

部分新增乙烷裂解项目或将延期,影响乙烷需求增长。受到新冠疫情的影响全球石化行业遭遇巨变,一二季度石化公司预计将遭遇大面积亏损,对于规划的石化项目投资和建设进度必将产生一定影响。中国乙烷裂解项目中仅卫星石化进入实质性建设,预计今年内投产。

在中性假设之下,20年美国面临着乙烷产量下滑,而乙烷消费和乙烷出口将从20年Q3开始逐渐恢复。此种假设下20年Q4起美国乙烷回注量将会有所下降,实际产量/可分离量的比例将从前期65%左右提升至80%左右。乙烷供过于求的情形并未改变,过剩量在1080万吨/年以上。高库存和高回注量决定了美国乙烷定价依然会在天然气价和化工原料价格之间,且价格中枢由可分离乙烷的边际成本决定。原油价格走出低油价区间后,美国乙烷供应有望恢复增长。

投资策略:长期看好国内乙烷裂解项目的前景,重点推荐乙烷裂解将率先投产的民营C3行业龙头卫星石化。

风险提示:油价持续位于低位、美国油气生产商大面积破产、终端需求不及预期、乙烷出口设施建设不及预期。

1. 乙烷供给格局:95%来自NGL分离,北美贡献主要增量

乙烷是重要的化工原料和燃料,主要存在于石油伴生气、天然气和石油裂解气中。根据2016年的数据显示全球乙烷资源产出量约为6400万吨/年,北美和中东是全球最重要的乙烷生产地,同时南美、东南亚、中东欧等地也有部分产量。中东地区乙烷主要来自于炼厂气以及少部分的油田伴生气,全部用于区域乙烯原料。但是近年来中东地区油气产量几乎没有较大增长,全球乙烷供给的主要增长来自北美。

页岩气革命带来丰富乙烷供给,美国乙烷产量在全球占比超过40%。美国页岩气当中乙烷含量占比往往在10%以上,部分产区如Bakken甚至高达25%,而通常情况下全球其他产区天然气中乙烷含量不超过5%。2011年后随着油井定向钻探和压裂页岩实现技术突破,美国天然气产量快速增长,并于2017年蜕变为天然气净出口国。随之而来的是乙烷产量的快速增长导致供过于求,2017年起美国湾区大量新上乙烷裂解装置仍不足以消化过剩的乙烷产能,不得不持续扩大乙烷出口。EIA数据显示2018年美国乙烷实际产量(不包括回注)为62289万桶(3488万吨),相较于2017年增长19.67%,在全球乙烷产量中占比超过40%。按照此前美国天然气的行业发展,预计美国乙烷的产量继续保持增长,年增350万吨以上。

在实际生产当中,95%的乙烷通过NGL(天然气液)分离获得。各种来源的天然气会首先汇总到天然气处理工厂(Gas Treatment Plants),对气体进行净化以除去硫化氢、二氧化碳、惰性气体和水等各种杂质。经过净化处理之后,以甲烷为主的天然气(dry gas俗称“干气”)可以直接进入管道输送给用户,剩余的C2-C5烃类(wet gas俗称“湿气”)我们称之为NGL(天然气液),需要进行下一步的分离得到乙烷、LPG(丙烷、丁烷)等。除此之外,各炼厂石油裂解气经过分离也可以得到乙烷。

乙烷产量与天然气产量息息相关。经过净化处理后的NGL中乙烷含量达到40%以上,而美国来自原油裂解的炼厂气中乙烷含量仅仅只有5%。并且本身天然气加工过程中产生的NGL量也要远远超过炼厂气,因此美国乙烷供应主要看天然气产量变化以及乙烷回收的比例。

2. 页岩油气生产活动减弱不改变美国乙烷过剩格局

2.1 油价暴跌之下20年美国天然气产量预计将下降7%

只有16%的美国页岩油气开采盈亏平衡点在在油价30美元/桶以下。在沙特挑起原油价格战和新冠疫情对全球经济造成沉重打击双重影响之下,国际原油价格自今年3月份起持续跳水,布伦特原油价格一度跌穿20美元/桶,目前在30美元/桶以下震荡。而WTI原油更是连续多日位于20美元/桶以下,美国的商业原油库存也是临近上限。事实上在现有的技术水平下,接近80%的美国页岩油气项目需要在50美元/桶左右的油价维持盈亏平衡,只有16%的页岩油气产能盈亏平衡点在30美元/桶以下。

低油价造成页岩油商资本开支减少36%。持续低油价之下,美国油气生产商面临着极大的生存压力,大额削减资本开支是主要应对危机手段。3月19日BTU Analysis调查数据显示美国37家上市公司2020年的资本预算将比2019年下降至少36%,后续随着油价进一步下跌以及储油能力告急我们预计这一数字还有可能增加。值得注意的是限产关井只能减少一部分可变成本,而比例较高的资产折旧等固定成本依然存在,对提升整体效益影响有限。且关井不难,但一旦油价上涨,要重新开井恢复生产却很难。因此生产商将主要将从完井数和钻机数两个方面影响未来油气产量。

活跃钻机数量下降42%,主要来自Permian盆地。当前的大多数石油生产钻探活动集中在二叠纪Permian盆地,活跃钻机数占比近乎半数。此外主要页岩油产区还包括Eagle Ford和Bakken地区,而美国东北部的Appalachia山脉地区则是另一主要页岩气产区。可以看到美国活跃钻机数自2018年四季度起不断下滑,今年来天然气价格跌幅有限与原油出现背离。因此钻机数下降将以页岩油开采活跃、单井产气量较少的Permian盆地为主。四月第三周EIA公布的活跃钻机数527,其中采气钻机数89,相较于2019年同期已分别下降42%和52.4%。

生产活动的减弱在未来一两年内对美国天然气的供给影响仅在7%到14%之间。美国需要每月完井1000口来维持油气产量,其中气井占比约为17%。如果美国立即停止完井活动,每年将减少近2000口产量最高的新井。按照单口气井第一年产量在6-10百万立方英尺/天计算,对天然气产量的影响平均将在16十亿立方英尺/天。如果天然气生产活动下降维持和资本开支减少同比例的40%左右,那么天然气的产量下降量将在8十亿立方英尺/天,相较于20年1月产量下降约7%。若考虑到21年Kinder Morgan的天然气管道开通,21年美国天然气干气的产量依然可以维持在90十亿立方英尺/天以上的水平。后续油气价格若有反弹,美国生产商仍可能恢复完井活动以维持产量水平。因此天然气产量下降对乙烷可分离量的影响在15-30万桶/天。

页岩油关停将最多减少乙烷可分离量53.5万桶/天。2020年1月美国页岩油产量约为823万桶/日,伴生气产量约为167亿立方英尺/日,对应乙烷可分离量为107万桶/日。如果在最悲观情况下美国页岩油开采活动强度阶段性完全停止,对应页岩油产量将在1-2年内的下降幅度将达到20%和50%,对应伴生气对应的乙烷可分离量将分别下降21.4和53.5万桶/日。加上除伴生气外对应的乙烷可分离量,即便是在最悲观情况下20-21总乙烷可分离量仍有273和226万桶/日,依然高于目前美国乙烷的产量。

2.2 部分新增乙烷裂解项目或将延期

2018年至2021年间,全球乙烯产能增长仍将以亚洲和北美为中心。近几年随着全球经济的发展,乙烯需求稳步增长。2018年全球乙烯需求增加约600万吨/年,达1.64亿吨/年,连续5年保持增长态势,需求增长主要来自东北亚、南亚和中东等消费升级地区。2018年世界新增乙烯产能831万吨,总产能达1.77亿吨/年,与上年相比增长5.3%。全球乙烯产能的增长以亚洲和北美为中心,北美洲将逐渐释放近两年新建的乙烷裂解产能,而较低的乙烷裂解成本将刺激亚洲地区(主要是中国)新增轻烃裂解产能。

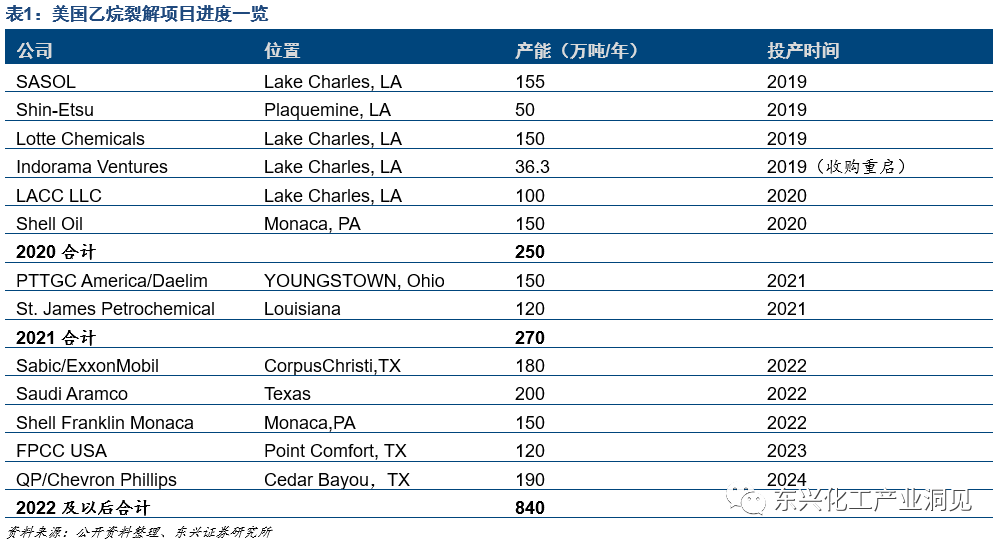

美国乙烷裂解项目投产进度或将放缓。过去十年美国宣布了20多个新建裂解装置项目,其中11个项目通过了最终投资决定(FID)。项目虽多,但保持了每年2-3套新增产能的投产进度,有助于市场消化新增产能和稳定乙烷原料供给。按照此前的计划20-22年每年仍有2-3套装置投产,但是由于部分产能缺乏完整的基础设施支持,台塑化学、PTT全球化工公司相继推迟了他们的项目投产计划。今年受到新冠疫情的影响全球石化行业遭遇巨变,一二季度石化公司预计将遭遇大面积亏损,对于规划的石化项目投资和建设进度必将产生一定影响。现在虽然没有看到具体的实施计划,但是我们预计未来2-3年内乙烷裂解制乙烯项目的投产进度或将放缓至每年1-2套新增装置,新增乙烷需求为8-16万桶/天。

中国乙烷裂解项目中仅卫星石化进入实质性建设,预计今年内投产。2017-2018年间中国规划乙烷裂解项目13个,目前有实质性进展的仅有卫星石化、新浦化学和万华化学三家。而新浦化学和万华化学都是选择的混烃裂解路线,有实质性进展的乙烷裂解项目仅有卫星石化一家。日前卫星石化连云港基地相继到场EO/EG反应器、裂解气压缩机等设备,并在如火如荼建设当中;第一艘VLEC船建成下水,预计项目将于今年内投产。因此在2022年之前,国内新增乙烷需求为卫星石化的8.5万桶/天左右。

其他项目的搁置大都因为原料供应问题,美国乙烷公司(AEC)专门为中国客户建设的Martin出口终端预计将在22年建成,出口能力达到1000万吨级(约合48万桶/天),因此国内其他乙烷裂解项目投产时间不会早于2022年。而卫星石化联合美国EnergyTransfer Partners在美国Nederland建立17.5 万桶/天的乙烷出口终端,将于2020年三季度左右正式投入运行。配套乙烷出口设施、与美国主要贸易商合作锁定美国乙烷资源,既是应对美国乙烷价格波动的有效措施,也是中国乙烷裂解行业的较高壁垒。

2.3 美国乙烷供需平衡测算

综上所述,我们认为未来1-2年可能面临着美国乙烷可分离量的下降,但是同时乙烷裂解项目开展进度也会受到新冠疫情及原油价格暴跌的冲击。我们模拟了美国乙烷可分离量的下降,以及乙烷消费及出口需求在20年Q3期逐渐恢复至正常水平下美国乙烷的供需平衡情况。发现即使是在美国页岩油开发活动完全停止的最悲观假设下,美国乙烷的供给依然能满足消费和出口的需求。

最悲观假设情形:美国停止油气开发完井活动,20-21年天然气产量将分别下降7%和14%;页岩油产量将分别下降20%和50%,进而影响伴生乙烷的产量,而乙烷消费需求从20年Q3开始恢复。此种假设之下21年美国乙烷将面临着最严峻的局面,所有乙烷将全部分离用以供给消费需求以保证库存量稳定。但我们认为此种情况发生的可能性极小。

中性假设情形:20年美国面临着乙烷产量下滑,而本国乙烷消费和乙烷出口将从20年Q3开始逐渐恢复。此种假设下20年Q4起乙烷回注量将会有所下降,实际产量/可分离量的比例将从前期65%左右提升至80%左右。乙烷供过于求的情形并未改变,过剩量在1080万吨/年以上,且当前美国乙烷库存位于近十年来的高位。乙烷定价依然会在天然气价和化工原料价格之间,且价格中枢由可分离乙烷的边际成本决定。原油价格走出低油价区间后,美国天然气供给恢复增长之后,美国乙烷的供给将会依然充足。

3. 风险提示

油价持续位于低位、美国油气生产商大面积破产、终端需求不及预期、乙烷出口设施建设不及预期。

分析师:罗四维 证书编号 S1480519080002

研究助理:徐昆仑、沈一凡、薛阳

本文节选自东兴证券研究所已于2020年5月21日发布的《烯烃原料轻质化系列报告之二:油价暴跌之后美国乙烷供给依然充足》报告,具体分析内容(包括风险提示等)请详见报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)