来源:未来智库

(获取报告请登陆未来智库www.vzkoo.com)

一、激光应用场景较多,下游产业链庞大

激光(Laser, Light Amplification by Stimulated Emission of Radiation)是指原子受激辐 射产生的光,是一种能量密度高、方向性和单色性好的相干光辐射。激光产生的原理是原子 中的电子吸收能量后从低能级跃迁到高能级,再从高能级回落到低能级的时候,所释放的能量 以光子的形式放出。

激光设备下游市场规模庞大且复杂,形成了完备的产业链。目前,与激光相关的产品和 服务已经遍布全球,形成了丰富和庞大的激光产业。激光的应用领域包括材料加工、信息通讯、 数据储存、医疗美容、科研军事、仪器传感、显示、增材制造等各个细分领域,形成了丰富庞 大的产业以及完备的产业链。产业链上游主要包括光学材料及光学元器件,中游为各种激光器 及配套设备,下游以激光应用产品为主,下游应用中渗透到消费电子、高端材料、半导体加工、 汽车、船舶、通讯、医疗美容、军事等众多领域。

由于下游涉及行业复杂,国际龙头注重以并购拓展业务版图。2018 年德国通快、美国相 干、IPG、贰陆等国际激光龙头企业营业收入均实现较快增长。由于激光设备涉及的下游较为 复杂,为拓展业务蓝图,国外龙头企业均采用了收并购的方式来进行扩展——通快收购了 Amphos 公司,强化在超快激光器领域的布局;相干收购了 Ondax 公司,拓展元件、激光器以 及激光系统的产品组合;IPG 则收购了 Genesis 公司,向机器人自动化领域进军。

二、激光器是激光设备的核心部件,光纤激光器优势明显

(一)激光器由泵浦源、增益介质、谐振腔三部分构成

激光器是激光设备的核心部件。激光器是激光设备的发光装置,作为激光设备最关键的 零部件,该环节技术壁垒较高。激光器主要由泵浦源、增益介质(工作物质)、谐振腔这三部 分构成。泵浦源作用是对激光工作物质进行激励,将激活粒子从基态抽运到高能级;增益介质 是指用来实现粒子数反转并产生光的受激辐射放大作用的物质体系。谐振腔通常由两块与激活 介质轴线垂直的平面或凹球面反射镜构成,是光波在其中来回反射从而提供光能反馈的空腔。

以光纤激光器为例,增益光纤固定在两个光纤光栅之间构成谐振腔,泵源通电产生的泵浦 光穿过增益光纤时,增益光纤中的稀土离子会吸收泵浦光,其电子被激励到较高的激发能级, 反转后的粒子以辐射形成从高能级转移到基态后从纤芯中输出激光。

(二)光纤激光器具备能量密度高、加工范围广等优点,市场份额持续提升

激光器种类繁多,按照增益介质的不同,激光器可分为光纤激光器、固体激光器、气体 激光器、半导体激光器等。不同种类的激光器由于输出激光的波长、光束质量、输出功率等 参数不同,应用市场也有所差异。目前市场上的工业激光器的主要性能参数对比如下表所示:

二氧化碳、固体、半导体激光器性能各异,各有优劣。二氧化碳激光器由于具有功率大, 能量转换效率高,输出光束光学质量好,相干性好,工作稳定等优点,被广泛应用于加工、通 讯、科学研究等领域。但是也存在体积大、结构复杂、维护困难,金属对 10.6μm 波长的激 光不能够很好的吸收,不能采用光纤传输激光等缺点。固体激光器具有输出能量大、峰值功率 高、结构简单耐用,价格适宜的优点,在激光切割、定向武器等方面有广泛的用途,但是热效 应非常明显,且输出效率低。半导体激光器体积小、重量轻、运转可靠、耗电少、效率高,在 光纤通信、光电测量、军事领域得到十分广泛的应用,但在方向性、单色性和相干性方面较差。

相比之下光纤激光器更具有综合优势,被誉为“第三代激光器”。对比上表可以看到,相 较于固体、气体、半导体激光器,光纤激光器具有输出激光光束质量好、能量密度高、电光效 率高、使用方便、可加工材料范围广、综合运行成本低等诸多优势。因此广泛应用于雕刻、打 标、切割、钻孔、熔覆、焊接、表面处理、快速成形等材料加工领域,被誉为“第三代激光器”。近十年来,光纤激光器市场份额持续增长。其在全部工业激光器中的占比,从 2009 年的 13.7% 增长至 2018 年的 51.5%,相较于其他激光器处于明显的领先地位。

三、高功率激光加工将驱动工业激光器市场继续增长

全球激光器市场规模较大,且呈现稳步上升趋势。Strategies Unlimited 发布的数据显示,2018 年全球激光器市场规模达约为 137.5 亿美元,同比增长 5.8%,近十年复合增速达 11.1%。而随着飞机、汽车工业向复合材料的转变,高功率激光器渗透率的持续提升,我们预计 2019 年全球激光器市场销售额继续以 6.2%的速度增长,市场规模将达到 146 亿美元。

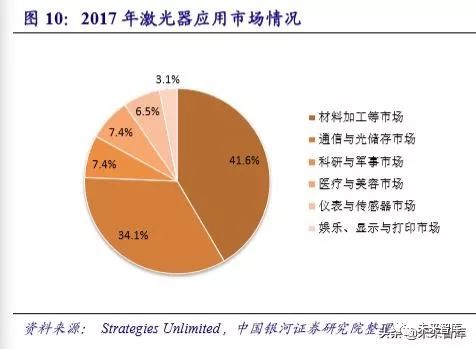

从激光器销售占比看,材料加工占据激光应用市场的主要地位。根据 Laser Focus World 的数据显示,2018 年材料加工等继续保持全球激光器应用市场收入占比最大的细分项,收入 规模达 61.6 亿美元,占比为 44.5%,较 2017 年同期增长 3.2 个百分点。通信与光储存是第二 大市场,规模为 38.2 亿美元,占比为 27.8%;科研与军事、医疗与美容、仪表与传感器、娱 乐与打印市场占有率分别为 9.3%、7.5%、7.4%以及 3.2%。

具体来看,高功率激光加工(切割、焊接)是目前的主要应用场景。从细分角度来看, 材料加工的用途包括切割、金属焊接、打标、半导体、金属精加工等多种领域。2017 年,切 割、焊接应用分别占全球工业激光器材料加工用途的 35%与 15%,是目前的主要应用场景, 打标应用占 15%,半导体占 14%,金属精加工占 8%。

高功率激光加工驱动材料加工市场稳步增长。根据 Optech Consulting 的咨询数据看,2018 年全球激光材料加工市场收入为 145 亿美元, 2012-2018 年的复合增速达 6%。由于高功率激 光材料加工渗透率继续提升,我们预计 2019 年全球激光材料加工市场将继续保持增长趋势, 收入规模有望达 156 亿美元。

材料加工用的激光器主要为工业激光器,或将继续受益。2018 年全球工业激光器销售收 入为 50.6 亿美元,同比增长 4.2%,近十年复合增长率达到 17%,增速超过激光器整体平均。在下游激光材料加工市场继续增长的背景下,我们预计工业激光器仍将保持较快增速。

四、中国激光产业保持快速增长,看好具备核心技术的龙头

(一)国内激光设备市场收入维持高增速

国内激光设备市场收入保持较快增速。2018 年全国工业、信息、医学、科研等领域的激 光设备总收入达到 605 亿元,同比增长 22%;2019 年我们预计增速将维持在 16%-25%之间, 市场规模有望超过 750 亿元。作为后发参与者,中国激光产业整体增速高于全球平均。长期来 看,随着中国经济结构向先进制造业的升级转变,我们认为工业用的大功率激光设备需求将长期保持较高景气度。

国内产业格局呈金字塔分布。从产业分布来看,国内的激光企业主要集中在下游的应用, 整体格局较为分散。

下游应用环节,除大族激光、华工科技两大行业龙头外(营收规模分别超过 100、50 亿 元),各细分板块有较多的参与者。而由于细分板块的整体市场规模相对较小,大部分的激光 企业均在科创板以及新三板挂牌上市。

中游激光器环节,国内生厂商主要是锐科激光、创鑫激光以及杰普特;运控系统中,柏 楚电子、维宏股份、奥森迪科占据中低功率激光切割控制系统的 90%,高功率激光控制系统 市场国际厂商仍占据绝对优势。上游元件环节,部分光纤已基本达到国际厂商水平,泵浦与芯 片等核心零部件仍然以进口元件为主。

(二)中低功率激光器国产化基本完成,高功率激光器竞争加剧

中游环节,国外光纤激光器厂商仍占大部分份额,但国产替代是大势所趋。2018 年全国 管线激光器市场销售总额超过 82 亿元,其中 IPG 光子市场占比为 50.3%,锐科激光、创鑫激 光作为国内龙头,相较 IPG 仍有较大差距。

但从趋势来看,2018 年 IPG 中国区实现收入 6.29 亿美元(约人民币 41.6 亿元),同比仅 增长 1.6%;而同期锐科激光、创鑫激光中国大陆地区分别实现收入 13.9 亿元、6.6 亿元,增 速达 55.8%、20.4%。在国内市场快速增长的背景下,2018 年锐科激光、创鑫激光国内市场份 额分别达到 17.8%、12.3%,较 2017 年均有明显提升。

中、低功率激光器市场景气度较高,国产替代基本完成。根据光纤激光器的功率不同, 可分为低功率(<100W)、中功率(≤1.5kW)以及高功率(>1.5kW)激光器。近年以来,低 功率光纤激光器出货量保持快速增长,从 2013 年的 1.3 万台增长至 2018 年的 11 万台,国产 份额超过 98%,预计 2019 年国产品牌出货量有望突破 12.5 万台,继续占据领先优势。中功率激光器方面,预计 2019 年国产出货量将达到 15500 台以上,增速维持在 25%,将继续挤压进 口厂商份额。

差异主要在于高功率激光器,市场竞争或将加剧。高功率(>1.5kW)激光器的国产品牌 于 2018 年实现市场突破,出货量达到 2000 台,占比接近 40%,其中超过 300 台 6kW 光纤激 光器投放市场。在国内厂商已取得技术突破的背景下,我们预计 2019 年市场空间将进一步打 开,国产化率有望超过 50%。

国产化率的提升将伴随激光器价格的下移,短期内厂商盈利承压。以进口的 IPG 光纤激 光器为例,2016 年其光纤激光器国内售价已明显低于 2012 年时的售价,以一台进口的 20W 脉冲激光器为例,从 2012 年的每台价格约为 9~12 万元跌至 3 万元左右,降幅超过 50%。另 一方面,当时国内大功率激光器的技术尚未突破,进口价格相对坚挺,跌幅仅在 15%-20%左 右。

随着国产厂商在高功率激光器领域的突破,2019 年产业价格竞争呈白热化。以锐科激光 为例,在产品价格方面采用被动跟随战略,与海外厂商保持一定价差,因此在激烈的竞争中毛 利率出现了一定下滑。

(二)激光元件仍以进口为主,国产化正在路上

上游环节的芯片、光纤、高功率光纤光栅、热沉等光学器件是生产激光器产品的重要原材 料。国内相关产业起步较晚,技术不够成熟,质量及稳定性难以满足市场需求,目前仍然主要 以进口产品为主(含向国内代理商采购)。根据我们梳理的情况,国内三大激光器生产商的供 应商中,除了有凯普林、长光华芯等少数国产企业外,其他基本都是境外公司或其代理商。

国产龙头强化国内采购比重。但从进口原材料的金额来看,2017 年-2019 年上半年创鑫激 光的进口采购比重从 41.6%降至 23.7%,杰普特的进口原材料比重从 48.2%降至 29.3%,反映 了国产龙头厂商正强化国内采购比重。

国内光纤制造厂商已达到国外生产商相近的技术水平,光纤正逐步实现进口替代。2019 年上半年,创鑫激光脉冲、连续激光器的无源光纤国产化率分别为 89.91%、52.54%,杰普特 无源光纤国产化率也达到 90%。有源光纤作为增益介质,其难度与作用大于无源光纤,国产 化率也在同比提高。芯片(泵浦源)方面,国产芯片已达到可正常使用的水平,但在技术上仍 与进口芯片存在一定差距,目前国内领先的激光器厂商均主要采购 Lumentum 和贰陆激光的芯 片及组件,芯片环节仍有待突破。

综合来看,中国激光设备市场潜力巨大,国产替代将继续深化,看好具备核心技术的行 业龙头。在中国制造 2025 的大战略背景下,我国传统工业制造业面临深度转型,国内激光设 备市场规模将保持较快增速,市场潜力巨大。国内厂商快速发展,激光产业链国产替代步伐持 续,挤压国外企业市场占比。下游应用环节,已形成了以大族激光、华工科技行业两大龙头为 首的市场格局;中游激光器锐科激光、创鑫激光、杰普特三大国内厂商已具备核心竞争力,国 产替代正在加速,市场占比持续提升。上游元件环节,在部分环节取得突破性发展,未来需持 续关注芯片端的自主可控实现。综上所述,我们看好下游设备龙头企业受益于市场景气度向上, 以及具备核心技术的国产激光器厂商在国产替代趋势下的业绩增长。

(报告来源:银河证券)

获取报告请登陆未来智库www.vzkoo.com。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)