来源:长城研究--宏观策略

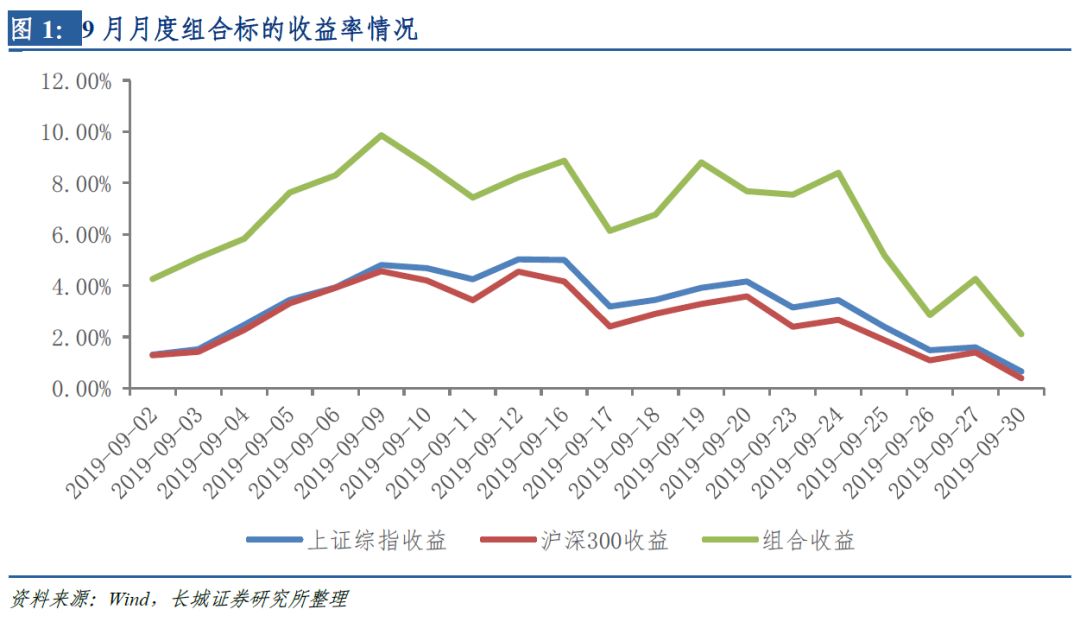

9月股票组合结果已经出来,我们选择的股票组合收益率为2.11%,同期上证综指收益率0.66%,9月组合收益持续跑赢大盘。其中保隆科技、三七互娱表现优异,收益率分别为22.72%、17.31%。

2019年10月股票组合的主要配置逻辑:

欧美制造业数据再度下滑、美国失业率创历史新低引发主要海外股市震荡,全球风险偏好下降,海外不确定性上升。而中国9月PMI好于市场预期,内部环境相对优于外部环境。业绩方面,目前逐渐进入三季报披露期,市场将逐渐回归基本面,我们认为企业盈利可能将继续寻底。政策方面,预计仍将延续“稳增长”基调不变,可能继续加码基建补短板,关注本月政治局会议的政策定调。流动性方面,经济下行压力再度提升美联储降息概率,国内货币宽松有望延续。外资方面,9月北上资金净流入创新高达到646.6亿元,11月MSCI将再度扩容,并且将以25%的比例一次性纳入中盘股标的,本月北上资金仍将保持净流入态势,但流入节奏大概率有所放缓。贸易方面,第13轮高级别磋商10月将在美举行,关注其不确定性可能对市场造成的冲击。

整体来看,经济下行压力仍然存在,猪价引发的通胀压力也未消除,后续仍然面临政策面发力和基本面压力的再平衡。在相对稳定的内部环境中,我们认为10月份股市震荡后有望出现反弹。市场驱动因素将由分母端逐渐转向分子端,关注三季报绩优个股的机会。

行业配置层面:

我们认为市场主线仍在“科技创新+金融”方向,此外重视三季报的结构性投资机会,结合业绩层面精选优质标的。另一方面,关注消费板块中业绩有望改善的细分领域以及受益于猪价上涨的养殖板块。

本月组合主要配置思路如下:

“科技创新+金融”主线:重点关注计算机(信息安全)、通信(5G)、电子(半导体)、传媒等方向,并结合业绩自下而上精选个股。同时建议配置估值低、安全边际高的金融、地产龙头。

消费角度:外资流入预期将继续支撑消费板块,关注食品饮料、家用电器等行业的中长期配置需求。关注业绩有望改善的汽车行业细分领域。此外建议关注受益于猪价上涨的养殖板块。

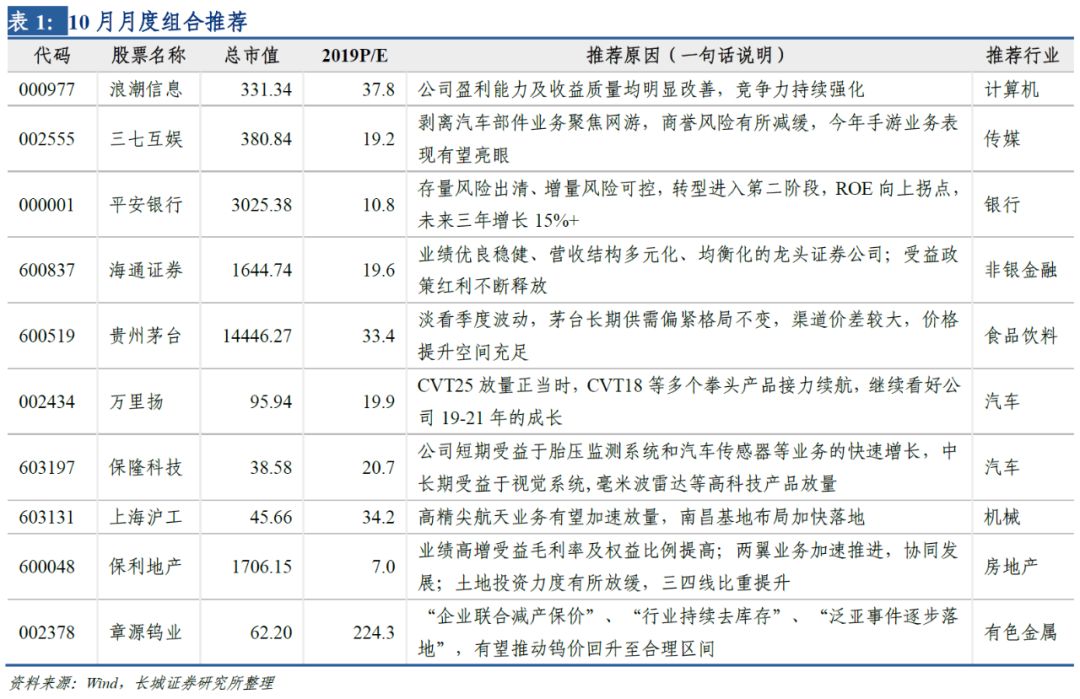

本期组合如下:

浪潮信息、三七互娱、平安银行、海通证券、贵州茅台、万里扬、保隆科技、上海沪工、保利地产、章源钨业,所选标的涵盖计算机、传媒、银行、非银金融、食品饮料、汽车、机械、房地产、有色金属等行业,感兴趣的投资者可以和相关研究员详细交流。

风险提示:经济超预期下行风险;海外市场大幅波动风险;政策落地不及预期风险。

*请参考文末特别声明和免责声明

9月组合回顾

9月股票组合结果已经出来,我们选择的股票组合收益率为2.11%,同期上证综指收益率0.66%,9月组合收益持续跑赢大盘。其中保隆科技、三七互娱表现优异,收益率分别为22.72%、17.31%。

2019年9月配置的主要逻辑:70周年时间窗口临近,部分政策利好可能落地,市场风险偏好有望提升。全部A股中报已披露完毕,9月份处于业绩“真空期”。流动性方面,美国二季度经济数据显示下行压力较大,美联储9月再次降息的概率提升;新的LPR形成机制理顺利率传导,有利于以市场化改革办法推动降低贷款实际利率。外资方面,富时罗素指数扩容、标普道琼斯指数纳入A股,外资流入趋势有望延续。经济下行压力仍存,后续仍然面临政策面发力和基本面压力的再平衡。猪肉价格快速上行导致年内通胀压力有所增大。市场对贸易摩擦的反应已逐渐钝化,但仍需关注谈判进展情况。总体来看,国庆70周年、流动性边际宽松预期升温及结构性稳增长措施有望对股市构成有效支撑,A股面临相对较好的内外部环境,9月份可以保持相对乐观的的态度。

行业配置层面:9月市场环境有助于成长股风险偏好修复;此外重视中报的结构性投资机会,结合业绩层面精选优质标的。一方面,“科技创新+券商”板块有望阶段性占优;另一方面关注食品、家电等消费行业以及自身景气有望上升的细分行业。

九月组合如下:光迅科技、三七互娱、上海沪工、欧比特、中航沈飞、海普瑞、贵州茅台、保隆科技、华电国际、华泰证券,所选标的涵盖通信、传媒、机械、国防军工、医药生物、食品饮料、汽车、电力、非银金融等行业。

回顾起来,9月前半月利好政策持续出台叠加外资大幅净流入,市场情绪比较乐观,推动市场上涨。后半月市场逐渐进入预期验证期,市场有所震荡回调。我们的组合抓住了“科技创新+金融”的市场主线,9月持续跑赢大盘,组合中保隆科技(22.72%)、三七互娱(17.31%)表现优异,获得较高超额收益。

10月组合推荐

2019年10月配置的股票组合如表所示,主要逻辑:

欧美制造业数据再度下滑、美国失业率创历史新低引发主要海外股市震荡,全球风险偏好下降,海外不确定性上升。而中国9月PMI好于市场预期,内部环境相对优于外部环境。业绩方面,目前逐渐进入三季报披露期,市场将逐渐回归基本面,我们认为企业盈利可能将继续寻底。政策方面,预计仍将延续“稳增长”基调不变,可能继续加码基建补短板,关注本月政治局会议的政策定调。流动性方面,经济下行压力再度提升美联储降息概率,国内货币宽松有望延续。外资方面,9月北上资金净流入创新高达到646.6亿元,11月MSCI将再度扩容,并且将以25%的比例一次性纳入中盘股标的,本月北上资金仍将保持净流入态势,但流入节奏大概率有所放缓。贸易方面,第13轮高级别磋商10月将在美举行,关注其不确定性可能对市场造成的冲击。

整体来看,经济下行压力仍然存在,猪价引发的通胀压力也未消除,后续仍然面临政策面发力和基本面压力的再平衡。在相对稳定的内部环境中,我们认为10月份股市震荡后有望出现反弹。市场驱动因素将由分母端逐渐转向分子端,关注三季报绩优个股的机会。

行业配置层面,我们认为市场主线仍在“科技创新+金融”方向,此外重视三季报的结构性投资机会,结合业绩层面精选优质标的。另一方面,关注消费板块中业绩有望改善的细分领域以及受益于猪价上涨的养殖板块。

本月组合主要配置思路如下:

“科技创新+金融”主线:重点关注计算机(信息安全)、通信(5G)、电子(半导体)、传媒等方向,并结合业绩自下而上精选个股。同时建议配置估值低、安全边际高的金融、地产龙头。

消费角度:外资流入预期将继续支撑消费板块,关注食品饮料、家用电器等行业的中长期配置需求。关注业绩有望改善的汽车行业细分领域。此外建议关注受益于猪价上涨的养殖板块。

本期组合如下:

浪潮信息、三七互娱、平安银行、海通证券、贵州茅台、万里扬、保隆科技、上海沪工、保利地产、章源钨业,所选标的涵盖计算机、传媒、银行、非银金融、食品饮料、汽车、机械、房地产、有色金属等行业,感兴趣的投资者可以和相关研究员详细交流。

风险提示

经济超预期下行风险;海外市场大幅波动风险;政策落地不及预期风险。

长城证券研究所宏观策略研究团队:

汪毅,包婷,李烨,潘京,徐颖,王小琳

汪毅(15000095031)

包婷(13585994068)

李烨(13632849894)

潘京(13986555777)

徐颖(15102111870)

王小琳(18833550053)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)