来源:兴证研究

投资要点

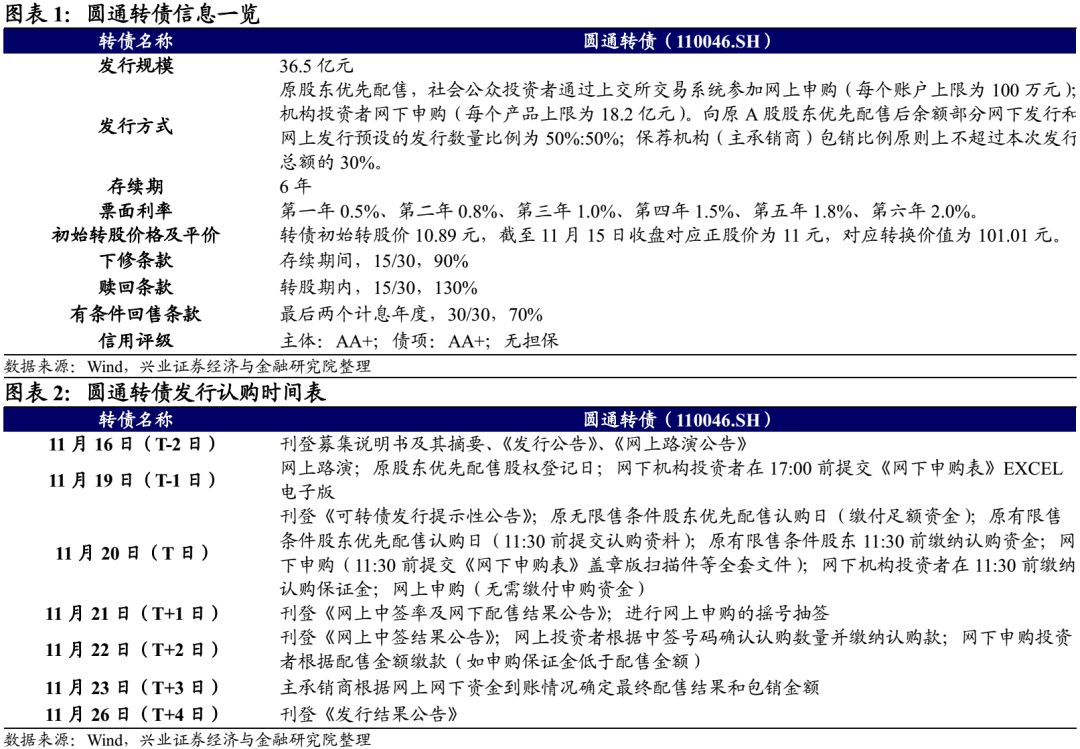

圆通转债的下修条款相对容易触发,赎回和回售条款并无特别之处,其纯债价值约为87.77元,面值对应的YTM为2.50%,债底保护一般。若所有转债按照转股价10.89元进行转股,则对总股本的摊薄幅度为10.21%。

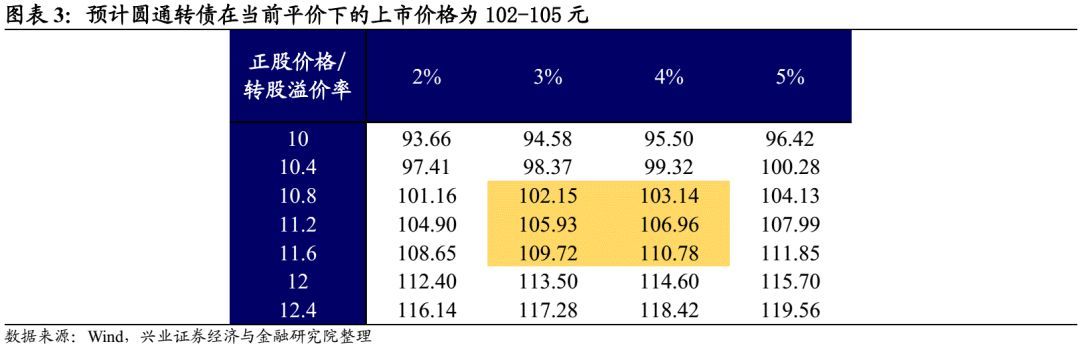

截至11月15日收盘,圆通转债对应平价101.01元。圆通转债具有一定稀缺性,2018年正股业绩有一定改善,但可能估值下杀的过程暂未结束,近期反弹力度也不足。预计圆通转债上市首日获得的转股溢价率不高,为2%-5%,价格为102-105元。

预计中签率为0.26%-0.40%,可适当参与。控股股东圆通蛟龙承诺出资不低于12亿元(占债券发行规模比重约为33%)参与优先配售,预计留给市场的规模在18.25亿元(50%)左右。目前权益市场以震荡为主,圆通速递基本面存在改善但并非传统白马,预计其网上申购户数为6万,网下参与机构250-350户,按照打满计算中签率约为0.26%-0.40%。圆通转债当前平价较高,如果正股不出现大幅调整,保发压力不大,投资者可适当参与。当然,若正股价格下跌圆通转债也存在破发可能,对于希望在打新后就减持获利退出的投资者而言,还需谨慎。

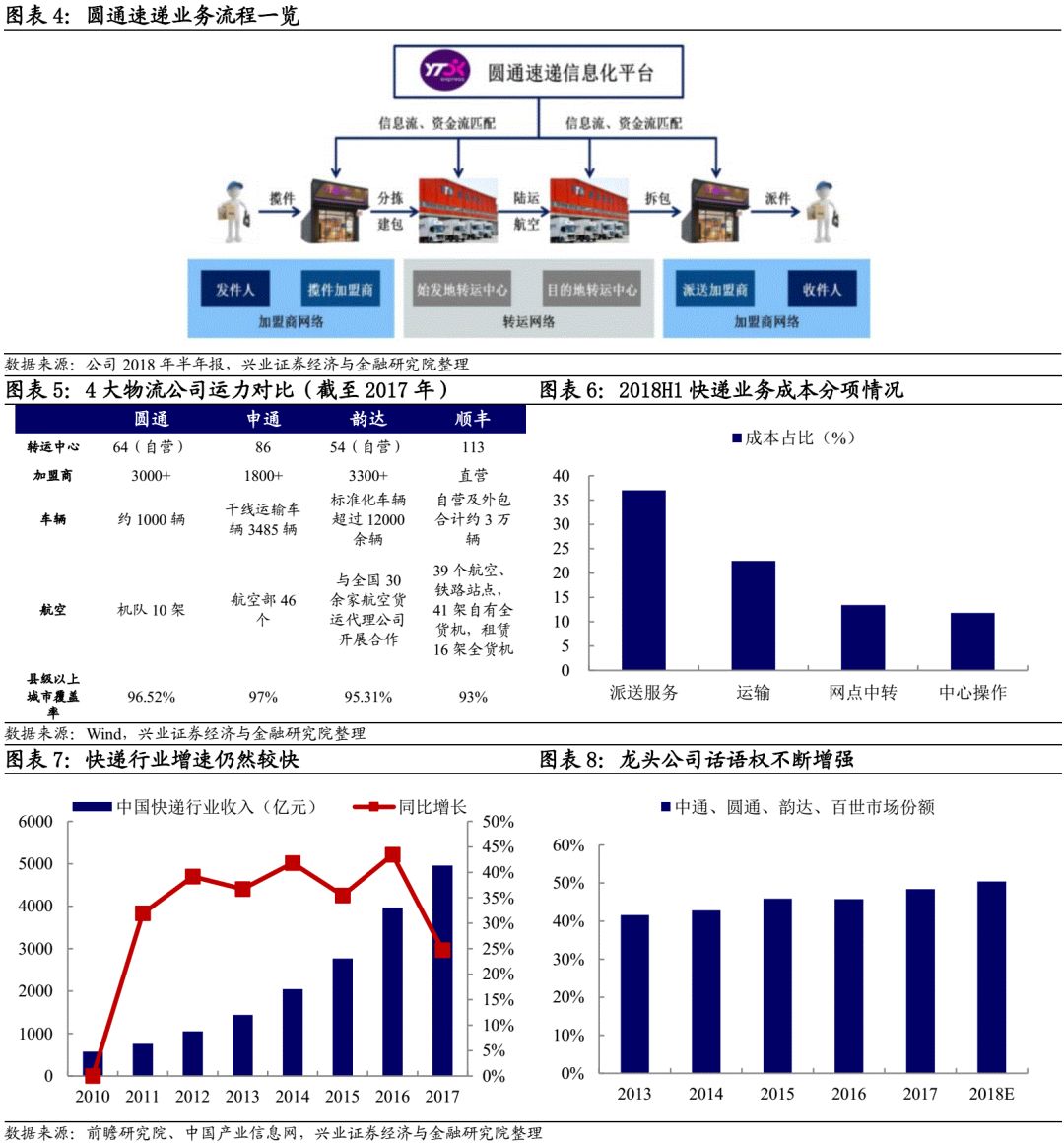

国内领先的综合性快递物流运营商。圆通速递以快递服务为核心,快递服务流程的主要环节包括快件揽收、快件中转、干线运输和快件派送。2018H1,公司快递业务收入占比为84%,毛利率11.90%;货代行业收入占比12%,毛利率13.93%。公司在全国范围拥有自营枢纽转运中心64个,加盟商3281家,县级以上城市覆盖率达到96.73%。

2017年公司业绩不及预期,原因在于:1)网络动荡、航空业务拓展不利;2)行业竞争加剧;3)面对较为强势的加盟商公司选择部分让步。2018年公司业绩改善:1)圆通国际并表,同比带来约20%/5%的营业收入/归母净利润增量;2)对加盟商进行精细化管理,网络稳定性大大提升;3)逐渐开拓国际快递、同城、快运、仓配、货代等新业务;4)单票毛利的下行趋势得到缓和,基数效应作用下业绩增速理应回升。截至2018Q3,公司营业收入/归母净利润增速达到44.74%/18.53%。

风险提示:宏观经济风险、电商增速下滑、快递企业恶性价格战、成本超预期上涨。

报告正文

11月15日晚间,圆通速递发布公告将于2018年11月20日分别在网上和网下共发行36.5亿元可转债,本次募集资金(扣除发行费用)将全部用于多功能转运及仓储一体化建设项目(拟投入募集资金23亿元,以下同)、转运中心自动化升级项目(10亿元)、航空运能提升项目(3.5亿元)。

1、圆通转债打新分析与投资建议

下修条款略有放松,债底保护一般

圆通转债的下修条款相对容易触发,赎回和回售条款并无特别之处。按照中债(2018年11月15日)6年期AA+企业债估值4.8%计算,到期按110元赎回,其纯债价值约为87.77元,面值对应的YTM为2.50%,债底保护一般。若所有转债按照转股价10.89元进行转股,则对总股本(流通盘数量占比为27.66%)的摊薄幅度为10.21%。

预计上市首日价格在102-105元

截至11月15日收盘,圆通转债对应的平价为101.01元。作为快递行业第一只上市转债,圆通转债有一定稀缺性。进入2018年其正股业绩有一定改善,但可能目前杀估值的过程还没有结束,近期反弹力度也不足。预计圆通转债上市首日获得的转股溢价率不高,为2%-5%,价格为102-105元。

预计中签率为0.26%-0.40%,可适当参与

根据最新数据,圆通速递前三大股东为上海圆通蛟龙投资发展(集团)有限公司、杭州阿里创业投资有限公司、上海云锋新创股权投资中心(有限合伙),分别持股51.01%/11.06%/5.98%。公告披露上海圆通蛟龙投资发展(集团)有限公司承诺出资不低于12.00亿元(占债券发行规模比重约为33%)参与本次发行的优先配售,预计留给市场的规模在18.25亿元(50%)左右。

与光电转债、洲明转债、张行转债、桐昆转债相同,圆通转债同时设置网下和网上发行。虽然光电转债网下参与机构超过1200户,但对于基本面看点有限的张行转债,网下机构仅252户。目前权益市场以震荡为主,圆通速递基本面存在改善但并非传统白马,预计其网上申购户数为6万,网下参与机构250-350户,按照打满计算中签率约为0.26%-0.40%。由于目前圆通转债平价较高(101.01元),如果正股不出现大幅调整,保发压力不大,投资者可适当参与。当然,若正股价格下跌圆通转债也存在破发可能,对于希望在打新后就减持获利退出的投资者而言,还需谨慎。

2、圆通速递基本面分析(详见兴证交运组报告)

国内领先的综合性快递物流运营商

圆通速递以快递服务为核心,围绕客户需求提供代收货款、仓配一体等物流延伸服务。公司以自营的枢纽转运中心和扁平的终端加盟网络为基础,积极拓展终端网点、优化网络建设,不断提升网络覆盖广度和密度、提高时效水平、提升服务质量,为客户提供最具性价比的快递服务。

公司快递服务流程的主要环节包括快件揽收、快件中转、干线运输和快件派送。其中,快件中转环节主要由公司自营枢纽转运中心体系承担,快件揽收和派送环节主要由加盟商网络承担。公司通过自主研发的信息化平台进行路由管控、操作节点监控、转运中心及加盟商管理、资金结算等,基本实现快件生命周期的全程信息化控制与跟踪,以及全网络信息化管理。2018H1,公司快递业务收入占比为84%,毛利率11.90%;货代行业收入占比12%,毛利率13.93%。

公司运力较强,覆盖范围广。截止2018H1,公司在全国范围拥有自营枢纽转运中心64个,加盟商3281家,快递服务网络覆盖全国31个省、自治区和直辖市,地级以上城市已基本实现全覆盖,县级以上城市覆盖率达到96.73%,自有航空机队12架;公司通过子公司圆通国际迅速拓展公司全球网络覆盖,现已基本形成了覆盖欧洲、北美、东南亚等国家和地区的全球物流骨干网络。

财务数据一览:业绩增速调整后,2018年有所改善

2016年是快递行业市场规模增速最高的年份,彼时竞争激烈程度不及现在,公司单票毛利也位于最高水平。全年公司实现营业收入/归母净利润168.18/13.72亿元,同比增长39.04%/91.24%。

2017年整体来看公司业绩不及预期,原因在于:1)网络动荡、航空业务拓展不利;2)行业竞争加剧,中通、韵达2017年的业务量增速均高于圆通,单票价格被压低;3)面对较为强势的加盟商公司选择部分让步,中转收入下降,单票派送价格由2016年的1.30元上涨至1.37元,导致业务毛利率回落。

2018年公司业绩改善。2018H1公司实现营业收入/归母净利润120.66/8.02亿元,同比增长46.95%/15.69%,两项增速较2017H1提升约36/10和百分点。报告期内:1)圆通国际并表,按6月30日人民币港元汇率计算,圆通国际同比带来约20%/5%的营业收入/归母净利润增量;2)公司对加盟商进行精细化管理,网络稳定性大大提升;3)逐渐开拓国际快递、同城、快运、仓配、货代等新业务;4)单票毛利的下行趋势得到缓和,基数效应作用下业绩增速理应回升。另外值得说明的是,2018年公司管理费用率提升主要系并表的圆通国际业务管理费用率较高所致。截至2018Q3,公司营业收入/归母净利润增速相对H1保持稳定。

成本管理带来竞争力,航空布局进程较快

2018H1公司在管理团队、干线成本管控、加盟商调整、科技投入均有一系列动作,效果显著。近期行业竞争加剧,公司通过降低费用、减轻加盟商负担来进一步刺激终端业务量的增长、捍卫快递龙头地位,可以关注公司在下半年成本和市场份额的改善进程。

另外,公司航空物流布局较为迅速。公司拟投资122亿元在嘉兴机场建设全球航空物流枢纽、超级共享联运中心和商贸集散中心。同时,公司以“承诺达特快”品牌提供低价位、高时效产品。此前,公司竞得萧山空港物流园航空总部基地地块、与菜鸟/中航联合中标香港机场高端物流中心。公司有望顺应电商国际化和高端化的趋势提升盈利空间。

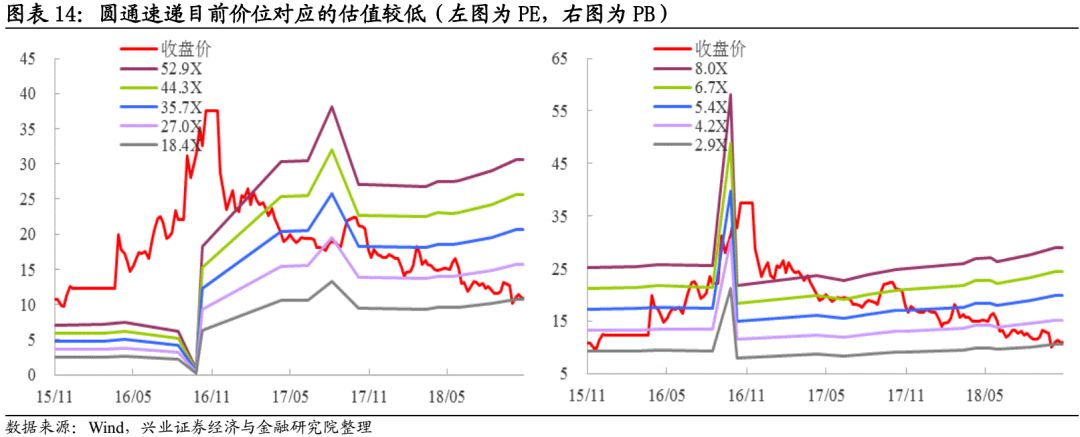

估值位于历史较低位置

截至11月15日收盘,圆通速递PE(TTM)19.0倍,PB(LF)3.02倍,从历史行情看公司估值在历史较低位置。公司所属行业为物流(中信),PE低于行业平均水平,但PB较高。相比于业务最为接近的申通速递和韵达股份,公司PB最低,PE介于韵达股份和申通速递之间。

风险提示:宏观经济风险、电商增速下滑、快递企业恶性价格战、成本超预期上涨。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)