炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

梧桐树下V 文/梧桐兄弟

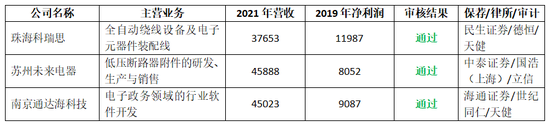

7月1日,创业板上市委员会审核珠海科瑞思、苏州未来电器、南京通达海科技3家公司的IPO申请,审核结果是全部通过。

单位:万元

珠海科瑞思,主要产品包括全自动绕线设备及电子元器件装配线,预计融资额3.8413亿元。珠海科瑞思多个关联方的供应商、客户与公司重叠;珠海科瑞思还与多家合作方合资公司,且合作方均为发行人客户,其中经纬达连续3年系公司第一大客户系公司最大关注问题;深创投、红土君晟Pre-IPO轮。

苏州未来电器,主要产品包括框架断路器附件、塑壳断路器附件和智能终端电器,预计融资额5.3268亿元。2017年6月曾申报上交所主板,被抽中现场核查后撤材料,解释的理由是公司2016年度收入利润规模相对偏小,本次申报仍被重点关注成长性及业绩。前次IPO申报撤材料后,公司实控人曾无偿向财务总监赠予50万股,并代持在实控人名下。

南京通达海,主要业务为电子政务领域的行业软件开发,发行人最终来源于法院系统的收入占主营业务收入的比例分别为94.72%、87.83%及82.75%。公司预计融资额10亿元。公司实控人等股东曾向员工发出虚拟股权,后于2018年溢价回购,该等交易并未缴纳个人所得税。

一、珠海科瑞思科技股份有限公司

(一)基本信息

公司主营业务为客户提供小型磁环线圈绕线服务,向客户销售或租赁全自动绕线设备以及销售全自动电子元器件装配线。

公司前身“珠海市科瑞思机械科技有限公司”成立于2005年12月,2020年12月3日整体变更为股份公司,目前总股本3187.5万股,拥有12家子公司,1家重要参股公司。截至2021年12月末,员工总计916人。

公司2021年5月11日申报创业板,2021年12月回复首轮反馈,2022年5月,回复审核中心意见落实函 。

(二)控股股东为王兆春,实控人为王兆春、文彩霞、于志江

公司控股股东为王兆春,直接持有29.17%的股份,并通过瑞诺投资控制公司2.74%的股份。公司实际控制人为王兆春、文彩霞、于志江,其中王兆春与文彩霞系夫妻关系。文彩霞直接持有公司7.09%的股份;于志江直接持有公司17.73%的股份。

(三)报告期业绩

2019年、2020年及2021年,公司营业收入分别为2.48亿元、2.50亿元及3.77亿元,扣非归母净利润分别为6175万元、7017万元及11987万元。

(四)主要关注点

1、多个关联方与发行人客户重叠

其中:(1)椿田科技与发行人客户交易额接近1000万

(2)艾森科技业务与发行人近似,被转让第三方

珠海市艾森科技有限公司系王兆春曾实施重大影响的公司,并于2018年10月将其持有的艾森科技18%股权对外转让。报告期内,艾森科技与发行人部分客户重叠:

艾森科技主要产品系平绕绕线设备,与发行人业务近似。

(3)卫玲电子与发行人客户交易额逾2500万,被转让第三方

卫玲电子系于志江曾经控制的企业,于2018 年5月对外转让。

注:艾森科技、卫玲电子是否存在关联方非关联化,非常核心。

2、多个关联方供应商与发行人重叠

其中:(1)博杰股份与发行人供应商重叠,2021年发行人向该等供应商采购金额占比高达28.92%,且前两年占比均超过20%

(2)艾森科技、卫玲电子再次出现,客户供应商高度重叠

注:高度重叠的关联方,转让第三方,本身就令人担忧。尤其在向第三方转让之后,供应商仍有这么高比例的重叠,很难理解,难道双方采购的负责人经常沟通?

此外,上高县齐力电子有限公司还是发行人的客户。

3、发行人与合作方合资公司,且合作方亦为发行人客户;发行人第一大客户系合作方经纬达

公司于2016年至2018年间分别与东莞祥星、东莞裕为、上高齐力、易洪清、经纬达集团、南部友信、帛汉股份等合作方共同成立公司并进行业务合作。这些合作方向发行人采购情况如下:

此外,经纬达连续3年是发行人第一大客户。

4、合作方应收账款余额较高,且经纬达系逾期额度非常高

且,经纬达集团是发行人应收账款的主要逾期客户。

毫无疑问,如果经纬达或者其他合作方存在不利变化,公司应收账款将出现大问题。

就合作方事项,深交所连续3轮询问,且几乎每轮首个问题就关注此事项,尤其第三轮问题仍在关注:

请发行人结合与具体客户(如经纬达集团)的合资情况进一步说明该类业务模式的合理性,未来是否会与其他客户继续设立合资公司、该类业务模式的收入占比是否会大幅增加,该类业务模式是否存在客户向发行人输送利益的情形。

总而言之,核查发行人与合作方的业务交易真实性、合理性是个难题,可调节空间太大了。或者说,合作方与发行人的关系几乎是核查不清楚的,即使问询再多次恐怕也很难满意,因为这件事本身就是问题。

5、实际控制人大额资金拆借

(1)报告期内,实际控制人之一王兆春存在向朋友、亲属及关联方大额借出款项情形,包括2020年对朋友借款1,081.84万元用于购买股权,2021年1-6月对智美康民(珠海)健康科技有限公司、对珠海鼎泰芯源晶体有限公司借款分别借款3,000万元、600万元等。

(2)报告期内,发行人控股股东、实际控制人、持股5%以上股东等主体资金流水中理财产品投资金额分别为10,975.98万元、6,544.54万元、14,922.51万元、650.40万元。

结合合作方、关联方事项,这家公司过分复杂了。

6、2020年,深创投、红土君晟Pre-IPO轮

2020年12月,深圳市创新投资集团有限公司及佛山红土君晟创业投资合伙企业(有限合伙)分别出资2000万元及3000万元,合计认购发行人5.88%股份,投前估值8亿。

(五)发审会议询问的主要问题

1、招股说明书披露“全自动蝴蝶式绕法电感绕线机将成为公司新的收入增长点”,请发行人结合客户拓展、2022年该产品收入及利润预期情况说明上述披露是否准确。请保荐人发表明确意见。

2、发行人与部分主要客户(含其实际控制人或其实际控制人控制的主体)合资设立子公司,并通过该等子公司向其少数股东及其关联方销售产品,销售金额较大。请发行人结合企业会计准则的规定,说明未将发行人与合资子公司的少数股东及其关联方发生的交易认定为关联方交易的合理性。请保荐人发表明确意见。

3、作为制造业公司,发行人近三分之二的生产经营用房产存在未取得房产证书、实际用途与规划用途不一致及租赁集体土地等瑕疵,请发行人说明上述情况对发行人生产经营稳定性是否产生重大不利影响及应对措施。请保荐人发表明确意见。

(六)需进一步落实事项

请发行人按照“实质重于形式”的原则判断发行人的合资子公司与少数股东及其关联方发生的交易是否为关联方交易并予以披露。请保荐人发表明确意见。

二、苏州未来电器股份有限公司

(一)基本信息

公司专注于低压断路器附件的研发、生产与销售。

公司前身有限公司成立于2001年9月,设立时为集体企业,后于2008年5月改制为“苏州未来电器有限公司”。未来有限于2015年3月整体变更为股份公司,现在总股本10500万股,拥有2家子公司。截至2021年12月末,员工总计615人。

公司曾于2015年8月挂牌新三板,2018年8月终止挂牌。2017年6月申报上海主板,后于2018年4月IPO撤材料。

2021年6月25日,公司申报创业板IPO,2021年12月回复首轮反馈,2022年6月回复审核中心意见落实函。

(二)控股股东、实际控制人

公司控股股东为莫文艺,持有发行人 51.2%的股份。

公司实际控制人为莫文艺、莫建平、朱凤英跟楼洋,莫建平、朱凤英为莫文艺父母,楼洋为莫文艺配偶,四人合计控制发行人 90.48%的表决权。

(三)报告期业绩

2019年、2020年及2021年,公司实现营业收入分别为35,118.38万元、46,144.14万元和45,888.23万元,实现归属于母公司所有者的净利润(以扣除非经常性损益前后孰低者为计算依据)分别为6,097.24万元、9,702.44万元和8,052.19万元。

(四)主要关注点

1、2017年6月曾申报上交所主板,被抽中现场核查后撤材料

未来电器曾于2017年6月申报上交所主板,2017年12月被中国证券业协会抽中现场检查。

2018年4月,未来电器向中国证监会提交了《关于撤回苏州未来电器股份有限公司首次发行股票并上市申请文件的申请》。

未来电器此次申报创业板,最初未在申报材料中披露上述事实,被交易所问询。

依据披露,前次撤回原因为,公司2016年度收入利润规模相对偏小(2016年度经审计营业收入为20,034.38万元,归属于母公司的净利润(扣除非经常性损益前后孰低)为2,606.74万元)。发行人综合考虑当时的上市审核政策及形势、自身业绩情况及发展战略调整,决定主动撤回申请文件。

2、成长性及业绩下滑被重点关注

发行人营业收入主要来自于框架断路器附件、塑壳断路器附件和智能终端电器。发行人中长期的成长性主要取决于低压配电智能化的发展速度。

2021年,发行人营业收入和净利润分别同比下滑0.55%、15.05%。

2022年1-3月,公司实现营业收入9,422.79万元,较上年度同期降低17.18%;扣除非经常性损益后归属于母公司股东净利润1,372.39万元,较上年度同期降低43.14%。

2022年第二季度,公司预计能实现增长。若业绩继续下滑,直接打脸公司成长性。

3、集体挂靠

发行人前身,未来电器厂于2001年9月设立时,系由开关附件公司实际出资,以北桥镇集体资产经营公司名义出资设立的“挂靠”集体福利企业。

2008年,未来电器厂对北桥镇集体资产经营公司出资款及投资收益进行返还。其中,《净资产评估价值确认书》及《关于苏州未来电器厂实行转制的批复》(北办[2008]第1号)中记载的“北桥集体资产公司全部出资款100万元及其投资收益1,643.46万元……未来电器厂已按协议足额上交”内容。

后续确认,该1,643.46万元并非北桥镇集体资产经营公司的投资收益,而是经各方主体在对未来电器厂清产核资后,确认的未来电器厂自设立后截至2008年5月31日期间享受的集体福利企业税收减免集体部分的金额。

4、实控人曾赠予财务总监股份,并代持

2018年7月,发行人、莫建平、莫文艺与李晓峰就发行人聘用李晓峰为财务总监事宜达成一致意见,并签署《聘用合同》,合同期限为5年,莫建平将其持有的发行人股份50万股无偿赠与李晓峰,无偿赠与的股份由莫建平代李晓峰持有。

2020年12月,李晓峰与莫建平及莫文艺就代持股份事项签署《股份补偿协议》,确认《股份代持协议》约定的莫建平将50万股无偿赠予李晓峰并由莫建平代持的行为予以解除。

莫建平同意对该等确认解除行为对李晓峰进行补偿,补偿净额为110万元。

值得注意的是,此股权代持发生在公司挂牌新三板期间,是否存在违反公开承诺的情形?同时,公司已经历过一次IPO申报,仍采取股权代持,令人对公司内控表示怀疑。

(五)发审会议询问的主要问题

报告期各期,发行人能耗管理模块收入分别为0万元、11,888.98万元、3,620.05万元。能耗管理模块收入波动导致发行人2021年毛利率下滑。请发行人结合市场空间、技术壁垒、订单获取方式等因素说明能耗管理模块业务对经营业绩稳定性是否产生重大不利影响。请保荐人发表明确意见。

三、南京通达海科技股份有限公司

(一)基本信息

通达海主要业务为电子政务领域的行业软件开发。

公司前身有限公司成立于1995年3月,设立时为国有企业,后于2001年11月改制为非国有法人企业。通达海网络于2020年5月整体变更为股份公司,现在总股本3450万股,拥有4家控股子公司,2家参股公司。截至2021年12月末,员工总计1655人。

2021年6月29日,公司申报创业板IPO,2021年12月回复首轮反馈,2022年6月回复审核中心意见落实函。

(二)控股股东、实际控制人

郑建国合计控制公司52.96%的股份,为公司的控股股东、实际控制人。

(三)报告期业绩

2019年、2020年及2021年,公司营业收入分别为2.45亿元、3.37亿元及4.50亿元,扣非归母净利润分别为4127万元、7286万元及9087万元。

(四)主要关注点

1、虚拟股权回购及涉税情况

发行人时任股东郑建国、徐东惠、辛成海、史金松曾分别于2011年和2014年期间授予汤军等十三名激励对象132.50万份虚拟股权,激励对象享有发行人132.50万股股份的分红权、增值权。2017年12月,郑建国、史金松、徐东惠、辛成海等四人与汤军等十三名激励对象签署了《回购协议》,约定郑建国、史金松、徐东惠、辛成海以31.13元/股的价格回购汤军等13名激励对象合计持有的132.50万份虚拟股权,回购总价款为4,125.14万元。

郑建国、徐东惠、辛成海、史金松因虚拟股权回购等事项,存在大额取现、转账给公司员工等情况,四人分别于2017年、2018年、2019年和2020年四个年度支付了全部回购价款4,125.14万元。

由于虚拟股权不属于股权,且未在工商登记,无法按照《中华人民共和国个人所得税法》规定的“财产转让所得”进行纳税,汤军等13名员工暂未就虚拟股权所得申报缴纳个人所得税;虚拟股权回购事项属于股东间的个人行为,与发行人无关,发行人无代扣代缴义务;针对上述虚拟股权回购事项,相关受益人及发行人实际控制人均已出具承诺如须缴税愿承担缴税义务,发行人不会因此事项遭受损失;虚拟股权事项不会影响发行人的税务合规性,截至本回复出具日,相关自然人不存在因虚拟股权事项被税务行政处罚的风险。

2、出资瑕疵及国企改制瑕疵

(1)北京通达海与郭琪荣、郑建国共同出资设立发行人前身;郭琪荣和郑建国实物出资24万元未进行评估作价,存在出资瑕疵情形;

(2)2001年11月北京通达海将所持发行人25万元出资额全部转让给郑建国。北京通达海为水利部信息中心的全资企业,但发行人及中介机构未能查找到其上级主管部门就本次国有股退出的书面批准文件,存在程序瑕疵。

(五)发审会议询问的主要问题

1、由于部分法院客户倾向将智慧法院建设项目整体对外发包,报告期内发行人直接来源于法院客户的收入占比逐年下降,通过企业客户间接向法院销售收入增长较快。请发行人说明上述外部经营环境变化对其经营模式、盈利能力、获客方式等是否产生重大不利影响。请保荐人发表明确意见。

2、报告期内发行人软件产品开发成本中外购产品及服务成本占比逐年升高,请发行人说明在上述情形下毛利率仍维持较高水平的原因及合理性。请保荐人发表明确意见。

责任编辑:彭佳兵

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)