炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:野马财经

一起收购案的终止,给两家上市公司造成了“冰火两重天”的影响。

6月6日,宝龙商业(9909.HK)发布公告称,终止向宝龙控股收购于上海的办公楼。至此,为期不足一个月的“输血”计划告终。

来源:宝龙商业公告

对于终止收购的原因,宝龙商业表示,由于集团就完成交易后收回物业部分的空置管有权作自用取得承租人同意存在实际困难,并鉴于当前市场环境及资本市场波动,主动终止协议项下的交易。

受此影响,6月7日,宝龙商业收涨7.74%,报6.54港元/股,收盘总市值为42.05亿港元。可以看到,宝龙商业此举受到投资者一众叫好。

不过,“输血”计划的终止对于宝龙地产(1238.HK)来讲却是“雪上加霜”。

受此影响,6月7日宝龙地产美元债出现异动。其中,由宝龙地产发行的“PWRLNG 4 07/25/22”每1美元下跌3.3美分,至54.7美分;“PWRLNG 7.125 11/08/22”下跌1.7美分,至30.6美分,均创下近两周最大跌幅。

一场争议的“输血”计划

宝龙商业的这次“输血”计划开始于大概一个月前。

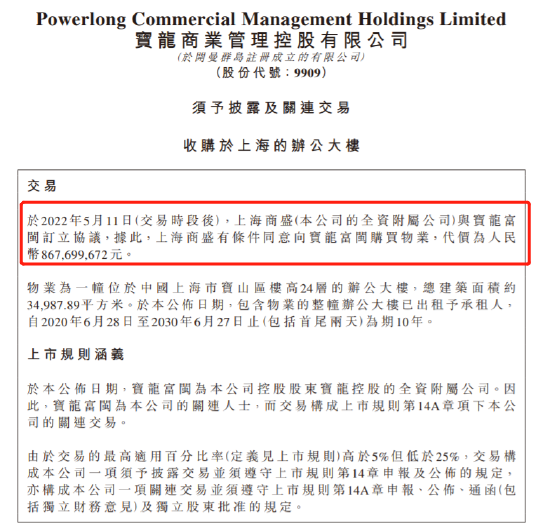

5月11日,宝龙商业发布公告称,计划收购一幢位于上海的办公大楼,代价8.68亿元。

来源:Wind

其中,买方为宝龙商业全资附属公司上海商盛,卖方为宝龙控股全资附属公司宝龙富闽。而宝龙控股就是港股上市公司宝龙地产,宝龙地产则是宝龙商业的大股东。

根据公告,在公布日期,公司执行董事许华芳持有宝龙控股14.66%股份,非执行董事许华芬持股约6.96%,非执行董事许华琳持股约0.38%,执行董事兼公司行政总裁陈德力为宝龙控股联席总裁。而许华芳、许华芬、许华琳、陈德力合计持有宝龙商业73.59%。

由此看来,许氏家族试图通过持股比例更低的宝龙商业,为其持股比例更高且资金紧张的地产母公司输血的意图昭然若揭。

本次交易的办公大楼位于上海市宝山区,总建筑面积约34987平方米,且包含物业的整幢办公大楼已出租予承租人,自2020年6月28日至2030年6月27日为期10年。

从价格来看,这次收购对宝龙商业来讲是一次很划算的买卖。该物业的估值价格约为9.29亿元,而收购价格为8.68亿元,低了6.6个百分点。

不过,按照开发物业的原始成本估计,这笔交易也有不少溢价。公告显示,宝龙集团开发物业所产生的物业应占土地成本及建筑成本为4.23亿元。

在宝龙商业看来,这笔交易优惠且有裨益,理由是其仍持有较多的盈余现金,且该写字楼物业可提供稳定的租金收入来源,产生高于一般银行存款利率的回报率,可保持资产价值免受通胀影响,此外还可以作为宝龙商业自用的办公空间。

来源:宝龙商业公告

另外,公告还显示,此次交易代价将以现金形式支付,宝龙商业的款项需将于签订买卖协议后20个营业日内全部付清。

对宝龙商业来讲,8.68亿元的交易价格压力并不算大。截至2021年12月31日,宝龙商业的现金及银行结余约为39.92亿元。

不过,在业界看来,商管公司的在手现金有多种投资和使用途径,基于当前宏观和地产环境,若想将目标物业再次出售相对不易。对商管公司而言,用在手现金收购重型资产进行资产保值的逻辑,略有牵强。

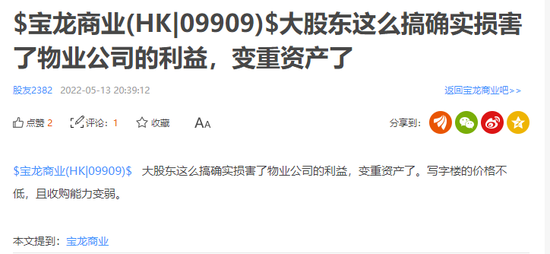

来源:股吧

因此,这笔交易已经公布便引来热议。有投资者认为“大股东这么搞确实损害了物业公司的利益,变重资产了。”也有投资者觉得“为了救爸爸无可厚非”。

而从资本市场来看,收购公告发布后的首个交易日,宝龙商业重挫24.29%,总市值约34.07亿港元,缩水11亿港元。

随后,许华芳马上开展护盘救市行动。5月12日,许华芳于在公开市场上购入宝龙商业合共100万股普通股,总代价约为546万港元。

5月13日,宝龙商业股价有所回升,截至当日收盘报6.20港元/股,上涨13.58%,总市值约38.70亿港元,但依然没有恢复至之前的水平。

宝龙商业拒绝“超重”

在收购之际,宝龙商业对这笔交易表现出了浓厚的兴趣,并给出了足够的理由。

宝龙商业认为,此次收购物业可为公司提供稳定的租金收入来源,产生高于中国一般银行存款利率的回报率,并保持公司资产的价值免受通胀影响。

实际上,过去几年宝龙商业尽管增速较慢,但资产回报率还是较为可观的。过去两年的ROE分别为16.31%、19.01%,这远高于银行定期存款,大概率也远高于此次收购物业的回报率。

由此来看,宝龙商业关于此次收购的理由显然站不住脚。而从最终结果来看,宝龙商业还是选择了拒绝重资产运营。

实际上,宝龙商业是一家典型的轻资产企业,2021年,其商业运营业务收入为20.17亿元,贡献81.86%的营收;而住宅物业管理服务业务收入仅为4.46亿元,占比相对较小。

在此之前,宝龙商业并未持有过多重型资产,若以2021年财报数据为基础,宝龙商业彼时重资产(以物业、厂房与设施+投资性物业计)比率仅为13%,而收购该写字楼后升至31%。

业界几乎一直认为,该笔交易致使宝龙商业重型资产比率大幅提升,与宝龙商业本身的发展基调和集团内的定位有所矛盾。

由此看来,这笔交易这不符合作为轻资产商管及物管企业的运营方向,是一项较为典型的物企向关联方输血的案例。

因此,这笔交易公布不到一个月的时间,被宝龙商业果断叫停。值得一提的是,这是其上市两年以来最大的一笔收购。

一位业内人士分析指出,商管和物管企业通常都以轻资产为运营主基调,主动收购重型物业,加码资产厚度的做法在行业内比较少见。本次宝龙商业收购重资产物业,为母公司“输血”,打破了轻资产运营的原则。

全国多地“卖子”偿债

在地产行业持续下行的情况下,处置资产缓解资金危机已经成为房企的普遍选择。

为了回笼资金,除了上海的写字楼,宝龙地产还将杭州、天津、宁波和中山市的至少四处写字楼以及青岛的两座购物中心纳入资产出售计划。

其中,位于杭州市滨江区的199米甲级写字楼价值最高,据悉宝龙地产之前开价30亿元,目前已经将至19亿元。

据“风财讯”报道,意向买家为中国华融资产管理公司,交易涉及19亿元作价,包含不超5亿元的存续债务等。

除此之外,宝龙地产还计划出售其在上海、杭州和厦门等城市的长租公寓,同时还试图抵押其在河南省新乡市和广东省珠海市的购物中心做境外抵质押融资,但这些交易尚未落地。

截至目前,宝龙仅通过抵押杭州和阜阳的两家酒店获得了约5亿元的新增现金。

显然,宝龙地产的资产处置并不顺利,但其下半年将有13亿美元债务到期或可回售,面临偿债压力较大。

来源:企业预警通

据企业预警通显示,截至目前,宝龙地产存续美元债6只,存续规模18.7亿美元,其中将有两只合计5亿美元债于年内到期。

在岸债券方面,主要由宝龙地产子公司上海宝龙实业发展(集团)有限公司和上海瑞龙投资管理有限公司发行,目前分别存续83.09亿和37.95亿元。

其中,“19宝龙02”将于7月15日到期,规模6亿;规模合计3.41亿元的“PR宝龙B”和“20宝龙次”将于7月29日到期,此外宝龙地产还有多只债券面临回售。

受此影响,去年下半年以来,多家国际评级机构将宝龙地产信用评级下调,其信用资质持续恶化,再融资压力加大。

此外,今年前4个月,宝龙地产仅销售152.11亿元,较上年同期减少54%,这也加剧了其流动性紧张,保交付压力增加。

“新浪财经上市公司研究院”指出,卖资产,甚至当白菜卖,成为了不少房企当下的选择。而高价卖给旗下物业公司,实则是一把双刃剑,一方面可以“收割”物业公司的其他股东;可另一方面资本市场用脚投票,市值缩水,债务人信心流失,对公司的隐性影响也是巨大的。

对于此次“输血”计划的失败,你有何看法?欢迎留言评论。

责任编辑:杨红卜

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)