亨通光电的澄清公告澄清了吗?

来源: 市值风云

作者 | 陈南方

一、白马股的黄昏?还是假白马的集体现身?

2019年5月13日早,继欧菲光(002456.SZ)跌停后,同为5G产业链上有白马之称的亨通光电(600487.SH)也迎来开盘跌停。

导致跌停的直接原因,是5月12晚一位名为“夏虫”的作者写的一篇亨通光电资金占用存疑的媒体报道,一起跌停的还有文中提及的与亨通光电有业务往来的老熟人“凯乐科技”。

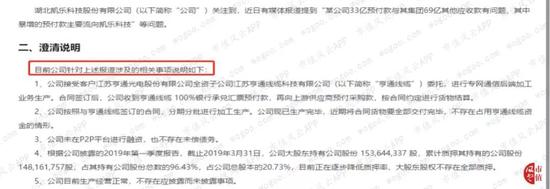

中午,凯乐科技董秘立即作出澄清说明。继凯乐科技发布澄清公告后,事件主要主人公亨通光电也作出澄清。

无论是近几天的康美药业、康得新,还是突然爆雷的欧菲光,以及亨通光电,都是市场公认的大白马,亨通光电在我国国内光纤光缆厂商中,销售规模靠前,占据着国内较高的产能份额。2017年,公司曾被评为全球光纤通信行业前3强。

2019年作为5G商用元年,5G 试点建设进一步带来光纤网络建设的增量需求,亨通光电作为光纤光缆厂商白马企业,也被市场寄予厚望。

但,前有5G产业链厂商欧菲光存货爆雷,今有亨通光电被质疑资金占用问题。白马频频出事,概念被炒的满天飞,懂点基本面的投资者都开始自我怀疑人生……

更有部分股友直呼“横看成长侧绩优,千行百业各不同。不识雷王真面目,只缘身在雷群中。”

谁让你们炒股不看基本面,也不看市值风云呢?

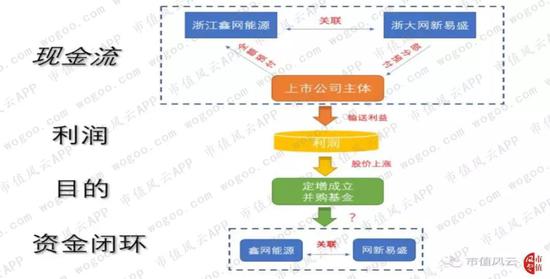

二、“掏空公司大法”

《亨通光电33亿预付款与集团69亿其他应收款之谜》这篇报道据说是新浪财经研究员夏虫所作。

文章直指,亨通集团和亨通光电在资金需求较为强烈的情况下,却存在资金流出,免费让人占用的不合常理行为:

1、亨通集团负债415.49亿,归母净资产仅剩49.38亿,对外的其他应收款却高达69亿;

2、亨通光电上市公司一边是“ 定增+可转换债”募资超60亿,另一边却在2018年预付33亿给爆雷户凯乐科技;

“其他应收款”、“预付款”在风云君多篇文章中,曾指出这是比较典型的“公司掏空大法”。

1、其他应收款

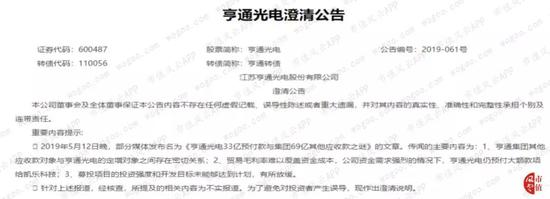

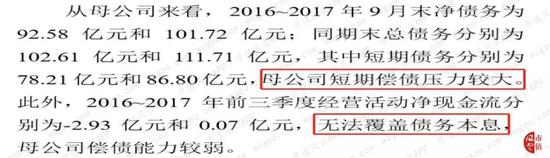

亨通集团是上市公司亨通光电的控股股东,旗下有光纤光缆、贸易以及其他多元化业务。据亨通集团2017年债券评级报告来看,亨通集团母公司就存在短期债务压力大、经营性现金流无法覆盖本息的情况。

公司的股权质押、资产抵押和质押情况较多。

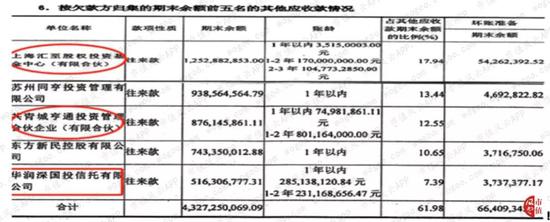

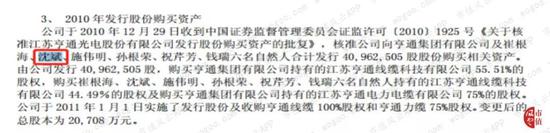

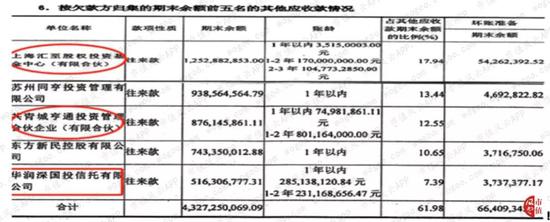

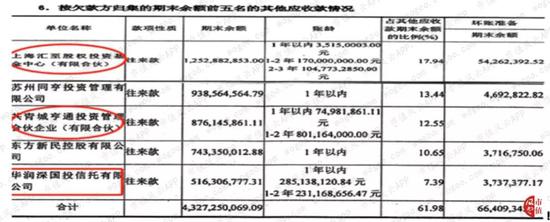

而母公司资产的主要组成部分便是报道中提到的“其他应收款”,2016年-2018年分别为78亿、83亿、69亿,主要占用对象是上市公司亨通光电2017年的定增对象,资金占用额均在5亿以上。

虽然亨通光电已经澄清说,亨通集团层面的其他应收款对象与亨通光电定增对象之间,虽然存在部分密切关系,但仅仅限于出资、委托投资款之类的资金往来;而且上市公司层面的业务经营和资金管理完全独立于亨通集团,未通过任何方式直接或间接的方式将资金提供给控股股东及实际控制人使用。

但受最近爆发的康得新控股股东康得集团与上市公司资金混用、康美药业资金去向不明,曾隐瞒资金占用问题的启发,在控股股东资金紧张情况下,上市公司真正独立与否,很难通过一纸公告来得以证实。

而且在上述澄清中,公司并未就亨通集团与资金占用方之间是否具有关联关系做出说明。

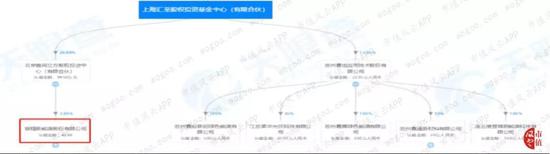

在其他应收款欠款方中,上海汇至及共青城亨通、苏州同亨的实控人分别是崔巍、沈斌。

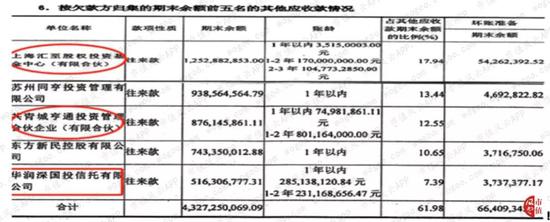

崔巍是亨通集团及亨通光电实控人之子,沈斌则从2010年起就与上市公司亨通光电存在股权交易往来,并且是亨通的可转债持有人。

也就意味着亨通集团与上述欠款方之间并非简单的资金拆借,而是关联方资金占用。

另外,在亨通光电2017年7月的定增认购方中,第2名、第3名认购股东金元顺、上海普罗也与上述欠款方共青城亨通、华润深国投信托存在密切关系。

其中,与亨通集团存在关联方关系的共青城亨通与亨通集团在2016年-2017年之间的其他应收款往来有8亿,高于关联方上海普罗参与认购资金3亿,是否存在媒体质疑的认购资金来自于其他应收款的可能呢?

看到这,风云君也认为亨通集团没必要通过其他应收款将资金给关联方共青城,再通过共青城的关联方上海普罗认购上市公司亨通光电的股份,亨通集团可以直接认购上市公司的非公开发行股份。

但,不同的是,根据非公开发行股份限售期规定,控股股东及实控人认购上市公司非公开发行股份的,限售期为36个月,而其他认购方限售期仅仅有12个月。

另外,亨通光电澄清,亨通集团对欠款单位的其他应收款主要是出资款、委托投资款。

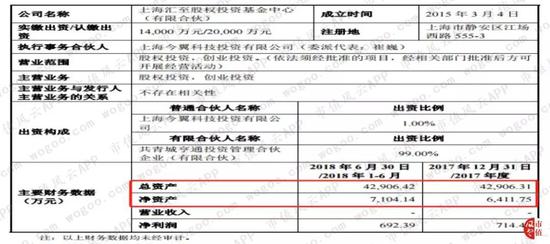

以“上海汇至股权投资基金中心”为例,2018年年末,亨通集团应收上海汇至12.5亿,其中账期1年以上的1.7亿、2-3年的10.48亿。也就是说,在2017年年底的时候,亨通集团应收上海汇至的款项至少不低于12.18亿。

霸特!据苏州赛伍的IPO申报稿来看,上海汇至截至2017年年末的总资产只有4.2亿,其总资产金额远远低于亨通集团对其的应收款金额,差异至少在8亿以上。

这说明,亨通集团披露的财务数据可能有很大的水分。

根据对委托投资款的理解,上海汇至是受亨通集团委托对外寻找投资项目,类似并购基金的角色,但并不是由亨通集团直接出资成立,而是亨通集团二股东崔巍控制。

投资额由上海汇至募集,但基于资金使用效率的考量和行业惯例,并不需要一次性到位,而是根据投资进度逐步到位。

既然是受亨通集团委托对外投资,如果上海汇至找到了投资标的并实际代表亨通集团做出了对外投资,那么标的资产就会变成亨通集团的股权投资资产或其他金融工具。亨通集团拆借给上海汇至的投资款会从“其他应收款”转为金融资产、股权投资资产。

但从亨通集团对上海汇至的其他应收款来看,2-3年以上的其他应收款有10.4亿,主要是2015年-2016年发生。而这貌似与上海汇至旗下“北京普润”的投资情况相符,北京普润是2015年11月10日成立,2016年1月投资珠海银隆,而且仅投资珠海银隆。

但2019年4月珠海银隆新能源被爆出14亿资金侵占,创始人出逃的新闻。另外,一家投资标的是苏州塞伍,2018年11月申报的拟IPO光伏太阳能电池制造企业。

从亨通集团的债券评级报告来看,这些投资项目目前并未纳入亨通集团体内,作为投资资产核算。倒像是亨通集团仅仅将资金免费借给关联方企业去做投资。

但,这种其他应收款,1-2年,2-3年的账龄居多,如果仅仅是借款,可见回收情况并不乐观。

2、凯乐科技与预付款之谜

再看文章质疑的第二项问题,上市公司亨通光电对凯乐科技的预付款。

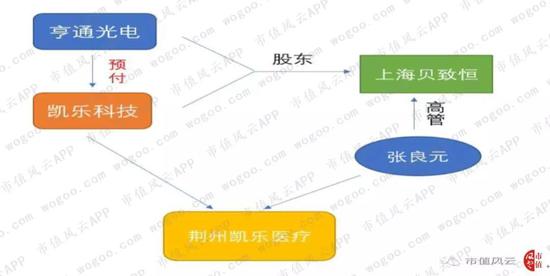

首先,凯乐科技与亨通光电并不仅仅存在贸易往来关系,二者之间还存在共同投资入股情况。

2018年8月,风云君曾在《上市18年讲了18个故事:凯乐科技流动性之雷》一文中提及凯乐科技与亨通光电之间的关系:2013年,凯乐科技与其他方曾共同出资设立了上海贝致恒投资管理中心,在贝致恒的出资结构中,亨通光电的实控人崔根良替代原有出资人“宝源胜知”成为贝致恒的控股股东,因此可以说,崔根良和凯乐科技存在一定的关联关系。

2016年,亨通光电预付款暴增,而资金流出对象主要是凯乐科技。

而2016年,正是凯乐科技的资产负债率最高的一年,突破75%。

凯乐科技是个啥样的公司呢?

在《上市18年讲了18个故事:凯乐科技流动性之雷》一文中提到,凯乐科技喜欢讲故事,而且存在客户和供应商是关联方,资金自循环的问题。

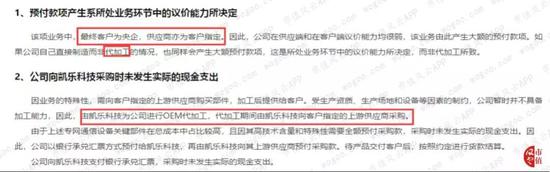

具体表现为,凯乐科技通过向互为关联方的供应商和客户分别进行采购和销售,下游客户向凯乐科技预付部分定金,再指定凯乐科技向上游供应商进行采购,并全额预付。

这种交易通过低买高卖做大凯乐科技的主营利润,再进行定增募资,成立并购基金,将资金输送给原来利益相关方,完成整个资金闭环。

在亨通光电的澄清公告中,亨通称,公司有一部分专网通信设备OEM代工业务是由凯乐科技进行承接,专网通信设备的销售最终客户是央企,代工厂商凯乐科技向央企指定的上游供应商进行采购。

OEM是一种“代工生产”方式,其定义是生产者不直接生产产品,而是利用自己掌握的“关键的核心技术”,负责设计和开发、控制销售“渠道”,具体的加工任务交给别的企业去做。

结合上述澄清,在整个供产销环节中,凯乐科技才是实际通信设备部件生产商,亨通光电则属于中间商赚差价。

在澄清解释中,公司提及这类专网通信设备关键部件在总成本中占比较高,而且具有高技术含量和特殊性,对于这类具有技术含量和特殊性的重要产品,公司全权交给外部企业去生产加工,而且全额预付。

但,风云君疑问的是,在该产供销环节中,央企议价能力较强,本可以直接向凯乐科技进行采购,为何还要绕道让一部分利润给中间商亨通光电呢?

结合下文分析可知,凯乐科技这类OEM代工业务毛利率在4%左右,而亨通光电的这类贸易业务毛利率只有2%,中间商赚差价却不如代工的毛利率高,而且还要全额预付,貌似不符合商业逻辑。

亨通光电必须选择这一绕道操作,是不是不仅仅与凯乐科技有上述业务联系呢?

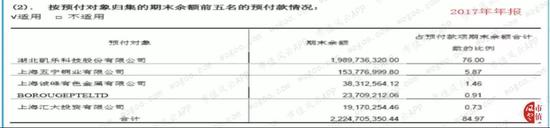

风云君在凯乐科技的公告中找到其2017年专网通信业务的客户情况:在凯乐科技的专网通信业务前五大客户中,并无以银承结算,100%预收的客户,而且结合亨通光电2016年年报预付余额1.96亿来看,2017年凯乐科技专网通信业务前五大客户中并无亨通光电。

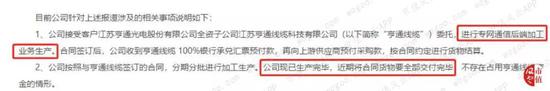

另外,结合凯乐科技对应的澄清公告,公司与亨通光电之间的业务主要是专网通信后端加工业务,而且截至目前,凯乐科技已经生产完亨通对应的订单。

但在凯乐科技披露的2018年年报中,公司称考虑到公司的资金情况,2019年将停止专网通信后端加工业务,并调整专网通信业务100预付款模式,主要是将专网通信多环节生产制造业务100%预付改成30%的采购预付,以降低公司的资产负债率。

在凯乐科技的专网通信业务经营中,后端加工模式是“100%预收下游客户全部货款、100%预付上游供应商”,公司只负责软件灌装和产品测试检测,毛利率较低,只有4%左右;多环节制造模式“预收客户10%的定金,100%预付供应商采购款”,该业务涉及到设计研发、集成总装等一系列工作,毛利率较高,为20%左右。

2016年-2017年,亨通光电对凯乐科技的预付余额从1.9亿增加至19.9亿,均为第一大预付款单位,以2017年为例,公司的预付余额19.9亿,至少占凯乐科技2018年专网通信收入的13%。

但凯乐科技并未详细披露2018年公司专网通信收入前五名销售客户的具体情况,无法进一步判断凯乐科技2017年激增的预付是否合理。

2018年,亨通光电在年报中将供应商名称以供应商一代替,截至2018年年末,公司对供应商一的预付款余额为26.3亿,占预付款余额的79%,该供应商应该还是凯乐科技。

但,凯乐科技在2018年年报中披露,公司将在2019年停止专网通信后端加工业务,但亨通光电在2019年一季度末仍然有28.3亿的预付余额,按照近年来公司对凯乐科技的预付款比例,亨通至少有20亿以上的预付款。

根据凯乐科技的澄清,公司对亨通光电的订单在二季度1个半月的时间内,就能执行完成。

结合凯乐科技各季度的收入规模,这是否可信呢?

结束语

亨通光电的澄清公告,貌似仍然不具有较高的信服力。

结合公司目前的资产负债率情况和股东质押率情况来看,亨通光电资产负债率达63%,高于可比公司长飞光纤、中天科技的负债水平。

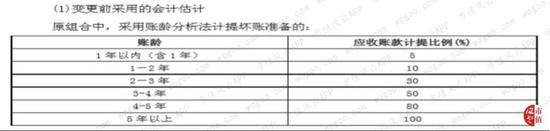

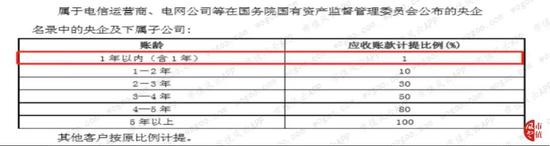

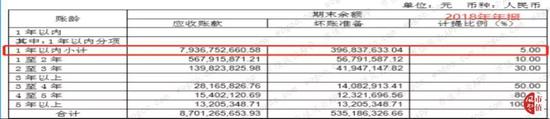

公司最新即期债务94亿,但账面货币资金仅有50亿,公司的应收账款从去年的53亿增加至81亿后,公司在2019年4月30日,首次提出进行会计估计变更:对于国企客户1年以内的欠款,坏账计提比例从5%变更为1%。

公司主要客户本来就是国企客户,账龄主要在1年以内,这种红果果的变更计提比例不就是为了调节利润吗?

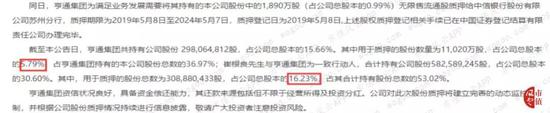

目前,控股股东亨通集团及公司实控人崔根良所持有的30.6%股份,有22.02%处于质押状态,好像并不像一个白马股该有的成色。

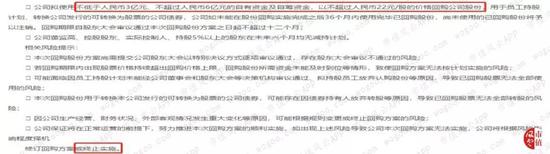

今早,亨通光电抛出一封回购计划:基于看好公司前景,公司拟使用不低于人民币3亿、不超过人民币6亿的自有或自筹资金,不超过22元/股,溢价回购公司股份。

按照亨通光电2019年披露的一季报数据,公司的自由现金流为负,加上前面提到的短期债务压力较大,资金紧张的情况,亨通光电这份回购计划是否能如期执行呢?

想必要么下限回购,要么正如回购计划中的风险提示一样,存在种种情况公司的回购计划或不能实施。

总之,如若真的回购了,风云君得敬他是条汉子!

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张恒

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)