【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

“中国制造”双雄:美的PK格力,谁是白电之王

来源: 市值风云

作者 | 温星星

一、引子

关于美的与格力的争论由来已久,有人喜欢格力,有人钟情美的。

那么把两家公司放在一起对比,应该是一个值得研究和探讨的案例。

美的集团(000333.SZ)及格力电器(000651.SZ)作为家电行业的两个明星企业,可谓家喻户晓。

美的目前的总市值为2700亿(2018年11月22日),而格力的总市值为2284亿(2018年11月22日),几乎不相伯仲。

投资者在谈论美的的时候,总会不经意地带出格力,虽然美的更愿意自己的比较对象是通用电气和西门子这两大欧美制造业巨头;而格力被提及的时候,美的常常就是其对标,而“掌握核心科技”的格力也不屑于去跟美的对比。

原来同行相轻不仅仅是风云君所在的写字狗行业啊。

本文风云君主要通过财报比较,据此视角来看待代表中国电器制造高水准的两家公司的现状。

二、业务对比

1、营收及增速比较

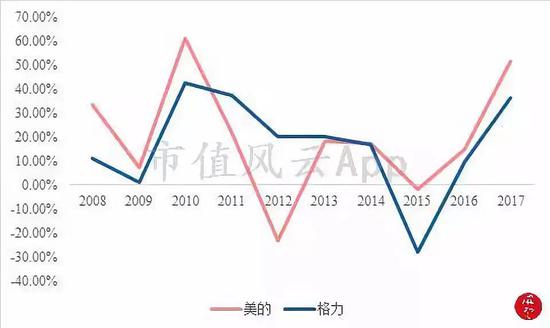

从2008年至2017年,美的营业总收入从639.92亿元增长至2,419.19亿元,年均复合增长率为15.92%;2018年1~9月,美的营业总收入为2,074.05亿元,同比增长10.46%。

从2008年至2017年,格力营业总收入从422亿元增长至1,500.20亿元,年均复合增长率为15.13%;2018年1~9月,格力营业总收入为1,500.50亿元,同比增长了33.94%。

从营收及增长情况看,最近10年美的在营收规模一路领先于格力,但年均复合增长情况两家公司相当接近。

不过,最近4年(2014-2017年),美的营收同比增长率要明显快于格力,这与美的近年来进行了多次外延并购带来的营收增长有关。

图1:美的与格力营收

(数据来源:公司年报、choice)

图2:美的与格力营收同比增长情况

(数据来源:公司年报、choice)

2、业务类型的比较

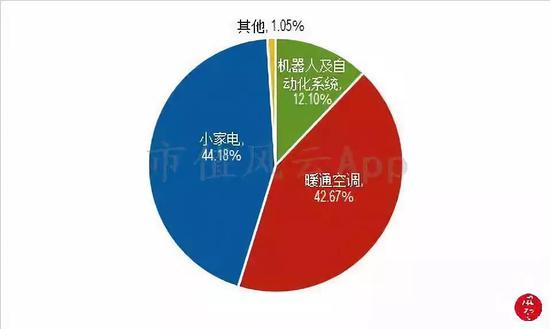

(1)多元化的美的

美的是一家消费电器、暖通空调、机器人与自动化系统、智能供应链(物流)的科技集团,提供多元化的产品种类与服务,包括以厨房家电、冰箱、洗衣机、及各类小家电为核心的消费电器业务;以家用空调、中央空调、供暖及通风系统为核心的暖通空调业务;以库卡集团、美的机器人公司等为核心的机器人及自动化系统业务;以安得智联为智能供应链业务集成解决方案的服务平台。

目前,美的早已不再是那家生产电风扇的美的,它是国内唯一全产业链、全产品线的家电龙头。

2017年年初,美的成功并购KUKA,夯实了其在机器人领域的基石。

从美的主营业务收入构成看,小家电为第一收入大项,其次为暖通空调的收入,而机器人及自动化系统收入在成功并购KUKA后成为重要的收入来源。

图3:美的2017年主营业务收入构成

(数据来源:公司年报、choice)

(2)空调为王的格力

格力主营家用空调、暖通设备、智能装备、生活电器、空气能热水器、工业制品等产品。

虽然格力在年报中表示公司系一家多元化的全球型工业集团,但从2017年度营业收入构成看,格力空调业务收入占到营业收入的83.22%,从这点看,格力是一家深耕空调细分市场的家电上市公司。

图4:格力2017年营业收入构成

(数据来源:choice)

三、 经营比拼

1、业绩

格力与美的占据了中国A股市场家电上市公司的前两名。

虽然目前美的的营收绝对金额远远超过格力(2018年前三季度美的营收2,074.05亿元的,格力营收1,500.50亿元),但从利润指标方面看,格力则力压美的,成为家电行业的霸主。

从2008年至2017年,格力净利润年均复合增长率为30.92%,美的为24.14%,两家公司的净利润平均复合增长速度均快于营收复合增长速度。

2018年1~9月,格力的净利润为212.41亿元,同比增长36.75%,美的净利润为190.90亿元,同比增长18.56%。两家公司都保持了稳定的增速。

不过,从2016年至今,格力的净利润增速一直领先美的。

美的营收高于格力,而净利润不如格力,这主要是两家公司不同产品的盈利能力、销售模式、发展途径存在较大的差异。

图5:美的与格力净利润

(数据来源:公司公告、choice)

图6:美的与格力净利润同比增长情况

(数据来源:公司公告、choice)

2、销售毛利率、期间费用率及销售模式

为什么美的的营收远大于格力,但利润却小于格力?我们先直接比较综合销售毛利率、净利率及期间费用率。

图7:美的与格力综合销售毛利率及期间费用率

(数据来源:choice)

我们接下来分析两家公司的盈利能力为什么会存在较大差距。

(1)产品结构及售价差异

两家公司中,2017年,格力空调业务收入占到主营业务收入的的93.36%,占到主营业务毛利的96.67%,而美的暖通业务收入占到主营业务收入的42.67%,占到主营业务毛利的47.17%。所以,可以直接比较两家公司空调产品的销售毛利率。

2017年,格力暖通产品销售毛利率为37.07%,而美的为29.04%。

根据中怡康数据,2018年1至9月线下空调市场,格力、美的和行业零售均价分别为4542元、4017元、和 3986元。

格力空调产品在售价方面高于美的,这是两家公司盈利能力差异的原因之一。

格力空调产品盈利能力明显高于美的,与格力深耕空调,空调产品相对于美的更具竞争力有关。

从产品构成看,格力以空调为主,而美的目前有三大主营明细,包括暖通空调、小家电及机器人及自动化系统业务,2017年美的小家电、机器人及自动化系统的销售毛利率分别为27.37%、14.48%,这两项业务的销售毛利率相对暖通业务来说并不高。

实际上,关于两家公司空调产品售价的差异,更深层次的原因可追溯至两家公司在销售模式的差异。

(2)销售模式的差异

在业内,格力对销售渠道的控制力更强。

格力采用自建渠道的销售模式,与经销商利益深度捆绑,推行力度更大的销售返利政策,这些都导致格力的销售毛利率更高,销售费用也高于美的。

1997年,为解决经销商之间的利益冲突,董明珠号召各经销商一起组建区域销售公司,格力首先在湖北市场试点成立湖北格力销售公司,这一做法在2002年推广至全国。此后格力开始着手自建渠道。

2006年,格力10家区域销售公司出资成立了河北京海担保投资有限公司。2007年4月25日,格力集团受让格力电器10%股权给京海担保,京海担保成为格力第二大股东。目前京海担保持有格力8.91%股权。

随着格力电器销售渠道的调整,北京盛世恒兴国际贸易有限公司逐步实现对格力原有区域销售公司的全资控股,成为格力电器的全国总代理。

北京盛世恒兴国际贸易有限公司的大股东为北京明珠新兴格力空调销售有限公司(目前持股93.33%)。

通过与经销商的密切关系,格力增强了对整个销售渠道的控制力,销售政策的推行更加高效。格力推出“淡季返利”、“先款后货”的政策叠加经销商持股,与经销商利益实现了深度捆绑。

美的与代理商的关系不同于格力与代理商的密切关系,其对代理商的控制力比格力要弱得多。

虽然美的也有一定的销售返利,但力度明显不如格力。

美的依靠代理制在全国范围多渠道扩张,线下有旗舰店、KA(苏宁、国美)、区域性连锁(TOP100)、小区域连锁(VIP200)、乡镇专卖店等六大渠道,与代理商的关系仅为经销关系。

销售返利是指经销商在一定时期内累计购买货物达到一定数量,或者由于市场价格下降等原因,公司给予经销商相应的价格优惠或补偿。

销售返利费按月计提、分期支付。截至2018年6月底,格力“其他流动负债——销售返利”余额为591.95亿元。

美的虽然也有类似的销售返利政策,但每年销售返利净增加额及累计金额均远远低于格力,截至2018年6月底,美的“其他流动负债——销售返利”余额为192.68亿元。

图8:格力销售返利情况

(数据来源:据格力年报整理)

图9:美的销售返利情况

(数据来源:据美的年报整理,其最早公开可查询到的年报自2013年)

两家公司销售返利政策不同,美的的产品更多元,销售返利净增加额占营业收入比重相对较小。

要比较两家公司产品的真实盈利水平,首先应剔除格力每年计提的销售返利金额,还原格力的真实盈利水平,而美的由于多元销售模式且返利金额占营业收入比重较小,这里粗略比较,取其综合销售毛利率。

格力与美的都未在年报中披露期间费用明细。

据格力2017年报披露,其销售费用主要为安装费、销售返利及宣传推广费,占销售费用总额比例超过80%。

这里一般匡算,假设除销售返利外的其他销售费用全部付现,由于当年计提的销售返利计入销售费用,所以当年最终计提的销售返利=销售费用—销售费用付现部分。

要分析格力的空调真实盈利水平,应去掉每年计提的销售返利。

表1:格力还原后销售毛利率

(数据来源:据格力年报、choice整理)

图10:格力还原后销售毛利率VS 美的综合销售毛利率

(数据来源:据公司年报、choice整理)

从上图看,如果考虑格力的销售返利政策,两家公司的销售毛利率有一定的缩小。

综合来看,格力以销售返利为核心的经销商激励政策,保证了空调产品的盈利能力,更夯实了格力在空调行业的霸主地位,这一点与美的有巨大的不同。

3、销售费用与研发支出

(1)销售费用

表2:美的与格力销售费用对比

(数据来源:公司年报、choice)

从销售费用投入情况看,由于格力的高销售返利政策,格力的销售费用率要高于美的,美的的销售费用率则表现更稳定。

从上文关于两家公司不同销售模式的分析中可知,高销售返利导致格力的销售费用率更高,这是一个积极的信号,格力的营销建设略胜一筹。

从图8(格力销售返利情况)可以看到,2015年以来,格力当年销售返利净增加额呈持续下降趋势,说明格力对经销商的销售返利随营业收入的增长得到兑现。

从会计处理上看,由于格力在行业丰年计提的销售返利会更多,一定程度上会起到稳定利润的作用。

美的的销售费用率总体上低于格力,但这不能说明美的相对格力来说不够重视营销,只是两家公司的打法不一样。

(2)研发支出

表3:美的与格力研发支出

(数据来源:公司年报)

说明:美的2013年年报披露研发投入超30亿元,上表中按30亿元统计;格力直至2017年年报才披露研发投入相关数据,故2015年及以前年度研发支出数据无法填列,非无数据。

一个有意思的现象是,以“掌握核心科技”的格力,一直到2017年年报才披露研发投入情况。从年报公开数据看,两家公司的研发支出都全部费用化处理。

从研发人员数量看,2017年度,美的的研发人员数量为10520人,研发人数占比为10.33%,格力的研发人员数量为9155人,研发人数占比为10.74%,两家公司在研发人数占比上相当接近。

从研发投入情况看,2017年,美的的研发投入金额为85亿元,占营业收入的3.53%,研发投入金额在家电行业中位于第一位,格力研发投入金额仅处于美的,2017年研发投入占营业收入的3.89%,这个比重略大于美的的3.53%。

由于美的业务线条更多,而格力更专注于单一空调领域,专注单一领域的格力研发投入应更显优势,而美的的研发投入覆盖范围则要更广阔。

四、营运效率比拼

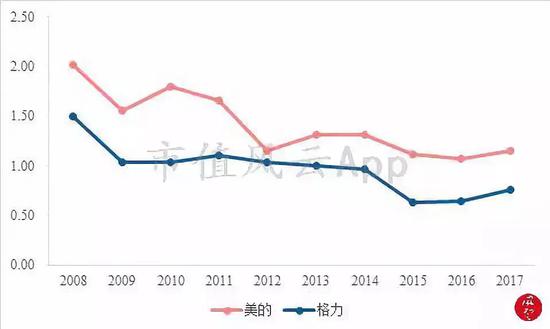

图11:美的与格力总资产周转率

(数据来源:choice)

从总资产周转率看,美的近10年来总资产周转率均要高于格力,总资产周转效率优于格力。

2017年度,美的总资产周转率为1.16,格力为0.76。

从两家公司的资产构成看,截至2017年底,美的总资产为2,481.07亿元,其中,流动资产占比68.44%,非流动资产占比31.56%;格力总资产为2,149.68亿元,其中,流动资产占比79.80%,非流动资产占比20.20%。

格力的资产属性要略重于美的,一般较重的资产属性周转效率相对要底一些。

而2015年,两家公司的营业收入都出现了下降,导致总资产周转率都出现较大的下降,格力营业收入下降幅度更大,总资产周转率下降更快。

图12:美的与格力应收账款周转天数(含应收票据)

(数据来源:choice)

从应收账款周转天数(含应收票据)看,美的的回款效率远高于格力。

2017年度,格力的应收账款周转天数(含应收票据)为86.18天,美的为36.84天,格力的周转天数是美的的2.34倍。

这主要是因为格力推行更加强势的“淡季返利”、“先款后货”销售方式。

从两家公司日常销售形成的应收债权明细构成看,格力应收票据占比更大。

截至最近的2018年9月底,格力的资产负债表中,“应收票据及应收账款”为567.55亿元,其中应收票据501.52亿元,占“应收票据及应收账款”的88.37%;美的的资产负债表中,“应收票据及应收账款”326.47亿元,其中应收票据135.45亿元,占“应收票据及应收账款”的41.49%。

一般来说,应收票据的变现能力优于应收账款,周转效率相对应收账款也更高。

图13:美的与格力存货周转天数

(数据来源:choice)

从存货周转天数看,总体来看,美的的存货周转效率略高于格力,但两家公司在存货周转效率的差异并不明显。

2017年度,格力的存货周转天数为46.27天,美的为44.96天。

五、偿债能力

图14:美的与格力资产负债率

(数据来源:choice)

上图14中,美的的资产负债率要底于格力。

具体来看,一方面由于美的账上商誉较大(2017年底为289.04亿元),而格力没有商誉,另一方面格力其他流动负债中销售返利金额较大(2017年底为594.66亿元),实际上格力偿债能力要好于美的。

2017年,美的的资产负债率为66.58%,格力为68.91%,而扣除商誉后美的的资产负债率为75.36%,扣除商誉后美的的长期偿债能力实际不如格力。

从美的与格力的负债构成看,2017年度,格力占比最大的是“其他流动负债”(主要系计提的销售返利),其次为“应付票据及应付账款”,美的占比最大的为“应付票据及应付账款”,“应付票据及应付账款”系对上游供应商的资金占用,体现了两家公司对上游供应商强大的控制力。

六、多元VS专注

美的以多元化闻名。

2016年至2017年,美的展开了一系列大手笔海外并购,包括2016年收购东芝家电80.1%的股权,收购意大利中央空调企业Clivet公司80%的股权,2017年初美的成功收购德国KUKA集团94.55%股权(2017年1月开始并表),随后美的收购以色列运动控制系统解决方案商高创(Servotronix)。

通过收购KUKA94.55%的股权,美的进入机器人市场。

2018年上半年,作为第三大业务收入构成的机器人及自动化系统业务实现收入125.02亿元,占主营业务收入的9.39%。

美的为收购KUKA付出了很大代价,交易对价超300亿元,形成商誉206.98亿元。

截至2018年9月,美的账上商誉高达296.22亿元,占总资产的11.54%。而业务相对聚焦的格力,主要依靠内生增长,账上没有任何商誉。

美的通过外延并购实现了产业多元经营的战略布局,但溢价收购的风险仍不容忽视。

格力专注空调,依靠单一产品,当空调行业下行遇冷时,在没有其他相关多元业务平滑风险的情况下,抵抗风险能力将显得不足,另外,在空调领域独孤求败的格力,也存在着明显的天花板。

不过,格力也不是没有为多元化努力过。

在2017年年报中格力表示要“实现多元拓展”,但不管是董小姐亲自代言的格力手机、还是被媒体热炒的投资银隆新能源,目前都未见实际成效,格力需要更多的盈利点,来延续公司的增长。

七、结语

在美的50周年庆典上,美的的创始人何享健说,“希望美的的营收能超过5000亿人民币,股票的市值也能超过5000亿人民币”。

而格力的总舵主董小姐也早已带领格力完成了“再造一个格力”的任务,除了对新能源业务虎视眈眈之外,董小姐对巨头林立的芯片业务也是摩拳擦掌。

不管是美的还是格力,风云君都希望他们未来发展得越来越好,毕竟,他们都是真正的中国制造业的脊梁。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张恒

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)