蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

原标题:国信证券:好未来(TAL.US)无惧短期波动,收入增速下半年有望回升 来源:国信海外观察

国信海外观察

本文转自微信公众号“泽宇的研究园”,文中观点不代表智通财经观点

事项

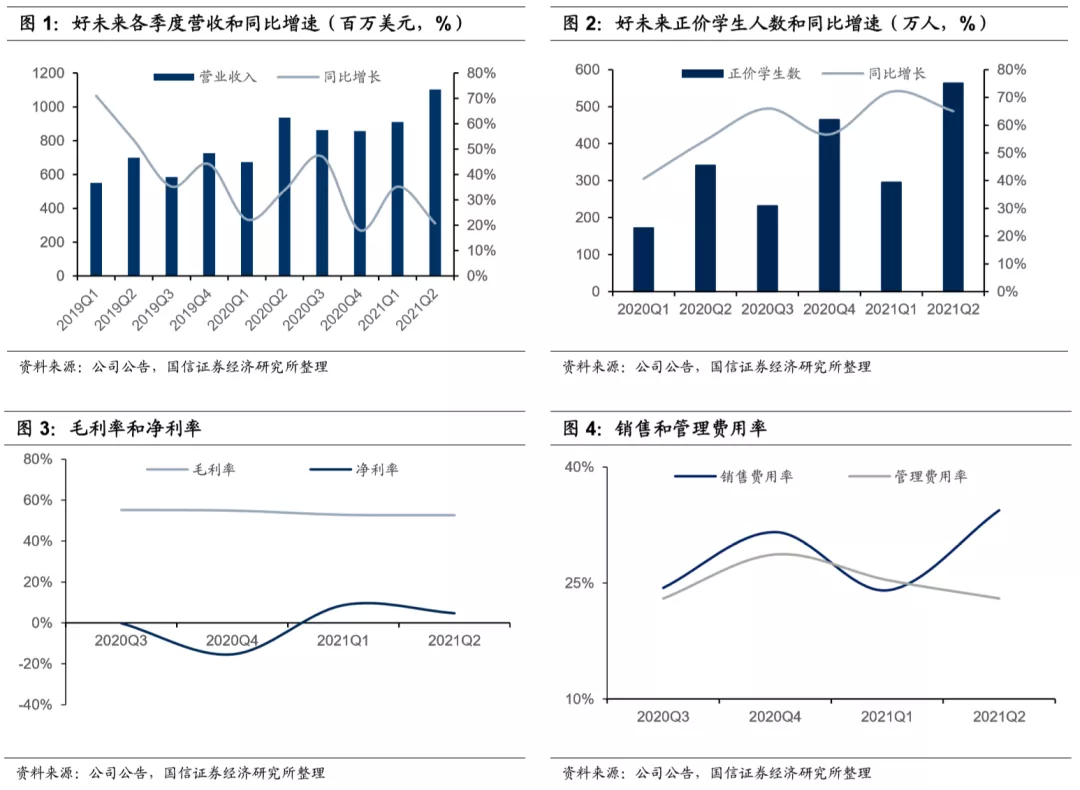

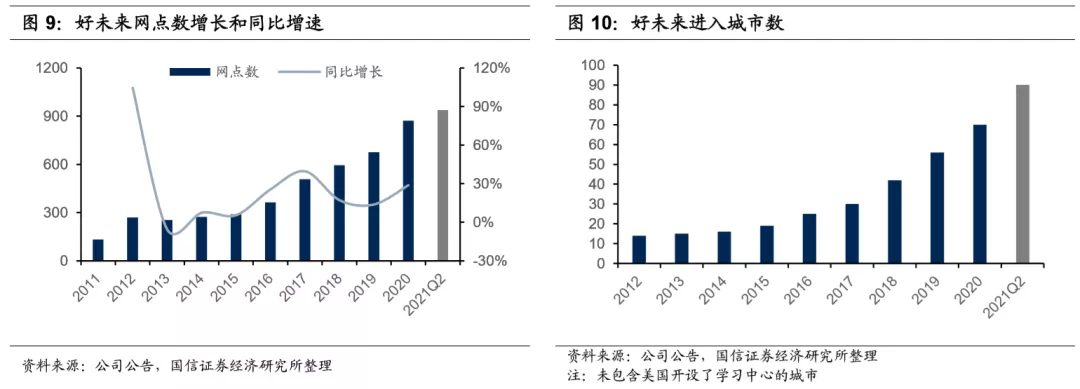

10月22日晚,好未来(TAL.US)发布 2021 财年第二季度业绩。1) FY21Q2 营收 11.03 亿美元(+20.8%)。营收增长主要是 由学生人数增长所致。2)FY21Q2 毛利润 581.2 百万美元(+14.3%) ;归母净利润 15.0 百万美元,去年同期则亏损 23.5 百万美元;Non-GAAP 归母净利润 52.3 百万美元,上年同期为5.3 百万美元。3)学而思网校和学而思培优的正 价学生人数均保持上涨,同时课程平均售价有所下降。4)截至 FY21Q2 期末,好未来在90 个城市设有 936 个教学 中心,与Q1 持平。其中净增3 个培优小班学习中心,关闭 3 个智康一对一学习中心。

国信海外教育观点

1) 收入短期增速放缓,下半年有望回升:长期正价学生人数维持高速增长,客单价下降导致营收增速放缓。FY21Q2 集团整体长期正价学生人数约 563.2 万人(+65.0%),收入为11.03 亿美元(20.8%) ;长期正价课 ASP 同比下降了 19%(按美元计),主要原因是学而思培优在卫生事件期间课程由线下转移至线上,并给到学生一定的优惠。卫生事件对公 司线下教学的影响逐步减弱,未来客单价的回升将有望带动收入增速上行。

2)营销费用增长,利润率短期承压;国信证券对公司长期保持乐观预期:FY21Q2 毛利润581.2百万美元(+14.3%);毛 利率 52.7%(-3.0%);Non-GAAP 营业亏损-11.8 百万美元(-113.2%)。成本、费用合计增长 34.7%。整体上看, 由于员工和场地成本上涨,以及公司持续加大线上产品的营销宣传,成本和营销费用出现较大增长。国信证券认为, 公司作为教培行业龙头,出于自身发展及行业竞争态势考量,未来仍将为在线教育投入较多人力和资金,其利润 率承压的局面大概率将会延续一段时间。与此同时,国信证券对公司线上课程产品内容和服务质量能够不断提升、进 而带动低价班到正价班的转化率和正价班的续班率持续提高保持乐观预期。基于对教培行业长期发展的看好和公司多方面综合能力上的优势,国信证券维持其“买入”评级和 108.53~127.05 美元合理估值区间。

3)供需端互相促进和匹配,行业发展不同阶段有不同特点。近期多家教培公司陆续发布新一季度财报,其中部分数据 波动引起资本市场高度关注和股价波动。国信证券认为,教培行业发展的不同阶段均有其不同阶段性特点,若能够以较长 期视角看待行业发展的趋势,或许能够在某些短期波动中找到投资机会。

在线教育市场竞争激烈,实力雄厚的参与者众多。当前各个机构大多采用低价/免费课引流,然后向正价课转化的模式。各家机构为引流均投入大量营销费用,单个学生的获客成本大幅上升。短期看,需求端的用户触及和用户培养仍在早 期,学生和家长对在线教育的认可度还在形成和提高过程;供给端的产品质量和服务能力尚未拉开较大差距,各家头 部公司的竞争重点还在获客端。因此,国信证券预计短期的高营销投入与利润率承压特点仍会在各家头部公司的报表中体 现。

长期看,需求端的用户个性化、精准服务需求将会逐渐随着产品和服务差异分化、用户对精准匹配的高质量服务需求 会逐渐出现;供给端的优质师资供给、教研和教学水平提升、交互性不断加强值得期待。教培行业的线上线下融合、 本地化、精准精细化服务等趋势将会成为下一阶段竞争的新焦点,内功的比拼亦会让公司之间的发展态势出现分化。建议投资者可以更多关注赛道龙头长期的投资机会。

评论

1 财务表现:收入增速小幅下降,营销开支增长较快

FY21Q2好未来总营收11.03亿美元(+20.8%)。营收增长主要是学生人数大幅增长所致。正价学生人数563.2万人(+65.0%)。毛利润581.2百万美元(+14.3%);毛利率52.7%(-3.0%)。毛利率下滑主要原因是教师薪酬上涨,卫生事件影响以及新开学习中心租金上涨。

销售费用379.8百万美元(+44.3%)。销售费用增长主要源于1)集团加大市场营销投资。尤其卫生事件期间,在线教育玩家为抢占市场份额竞争激烈。加大市场营销投资有利于公司扩大招生规模和增强品牌影响力。2)市场和销售人员薪酬上涨。管理费用253.8百万美元(+33.5%),管理费用的增长是因为管理人员数量和薪酬上升。

Non-GAAP营业亏损11.8百万美元(-113.2%)。Non-GAAP归母利润52.3百万美元(+881.0%)。

2 在线业务收入占比持续增长,线下中心开设速度或触底反弹

近年来公司线上业务发展态势良好,收入占集团整体收入比例逐年提升。卫生事件期间,线上教育行业更是得到爆发式发展。学而思网校收入和学生人数增长显著,二季度集团正价学生人数达563.2万人(+65.0%),其中学而思网校长期正价课人数超290万人(+116%)。收入结构方面,学而思培优小班占比为57%,去年同期为65%,学而思培优收入占比下降的原因主要是学而思网校发展迅猛,收入快速提升。学而思网校占比26%,去年同期17%;励步、摩比和其他教育项目收入占比约10%,与去年同期持平。智康一对一占比7%,略低于去年同期水平。

线下发展方面,截至2020年8月31日,公司共在91个城市开设了936个学习中心,其中一个是位于美国的学而思培优学习中心。从整体上来看,二季度末的学习中心数量与一季度末持平;但结构上有所调整。报告期间公司关闭19,新开22个培优小班学习中心,同时关闭3个智康一对一学习中心。二季度线下产能扩张受卫生事件影响陷入停滞,这一现状在三四季度或将好转。到目前为止,三季度已经新开了14个学习中心,并且有15个学习中心正在筹备中。随着这些新增网点运营逐步成熟,公司收入增速也有望走出二季度低谷。此外,二季度公司进入了一个新城市衡阳,未来还将继续向更多低线城市下沉。

3 投资建议:赛道广阔无惧短期波动,维持“买入”评级

国信证券认为,卫生事件增进了大众对在线教育的认知与使用程度,客观上加速了行业的发展。当前在线教育行业竞争异常激烈,市场参与者大多通过烧钱引流的方式吸引学生。好未来自有资金充裕、线下业务的造血能力出色,有能力保持和加大营销、教研、教学和服务人员扩张等方面的投入力度,应对行业阶段性的竞争与挑战。

公司短期内盈利能力等财务指标或随市场竞争有所波动,对其长期发展扩张则无实质影响。一方面,在线教育当前龙头市占率低,未来仍具备广阔的市场空间;另一方面,营销力度能够在短期内影响学生的去向,但从长期来看,教研、技术、教师培训等维度的综合能力才是保障课程品质、体验,提高转化、留存率,进而跑通在线教培商业模式的核心要素。

教育作为一项高度复杂的服务,其市场发展是一场需要精耕细作的长跑,国信证券认为好未来能够凭借自身多年建设的教研体系、丰富的本地化教学经验以及完备的教师培养机制,稳步提高自身规模,实现健康长远的业绩增长。基于对行业长期发展、公司市场地位和核心竞争力的看好,国信证券维持公司“买入”评级和合理估值区间108.53~127.05美元。

4 风险提示

市场竞争激烈,公司招生不及预期;国内卫生事件反复;政策存在不确定性;在线业务发展不及预期。

(编辑:赵芝钰)

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)