2019年6月25日晚间,中信建投(601066-CN;6066-HK)披露公告称,作为公司十大股东之一的中信证券要清仓减持公司股份,一时间中信证券成了资本市场的众矢之的,因为作为牛市风向标券商板块的两家头部公司,一家清仓减持另一家股份,意味着什么,想必答案不言而喻。

具体看,中信证券减持中信建投4.72亿股,占比总股本5.58%,如果按6月25日中信建投在A股的收盘股价26.48元/股来算,减持金额约113亿元。次日,中信建投股票在A股跌停开盘。

其实,今年以来,中信证券已经不是第一次怼中信建投了,第一次是出具卖出评级报告,而这次直接清仓式减持,用实际行动像市场证明了。

那麽,这是为什么呢?两家公司是有仇吗?炒作导致估值虚高是主因

我们先来看看中信建投的股价,A股中信建投的股价在2018年下半年最低点为5.97元/股,2019年最高上涨至最高31.86元/股,涨幅超过四倍,就算截止到6月25日,公司股价也上涨超过3倍,厉害吧,厉害。

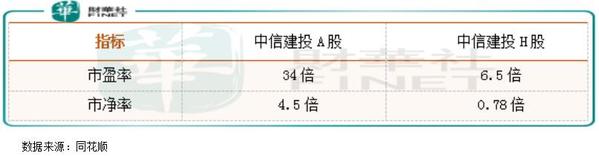

但是,这样上涨合理吗?是公司内在价值推动的股价上涨吗?我们先来看一组数据,截止2019年6月25日收盘,中信建投在A股市盈率约34倍,市净率约4.5倍,高不高?再来对比看看公司在港股的估值(截止6月25日收盘,中信建投在港股市盈率约6.5倍和约0.78倍)。

同一家公司,上市不同市场,估值差了好几倍,肯定是有一家公司被市场高估或者低估了,而且还是非常严重的,港股被低估了?还是A股被高估了?

我们先来同行业比,中信建投和中信证券都属于券商第一梯队,而中信证券股价截至2019年6月25日收盘,市盈率约16.7倍,市净率约1.8倍,显然中信建投的估值明显是要高于中信证券。

从增速来看,中信建投2014年至2018年实现净利润分别为34.1亿元、83.4亿元、49.7亿元、40.2亿元和30.9亿元;中信证券2014年至2018年实现净利润分别为93.9亿元、114.3亿元、103.7亿元、198.0亿元、113.4亿元。

中信建投、中信证券近五年净利润走势基本一致,两家企业截至2018年净利润都稍稍低于五年前的净利润。同行业、同质化严重的两家企业,净利润增速也基本相同,况且两家企业净利润五年都不增长,市场给中信证券的估值都不便宜,况且中信建投呢?

这也是为什么中信证券减持中信建投的原因,持有中信建投的股份还不如回购自己的股份呢。

那麽,减持会给中信证券带来什么?会给市场带来什么?优化自身业务,减少市场非理性波动

根据中信证券披露的减持计划看,减持之后资金用作自身经营。

估值那麽高了,就算中信证券把减持中信建投的钱存银行都比不减持强,况且整个券商现在都面临转型问题,正好用这笔钱加码投行业务、财务管理等业务,抢占更多的市场份额,加强自身的业务建设,这是一举两得。

对市场来说意义更大,国内证券市场炒作风气较浓,而券商又做为炒作的受益者,所以,券商的评级报告一般都是看好,像这种给同行业公司出具卖出评级报告的、甚至清仓式减持的更是少之又少。

所以,中信证券大手笔的减持,必然会引起市场的重视,因为他们的减持意味着这个公司、甚至整个行业都严重高估了,不然他们也不会砸自己饭碗,另外,这样也有助于减少证券市场的非理性波动,平滑证券市场的长期走势,避免资金错配。

整体看,对于中信证券的清仓减持行为市场没必要过分解读,人家也是投资,被投资公司被市场严重高估时,减持既符合自身利益、也符合市场规律。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)