第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

(原标题:燃料电池概念震荡上扬 多家公司披露涉氢计划)

燃料电池概念震荡上扬 多家公司披露涉氢计划

据了解,氢燃料电池产业成为市场热点,多家上市公司都在积极参与氢能产业发展。航锦科技、洪达兴业、中泰股份、开尔新材等公司近日相继宣布将在氢能产业上重点投入。地方政府层面,山西、浙江等地发布了氢能源产业规划,加大对氢能产业链的扶持力度。

多家上市公司近日集中披露涉氢计划。5月22日,身处化工行业的航锦科技公告,将涉足氢能源燃料电池领域。航锦科技与苏州华清京昆新能源科技有限公司、徐州华清京昆能源有限公司、上海铭寰新能源科技有限公司签署了《氢能燃料电池产业战略合作协议》。此外,合作方拟共同发起设立氢能产业投资基金,未来5年计划募资150亿元。

航锦科技此前业务中除生产高纯度氢气外,自身并无燃料电池整体设计或供应的技术研发能力,但三家合作伙伴均来头不小,在氢能源燃料电池领域深耕多年。

5月16日,开尔新材公告称,拟以自有资金3000万元对上海舜华新能源系统有限公司(简称“舜华新能源”)增资。增资完成后,公司将占舜华新能源注册资本比例为10%。据披露,舜华新能源掌握高压供氢加氢核心技术,具备围绕核心产品进行系统设计及集成并提供技术服务的整体解决方案供应能力,业务领域涵盖氢能、核能和分布式能源。

开尔新材认为,在节能环保产业更多新领域的投资搭建和逐步完善,不仅将为公司带来中短期投资回报,对公司未来综合竞争力也将产生积极影响。

中泰股份为积极推进在氢能源行业的发展,快速抢滩相关市场,拓展业务领域,寻求新的增长点,拟投资设立全资子公司“杭州中泰氢能科技有限公司”(简称“中泰氢能”),主营包括氢能设备的研发、制造和销售,以及氢气运营等。中泰股份表示,公司已在制氢—氢储运—加氢站等环节有所储备。其中,煤制氢的深冷分离工艺段以及液化氢的核心设备公司已有成功运行的业绩,将来在氢能源市场化应用时可一展所长。公司称,成立中泰氢能,将利用公司现有技术以及人员储备,大力发展氢能源产业,为公司深冷技术的应用拓展新的市场,增加新的增长点。

此外,鸿达兴业公告,全资子公司内蒙古乌海化工建设的第一座加氢站成功投入使用,向氢燃料轿车、大巴车及工业车辆提供合格氢气。乌海化工拟在乌海市建设8座加氢站,其余7座的建设工作正在有序推进。同时,公司与乌海市政府签署氢能项目战略合作协议,打造氢能城市。此外,公司与中国石化内蒙古分公司签署新能源发展合作框架协议,积极推动氢气供销服务设施建设。

第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

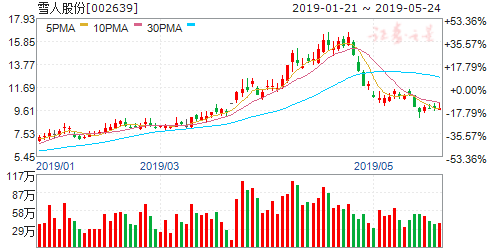

雪人股份:燃料电池景气向上,产业链布局全面有望受益

雪人股份 002639

研究机构:安信证券 分析师:李哲,王书伟 撰写日期:2019-02-14

制冰设备龙头企业,冷链物流带动压缩机机遇。公司业务以压缩机为核心产业,集余热回收发电、新能源、工商业制冷及其成套制冷系统的研发、设计、制造、销售、工程安装、售后服务于一体的高科技企业。公司产品聚焦于制冰设备、压缩机产品及系统应用,以及燃料电池空气供应系统,广泛应用于电力、化工、基建、冷链物流、新能源汽车等领域。目前公司制冰设备市场份额稳定、保持行业龙头地位;压缩机拥有两大国际品牌SRM和Refcomp,在国家政策支持节能环保、冷链物流行业发展背景下,公司有望通过品牌影响力保持收入和份额快速增长。

参股加拿大HYGS,加速燃料电池战略布局。在氢能源领域公司主营燃料电池空气供应系统,目前拥有空压机、氢循环泵以及燃料电池发动机等产品,此外公司还掌握AUTOROTOR氢燃料电池双螺杆空气循环系统的核心技术,产品应用于轻轨、巴士、乘用车等多种交通工具及分布式能源等领域。据公告,2017年公司参股加拿大Hydrogenics公司,合作开发氢燃料电池大巴和物流车,并建设配套加氢站,打造燃料电池业务业绩增长点。

政策补贴推动氢能源产业,燃料电池发展空间广阔。氢能源在功率、环保方面相对于其他能源具有明显优势,在国家政策推动下氢能源产业发展趋势向好。而在各环节中,燃料电池有望通过交通运输需求迅速发展。据中汽协数据,2018年全球燃料电池汽车销量为5177辆,同比增长14%;国内燃料电池汽车销量1527辆,同比增长20%。据中证网消息,氢燃料电池汽车有望在2019年正式实施“十城千辆”推广计划,或将提供财政补贴对氢燃料电池车进行示范推广。公司作为全产业链布局领跑者,有望实现率先受益。

投资建议:公司作为国内制冷设备龙头地位稳定,氢能源产业链布局全面,随着近期地方政策催化下燃料电池板块景气度向上,公司有望实现快速发展。我们预计公司2018年-2020年收入增速分别为35.2%、25.6%、26.2%,净利润增速分别为130.6%、135.2%、75.6%。首次给予增持-A的投资评级,6个月目标价为9.07元。

风险提示:行业竞争加剧,燃料电池政策推广不达预期

第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

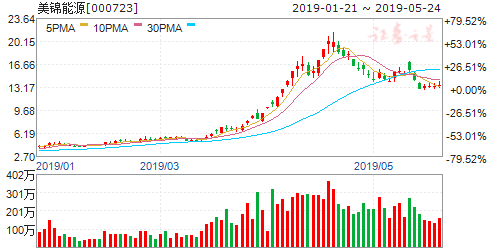

美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔

美锦能源 000723

研究机构:安信证券 分析师:周泰 撰写日期:2019-03-20

事件:2019年3月17日,公司发布2018年年度报告,报告期内公司实现营业收入151.47亿元,比上年增长23.77%;实现归属母公司净利润17.97亿元,比上年增长71.55%。

点评

四季度业绩同比大增:据公告测算,公司四季度实现净利润6.16亿元,同比增长185.76%,环比增长8.13%。

受益焦炭价格上涨,主营业务业绩突出:2018年公司生产焦炭658.65万吨,同比增长6.09%,销售焦炭654.95万吨,同比增长4.25%。售价方面,2018年焦炭价格为2255.76元\/吨,同比增长15.83%。焦化业务实现毛利率30.15%,较去年同期增长4.88个百分点。2019年,公司拟开工建设400万吨\/年焦化及配套乙二醇项目,焦化产能有望进一步扩张。

打通氢能源产业链:据公告,公司生产新能源车410量,销售360量。据中汽协数据,2018年全国销售燃料电池汽车1527量,测算公司市占率为23.58%。此外,拥有比较完备的氢能源产业链:1)丰富的氢气资源优势:依托美锦能源产业优势,据公告,公司炼焦过程中焦炉煤气富含50%以上氢气,可以降低成本制氢,焦炉煤气经提纯后,可为华中、华东、华南地区的加氢站和氢燃料电池汽车输送原料氢,同时公司也在布局气站与加氢站。2)设备优势:公司拥有全球的第三套,也是国内的第一条膜电极生产线。3)技术优势:公司与中国科学院山西煤炭化学研究所合作研制开发的“超级电容器电极材料中试技术”暨电容炭的研制开发项目取得重大进展,中试线已经建成投入运行,实现批量持续生产,预计项目建成后将填补国内空白实现电容炭的进口替代。在此背景下公司氢能源车随着燃料电池汽车的“十城千辆工程”相关计划的推进与落实,有望获得更广阔的市场空间。

收购富锦煤业,贯通全产业链。公司已经完成对富锦煤业的收购(180万吨\/年,100%权益),目前公司还下辖东于煤业(150万吨\/年,100%权益)、汾西太岳(210万吨\/年,76.96%权益)三个矿井,合计权益产能492万吨\/年。下游23000Nm3\/h焦炉煤气液化LNG项目已经投产,据半年报,润锦化工利用焦炉煤气生产LNG联产合成氨尿素项目已经建成,液化天然气(LNG)装置权益规模为1.21亿Nm3\/a,合成氨装置权益生产规模为18万吨,尿素装置权益生产规模为27万吨\/年。煤-焦-气-化产业链全面贯通。

分红逐步具有吸引力。据公告,2018年公司分红8.28亿元,净利润的46.08%。历史来看,公司分红意愿也较为强烈,2016年公司盈利6.8亿元,分红比例为33.56%;2014年盈利0.9亿元,分红14.72%。

投资建议:我们预计公司2019年-2021年的净利润分别为19.48亿元、21.29亿元、22.49亿元。增持-A投资评级,6个月目标6.72元。

风险提示:大股东质押比例高,宏观经济下行导致焦炭需求不及预期

第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

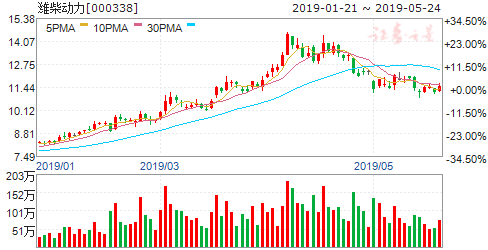

潍柴动力深度报告:潍柴之道,星辰大海

潍柴动力 000338

研究机构:平安证券 分析师:王德安 撰写日期:2018-11-09

潍柴动力是我国重卡发动机龙头, 发动机、变速箱、整车等业务通过高端化与全系列并举,长期竞争力持续增强。 非道路发动机市场与智能仓储物流业务国产落地打开新空间,深耕燃料电池等新能源技术制胜未来。公司营收结构日益多元化, 但利润仍对发动机依赖度高。

蓝天保卫战有望对冲行业下行。 随着我国经济增速换挡,物流类重卡取代工程类重卡占据主导地位, 2016年底治理超载后重卡保有量提升致年均更新量提升,叠加未来几年蓝天保卫战,约 300余万台国三车淘汰,有望支持 2019~2020年重卡年销量维持在 100万辆上下。

发动机:中流砥柱,强者恒强。 公司重卡发动机配套客户多样且配套率提升, 即将新增配套中国重汽。 潍柴发动机性价比占优, 受益大排量化趋势,巨大保有量构建品牌优势,国六产品技术储备齐全。非道路发动机打开新空间: 农用发动机与发电机组快速增长, 中重型挖掘机用发动机市占率提升; 非道路国四升级将加速行业低端产能出清。 公司收购 PSI 进军北美市场,布局全球工厂,海外销量大幅增长。

黄金产业链含金量十足。 得益于潍柴动力全产业链布局,陕重汽市占率已逼近重卡第一梯队, 高端物流重卡与大排量发动机协同提升利润率。 法士特稳居重卡变速箱龙头, 发力轻型变速箱布局海外与后市场,多重驱动有望降低重卡依赖。 潍柴收购林德液压掌握核心液压技术, 林德液压从亏损到快速成长, 挖掘机配套市场或为下一个增长点。

凯傲&德马泰克优势互补,公司深耕新能源。 中国叉车市场占全球比重提升,未来销量或趋稳,行业竞争格局稳定,头部企业布局全球。 凯傲盈利稳定增长,产品竞争力强,潍柴动力或将优化凯傲管理层解决其供应商供货瓶颈问题。 德马泰克在北美市场仍保持快速增长,国内仓储与物流行业将从粗放式发展转向精细化管理,智能物流业务将加速国产落地,凯傲则进军北美市场,与德马泰克优势互补。 潍柴陆续参股弗尔赛、巴拉德,深耕氢燃料电池;参股锡里斯动力,初涉固态燃料电池;引进西港 HPDI 技术,强化天然气发动机优势。

心无旁骛攻主业,优势显著。 薪酬快速提升与管理层股权激励充分激发员工积极性;现金流充裕,资产负债率、费用率、与库存维持低位,体现出较强的管理能力;公司风险意识强烈,发动机、变速箱、整车等业务高端化与全系列并举,抗风险能力不断增强;黄金产业链具备较强协同效应,公司围绕主业前瞻布局,持续拓宽护城河。

盈利预测与投资建议: 蓝天保卫战有望对冲重卡行业下行,公司重卡发动机业务龙头地位稳固,市占率持续提升,柴油车国六升级与非道路国四升级带来重大机遇。黄金产业链协同效应显著,法士特与陕重汽通过高端化与全系列并举实现规模与利润率双升级,凯傲与德马泰克优势互补,智能仓储物流将实现国产落地,深耕新能源制胜未来。短期内公司拓展新业务利润可能略低于预期,中长期具备较高成长性,调整公司盈利预测 2018\/2019\/2020年归母净利润为 78.13亿\/82.79亿\/93.02亿,对应 EPS 为 0.98元、1.04元、1.16元(原预测值 2018\/2019\/2020年归母净利润为 78.23亿\/80.89亿\/90.7亿, EPS 为 0.98元、 1.01元、 1.13元)。 分部估值,我们认为潍柴动力 12个月合理市值约937.3亿, 其中发动机业务合理市值 591亿元,维持“推荐”评级。

风险提示: 1)重卡行业销量不及预期:由于投资和基建需求不及预期,下游对重卡的需求不及预期,公司发动机销量可能会受到影响。 2)非道路发动机拓展不及预期,非道路发动机领域竞争格局较为分散,竞争对手较多,若非道路发动机销量不及预期,公司利润将受到影响。 3)上游原材料涨价:如果上游原材料涨价,将对公司成本和盈利能力造成一定的影响。 4)海外业务推进不及预期:如果欧洲和美国经济增速放缓,可能影响海外子公司的发展和盈利。 5)新能源技术普及不及预期,公司在新能源领域投入大量资源,但受限于技术与产品尚不够成熟,若燃料电池发动机推广不及预期,可能对未来业绩产生负面影响。

第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

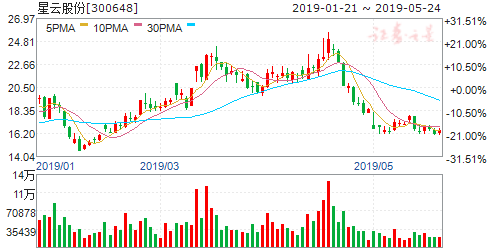

星云股份:携catl设合资公司,共同开拓储能领域

星云股份 300648

研究机构:东北证券 分析师:笪佳敏 撰写日期:2019-01-23

事件:1月21日,公司公告拟与宁德时代、石正平、合志谊岑共同出资设立福建时代星云科技有限公司,注册资本1亿,其中:公司出资1000万(占10%),CATL出资2000万(占20%),自然人石正平出资5500万(占55%),合志谊岑为公司实控人共同出资设立的有限合伙企业,出资1500万(占15%)。合资公司将深耕储能领域,风光储充测一体化智能电站、家庭智能后备电源系统、基站智能后备电源系统等。公司出资比例不重要,而CATL出资更高预示时代星云巨大前景。

点评:公司积极储备储能领域,BMS、DCDC及PCS上技术优异。公司一直以来在储能领域做技术储备,10月份公司公告投资3亿建设新能车电池智能制造装备及智能电站变流控制系统产业化项目。前期公司与CATL达成储能领域战略合作,进行风光储充一体化智能电站产品研发。此次合资公司的成立完成由战略合作到成熟商业模式的落地,时代星云有望承接CATL储能集成业务,而公司有望成为其BMS、DCDC及PCS最核心供应商。

乘风而上,借助CATL强势切入储能市场。随着成本的降低以及应用模式的成熟,锂电池储能在电源侧、电网侧以及用户侧等应用领域的市场广阔:以国内存量火电1000GW+1%调频配比以及风\/光发电350GW+10%储能配比测算市场规模达45GW,叠加每年新增风\/光发电储能配比市场7-10GW;电网侧近年开始发力,18前3季度投运超150MW,储备项目充足;用户侧随成本降低应用场景多元化,电化学储能市场规模不逊于动力。深含优良基因的时代星云依托动力电池王者CATL及技术优异的星云股份,或将沿袭CATL源出ATL的路径,成长为储能领域的“CATL”。

盈利预测及评级:公司作为锂电池检测行业翘楚,受益于动力及储能电芯产能扩张,锂电池检测、PACK自动化及化成分容等相关业务空间巨大。同时,公司基于自身现有技术优势深耕储能领域,储能BMS、DCDC及PCS等产品技术受到广泛认可。本次与动力电池巨头CATL共设合资公司,共同开拓储能领域,空间广阔。我们预计公司18-19年EPS为0.33、0.59元,对应PE为59、33X,上调至“买入”评级。

风险提示:新能源汽车销量不达预期;储能应用不及预期。

第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

长安汽车深度报告:蓄势待发,复苏可期

长安汽车 000625

研究机构:渤海证券 分析师:郑连声 撰写日期:2019-03-04

国内四大汽车集团之一,历史悠久

1)长安汽车是中国汽车四大集团阵营企业,拥有157年历史底蕴,35年造车积累,全球16个生产基地、35个整车及发动机工厂和10个重点海外市场。2)公司隶属于长安集团,实际控制人为国务院国资委。目前兵装集团持有公司股比21.56%,长安集团持有公司股比19.32%,兵装集团为公司第一大股东。

公司自主与合资品牌多样,产品丰富

1)公司已形成轿车、SUV、MPV、交叉型乘用车、客车、货车等多档次、宽系列、多品种的产品谱系,覆盖传统燃油和新能源车型,拥有排量从1.0L到2.0L的发动机平台。公司旗下拥有长安乘用车、欧尚汽车、凯程汽车等自主品牌,也有长安福特、长安马自达、长安铃木(铃木退出,已成全资子公司)、长安PSA等知名合资品牌。2)销量方面,重庆长安、南京长安及合肥长安占据自主乘用车主要销量;长安福特与长安马自达占据合资乘用车主要销量。3)财务方面,2018年公司前三季营收498.52亿元,同比下降3.07%,净利润11.71亿元,同比下降79.98%,对应净利率下滑至2.35%。以长安福特、长安马自达为主的投资收益是公司净利润的主要来源,长安福特利润大幅下滑拖累了公司整体业绩。

福特与自主预期在改善,等待黎明到来

1)从利润贡献上看,长安福特未来经营业绩的复苏高度基本上决定了长安整体的业绩弹性。为实现销量和经营业绩的复苏,福特汽车采取将福特中国全面升级为独立业务单元、调整统一国内福特销售渠道、推动林肯品牌国产化、发布福特中国“2025”战略等一系列举措来振兴中国市场。这一系列举措与新车规划力度要显著强于上次“1515”战略,未来销量有望实现较强的复苏。2)今年长安自主乘用车新车型开始集中推出,包括全新CS85Coupe\/CS15\/95改款\/CS75换代等车型,今年长安自主乘用车的销量预期有望实现改善。

电动化与智能化战略积极推进,为中长期成长蓄力

1)公司已经制定并发布了比较详细的新能源汽车发展规划,即“香格里拉计划”,宣布自2025年起全面停售传统意义的燃油汽车,全面实现电气化;随着“香格里拉计划”的持续推进与落地,公司新能源汽车业务有望持续快速增长,成为汽车电动化领域的优秀实践者。2)2018年8月,公司发布了“北斗天枢”智能化战略,目前已完成集成式自适应巡航IACC、全自动泊车系统APA4.0等PA级自动驾驶关键技术量产开发,L2级自动驾驶技术已实现量产。随着应用技术的不断成熟,公司未来有望成为智能汽车领域的深耕者与领先者。

盈利预测,首次覆盖给予“增持”评级

我们预计公司2018-20年实现营业收入720.13\/756.15\/816.65亿元,同比增速-10%\/+5%\/+8%,实现归母净利润5.70\/8.03\/28.88亿元,同比增速-92%\/+41%\/260%,对应EPS为0.12\/0.17\/0.60元\/股。我们认为,随着长安福特销量复苏,自主企稳,公司业绩弹性大的特点将显现,估值有望持续修复,看好公司中长期发展,首次覆盖给予“增持”评级。

风险提示:长安福特、长安马自达及长安乘用车销量低于预期;成本费用控制低于预期;原材料涨价超预期

第1页:燃料电池概念震荡上扬 多家公司披露涉氢计划第2页:雪人股份:燃料电池景气向上,产业链布局全面有望受益第3页:美锦能源:焦炭业绩大幅增长,燃料电池车空间广阔第4页:潍柴动力深度报告:潍柴之道,星辰大海第5页:星云股份:携catl设合资公司,共同开拓储能领域第6页:长安汽车深度报告:蓄势待发,复苏可期第7页:汉钟精机:燃料电池前景广阔,核心设备需求旺盛

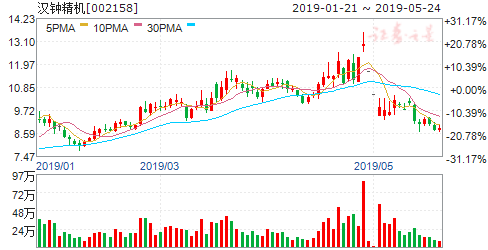

汉钟精机:燃料电池前景广阔,核心设备需求旺盛

汉钟精机 002158

研究机构:安信证券 分析师:李哲,王书伟 撰写日期:2019-02-14

压缩机龙头厂商,技术精益实力强劲:公司为全球少数专注于设计及制造压缩机与真空泵的厂商,官网显示,公司在国内市场市占率第一、全球市场名列前5大。公司产品下游重点领域之一为冷链物流,中物联冷链委信息显示,2018上半年全国冷库需求超过150万平米,同比增长14.9%,持续稳健增长态势;未来随着冷链物流规范化进程加快,冷库市场发展空间巨大。公司低温产品应用于工业盐水、高温预冷、果蔬保鲜等多领域,其中低温高效产品LB-PLUS与LT-S快速增长,2018上半年增速约50%。

燃料电池前景广阔,空气压缩机为核心零部件:日本富士经济预测显示,未来随着技术升级、加氢站等基础设施的完善、政策支持力度加大,预计到2025年全球燃料电池汽车市场有望扩大到2.91万亿日元(合约人民币1900亿元),增长潜力巨大。空气压缩机是保证燃料电池高效可靠运行的核心零部件,公司于深交所互动易平台表示,公司已研发出应用于燃料电池产业的空气压缩机产品,目前正和下游积极配合,处于测试阶段。

光伏、锂电产业高景气,真空产品高速增长:近年来公司真空产品在光伏、锂电等产业的应用得到广泛认可,半导体电子产业是真空产品后续重点发展对象,目前国内的机台商、单晶厂、晶圆厂部分都已合作,目前使用量还较少,处于市场验证阶段。

投资建议:预计公司2018年-2020年的收入增速分别为16.2%、13.5%、12.6%,净利润增速分别为4.3%、13.6%、20.1%,对应EPS分别为0.44元、0.50元和0.60元。公司压缩机主业实力强劲、增长稳健,空气压缩机受益于燃料电池产业发展前景广阔,真空产品等新品类快速发展。给予增持-A评级,6个月目标价10.00元,相当于2019年20倍动态市盈率。

风险提示:燃料电池发展不及预期,原材料成本上升,汇率波动。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)