近日,高澜股份发布《关于购买东莞市硅翔绝缘材料有限公司51%股权并与交易对手签订相关资产购买协议的公告》(下称“公告”)。公告显示,高澜股份拟现金收购东莞市硅翔绝缘材料有限公司(下称“东莞硅翔”或“标的公司”)51%股权,交易价格为2.04亿元。

值得一提的是,高澜股份为支付2.04亿的交易对价,拟通过银行贷款和发行可转债的方式融资4.1亿元,为何拟融资金额远超支付对价?在公司资产负债率逐渐升高的情况下,高澜股份为何还要加杠杆?在公司董事和监事都有投反对票的情况下为何还要现金收购东莞硅翔?

此外,标的公司的业绩状况和行业前景也不是很乐观。公告显示,标的公司的应收账款规模居高不下,净利润与经营现金流也出现背离,而标的公司所处的新能源行业在政府补贴政策退坡后竞争将更加激烈,议价能力偏弱的标的公司要在不利的市场环境中突围并不容易。

交易对价2亿拟加4亿杠杆

根据公告,高澜股份收购东莞硅翔51%股权拟采用现金交易的方式,公司拟采用发行可转债以及申请并购贷款的方式筹集资金。在发布收购公告的同一天,高澜股份发公告称,拟向银行申请不超过人民币 1.3 亿元的并购贷款,贷款期限不超过三年,用于收购东莞硅翔股权所支付的部分对价。如果银行审批通过,东莞硅翔股权将被银行质押。

同时,高澜股份拟发行可转债募集资金不超过2.8亿元,其中2.04亿元用于支付此次交易对价,0.76亿元用于补充流动资金。加上拟申请的1.3亿元并购贷款,上市公司为收购东莞硅翔51%股权计划融资4.1亿元。

但值得注意的是,无论是申请银行贷款,还是发行可转债,都会加重公司的财务负担。高澜股份在公告中都没有提及银行贷款利率以及可转债的利率。根据央行2019年贷款基准利率的规定,商业贷款(1-5年)的利率是4.75%,如果高澜股份1.3亿元的并购贷款获批,按照4.75%的基准利率计算,三年要支付的利息(按单利计算)累计为1852.5万元,在吞噬公司净利润的同时还增加了公司财务压力。

而发行可转债的利率一般要比银行贷款利率低,但也会加重公司财务负担。而目前高澜股份的资产负债率也逐年上升,2017年、2018年、2019年上半年的数据分别是42.51%、46.56%和49.01%。

为何高澜股份只用现金方式收购东莞硅翔51%股权?为何拟融资金额远远超过支付交易对价?这都有待上市公司进一步披露。

标的公司盈利质量存疑 一董事和一监事投反对票

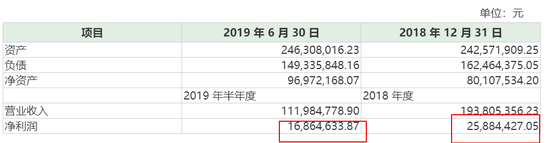

公告显示,标的公司定位为新能源汽车热管理行业,主营产品为加热膜、隔热棉等。2018年和2019年上半年,东莞硅翔分别实现营业收入1.94亿元和1.12亿元,分别实现净利润0.26亿元和0.17亿元。

从数据上分析,东莞硅翔2019年上半年的营收和净利润都超过了2018年全年的50%,但标的公司的盈利质量却有待提升。一是体现在标的公司的净利润和同期的经营现金流产生背离。2018年和2019年上半年,东莞硅翔经营活动产生的现金流净额分别是-0.45亿元和-0.57亿元,这就是说,标的公司的净利润并没有转为“真金白银”,目前只是“账面富贵”。

标的公司盈利质量有待提升的另一个表现是应收账款居高不下。2018年末和2019年上半年末,标的公司应收账款账面价值分别为1.1亿元和1.43亿元,分别占当期营业收入的57%、126%。应收账款规模高企说明公司销售商品回款困难,而计提的坏账准备不仅影响当期利润,如果客户经营状况恶化,将直接产生巨额坏账损失。

高澜股份董事吴文伟在此次收购东莞硅翔的事项上投了反对票,他认为,标的公司产品的市场前景不容乐观,标的公司对于上下游的议价能力偏弱,已经出现大额坏账,说明经营风险偏大。

根据《东莞市硅翔绝缘材料有限公司审计报告及财务报表》,2018年和2019年上半年,标的公司计提的坏账准备金额分别是642.39万元和1270.79万元,分别占当期应收账款账面余额的5.49%和8.17%,占比较高,与董事吴文伟所提观点有吻合之处。

而高澜股份监事陈德忠对此次收购提出反对意见,陈德忠称,据查看报告及现场调研了解到,东莞硅祥厂房是没有产权的乡镇违规物业,没有国土、规划、环保等国家有关部门立项和建设等相关批复,随时都会受到国家政策的变化,对违建、环保问题的处理甚至可能导致停产;标的公司管理团队薄弱,企业存在环保、劳保、社保、项目立项、生产场所权属、危险化学品管理等综合性的问题,不只是单项问题,反映对方公司管理水平不高,持续稳健经营的风险较大;东莞硅翔主要产品包括汽车电池专用加热片、硅胶加热片、导热硅胶片、导热矽胶布、隔热棉等新能源汽车电池加热及散热产品,与高澜股份的技术、产品、市场不能协同。

对于一家盈利前景不明、又有董事、监事投反对票的标的公司,高澜股份却给出了较高的溢价。本次评估以收益法评估结果作为评估结论,截至本次交易资产评估基准日2019年6月30日,标的公司经审计的净资产为0.97亿元,评估值为3.91亿元,增值率为303.51%。而在资产基础法评估下,标的公司评估值为1.3亿元,评估增值0.33亿元,增值率为34.29%。两种不同评估方法下,标的估值相差2.61亿元。

深交所也要求高澜股份补充说明本次交易的定价依据以及较标的公司资产账面值、评估值差异的原因;说明估值测算过程以及估值的合理性;补充说明本次收购预计形成商誉的情况,以及分析商誉减值风险。

责任编辑:公司观察

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)