【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

新浪财经讯 1月18日,申万宏源集团股份有限公司在香港交易所披露招股说明书,拟赴港上市,或成第12家A+H券商。 其联席保荐人为申万宏源、高盛、工银国际及农银国际。

此前2018年11月11日,申万宏源发布公告称,公司董事会已经通过了发行H股股票并在港交所主板挂牌上市的议案。

根据招股书显示,本次发行方式为香港公开发行及国际配售,发行的H股股数不超过发行后公司总股本的20%(超额配售权执行前),并授予簿记管理人不超过上述发行的H股股数15%的超额配售权。

关于募资资金的用途,申万宏源在招股书中表示,公司发行H股股票所得的募集资金在扣除发行费用后,将全部用于本公司及本公司子公司增加资本金、补充营运资金,推动境内外相关业务发展。

招股书显示,申万宏源于2018年9月30日的净资产在中国全部证券公司中排名第七,而截止2018年9月30日9个月的营业收入及净利润均排名第六,申万宏源在中国会计准则下的加权平均净资产收益率在截至2018年9月30日净资产计的中国前十大券商中排名第一。

截止2018年9月30日,申万宏源的客户托管资产市值合计为人民币2.7万亿元,市场占有率7.4%,位居行业三甲。截止2018年9月30日,申万宏源拥有超过650万个人金融客户,包括逾2.1万户高净值客户和逾27.2万户富裕客户,其账户余额占个人金融客户资产余额的比例为74.7%。

虽在券商中排名靠前,但难掩其近年下滑的业绩。招股书显示,2017年,申万宏源总收入为206.38亿人民币,同比下降3.9%。期内利润为47.258亿,同比下降14.52%;截至2018年9月30日止9个月,公司总收入为158.00亿,同比增长4%。期内利润为32.38亿,同比下降13.47%。

在招股书中,申万宏源称,公司的金融板块受到A股不利市况的不利影响,2018年第四季度,公司的减值损失拨备增加,原因为股票质押式融资业务客户违约率增加,此外,公司的投行业务受到A股IPO更加严格的监管审批及市场上已完成的IPO数目减少的不利影响。

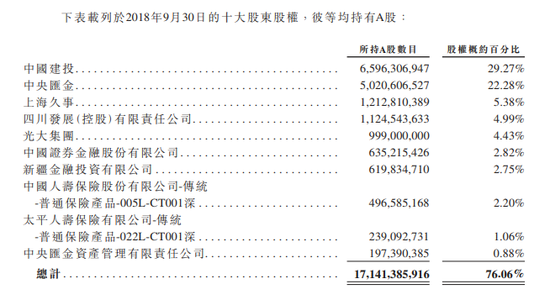

从申万宏源的股东结构来看,截至最后实际可行日期,中央汇金直接持有申万宏源已发行的总股本约22.28%,中国建投持有申万宏源已发行的总股本约29.27%(中央汇金持有中国建投100%股权),中央汇金资产管理有限责任公司持有申万宏源已发行总股本约0.88%(中央汇金持有中央汇金资产管理有限责任公司100%股权),光大集团持有申万宏源已发行的总股本约4.43%(中央汇金持有光大集团55.67%股权)。

目前,A+H券商一共有11家,分别是中信证券、海通证券、国泰君安、中国银河、中原证券、广发证券、华泰证券、东方证券、光大证券、招商证券和中信建投。如果申万宏源成功赴港上市,将成为第12家A+H券商。

责任编辑:公司观察

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)