来源 财经参考网

苏州光格科技股份有限公司(简称:光格科技)的首发上市申请将于12月6日上会。公司此次募集资金约6亿元,约营收规模的2倍。

公司主要从事新一代光纤传感网络与资产数字化运维管理系统研发、生产与销售,2021年,实现收入2.8亿元,净利润为6,606万元。

曾存代持股权分散无控股股东,收购安捷光电暗藏玄机,大股东上证监局“黑榜”,为融资曾签对赌协议

招股书显示,公司前身光格设备成立于2010 年3月,由自然人姜明武、陈志标、陈姝书共同出资500万设立。

其中,陈志标出资50万元,但其资金25万元来自于姜明武的借款,2016年9月,陈志标离职,姜明武收购其持有的公司全部股权时,从中减少了25万元。

对于陈志标离职去向,招股书并未披露,但姜明武收购其股权时的价格为价格4.04元,该收购价格较公允价值的19.80元/股,仅2折的价格。

财经参考注意到,在成立光格设备前,2008年10月,姜明武、蔡春香、张洪仁、陈翔、陈姝书投资设立深圳光格安捷工业光电有限公司(简称“安捷光电”),其中,蔡春香系代持,其代郑树生持有,不过,该公司的注册资本金额并未披露。

在光格设备成立后,2010年10月,其实现了首次增资,并收购安捷光电成为其子公司,安捷光电的股东为光格设备股东。在此次增资中,姜明武增资375万元,202.5万元来源于光格设备收购安捷光电所取得的款项,另外,155万元来源向郑树生(蔡春香代为持有)、张洪仁、陈翔等人转让光格设备股权取得的转让款。

招股书,郑树生100万元的出资款自于光格设备收购蔡春香代为持有的安捷光电股权取得的收购款。魏德刚、尹瑞城均来自于对姜明武的借款。张洪仁、陈翔均是部分来自于转让安捷光电股权取得的收购款,部分来自于自有资金。

不过,安捷光电设立时认缴及实缴资本并未披露,光格设备收购时前一会计年度的财务数据、收购价格是否公允亦未披露。而根据最新财务数据显示,2021年,其净利润为-17.82万元,处于亏损状态。

财经参考注意到,公司的股权较分散,无控股股东,实际控制人为姜明武,但其持股比例较低,发行前,其直接持有公司27.26%的股份,并通过员工持股平台光格源、光格汇间接持有股份0.42%、0.68%股份,合计仅持有28.36%,不足30%。

公司的第二、三股东分别为叶玄羲、郑树生,分别持有12.35%、11.06%股份。叶玄羲为财务投资者,未在公司担任任何职位,其明显是冲着上市财富溢价而来的,而郑树生虽为公司董事,但其精力或在自己控制的迪普科技(已上市)和宏杉科技的经营当中。值得注意的是,上述两人并未与姜明武签订一致行动协议。

股权分散,当公司上市后,或面临“野蛮人”来敲门从而引发“易主”风险。

财经参考发现,公司第三大股东郑树生近期还上了证监局的“黑榜”11月23日,迪普科技实控人郑树生收浙江证监局行政监管措施决定书。浙江证监局决定对郑树生采取责令改正的监督管理措施,并记入证券期货市场诚信档案。

郑树生作为公司董事长、控股股东、实际控制人,在迪普科技2019年上市申请期间,作出《关于转让杭州宏杉科技股份有限公司股权的承诺函》承诺在2021年12月31日前将持有的宏杉科技股权转让给公司或无关联的第三方,但截至2022年10月31日,其仍持有宏杉科技33.06%的股份,未能在2021年12月31日前向无关联第三方转让。上述行为违反了相关法律法规。

在历次的增资及股转过程中,光格科技于2010年10月、2015年3月和2018 年8月分别引进羲融创投、坤融创投;基石创投与方广二期时,与上述投资方还签订了业绩承诺及补偿、利润分配和股权回购等对赌协议。但详细内容并未披露,仅称在2021年12月申报IPO前夕进行了终止。

依靠代理商取得收入比例不断加大,中标率仅20%依赖大客户,未签订合同就进场开工形成收入近亿元,应收占比超60%逾期过半“背靠背”暗藏风险,盈利能力下滑,经营及研发投入在同行中垫底,3亿元收入募资6亿元

财务数据显示,2019-2022年1-6月(报告期),公司取得的营业收入分别为11,497.32万元、19,493.52万元、27,994.37万元和10,019.05万元,不断攀升。但在上升的背后,离不开代理商的助推。

报告期各期,公司代理商推广模式下形成的收入分别为1,995.48万元、9,015.56万元、14,097.44万元和4,650.47万元,占当期营业收入的比例分别为 17.36%、46.25%、50.36%和46.42%,代理商推广模式下形成的收入占比相对较高。

为此,公司要支付一笔不菲的代理费用。报告期各期,代理费率(代理费占代理商推广模式下形成的收入的比例)分别为35.94%、20.99%、20.15%和15.33%,即各期支付的代理费用分别为717.16万元、1,892.36万元、2,841.02万元和713.03万元,这较大程度上吞噬了公司的利润。

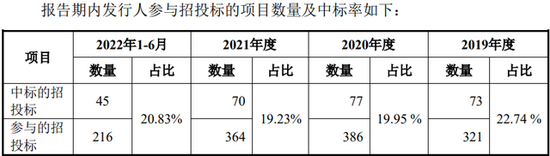

招股书披露,报告期内公司通过公开招投标、邀请招投标、竞争性谈判、单一来源等不同业务获取方式的确认收入金额,其中,主要收入还是通过公开招投标,报告期内,其通过该方式取得收入的金额分别为4,081.45万元、8,636.02万元、11,558.50万元和6,504.05万元,占比分别为35.50%、44.30%、41.29%、64.92%。不过,公司的中标率仅维持在20%左右。

财经参考注意到,光格科技对前五客户的销售占比较高。报告期,公司对前五客户的销售金额分别为:7,466.46万元、13,163.44万元、12,980.99万元和7,326.40万元,占比分别为64.94%、67.53%、46.37%和73.13%。除2021年外,公司对前五客户的销售占比均在64%以上。

而2021年占比较低,主要系对第一客户国家电网的销售占比较少所致,该年度对其销售的占比为18.39%,而其他各期均在32%以上,2022年上半年更是攀升至43.19%。

对大客户的依赖,导致公司话语权较低。在形成收入方面,其还存在大量的未签订合同的情形。报告期内,公司存在未签订合同先进场实施项目形成的销售收入分别为2,354.94万元、3,311.06万元、3,462.18万元和378.66万元,该部分项目销售收入占比分别为20.48%、16.99%、12.37%及3.78%,实施项目数量占比分别19.68%、8.04%、9.51%及3.48%,公司未签订合同先进场的项目主要系为满足客户服务需求,后续除少量零星服务外均签署销售合同。

在回款方面,光格科技也面临不少压力。报告期各期末,公司应收账款分别为8,742.90万元、11,332.64万元、18,514.13万元和17,305.31 万元,占各期末流动资产的比例分别为52.72%、47.64%、55.59%和57.09%,占营业收入的比例更是高达76.04%、58.14%、66.14%和172.72%。

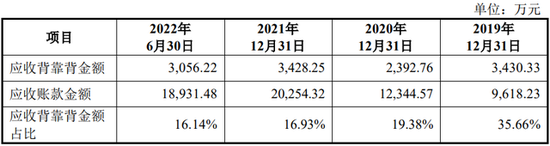

在应收账款中,则存在大量的逾期。报告期各期末,应收账款中逾期款项占比分别为30.11%、56.28%、54.82%和53.12%;而这还不包含“背靠背”。由于“背靠后”属于未明确约定付款条件,无法判断是否存在逾期的情形。报告期内,公司应收背靠后合计金额达1.23亿元。

需注意的是,公司合同资产前五名中多家采用“背靠背”工程款模式。而“背靠背”虽不为政策法律明令禁止,但存在两个较大弊端。

1、违背公平原则。按照合同相对性原则,无论总包合同、分包合同还是承包人购买建材的采购合同,均为相互独立的合同关系,不能约束合同以外的第三人,也不能为第三人设定支付义务。合同中的“背靠背”条款以另一个合同主体的付款与否作为本合同的支付前提条件,假如发包人一直未向承包人付款,建筑建材企业的债权就无法向承包人主张。因此,“背靠背”条款违背了公平原则,应认定为无效条款。

2、不利于优化营商环境“背靠背”条款为发包人与承包人恶意串通提供了条件。在某一个工程项目中,为了规避向该项目的承包人支付一部分的款项,发包人可以与承包人之间协商,将一部分款项转移至另外一个项目合同中支付,而造成承包人购买建材合同的货款支付条件一直无法成就。相当于为部分黑心企业提供了法律漏洞,不利于优化营商环境。

较大的回款压力,使公司的资金处于紧绷的状态。报告期内,公司经营活动现金流量净额分别为-724.79万元、2,295.84万元、 1,751.77万元和-1,518.76 万元,均低于当期的净利润,两期呈现净流出状态。

或许对大客户的依赖,导致公司盈利的波动。报告期各期,公司综合毛利率分别为60.35%、56.84%、59.76%和57.98%,出现下滑态势。

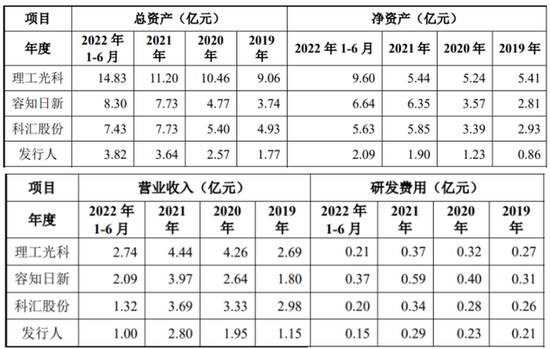

与上市同行相比,公司的经营规模垫底。报告期内,公司的资产总额、净资产、营收规模均不及同行,尤其是资产方面,不及同行的一半水平。而投入的研发来看,其金额也在各期同行中垫底。

为此,光格科技欲通过借力资本市场做大做强。招股书显示,公司此次募集资金达6亿元,约目前资产总额的1.57倍,营收规模的2倍。

需注意的是,公司目前的业绩明显放缓。2022年1-9月,公司的营业收入为1.55亿元,较2021年1-9月,增长15.68%。前三季度实现的净利润分别为2,482.77万元,增长7.20%;而2021年营收同比2020年增长43.61%,2021年的净利润较2020年更是增长87.45%。公司预计2022年全年营收增长区间在7.16%-17.88%;净利润增长区间在5.96%-24.13%,较2021年增长水平出现腰斩。

原材料采购数据存疑库存产品异常,劳务供应商神秘注销疑似空壳,招股书披露的缴纳社保人数较工商资料中数据三年多出338人

财经参考深入分析公司的原材料数据,发现采耗存不匹配。招股书显示,公司原材料采购主要包括元器件、结构件、传感模块、配电设备、通信设备等。

2019-2022年1-6月,公司原材料采购金额分别为3,119.33万元、5,438.72万元、7,309.84万元和3,194.70万元。

一般而言,材料等采购经过生产经营之后,完成产品销售确认的部分会被结转于营业成本,刨去研发所耗其余的会留在存货当中。

以2021年为例,2021年,公司主营业务中,用于生产经营的直接材料金额为5,616.03万元,占比为49.86%;同时,该年度研发费用中材料投入199.26万元,合计材料消耗额为5,815.29万元。

采购与耗用(含研发)之差即为每年原材料新增之额。由上述采购和耗用的数据可知,2021年,公司原材料新增金额为1,494.55万元,即2021年的原材料库存应较2020年增加1,494.55万元。

根据招股书披露,2021年,原材料金额为968.33万元,较2020年原材料库存增加额仅为403.63万元,同时,公司在产品、库存商品和合同履约项目均含有一定的原材料成本。

2021年年度,上述项目合计金额为5,561.74万元,较上年相同项目增加了了1,068.7万元,按该年度材料成本占主营业务成本的比例约49.86%进行测算,该部分增加的存货项目金额之中包含了532.85万元的材料成本。

综合原材料和其他存货中所含材料成本,可得,2021年,新增原材料总额为936.48万元,较上述采购与耗用得出的原材料增加额少了558.07万元。

即2021年,公司约550万的原材料不知所踪。那么,究竟原材料哪方面的数据存在披露不实,导致存在明显的差异?

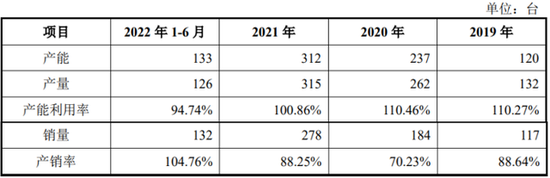

同时,公司的库存产品也不合逻辑。招股书披露,2019-2021年,公司的产品产销率分别为88.64%、70.23%、88.25%,及销量不及产量,每年均会增加一些新的产品库存,按照正常逻辑,每年的产品库存会增加。

但上述库存中显示,2021年的库存商品为266.72万元、较2020年的库存商品额的309.14万元,出现了“背离”现象。

而存在异常的还出现在公司的劳务供应商中。报告期内,公司对前五劳务供应商采购额分别为1,516.78万元、2,677.41万元、2,436.31万元和662.86万元,占比分别为27.70%、30.44%、21.61%和15.09%,对劳务供应商的采购较为分散。

公司主要安装劳务供应商变动较大,2019年与2020年前五供应商均是不同的企业,无一家共同的劳务供应商,而其他各期也存在2到3家的变化。

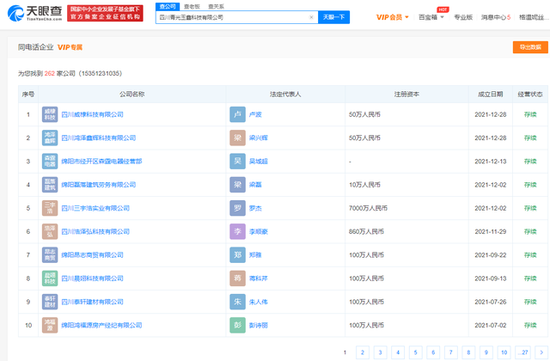

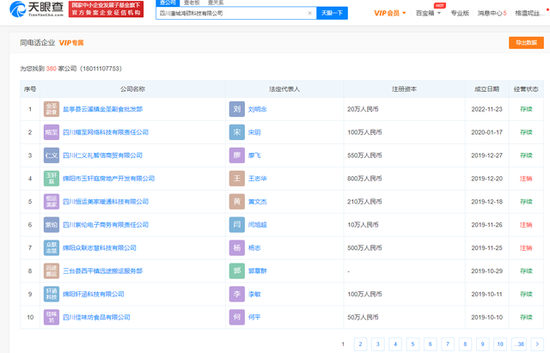

同时还存在类似北京华夏建业建设工程有限公司等成立时间较短即与发行人合作。同时,四川青光玉鑫科技有限公司、四川潼城鸿硕科技有限公司实缴资金和参保人数均为0,且潼城鸿硕在2022年2还被注销。而据天眼查显示,该2家企业分别与262家公司、380家公司共同一个联系方式。

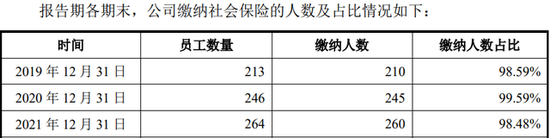

另外,公司披露的缴纳社保人数或存在虚增。招股书显示,2019-2021年,其参保人数分别为210、245人和260人,跟根据国家企业信用信息公示系统显示,2019年-2021年,缴纳社保人数分别为107人、130人和140人,分别多出了103人、115人和120人

责任编辑:王其霖

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)