如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:招商策略研究

新基建是全球需求下行下的“增量逻辑”行业,属于新时期的逆周期刺激,不受全球需求下行的影响,具有较高的确定性。从新基建的细分领域来看,包括5G基建、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等 “新基建”板块,我们预计相关板块将持续获得政策支持。

核心观点

⚑ 2020年以来,随着新冠疫情爆发,经济下行压力加大,逆周期政策再度加码,当前时点多次提及包含5G、人工智能等新兴产业在内的“新型基础设施建设”,一方面在于当前正处在新一轮的技术进步上行期,“科技基建”的加码符合当前科技环境。另一方面,2020年也是十三五战略性新兴产业规划最后一年,新兴产业有望实现冲刺。而当前经济下行压力随着疫情的爆发而加大在这样的环境下,加速布局新型基础设施建设具有紧迫性。

⚑ 我们在3月8日的专题报告《“新基建”到底能带动多大投资规模?》中测算过,悲观/乐观预测2020年至2025年“新基建”7大领域以及5G带动的上下游基建新增投资合计规模为6.9万亿/10.3万亿,复合增速CAGR悲观/乐观预测为8.5%/16.1%,考虑到5G基础设施投资高峰(金麒麟分析师)主要为2020-2022年,估算2020年至2022年复合增速CAGR悲观/乐观为22.5%/40.2%。

⚑ 5G:未来五年基础设施投资规模超2万亿,将给上下游产业链带来直接拉动,5G基建将是5G产业发展的排头兵,在经济下行压力的背景下,5G建设节奏将加速。从产业链拆解来看,5G基础设施建设主要包含器件/芯片/光模块/设备/传输/网络以及电信运营等细分领域,可关注细分领域的投资机会。

⚑ 数据中心:预计从未来五年中国数据中心的新增投资规模超过1100亿元,数据中心基础设施的建设是云计算时代的基石,万物上云在未来将成为现实,将给上下游产业链带来直接拉动,IDC以及服务器领域公司将直接受益。

⚑ 人工智能:未来人工智能基建首先受益的领域主要在AI芯片和传感器等基础设施领域。

⚑ 特高压:在当前经济环境下,特高压加速建设主要在于逆周期调节的需求,预计特高压领域投资力度的持续加强。可关注特高压各细分子领域的投资机会。

⚑ 充电桩:随着我国新能源汽车保有量在快速增长,对充电设施的需求日益增加,我国政府已经要求地方将新能源汽车补贴转向补助充电设施,政策端扶持可能加强,行业发展可能加速。关注充电桩运营领域和装备领域的投资机会。

⚑ 工业互联网:从工业互联网基础设施建设的角度看,主要集中在网络和平台层,网络层的建设主要是数据中心、网络传输以及云计算建设。就工业互联网本身来看,未来建设将加大力度于工业互联网平台层PaaS的建设。

⚑ 高铁轨交:在经济下行压力加大的背景下,高铁轨交投资规模的加大将成为托底经济的有力手段之一。高铁轨交加速建设下,相关企业在手订单量进一步增加,预计未来订单将继续受益于新基建的加速,可关注轨交产业链端龙头企业。

风险提示:政策力度不及预期,全球经济下行超预期。

01

新基建细分领域的投资机会拆解——5G篇

2月21日中国联通召开全国疫情期间投资建设工作推进视频会,明确要求各省公司突出重点、加快5G建设,上半年与中国电信力争完成47个地市、10万基站的建设任务,预计前三季度与电信合作完成25万站建设,比原计划提前一个季度。2月29日,中国移动表示,2020年建设30万个5G基站的目标不会变,今年将在全国地级以上城市建设5G网络。3月6日,中国移动发布2020年5G二期无线网主设备集中采购公告,正式启动旗下28个省、自治区、直辖市共232143个基站的采购招标,拉开2020年5G大规模建设的序幕。近期,据报道,中国移动为满足建设领先的5G网络、打造云战略基础设施以及支撑CHBN四轮发展等需要,公司2020年资本开支预算为1798亿元。其中,5G相关投资计划约1000亿元。今年中国移动将积极推进5G建设,力争2020年底5G基站规模累计达到30万站以上,基本实现全国地市以上城区5G覆盖。

预计2021-2023年或为我国5G建设高峰期,根据招商通信组,5G的宏基站总数约495万座,取整预计为500万座。参考4G的建网节奏,预计三大运营商对5G的建网进度如下表所示。

而此前中国移动表示计划在2019年投入240亿,拟建设5万个5G基站,测算出建设一个5G基站大致需要50万元左右,而根据韩国5G运营商公布的数据测算,一个5G宏基站的部署成本约为35万元至87万元人民币之间,取平均大致在60万元人民币左右,而随着未来5G基站的大规模建设,成本降低的可能性较大,预计未来5年5G宏基站的平均建设成本为40-50万元之间。而至2025年,国内5G的宏基站总建设数约495万座,测算出5G基础设施投资规模大约为2-2.5万亿之间。

从产业链拆解来看,5G基础设施建设主要包含器件/芯片/光模块/设备/传输/网络以及电信运营等细分领域。

▶ 主设备商

2019年光通信网络设备领域华为、中兴通讯、烽火、思科等企业占据核心地位。细分领域来看,在全球接入网市场华为市场份额最高达36%,其次占比较高的还有中兴通讯市场份额为20%,ALU市场份额为17%、烽火市场份额为5%,思科市场份额6%。在城域网领域华为占据23%的市场份额,全球领先;其次中兴通讯全球市场份额11%,占比相对较高的还有Nokia10%,Fujitsu7%,思科9%,Ciena15%,烽火3%。在骨干网领域,华为依然占据最高的市场份额,占比达30%;其次Nokia占比16%,Infinera占比13%,占比相对较高的还有中兴通讯、Ciena、烽火,占比分别为11%,13%,10%。

▶ 光器件

国内主要的光器件公司主要有光迅科技、天孚通信、新易盛、华工科技等。光迅科技主要产品有光收发模块、光纤放大器、AWG、VMUX、WDM、VOA、OPM等;博创科技主营分路器、波分复用器,目前正向有源光模块拓展;天孚通信主营陶瓷套管、光纤适配器、光收发组件(TOSA/ROSA);海外光器件核心厂商有Finisar,是全球最大的光器件生产商,涉及电信、数通、FTTx等多个领域,已经被已被II-VI收购;Oclaro是全球领先半导体厂商,产品涉及光通信、工业和消费电子市场被Lumentum收购,此外还有NeoPhotonics、Acacia等。

▶ 光纤光缆

我国光纤光缆核心厂商主要有亨通光电、长飞光纤、中天科技、烽火通信、通鼎互联等企业。根据通信产业网数据显示:2018年底中国主要光棒产业主要企业产能最高的是长飞光纤,产能为3000吨,其次亨通光电产能2300吨,中天科技产能1800吨。另外产能较高的还有杭州富通、烽火通信、法尔胜,产能分别为1500吨、1000吨、100吨。

▶ 基站天线/天线振子

基站天线核心厂商的招标模式由4G时的运营商对基站天线单独采集,变为5G时代的将天线集成在设备商AAU中,不再单独招标。华为(代工厂)的核心供应商有东山精密、弗兰德、华龙通信;中心得核心供应商有摩比、通宇通讯、世嘉科技;Nokia的核心供应商有RFS、京信通信、摩比; Ericsson的核心供应商有Kathrein、通宇通讯、京信通信。

基站天线全球出货量市场份额方面,华为占比达32%,全球最高。其次京信占据全球13%得份额,CommScope占12%。占比相对较高得还有摩比、Ace、通宇、Kathrein,占比分别为:12%,8%,7%,7%和5%。

天线振子方面,华为的天线振子供应商包括硕贝德、信维通信、飞荣达、东创精密、兆微等,中兴通讯的天线振子供应商包括硕贝德、科创新源、通达集团、南斗星等。

▶ 其他滤波器/小基站/PCB等

滤波器行业在5G时代面临技术升级,由4G时代的金属腔体向陶瓷介质滤波器演进。其中,华为主推纯介质波导滤波器,其他设备商前期以半介质或小型化金属滤波器为主。华为供应商包括灿勤、东山精密、大富科技、武汉凡谷(维权)等;中兴通信供应商包括世嘉科技、摩比发展(港股)等。

5G助力小基站技术升级。小基站是5G对于组网密度要求大大提升,小基站技术可有效增加网络密度并解决5G信号室内无法覆盖的问题,相关核心供应商包括京信通信、共进股份等。

PCB方面,5G天线对PCB的需求和要求都更加高,绝对量来看,单个宏基站的PCB价值量是4G的3倍,基站PCB核心提供商包括深南电路、沪电股份、生益科技等。

总结而言,5G基础设施投资规模大约为2-2.5万亿之间,将给上下游产业链带来直接拉动,5G基建将是5G产业发展的排头兵,在经济下行压力的背景下,5G建设节奏将加速。投资建议方面,根据招商证券通信团队的推荐,可以关注下表相关标的:

02

新基建细分领域的投资机会梳理——大数据中心篇

我们在前期的报告中测算,从2020年至2024年中国数据中心的新增投资规模超过1100亿元。大数据中心产业链主要由四部分构成,分别为上游基础设施、中游IDC服务、云服务及相关解决方案提供商和下游用户组成。

-

上游基础设施主要分为硬件提供商,如IT设备领域的服务器、路由器、交换机、光模块等,电源设备和运营商等;

-

云服务及相关解决方案提供商主要为基础电信运营商和云计算厂商,运营商提供互联网带宽资源和机房资源,云计算通过租用或自建数据中心的方式来提供IaaS/SaaS 等云服务。

-

下游最终用户包含互联网企业、银行、政府机关、制造业等。

▶ IDC 产业链价值分析:服务器领域价值量最大

我国 2019 年 IDC 行业规模为 1600 亿元,同比增长约25%,通过对IDC 产业链上下游进行拆分,寻找增量价值最大的投资细分领域。

IDC上游基础设施项目主要包括土地建设及配套工程(水电、办公等),电机组、电力用户站,电源设备(UPS、电池等),服务器等主要项目。其中服务器项目市场规模最大,达到510亿元,占比约为33.0%;其次土地建设及配套工程(水电、办公等)市场规模为221亿元,占比13.6%;发电机组、电力用户站市场规模176亿元,占比10.8%。另外占比相对较大的还有交换机、路由器等市场规模147亿元,占比9.0%;电源设备(UPS、电池等)市场规模70亿元,占比4.3%;存储设备市场规模67亿元,占比4.1%。

总结而言,我们预计从2020年至2024年中国数据中心的新增投资规模超过1100亿元,数据中心基础设施的建设是云计算时代的基石,万物上云在未来将成为现实,将给上下游产业链带来直接拉动,IDC以及服务器领域公司将直接受益。投资建议方面,根据招商证券通信团队和计算机团队的推荐,可以关注下表相关标的:

03

新基建细分领域的投资机会拆解——人工智能篇

2019 年 9 月,科技部印发的《国家新一代人工智能创新发展试验区建设工作指引》提出,推进人工智能基础设施建设, 到 2023 年建设 20 个左右试验区,随着经济下行压力加大,我国对于人工智能产业的投入将快速提升。

从人工智能细分产业链来看,主要分为底层硬件和通用AI技术及平台,其中底层硬件主要为AI芯片和视觉传感器,通用AI技术及平台主要为计算机视觉和云平台/OS/大数据服务等。

我们在前期的报告中测算,AI的快速发展以及国家对AI领域投资的提速,相关底层硬件和通用AI技术及平台的基础设施投资至2025年累计规模预计达2000亿元左右,其中AI芯片新增投资规模预计累计增加800亿元左右,机器视觉领域新增投资规模累计增加250亿元左右,因AI带来的云平台/数据服务/OS新增投资规模累计增加1000亿元左右。

从投资的角度看,加大对人工智能领域的基础设施的投入主要在AI芯片、传感器两大领域,因此未来人工智能基建首先受益的领域主要在AI芯片和传感器等基础设施领域。

▶ AI芯片:巨头角逐

近年来,各类势力均在发力 AI 芯片,参与者包括传统芯片设计、IT 厂商、技术公司、互联网以及初创企业等,产品覆盖了 CPU、GPU、FPGA 、ASIC 等。在市场调研机构 Compass Intelligence 2018年发布的 AI Chipset Index TOP24 榜单中,前十依然是欧美韩日企业,国内芯片企业如华为海思、联发科、Imagination(2017 年被中国资本收购)、寒武纪、地平线机器人等企业进入该榜单,其中华为海思排 12 位,寒武纪排 23 位,地平线机器人排 24 位。

根据Compass Intelligence将全球AI芯片按照指数排名,前十得企业分别是英伟达、Intel、IBM、Google、Apple、AMD、ARM、高通、三星和恩智浦。

IDC数据显示,2016年全球训练AI芯片市场规模为6.3亿美元,预计2020年约为98.8亿美元;全球AI推断芯片从2016年的0规模,到2020年预计增长至37亿美元。

根据IDC数据显示,2020年中国GPU市场规模预计为25.49亿美元,同比增长率为30.5%;到2023年中国GPU市场规模预计为43.26亿美元,同比增长率约为16.3%。

▶ 传感器:智能驾驶的“眼睛”

未来人工智能最大应用领域之一是智能驾驶,智能驾驶是传感器领域,智能驾驶的实现需要激光雷达、超声波雷达、毫米波雷达、自动驾驶摄像头、MEMS传感器等相关传感器的配合,各类型的传感器是智能驾驶的“眼睛”。

ADAS融合多种传感器,车道识别、交通标识识别以及后方障碍物检测需要摄像头、毫米波雷达连续跟踪识别道路上车道线,交通标识、交通信号;行人及车辆检测需要用到毫米波类达、红外摄像头等快速检测车辆前方行人、车辆危险程度;车辆定位需要GPS、短波通信使车辆快速定位。ADAS的应用将大幅提升传感器的需求。

▶ MEMS 传感器

MEMS传感器是在半导体制造技术基础上发展起来,采用微电子和微机械加工技术制造出来的新型传感器。MEMS传感器广泛应用于电子车身稳定程序(ESP)、防抱死(ABS)、电控悬挂(ECS)、胎压监控(TPMS)等系统。其中,压力传感器、加速计、陀螺仪与流量传感器是汽车中使用最多的MEMS传感器,占汽车MEMS系统的99%。据Fact.MR的一项新研究表示,到2027年,全球MEMS传感器市场将以9%的复合年增长率增长,达到500亿美元。

HIS Automotive数据显示,2017年全球前三大MEMS供应商博世、森萨塔、恩智浦合计占据超过50%的市场份额。仅博世的市场率达到了33.62%,其次森萨塔占据12.34%的市场,恩智浦占据11.91%的市场。此外电装占比8.94%、亚德诺占比8.51%、松下占比7.45%、英飞凌占比7.23%、野村占比5.96%、德尔福占比2.98%、意法占比1.06%。

国内MEMS传感器市场格局来看,华工科技独占鳌头,市占率达到37.62%;其次保隆科技、耐威科技、东风科技占比也较高,分别为23.07%、15.00%、10.32%。苏奥传感(8.16%)、威尔泰(4.57%)、隆盛科技(1.07%)、威帝股份(0.07%)、苏州固锝(0.17%)也占据一定的市场份额。

国内厂商目前正在积极布局MEMS传感器领域。从各公司官网公布的资料来看,美泰科技全套自动化生产线实现流量传感器产能突破30万只/年,压力类传感器突破100万台/年。汽车压力和流量传感器芯片代工和OEM累计出货100万片以上;美新半导体准备建设年产2.0万片MEMS磁传感器单元晶圆生产线,年产2.66亿颗MEMS陀螺仪封装测试生产线,年产108万片激光雷达传感单元封装测试生产线项目;保隆科技投资3.9亿元用于车用传感器等汽车电子;苏奥传感重点开发的国六法规排放下的OBD蒸汽压力传感器正式小批量生产;华工科技重点发展新能源汽车PTC加热器、PM2.5传感器等战略产品。

▶ 毫米波雷达

2018年全球毫米波雷达市场博世占据市场份额最大达19%,其次大陆占比16%,海陆占比12%,富士通天占比11%,电装占比10%。

国内企业积极研发毫米波雷达。2017年底国内首款自主研发、具有独立知识产权的24GHz后向毫米波雷达由华域汽车实现量产;德赛西威已完成24GHz毫米波雷达样品开发,77GHz毫米波雷达还在研发中;保隆科技在2月份发布公司自主研发的24GHz、77GHz的毫米波雷达产品。承泰科技、纳雷科技、杭州智波科技也取得了一定的进展。

▶ CMOS图象传感

根据前瞻经济学数据显示2019年全球CMOS图象传感市场索尼占据49.2%的市场份额,遥遥领先于其他厂商,其次三星占比19.8%,豪威(韦尔股份)占比11.2%,安森美占比5.8%,海力士占比2.5%,意法半导体占比2.3%。

根据前瞻产业研究院数据显示,2018年全球摄像头模组封装市场份额前三的企业为LG、三星、富士康分别占据12.0%、12.0%和11.0%的市场;其他占比较高的还有舜宇光学占比9.0%,欧菲光占比9.0%,立景创新占比4.0%丘钛科技占比4.0%。

总结,从投资的角度看,未来加大对人工智能领域的基础设施的投入主要在AI芯片、传感器两大领域,可关注相关领域上市公司。

04

新基建细分领域的投资机会梳理——特高压篇

近日,国网编制了2020年特高压和跨省500千伏及以上交直流项目前期工作计划,计划中明确了2条直流特高压、5条特高压交流项目,以及提升特高压通道效率效益等13个重点项目。项目整体动态投资规模达1073亿元,其中特高压直流、交流、13个重点项目分别为577、339、157亿元。我们也在3月8日专题报告《“新基建”到底能带动多大投资规模?》中测算过,目前特高压“在建”和“待核准”投资规模超2500亿,预计2020年至2025年特高压新增投资规模超4000亿。在当前经济环境下,特高压加速建设主要在于逆周期调节的需求,预计特高压领域投资力度的持续加强。

特高压、配网建设将加速,招投标可能加快特/超高压等重大工程是近几年刺激的主要方向。1998-2002年的大投资刺激过程中,电网公司的投资相对更侧重配网,那一轮投资解决了户户通电问题,大幅提升了居民用电的可靠性。在2007年之后的3次经济刺激中,电网的重点可能更多是在特高压环节(还包括比较多的超高压直流等联网、水电送出项目)。特高压直流从2006-2007年以云南-广州、向家坝-上海项目为起点就已经开始建设和发展,基础是超高压直流技术,特/超高压直流输电在国内外得到了广泛的应用。而特高压交流的应用是2006年从晋东南-荆门示范项目开始的,之后分别在2014年通过“大气污染防治十二通道”推动了一系列项目上马。2018年下半年,为加大基础设施领域补短板力度,启动了白鹤滩至江苏、白鹤滩至浙江特高压直流等9项重点输变电工程建设,其中包括5条特高压直流、7回特高压交流项目的准备工作。

除目前还在建的(部分即将要投运),剩下的白鹤滩-江苏,白鹤滩-浙江、华中交流环网项目,都是2018年9月份发改委批准的一揽子计划中报批的项目(南阳~荆门~长沙、南昌~长沙、武汉~荆门、驻马店~武汉、武汉~南昌5条特高压交流,以及白鹤滩~江苏、白鹤滩~浙江2条特高压直流项目),预计该2直、5交流项目2020年都有望核准。

特高压核心装备门槛高,竞争格局较好,主流企业盈利能力比较稳定。特高压交流输电系统,变电站成本约占总投资额的40%~50%,交流线路设备采购的主要产品为变压器、电抗器、GIS。特高压直流投资中变电站成本约占总投资额的50%~60%,换流阀、换流变、控制保护构成了设备采购的主要部分。特高压直流输电系统的换流变、换流阀、控制保护、直流开关等核心产品,除换流变之外,净利率可能都在10-20%之间。

从各个细分领域的投资机会来看,根据招商电新组:

-

换流变为:特变电工、中国西电;

-

直流穿墙套管主要为:平高电气、许继电气、中国西电等。

-

特高压交流系统中,GIS主要为平高电气、中国西电等,变压器主要为特变电工、中国西电、保变电气等,其余思源电气的无功补偿、长高集团的隔离开关等产品都有一定弹性。

05

新基建细分领域的投资机会梳理——充电桩篇

我们在前期的报告中测算,预计2020年充电桩规模上限/下限将达到177亿元/140亿元,2025年充电桩规模上限/下限将达到1290亿元/770亿元,2020-2025年累计规模CAGR达到48.8%/40%,2020-2025年新增规模CAGR达到50.3%/25%,因此从2020年至2025年新能源汽车充电桩新增投资规模达700-1100亿。

从产业链来看,目前运营市场集中度继续保持高位。中国充电联盟数据显示,截止到2019年底,国内公共充电桩主要由前3-5家企业所运营,CR3约69%,行业集中度比较高。其中特来电、星星充电、国网保有量分别达14.8、12、8.8万根。

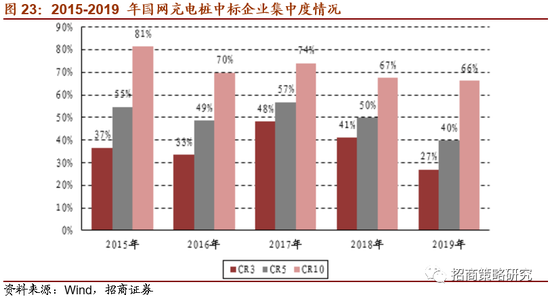

充电模组与充电桩都处于微利状态,红海竞争中可能逐步形成差异化充电桩市场高度分散,模组市场稍好一些。从2015-2019年国网中标情况看,CR3/5/10均在下滑,2019年分别为27%、40%、66%,较2018年下滑4、10、1个百分点,排名在5-10名的企业中标数量快速提升。此外,过去几年中每年中标最多最大和最小的企业份额一般约15-20%和1.5-2%,但2019年中标最多和最少的企业份额分别为9.6%和2.5%。

充电桩、充电模组都处于微利状态。激烈的竞争导致国内充电设备制造企业的毛利率近几年下滑较多,而需求的下滑也导致企业收入锐减。从过往利润率情况看,具备模块生产研发能力的企业毛利率更高。未来如果充电设施建设速度加快,随着行业开工率提升,预计行业内主要企业的利润率和收入规模都将快速修复。

红海竞争中逐步形成差异化。目前新进入者大量出现,但大部分是“组装、销售”依赖性企业,主要是市场渠道的竞争。但是从产品本身来讲,充电桩在可靠性、安全性、稳定性上的要求,比大部分电器产品要高得多,长期来看,应该会逐步形成产品品质的差异和分化。

充电模组本身是基于电力电子变换的产品,壁垒相对较高一些,如果市场供需回暖,有可能较快出现业绩弹性。总体来看,具备充电模块研发和生产能力企业,有望逐步体现出优势。

随着我国新能源汽车保有量在快速增长,对充电设施的需求日益增加,我国政府已经要求地方将新能源汽车补贴转向补助充电设施,在3月政治局会议定调“新基建”的建设方向后,政策端扶持可能加强,行业发展可能加速。根据招商电新组:

06

新基建细分领域的投资机会拆解——工业互联网篇

根据工信部数据显示,2017年中国工业互联网市场规模达到了4677亿元,预计未来五年(2019-2023)年均复合增长率约为13.3%。随着产业政策逐渐落点,市场空间将有望加速,并预测在2023年中国工业互联网市场规模将突破万亿元。

工业互联网包括网络、平台、安全三大体系。其中,网络是基础,平台是核心,安全是保障。从工业互联网基础设施建设的角度看,主要集中在网络和平台层,网络层的建设主要是数据中心、网络传输以及云计算建设。因此,就工业互联网本身来看,未来建设主要方向集中于工业互联网平台层PaaS的建设。

▶ 工业互联网PaaS层

工业PaaS是基于微服务架构的数字模型,数字模型是就是把大量的工业的技术原理、行业知识、基础工艺、模型工具规则化、软件化、模块化,并封装为可重复使用的组件。工业PaaS是工业互联网的核心。其本质是向下可以调用设备、业务系统等软硬件资源,向上可以承载工业APP等应用服务的“工业操作系统”。

2017年我国工业互联网市场规模约为4700亿元。细分市场来看基础设施约为1927.2亿元,通信与平台约为1299.3亿元,软件与应用约为1446.9亿元,工业安全约为35.7亿元。

从格局或者建设路径上来看,在基础架构选型方面:基础架类型方面,59%的平台企业选择自主研发,其余35%的使用Cloud Foundry,6%使用Open Shift这些成熟的架构体系。在我国工业互联网平台案例应用行业分布中,机械行业占比最高,为33%,其余依次是电子、交通设备制造、电力、钢铁、服装、石化,而家电占比最低,仅为5%。

《工业互联网APP发展白皮书》显示,2016年、2017年国内外主要工业互联网平台推出较多。2013年GE推出Predix成为工业互联网最早的发起者,平台以Paas为主,主要以应用在航空、能源、医疗、交通领域,典型案例有布鲁斯电力公司核电设备健康管理。2015年索为推出主要适用于国防军工和高端装备制造业的SYSWARE;2016年华为推出了OceanConnect,以IaaS层为主,连接管理层、设备管理层、应用使能层,主要应用在公共事业、车联网、油气资源、生产与设备管理、智慧家庭领域。同年,阿里巴巴推出ET、沈阳机床推出iSESOL、西门子推出MindSphere、徐工机械推出Xrea。2017年更多的工业互联网平台陆续推出。航天云网推出以开放式应用开发为特点的INDICS、三一重工推出RootCloud、海尔推出试用在家电制造领域的COSMOPlat,此外还有中国电信的CPS、和利时的Hia Cloud、用友的精智等。

07

新基建细分领域的投资机会拆解——高铁轨交篇

2019年9月18日,国家发改委等五部门联合印发了 《关于加快推进铁路专用线建设的指导意见》旨在推动铁路专用线加快建设,进一步开放专用线建设以及运维市场,调动社会资本参与的积极性以拓宽融资渠道。具体而言,《意见》指出,预计到2020年,一批铁路专用线开工建设,沿海主要港口、大宗货物年运量150万吨以上的大型工矿企业、新建物流园区铁路专用线接入比例将均达到80%,长江干线主要港口基本引入铁路专用线;到2025年,上述接入比例均达到85%,长江干线主要港口全部实现铁路进港。

2019年9月19日中共中央、国务院印发了《交通强国建设纲要》。其中提到至2020年,完成决胜全面建成小康社会交通建设任务和“十三五”现代综合交通运输体系发展规划各项任务,为交通强国建设奠定坚实基础。从2021年到本世纪中叶,分两个阶段推进交通强国建设。到2035年,基本建成交通强国。现代化综合交通体系基本形成,人民满意度明显提高,支撑国家现代化建设能力显著增强;拥有发达的快速网、完善的干线网、广泛的基础网,城乡区域交通协调发展达到新高度;基本形成“全国123出行交通圈”(都市区1小时通勤、城市群2小时通达、全国主要城市3小时覆盖)和“全球123快货物流圈”(国内1天送达、周边国家2天送达、全球主要城市3天送达)。到本世纪中叶,全面建成人民满意、保障有力、世界前列的交通强国。

在经济下行压力加大的背景下,高铁轨交投资规模的加大将成为托底经济的有力手段之一。根据对线路的统计预测,2020年拟通车线路共14条,其中专线250和专线350各7条,通车有望为3696公里,对应投资规模为6207亿元。

高铁轨交加速建设下,相关企业在手订单量进一步增加,预计未来订单将继续受益于新基建的加速。

1)中国中铁:前3Q累计新签订单总额 10896.80 亿元,同比增长14.5%,其中第三季度新签订单为3883.40亿元,相比第二季度涨幅22.7%,与同期相比增加了0.07%。除此之外,铁路工程新签订单累计额达1490.00 亿元,同比增加11.0%,其中第三季度铁路工程新签订单为481.40亿元,与第一季度相比下降2.0%。2)中国铁建:前3Q累计新签订单总额 11152.34 亿元,同比增长25.1%,其中第三季度新签订单为3965.37亿元,相比第二季度下降5.9%,与同期相比增加了40.3%。除此之外,铁路工程新签订单累计额达1471.62 亿元,同比增加14.78%,其中第三季度铁路工程新签订单为490.59亿元,与第二季度相比下降了23%,同比增长7.9%。3)中国通号:前3Q累计新签订单总额 475.1亿元,同比增长6.3%,其中第三季度新签订单为134.90亿元,相比第二季度下降49.2%,与同期相比增加了8.9%。除此之外,铁路工程新签订单累计额达211.90 亿元,同比增加23.9%,其中第三季度铁路工程新签订单为47.3亿元,同比增加6.3%。

可关注轨交产业链端龙头企业:

08

总结:新基建——全球需求下行下的“增量逻辑”行业

2020年以来,随着新冠疫情爆发,经济下行压力加大,逆周期政策再度加码,特别是近期,“新基建”在高层会议中频繁被提及,20天内4次提到“新基建”相关内容,其中5G网络有2次被提及。当前时点多次提及包含5G、人工智能等新兴产业在内的“新型基础设施建设”,一方面在于当前正处在新一轮的技术进步上行期,“科技基建”的加码符合当前科技环境。另一方面,2020年也是十三五战略性新兴产业规划最后一年,新兴产业有望实现冲刺。而当前经济下行压力随着疫情的爆发而加大在这样的环境下,加速布局新型基础设施建设具有紧迫性。

我们在3月8日的专题报告《“新基建”到底能带动多大投资规模?》中测算过,悲观/乐观预测2020年至2025年“新基建”7大领域以及5G带动的上下游基建新增投资合计规模为6.9万亿/10.3万亿,复合增速CAGR悲观/乐观预测为8.5%/16.1%,考虑到5G基础设施投资高峰主要为2020-2022年,估算2020年至2022年复合增速CAGR悲观/乐观为22.5%/40.2%。

因此,新基建是全球需求下行下的“增量逻辑”行业,属于新时期的逆周期刺激,不受全球需求下行的影响,具有较高的确定性。从新基建的细分领域来看,根据高层定调,新基建是发力于科技端的基础设施建设,包括5G基建、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大“新基建”板块,我们预计相关板块将持续获得政策支持。

- END -

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)