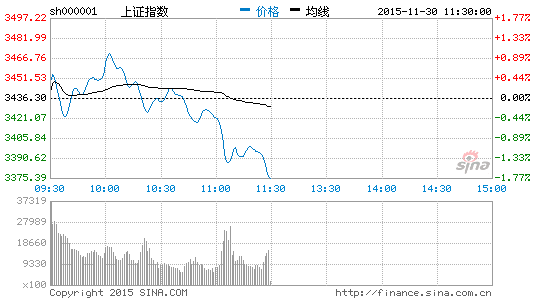

新浪财经讯 11月30日消息,上周五大盘突然遭遇重大打击,沪指大跌199.25点,创下近三个月来最大单日跌幅5.48%。东方证券分析师唐子佩称,继融资类“收益互换”遭清理后,阳光私募结构化产品也将遭到全面清理,其整顿速度或快于市场预期,将引来股市进一步下跌。

上周五,在证监会[微博]的例行新闻发布会上,近期证监会向各证监局下发了通知,规范证券期货经营机构涉嫌配资的私募资管产品。通知包含四点内容:一是在证券业协会前期摸排的基础上,进一步甄别确定相关私募资管产品;二是明确了需要规范的三类产品的规范标准;三是分类推进清理规范工作,严禁资管产品下设子账户、分账户、虚拟账户,有序规范优先级委托人享受固定收益、劣后级投资人直接参与股票投资的产品;四是持续关注利用一人多户等新型场外配资的风险。

东方证券预测,接下来引起股市大跌的的因素将是阳光私募结构化产品,这一因素对市场的影响将远远大于权益收益互换业务的叫停。

昨日,在东方证券电话会议上,分析师唐子佩对阳光私募结构化产品进行了深入解读,称这种通过发行结构化产品,并以投资顾问形式进行投资的业务模式将遭到全面清理。

其原因在于阳光私募产品架构与证券实名制的架构完全冲突,其性质与伞形信托比较类似。目前阳光私募的规模在5万亿左右的水平,其证券的部分约占1.9万亿,从市场来看,结构化股票型阳光私募产品发行的规模占股票型阳光私募产品总规模的1/3,约6000亿,其中大部分他仓位涉嫌违规,从后续的监管思路来看,其整顿速度将快于市场预期。

监管的底线仍在于非实名账户的开立与使用,包括阳光私募资管产品、权益收益互换等任何与之相背的为二级市场提供杠杆资金的手段将不会有任何生存的土壤。

随着9月底场外配资清理结束,权益收益互换作为场外配资的一个替代业务进入公众视野。券商用自营的额度买入股票,与客户签订收益互换协议,客户获取相应股票收益,券商获得固定收益,即用券商自营的额度去做融资业务。但与融资业务相比,权益收益互换更为便利,买入的标的更广,融资杠杆更高可达5倍,操作流程更为隐蔽。

权益收益互换的初衷在于对冲风险,但在今年下半年,伞形配资被清理后,权益收益互换成为场外配资的替代品。自6月份股市大幅震荡以来,监管层将金融安全作为焦点,要求金融资产的流动在监管的视野范围之内,总体要达到安全可控的标准,来降低系统性风险。收紧场内融资杠杆,关闭场外融资渠道都是这一思路的延伸。

东方证券分析,未来,监管层将不会允许杠杆资金业务成长到伞形信托的发展规模上才出手,更可能在其对市场影响较小的时候将根基斩断。(新浪财经 张蕾 发自北京)

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论