炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

近期,北京康美特科技股份有限公司(下称“康美特”)在科创板申请上市。本次IPO,公司拟募资3.7亿元,用于项目建设等。

目前,上交所已受理该申请。

IPO日报发现,康美特在利润规模增长、投资方看好的前提下,仍然存在着上下游产业疲软、应收账款占比大等风险。此前曾在新三板挂牌的康美特,如今转战科创板能否成功?

战术“撤退”?

天眼查显示,康美特成立于2005年,注册资本为1.2亿元,由原中科院化学所下属单位的团队创立。康美特是一家专注新材料产品的中小型企业,产品广泛用于LED通用照明等产业,曾成功进入京东方、华为、TCL科技等知名公司的供应链。

这并不是康美特第一次上市融资。

早在6年多前,2016年11月,康美特就曾在新三板挂牌,以每股6.35元的价格,发行1050万股,最终募资6667.5万元。

但4年多后,康美特却发布公告称,为配合公司经营发展要求,已申请公司股票终止挂牌。

我们来看看公司的经营情况。

据招股书,2020年-2022年(下称“报告期”),公司的营业收入分别为 28371.17 万元、45083.74 万元和 34257.22 万元。

总体来看,公司的营业收入出现波动,其中2021年的营业收入较2020年的营业收入增加了58.91%。2022年,康美特的收入出现了明显的下滑,相对减少23.78%。康美特在招股书中解释称,主要因为国内下游房地产开发企业新开工面积下降 39.4%,市场持续遇冷,叠加疫情影响,导致公司用于房地产建筑的产品高热阻改性聚苯乙烯销量下降,收入下降1.15 亿元。

另一方面,康美特的利润规模仍保持扩大态势。报告期内,公司净利润分别为1981.65万元、3285.97万元和4814.75万元,逐年增长。报告期内,康美特主营业务毛利率分别为25.52%、23.43%及31.47%,呈现整体上升趋势。

从新三板转向科创板,康美特在科技创新上的表现如何?

康美特给自己的定位是高新技术企业,2015年,康美特获得了中关村科技园管理委员会颁发的中关村高新技术企业证书。2019年,中央财经委员会第五次会议指出,要筛选、培育一批“专精特新”中小企业。2020年,北京市公布了两批“专精特新”的“小巨人”企业,康美特位列名单中。

报告期内,康美特的研发费用为1871万元、2650万元及2589万元,研发费用占营业收入比例分别为6.59%、5.88%、7.56%,研发费用率整体呈上升趋势。公司研发团队共 65 人,占公司总人数的比例为 23.99%。发明专利方面,截至 2022 年底,智慧芽数据显示,康美特共有30项专利申请信息,均为发明专利申请,其中有效专利21项。

大客户业绩下滑

招股书显示,广发乾和是康美特此次保荐人广发证券的全资子公司,为此次科创板上市前最新加入的大股东。

2021年11月,广发乾和注资535万,成为康美特的第七大股东。

广发乾和入场的方式主要通过股权收购和认缴出资,2021年11月3日,广发乾和认缴了康美特新增的320万股,同年11月11日又从其大股东葛世立手中收取215万股,共计持有535万股票。截至招股说明签署日,广发乾和直接持有康美特535万股,对应发行前持股比例为4.45%。

广发乾和认为,在中美贸易摩擦不断、国际科技竞争日益激烈的大背景下,产业链将逐步向国内转移;各行业的产能也将向国内聚拢。在此基础上,具备研发实力,并与龙头客户长期合作的新材料公司将迎来较大机会。康美特在LED行业深耕多年,其MiniLED封装胶早已投入研发并可实现量产,在MiniLED元年到来之际,其业绩将逐步得到释放。

新材料国产化的理想是丰满的,但现实真的能支撑起这份信心吗?

首先,不得不提的就是相关行业遇冷,大客户的业绩转差。

2022年9月,大客户江西瑞晟光电科技有限公司(下称“瑞晟光电”)发布《2022调价通知函》,表示受全球经济下滑,消费低迷等多重因素,导致行业产能严重过剩,库存积压。公司从2022年4月多次减产,暂时没有增加产能的计划。

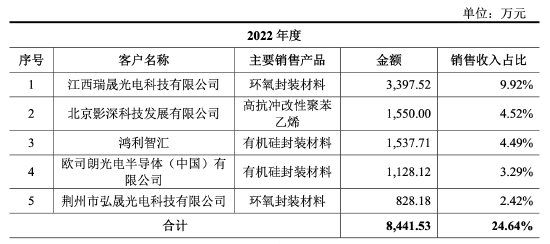

据招股书,公司与瑞晟光电的合作可以追溯到2019年。2020年,瑞晟光电跃升为康美特的第十大客户。近几年,随着瑞晟光电销售规模扩大,康美特向其销售的规模也逐渐扩大,2022年,瑞晟光电成为第一大客户,公司对其的销售收入占比从2021年的4.77%跃升到2022年的9.92%。

另一大客户鸿利智汇,在报告期内一直位列前五大客户中,排名略有波动,2020年为康美特第三大客户,2021年进居第二位,2022年为第三大客户。报告期内,公司对其的销售收入占比分别为3.96%、5.10%及4.49%。

但鸿利智汇1月30日晚间发布业绩预告,由于国内外环境影响,LED市场需求下滑,市场竞争加剧,预计2022年归属于上市公司股东的净利润约为1.44亿-1.81亿元,同比下降31.95%-45.86%。

2022年,公司对瑞晟光电、鸿利智汇的销售收入累计占康美特的总销售收入的14.41%。这两家公司出现限产、业绩下滑等情况,对作为供应商的康美特或将产生一定影响。

再看上游,原材料价格的风险也需要考虑。公司采购的原材料多为精细化工产品及石油化工产品,受全球流动性、国内市场供需关系等多重因素影响,市场价格持续波动。据上市保荐书测算,假设报告期内公司销售价格保持不变,主营业务成本中的直接材料分别变动 ±10%、±20%,公司原材料价格变动对主营业务毛利率影响的敏感性测算如下:

原材料的价格大大影响公司的主营业务毛利率。

除了以上提到的风险外,康美特还将面临着股东失联、存货跌价、应收账款余额较大等风险。康美特股东新疆蓝爵持有发行人110万股,占本次发行前股份比例为0.92%,截至招股说明书签署日,新疆蓝爵及其合伙人仍处于失联状态,可能影响本次审核进程。

报告期各期末,公司应收账款账面价值分别为7915.78万元、10034.57万元和10070.94万元,占资产总额比例分别为25.07%、20.53%和18.42%。随着公司未来规模扩大,应收帐款占比较大将会造成营运资金紧张以及坏账的风险。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)