感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

来源:微信公众号“格隆汇研究”

作者 | 707的牛

数据支持 | 勾股大数据

近期的市场现象很有意思,高位白马股开始都回调了,估值低,股价也在低位的地产股又开始演绎了。聪明的资金赚市场情绪的钱是分分钟的事,持续拉高白马股,伪造出能不断上涨的假象。而对于股价在底部区域的周期股、地产股,散户终于在漫长地等待中失去了耐心,把仓位又搬到了高位白马股。机构资金只需要逆向操作,就会赚的盆满锅满。

对于投资来说,房地产不是一个特别有意思的行业,没有掺杂很大的市场预期,也就不会有太多的超额收益;四平八稳,简单易懂的商业模式和长期的业绩明牌,以及高杠杆下的经营被市场长期给与低估值。

没有波澜壮阔,地产股同样也很适合做低买高卖的长期投资策略,一些地产公司股息率也有3%-4%。投资地产股要获得高收益,除非市场对房地产行业的估值逻辑发生改变,不然我更看好商业地产和物业管理。

研究行业最关键的指标

目前国内的商品房销售都是采用的预售制,也就是说房企先接收预收款,然后按照业主的需求进行开工,投资。等到工程项目竣工之后,把房子交给业主,地产公司也顺理成章的把账面上的预收款确认为营业收入。

因此,根据这个逻辑链,销售数据会领先于行业内的开工,投资,竣工等一些其他指标。当然广义上的房地产销售数据又包括了销售金额和销售面积。其中销售金额受土地成本和房价调控的波动很大,在某种意义上已经“失真”,失去了很多参考价值。

而把销售面积作为参考指标更有意义,从销售面积的变化可以看出下游的需求状况。也是预判其他房地产数据变化的春江鸭。其中商品房销售面积增速最快的一年是2016年,同比增长22.5%,之后增速很慢,基本没增长。到了2019年10月份,销售增速才开始转正,估计2019年全年的增速和2018年差不多。

销售面积开始回暖,受影响比较大的是竣工面积。而竣工面积数据从5月份已经慢慢出现改善,对市场的直接影响是地产行业下游的家电股走出了一波行情,这也是市场后续看多房地产下游行业的逻辑。

像东方雨虹(002271.SZ),北新建材(000786.SZ),家电股中的格力电器(000651.SZ),美的集团(000333.SZ)股价的持续走强已经在验证这个逻辑,虽然家居股现在多数还没有走出行情,但是多数公司的预收款已经开始逐步改善,比如欧派家居(603833.SH)和索菲亚(002572.SZ)。

弄清销售面积的背后逻辑基本可以预判房地产行业的发展趋势。低估值将会成为行业的常态,除非行业的增速又开始加快。不然看另外一种商业模式的生意会更有意思,比如商业地产。

两家有意思的商业地产

除了香港地产股以外,A股中真正有意思的商业地产不多。做的很突出的只有新城控股和大悦城,都是商业+住宅的双轮驱动模式。

商业地产有意思的地方在于,在拿地的时候,选择商住用途地块,可以降低土地成本。其次是项目建设初期,公司可以销售部分住宅拿到回款,之后用于商业综合体的建设,改善住宅周边的生活硬件设施。最终促进了销售,住宅销售也量价齐升。

大悦城的前身是中粮地产,在今年3月份完成并购重组之后,改名为大悦城。不仅拿地成本有低,背靠中粮这个大国企,融资,收购和资本运作都存在极大的先发优势。

公司今年前三季度营收223.3亿元,同比增长68.3%;净利润37.5亿元,同比增长24.4%。业绩增速也比一般地产公司快,商业物业营收占比大概是20%,目前估值是10倍,和地产行业公司平均估值相差不大,估值提升还有向上空间。

其次就是房企排名前TOP10的新城控股(601155.SH),截止到2019年中期,公司旗下的吾悦广场已经多达44个,商业物业出租的毛利率可以高达67.8%。

同时公司的风波已经过去,融资渠道也恢复了,只是市场还没有反应过来。目前新城的估值不到7倍,即使与只有住宅开发业务的公司对比也有估值优势,更何况公司旗下还有营收占比达到15%的商业物业,明显比大多数公司更有投资价值。

商业地产赢在商业模式上,比传统地产开发商多了一条腿走路。商业可以辅助住宅销售,住宅的量价齐升又可以反哺商业,相辅相成。因此,市场给出高于地产行业平均估值的20%-30%的溢价空间也是可以接收的,长期来看,大悦城和新城控股都存在机会。

港股和A股物业龙头

物业股上市公司以港股居多,其中港股体量最大的是碧桂园服务,A股龙头是中航善达。看好物业股的几点逻辑在于:物业管理行业的弱周期性,良好的现金流和行业集中度较低。

地产从本质上讲是物业公司的上游企业,房地产行业市场集中度的分散也更加导致了物管行业更加分散的格局,2018年物管行业TOP10市占率在10%左右。较低的市场集中度,也给了资本改善行业格局的空间,同时也给与了资本享受行业发展的红利。

目前物管行业存量市场规模就有8000亿元,同时每年的增量市场空间可以达到1000亿元,到2021年就有万亿规模体量。不仅是因为轻资产的模式,同时因为存量市场规模基数够大也大大减弱了来自于房地产行业的周期性。

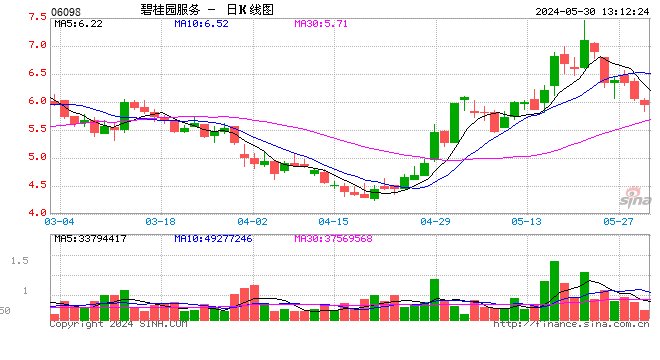

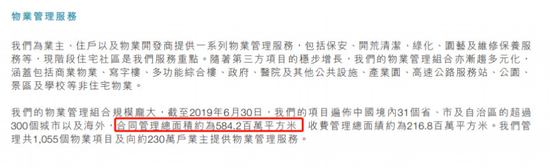

为什么说碧桂园服务(6098.HK)是港股物业龙头?按照公司在今年半年报披露的数据,碧桂园服务的合同管理面积是5.84亿元平米,收费在管面积是2.17亿平米,排名行业前三。公司今年中期营收35.2亿元,同比增长74.3%;净利润8.2亿元,同比增长73.4%。

由于背靠龙头房企碧桂园,碧桂园物业的业绩增速迅速同时持续性强。高增长和高确定性也让市场给出了高出行业平均30X PE的估值,高达50倍。

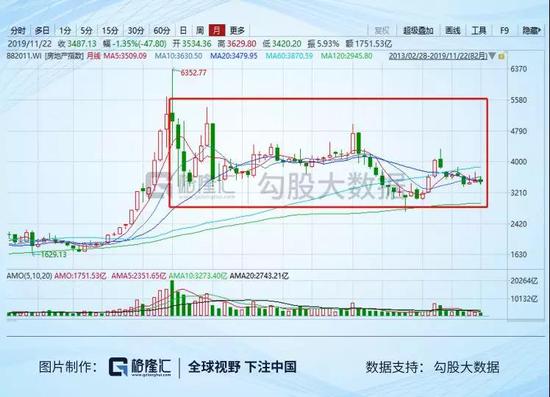

物业股都走出了独立的市场行情。特别是有过并购重组的物业公司,这种行情一年遇上一波也就够了。就像今年A股中的中航善达(000043.SZ),今年4月份开始宣布重大资产重组,以非公开发行股份的形式收购招商蛇口持有的招商物业100%的股权。

之后这家公司的股价就爆炸了,一是本身就是物业股,二是又有并购重组的概念,三是有重组之后业绩大增的市场预期,所以中航善达的股价涨幅也超出了意料之中。公司2018年的净利润才8亿元,当前PE却高达80X,虽然市盈率虚高,但是其中也掺杂了不少泡沫。

对于这类公司,近期内建议不要参与。等到年报公布,2019年全年业绩能否保持8亿元保底。或者业绩变脸之后,等到公司股价回调,估值相对合理之后再考虑投资机会。

总结

房地产行业的后半场,我看好的不是地产股,二是商业地产和物业管理。但是万科的机会比较,不仅因为它是行业龙头,其中也存在一个万科物业将会上市的市场预期,相信对负债率控制严格的万科在物管行业处于高速发展,通过收并购来提升市场集中度的阶段,不会错过将万科物业分拆上市的时机。

其次就是招商蛇口,半年度,前三季度业绩连续低于市场预期,公司把营收结算放在第四季度,股价目前也在底部。第四季度业绩大增,大概率会补涨,而且还持有中航善达22.35%的股份,利好出现之后市场会不会把它当做物业概念股来炒作也是存在可能性的。

商业地产的优势会一直存在,即使是地产行业出现调控之后,可能完成自我造血功能。让商业给住宅带去流量和人气,带动住宅业务的量价齐升,同时出租商业物业的现金流持续性强,这也是市场可以给出高于一般住宅开发公司估值的原因。

最后,好的物业公司都选择在港股上市,其中也存在很多机会。选择估值水平低于行业平均30X PE的物业股,同时又是大型房企旗下的,这类标的也是市场暂时存在的洼地。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李朝霞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)