据IPO早知道消息,天士力生物医药股份有限公司或将推迟港股IPO上市进程。天士力生物在今年6月向港交所提交了上市申请,由中信里昂证劵担任其保荐人。

本文为IPO早知道原创

作者:石远菁

微信公众号:ipozaozhidao

据接近天士力生物的人士透露,天力士生物考虑推迟上市,一方面是香港近期市场不佳,另外一方面是目前医药板块估值的不确定性。

天士力生物母公司天士力医药集团是中药、生物药、化学药研发制造企业,于2005年在A股主板上市。2018年4月,天士力医药集团对天士力生物改制重组,并将公司的生物药相关资产划转给天士力生物,完成了对天士力生物的分拆。

2018年7月,天士力生物完成Pre-IPO轮10亿元融资,由香港汇桥资本领投,法国梅里埃集团等跟投,融资后天士力生物的估值达到125亿元(合18.95亿美元),比扩股前增加了1.33亿美元。本轮天士力生物医药上市融资规模将不超过2亿美元。

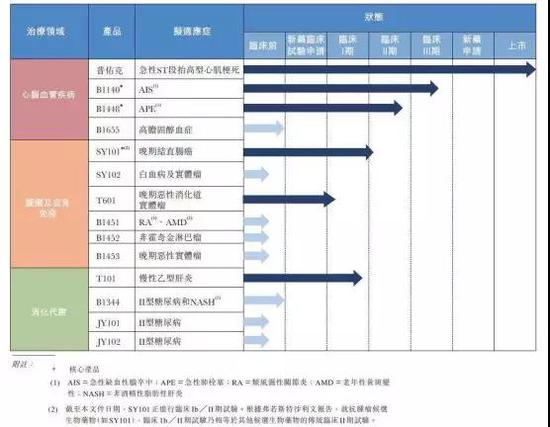

天士力生物拥有完整的研产销从试验到临床使用的一体化生物药商业化平台。经过自主研发和投资引进,产品组合包括12项自主研发的生物药项目和2项拥有商业化限权的生物药项目。产品线包含心脑血管、肿瘤及自身免疫、消化代谢三个领域。

目前公司心脑血管产品线相对成熟,主打产品普洛克已经上市,可用于治疗急性ST段抬高型心肌梗死。据弗若斯特莎莉文报告,截至最后实际可行日期,普洛克是中国唯一商业户的重组人尿激酶原产品。

公司也正在开展治疗普洛克的另外两项适应症急性缺血型脑卒中(B1140)及急性肺栓塞(B1448)的临床实验。招股书显示,公司最快能在2020年下半年就用于0-4.5小时治疗时间窗和4.5-6小时治疗时间窗的B1140提交新药申请。同时,公司计划2019年下半年完成B1448的临床II期试验,之后2020年上半年启动其III期试验。在最顺利的情况下,公司将在2020年上半年提交B1448的有条件新药申请。

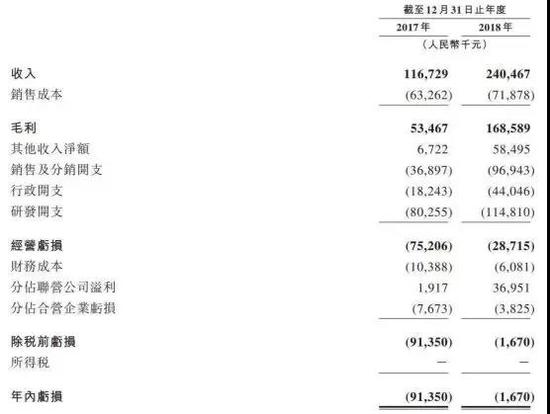

财务方面,2017年、2018年,天士力生物营业收入分别为1.16亿港元、2.40亿港元;目前未实现盈利,两年分别亏损9135万港元、167万港元。两年毛利率水平分别为45.8%和70.1%。

2018年,香港交易所设立新规,取消了先前的禁止收入前和盈利前公司在香港主板上市的限制政策。这让更多的内地生物技术公司选择港交所募资并吸引全球投资者,而不是先前较火的纳斯达克。

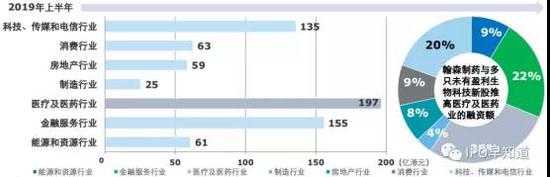

因此,2019年上半年以来,根据德勤分析显示,医疗以及医药行业在港股IPO融资额超前,表现较好。医疗、医药和未有盈利的生物科技新股普遍受到市场欢迎。

但由于资本热捧,创新药企的估值水涨船高。此前被市场广泛看好的CRO中小型新股等明星项目,包括已经实现盈利的维亚生物,目前也表现平平,维亚生物近日股价已跌破发行价。这是因为此前在医药行业IPO前VC、PE投资追捧过多,导致估值达到二级市场难以接受的高度,在正式上市后,股价会慢慢回调到合理区间。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李朝霞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)