在融资受限、销售回款压力大的情况下,低价出售资产成为房企“回血”最直接的方式。

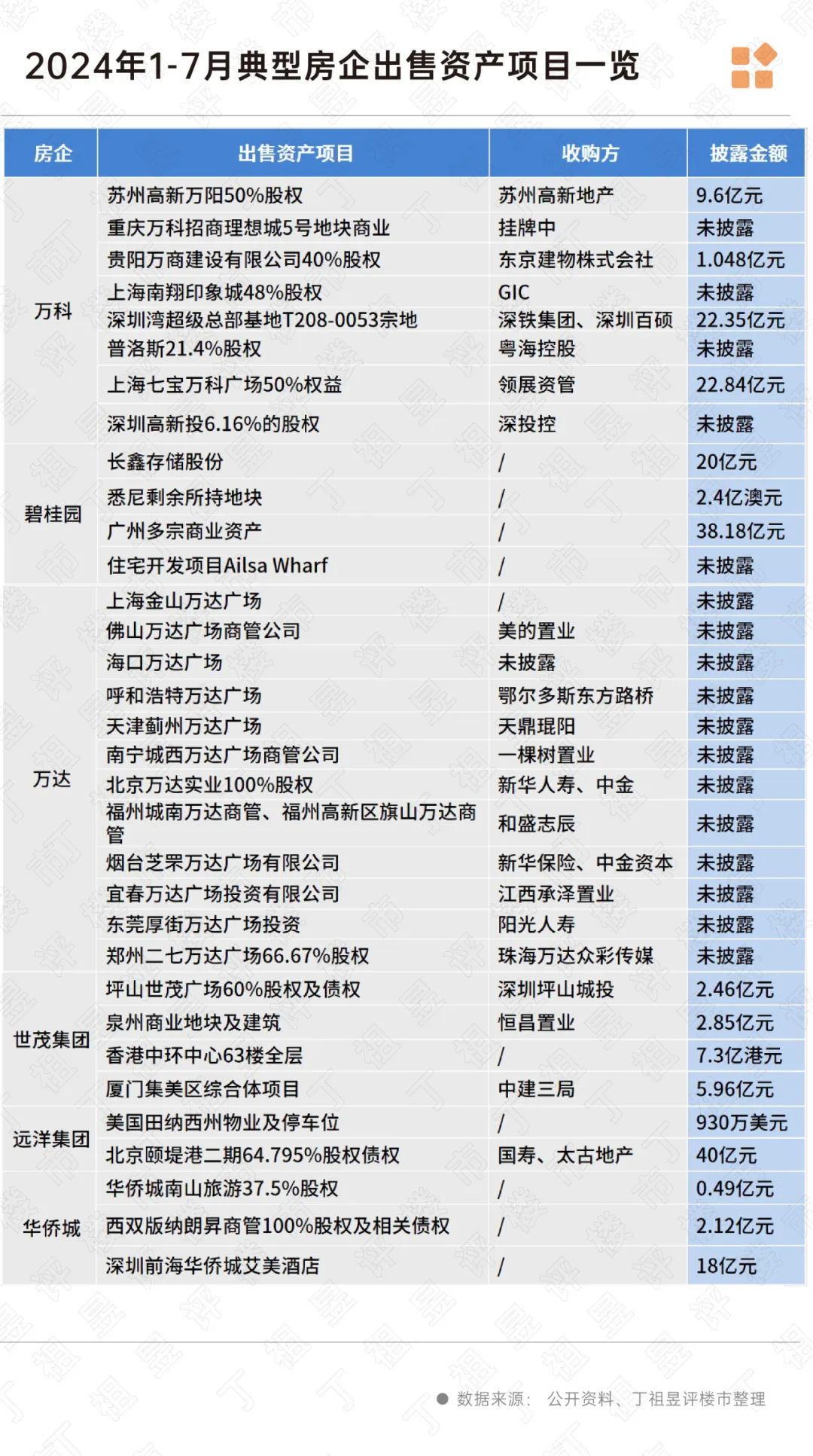

近期,世茂集团、万科、华侨城、远洋集团等多家房企积极寻求资产出售。

据CRIC不完全统计,今年前7月,房企处置资产交易笔数已达到129起,已披露交易规模超千亿元。

房企出售核心资产的背后,实际反映出房企流动性依然承压。当前,房企融资面仍低迷,而2025年债务到期规模甚至要高于2024年,“钱紧”的一年,房企或将持续出售资产。

今年以来,多家房企开启资产甩卖模式。

以万科为例,7月万科通过出售项目公司股权,或为项目公司引入增资,对房地产项目进行盘整。另外,7月初万科印力将上海南翔印象城MGEA48%股份卖给GIC,市场消息称交易规模预计在20亿左右。

万科曾在2023年年报中披露,将通过大宗资产、股权交易兑现“蓄水池”,大规模增厚安全垫。

除了万科之外,碧桂园、世茂集团、万达、远洋集团、华侨城等多家房企也在今年陆续将旗下资产“摆上货架”。

比如世茂集团以5.96亿元出售厦门集美区综合体项目,由中建三局接盘,变现的代价是亏损3.12亿元。

还有深陷债务危机的远洋集团,今年以来也在不断抛售其核心资产,今年6月以40亿元卖掉北京颐堤港二期64.79%股权,据远洋集团披露,出售事项中录得未审核的亏损幅度为17.63亿元,出售所得款项将用于偿还债务及各种款项的支付。

据CRIC不完全统计,1-7月已披露的典型房企收并购事件共有129起,披露的交易规模达到1047.2亿元。不过对比去年同期,收并购交易金额同比下滑35%。

这意味着,在市场调整期,房企对于收并购仍然谨慎。

从7月单月数据也可以看出这一趋势。根据CRIC监测,2024年7月重点监测房企共涉及15笔并购交易,其中有一半仍在挂牌中。单月披露的总交易额只有55.6亿元,同环比减少五成以上,并购规模降至年内最低。

房企甩卖资产的背后,实际反映出企业仍然“缺钱”,多数民营房企,尤其是出险房企,融资难的问题依然突出。

CRIC数据显示,1-7月,65家典型房企的融资总量为2678.47亿元,同比减少32%。从历年来看,今年一二季度65家房企融资规模分别同比下滑了41%及32%,整体仍然低迷。

从企业表现来看,前7月TOP10房企平均融资额为151.69亿元,是各梯队中唯一一个融资规模同比上涨的梯队。这意味着,房企融资仍然集中在少数企业手中。

单月来看,受到万科326.66亿元银行贷款拉动,7月单月65家房企融资总量达到523.46亿元,环比增加63.8%,单月的融资规模创下了2024年以来的新高。

一方面是融资受限,另一方面,房企销售也受阻,整体销售业绩压力比较大,前7月百强房企累计业绩规模同比下降37.5%。

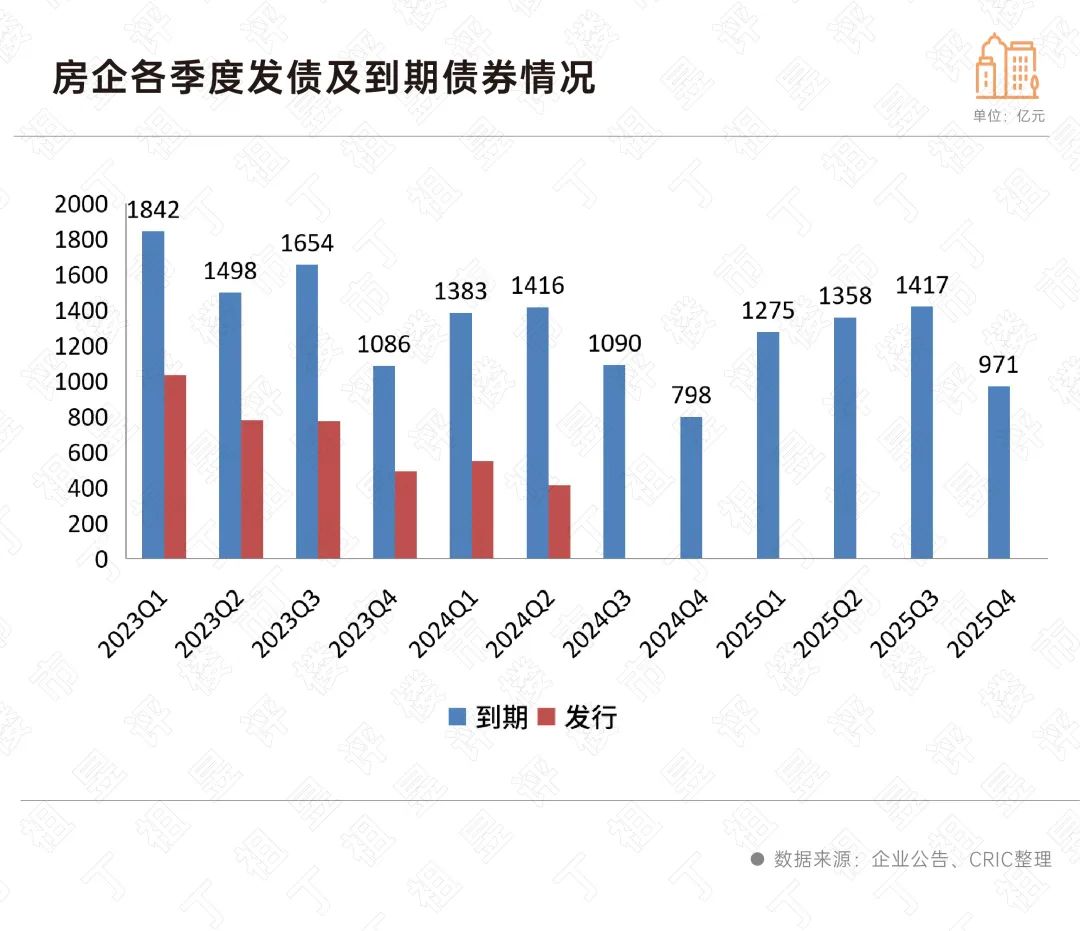

从债务到期来看,8月将有26笔债券到期,剔除掉已经提前赎回的部分之后约为402亿元,环比增加51%。

2024年上半年房企新发行债券已无法覆盖到期旧债。据CRIC监测,上半年房企债券到期规模达2799亿,而发行规模仅有961亿。

房企融资仍然低迷,叠加房地产销售仍未完全复苏未来仍有可能有更多房企曝出债务违约事件。

值得注意的是,受近年来房企债务展期影响,2025年债务到期压力仍然比较大。据CRIC监测,2025年全年房企到期债券规模超过5000亿元,相较于2024年同比增加7%。

在偿债潮下,为快速获得流动性资金,未来或将有更多房企出售资产以实现自救。

房地产企业出售资产一方面是合理的资产流动,另一方面也是房企缓解流动性压力的重要途径,当前背景下,房企持续出售优质资产更多是用来“回血”,同时加速房地产业务盘整。

随着房企融资支持政策边际改善,融资协调机制的推进在一定程度上缓解了房企的流动性压力。考虑到当前楼市仍然存在较强的不确定性,未来房企在资金回笼和业务剥离的需求驱动下,频繁出售资产的趋势仍将延续,优质资产标的增加或将加速行业整合,不过大规模的收并购热潮难以再现,谨慎、理性将是市场中长期主基调。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)