(来源:中国银河宏观)

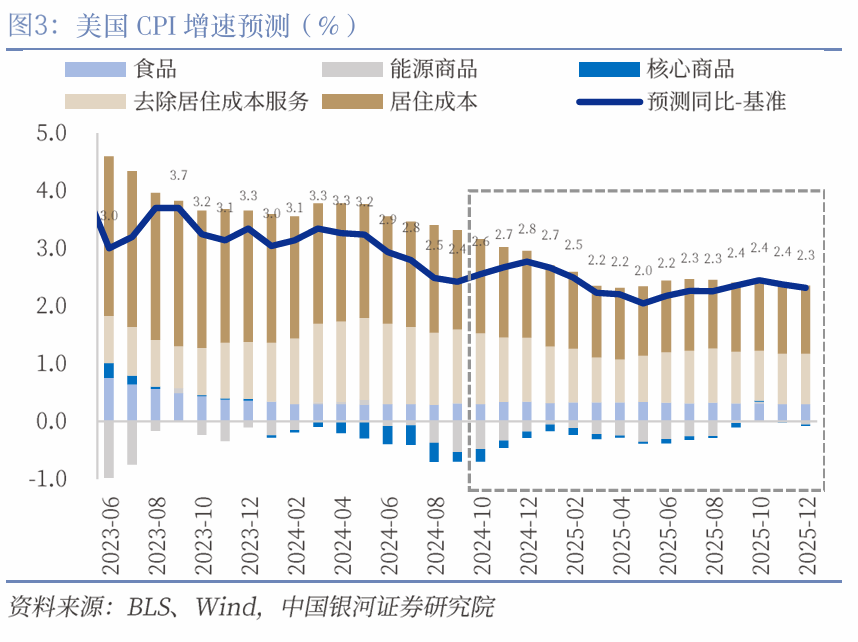

· CPI与核心CPI均符合预期,12月降息概率依然较高,随后降息节奏放缓:CPI非季调同比增速从10月的2.6%回升至2.7%,符合市场预期;剔除能源和食品的核心CPI同比3.3%,继续与前值持平并符合预期。季调环比方面,CPI增速加快至0.3%,核心CPI环比维持0.3%,同样基本符合市场预期。CPI同比增速在四季度如期延续回升,预计12月可能上行至2.8%左右的阶段性高点;如果特朗普的关税和刺激总需求的其他政策短期不出台,通胀应在2025年一季度从高点逐步回落。美联储12月继续降息25BP也不受影响,但此后应会放缓降息节奏以观察政策和经济变化。

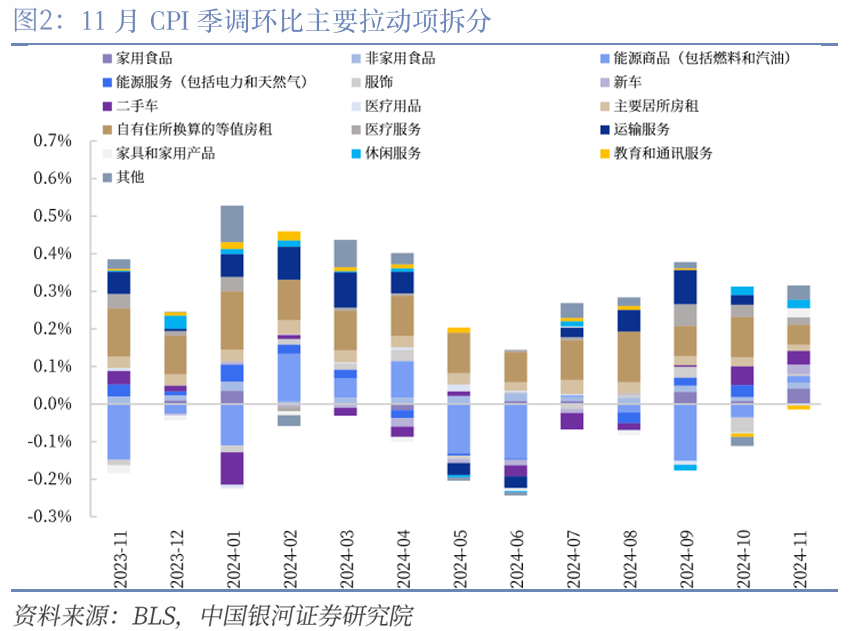

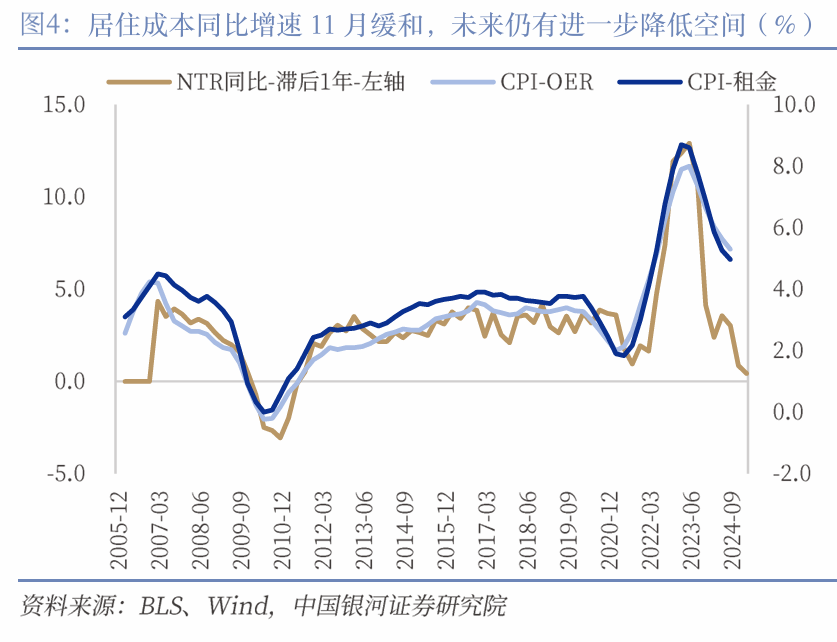

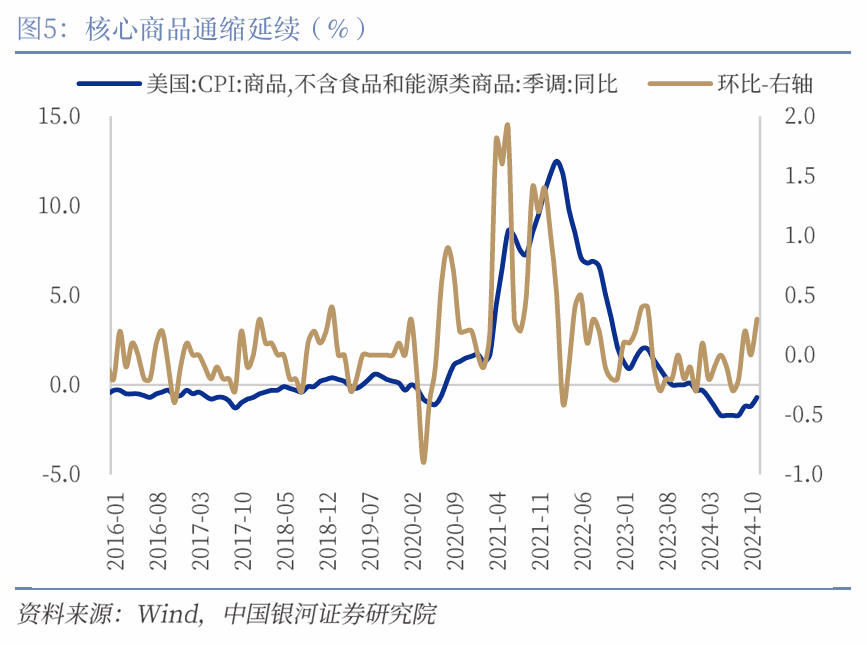

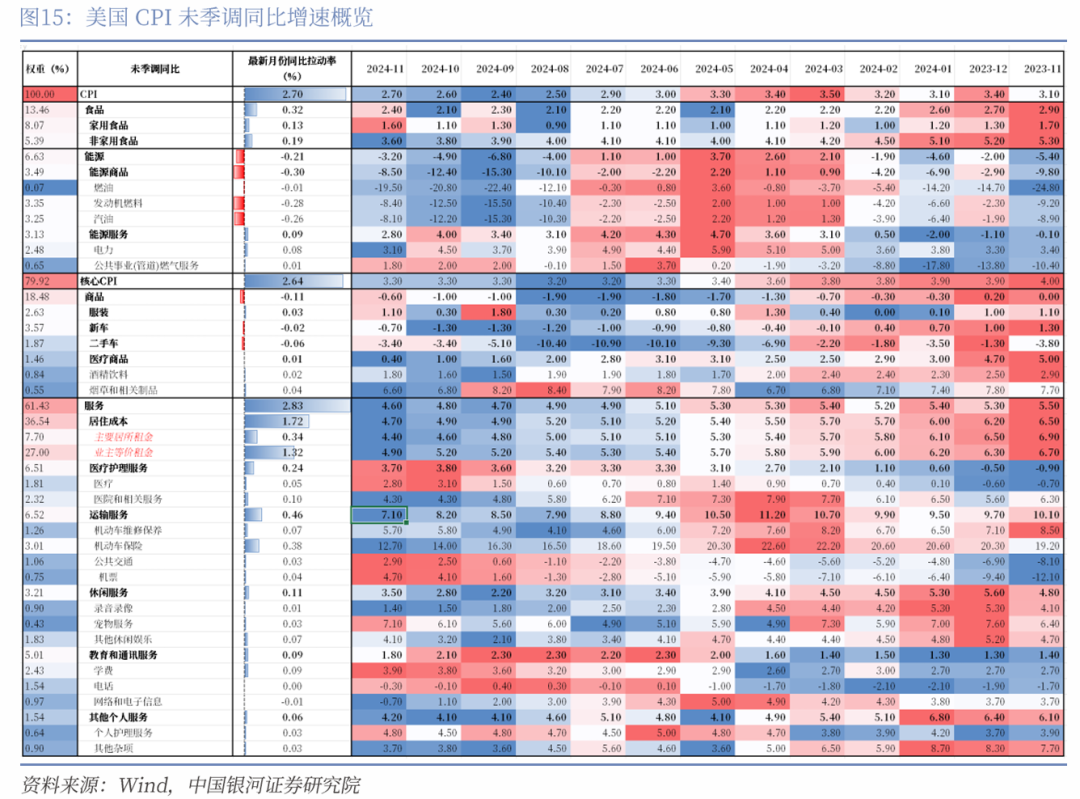

· 食品和商品价格环比回升带动CPI环比加速至0.3%,居住成本和核心服务整体缓和:11月主要项目中,食品和核心商品环比增速表现稍强,服务在居住成本的弱化下如期放缓。食品价格同比稍加速至2.4%左右,对通胀整体压力依然有限,其中鸡蛋和牛肉类涨价较明显。能源商品11月同比降幅收窄,虽然未季调环比跟随原油价格降低,但季调后环比增0.5%;未来能源供大于求的局面可能延续,能源价格亦不是显著担忧。核心商品的通缩幅度收窄,季调环比增长0.3%,主要源于新车和二手车价格的恢复。居住成本则继续弱化,季调环比增速从10月的0.4%回落至0.3%,租金和业主等价租金环比均放缓至0.2%(未季调为0.3%),仍然反映居住成本虽然滞后但在稳定延续下行。核心服务的环比增速继续缓和,运输以及教育和通信服务环比放缓明显。整体来看,核心CPI短期继续保持韧性,其3、6、12个月年化增速为3.7%、2.9%和3.3%,如果其维持近期0.3%的环比增速则有回升至3.7%的风险,但预计随着居住成本的缓和,2025年核心通胀均值可能降低至2.6%左右。作为2024年公布的最后一份CPI数据,11月通胀没有显示明显的价格回升压力,在不考虑特朗普政策额外冲击的情况下,我们认为2025年的名义CPI均值仍可以向2.4%靠近,给美联储留出充足的降息空间;预计美联储更可能在季度末进行降息,连续降息继续的难度较大。

· 关税在2025年对通胀的压力可能有限:关税是否会导致通胀大幅反弹,进而阻碍联邦基金利率下行,是2025年的关键问题之一。虽然在特朗普就职后立刻对中国关税水平提升至60%、对其他国家加征10%-20%普遍性关税的极端情况下,美国通胀大概率会反弹到3%上方并阻碍货币政策下行,但考虑到(1)特朗普政府以关税作为谈判筹码的态度;(2)令通胀增速缓和仍是美国民众最迫切的经济诉求;(3)关税可能导致其他国家货币兑美元出现明显贬值,贸易结构亦可能发生变化以及(4)原油价格在2025年存在超预期走低的风险,2025年CPI增速超过3%并严重限制货币政策放松的风险可能并不显著。我们的测算显示如果美国对华额外加征10%的关税,对其他国家加征5%-10%,且WTI中枢为65美元/桶,同时假设非美货币贬值5%且所有关税由美国消费者承担,实际的通胀波动范围可能在2.57%-2.97%左右,并不阻碍美联储继续降息。因此,乐观情况下美联储在2025年可能还有75BP左右的降息空间。

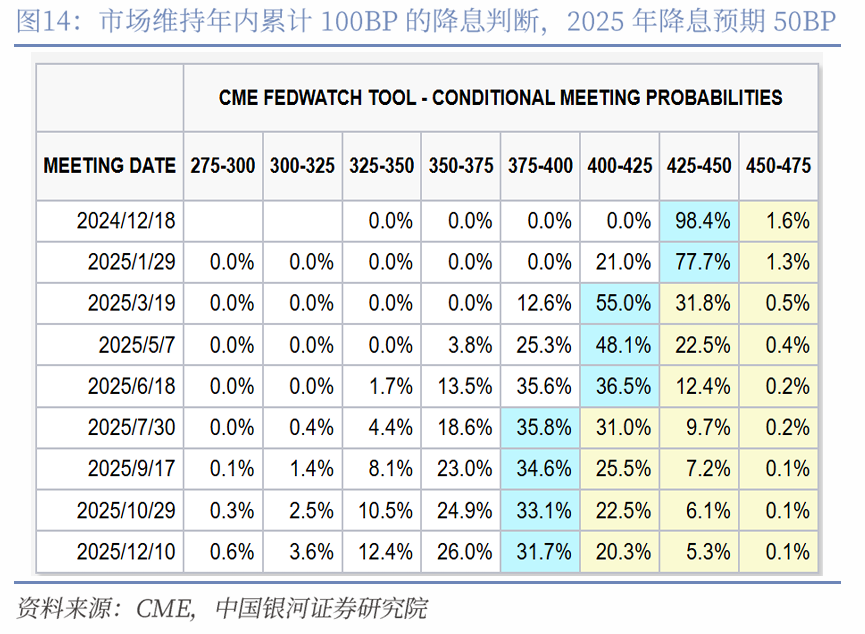

· 市场完全定价12月25BP的降息,美元指数和美债收益率上行仍反映对降息空间受限和赤字扩张的担忧:数据公布后CME数据显示交易者加大了对12月份继续降息25BP的押注(概率升至98.4%),同时预期2025年累计降息两次,共计50BP,符合2024年快速降息,2025年观察特朗普冲击的思路。资产方面,美国三大股指高开,纳斯达克指数创下新高;美元指数短暂下行后走高,收106.6559;美国国债收益率同样先下行后回升,在长债出售数据显示美国赤字率仍可能扩大的情况下,10年期美债收益率上行4.0BP至4.267%。美元和美债可能仍在反映美国较好的基本面和政策扰动对2025年降息预期形成的限制。在12月潜在的降息后,政策利率水平将达到4.25%-4.50%,这意味着如果10年期美债收益率走高过该范围,那么配置价值增加;因此,4.3%以上的10年期美债依然可以关注。

风险提示:1. 美国经济和劳动市场下行的风险 2. 美国银行系统意外出现流动性问题的风险 3. 美国关税和移民驱逐政策超预期的风险

一、CPI因食品和商品价格回升,但上行压力有限

美国劳工数据局(BLS)公布11月消费者价格指数(CPI),其非季调同比增速从10月的2.6%回升至2.7%,符合市场预期;剔除能源和食品的核心CPI同比3.3%,继续与前值持平并符合预期。季调环比方面,CPI增速加快至0.3%,核心CPI环比维持0.3%,同样基本符合市场预期。

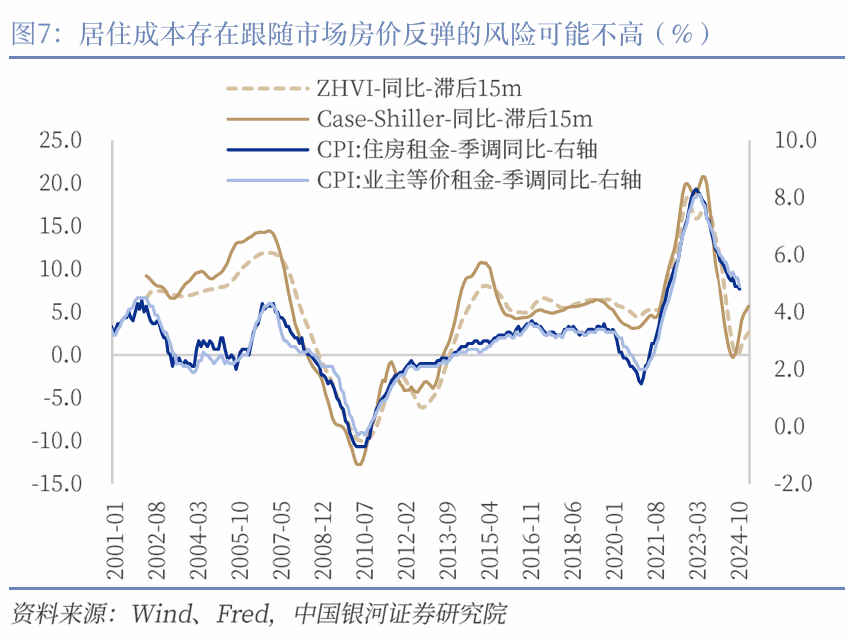

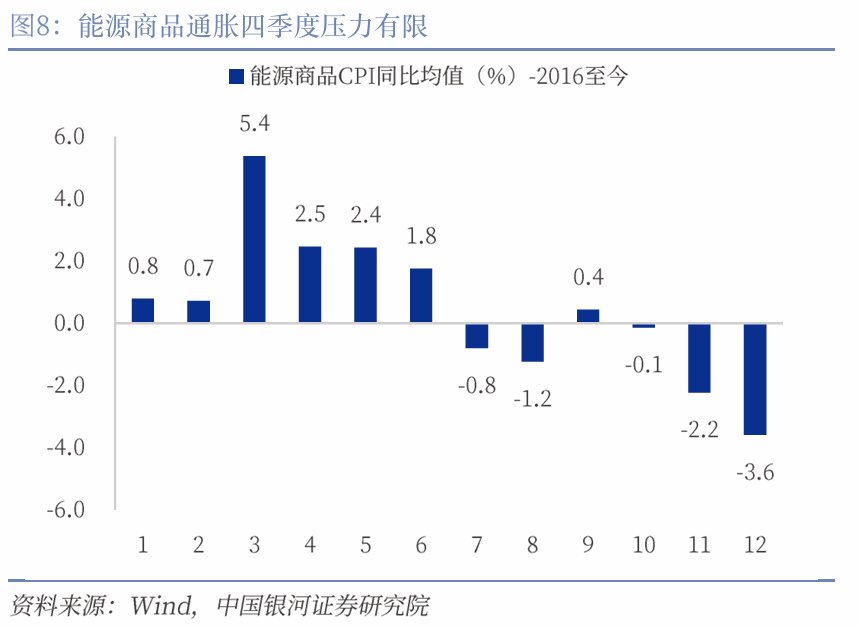

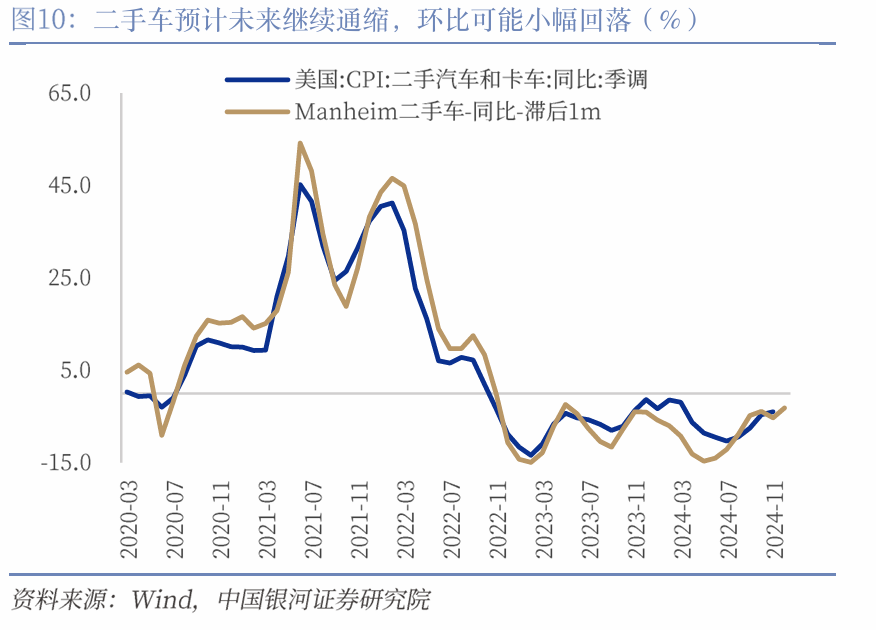

CPI的同比增速在四季度如期延续回升,预计12月可能上行至2.8%左右的阶段性高点;如果特朗普的关税和刺激总需求的其他政策短期不出台,通胀应在2025年一季度从高点逐步回落。美联储12月继续降息25BP也不受影响,但此后应会放缓降息节奏以观察政策和经济变化。虽然11月CPI的季调环比增速稍加速至0.3%,但非季调环比为-0.1%,基本符合季节性规律,也并不阻碍通胀向2%的目标靠近。11月主要项目中,食品和核心商品环比增速表现稍强,服务在居住成本的弱化下如期放缓。食品价格同比稍加速至2.4%左右,对通胀整体压力依然有限,其中鸡蛋和牛肉类涨价较明显。能源商品11月同比降幅收窄,虽然未季调环比跟随原油价格降低,但季调后环比增0.5%;未来能源供大于求的局面可能延续,能源价格亦不是显著担忧。核心商品的通缩幅度收窄,季调环比增长0.3%,主要源于新车和二手车价格的恢复。居住成本则继续弱化,季调环比增速从10月的0.4%回落至0.3%,租金和业主等价租金环比均放缓至0.2%(未季调为0.3%),仍然反映居住成本虽然滞后但在稳定延续下行。核心服务的环比增速继续缓和,运输以及教育和通信服务环比放缓明显。整体来看,核心CPI短期继续保持韧性,其3、6、12个月年化增速为3.7%、2.9%和3.3%,如果其维持近期0.3%的环比增速则有回升至3.7%的风险,但预计随着居住成本的缓和,2025年核心通胀均值可能降低至2.6%左右。作为2024年公布的最后一份CPI数据,11月的通胀没有显示明显的价格回升压力,在不考虑特朗普政策额外冲击的情况下,我们认为2025年的名义CPI均值仍可以向2.4%靠近,给美联储留出充足的降息空间;预计美联储更可能在季度末进行降息,连续降息继续的难度较大。

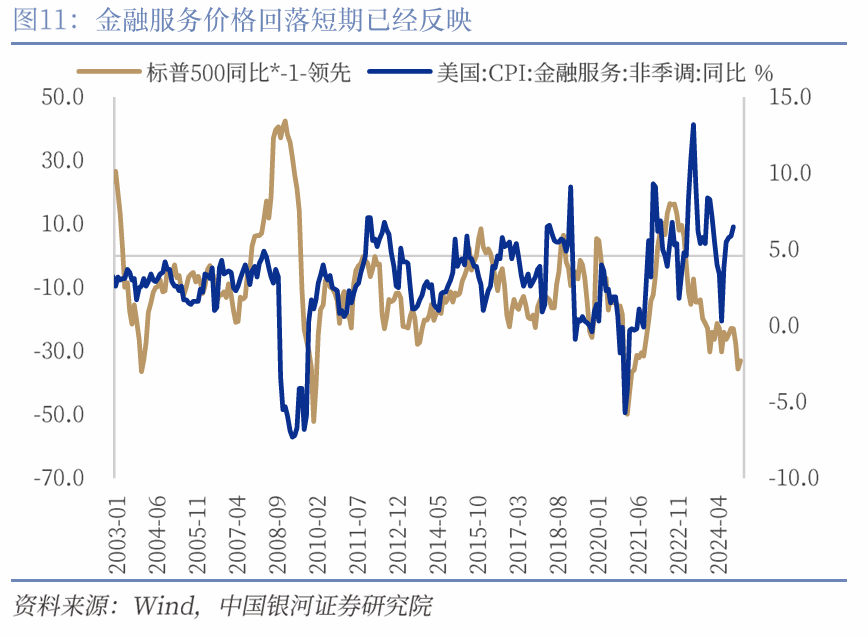

整体来看:食品价格同比增幅加速至2.4%(前值2.1%),其中增幅较高的主要是同比增幅37.5%的鸡蛋(环比8.4%)以及同比增幅5.0%的牛肉(环比0.6%),两者使肉食蛋品类价格超预期上行并带动家用食品项走高。能源商品未季调环比增速-2.8%,基本符合11月汽油价格环比-2.77%的降幅。能源商品预计在供大于求的局面下处于通缩当中:包括欧佩克等在内的国际能源机构在2024下半年连续下调2025年全球石油需求预期,而美国能源部预测2025年的日均需求约1.0435亿桶,仍明显低于2021-2023年以及疫情前10年的增幅。供给方面,在美国可能增产的情况下,国际能源署预测供给可能超过需求100万桶/日,而欧佩克国家产能也相对过剩。因此预计2025年WTI原油价格中枢可能可以低至65美元/桶,整体仍带动通胀下行。商品同比通缩幅度收窄至-0.6%,依然是由于二手车和新车价格边际回升导致同比通缩幅度收窄,但在需求整体不强的情况下可能不会有明显涨价;服装在上月环比通缩后小幅反弹,医疗商品依然通缩。居住成本同比降幅依旧慢于各类领先指标,在上月因低基数环比回升至0.4%后,本月为0.3%,三月均值也在0.3%左右,大致符合我们预测的放缓路径,也可以继续带动核心通胀弱化。其他核心服务项目整体走弱,弱化较明显的是运输服务中的机动车维修保养以及机票;其他主要服务项目中仅休闲娱乐环比0.7%的增速偏强。11月劳动数据显示名义薪资短期仍有一定韧性,但其暂为阻碍服务价格的缓慢回落。

关税是否会导致通胀大幅反弹,进而阻碍联邦基金利率下行,是2025年的关键问题之一。虽然在特朗普就职后立刻对中国关税水平提升至60%、对其他国家加征10%-20%普遍性关税的极端情况下,美国通胀大概率会反弹到3%上方并阻碍货币政策下行,但考虑到(1)特朗普政府以关税作为谈判筹码的态度;(2)令通胀增速缓和仍是美国民众最迫切的经济诉求;(3)关税可能导致其他国家货币兑美元出现明显贬值,贸易结构亦可能发生变化以及(4)原油价格在2025年存在超预期走低的风险,2025年CPI增速超过3%并严重限制货币政策放松的风险可能并不显著。我们的测算显示如果美国对华额外加征10%的关税,对其他国家加征5%-10%,且WTI中枢为65美元/桶,同时假设非美货币贬值5%且所有关税由美国消费者承担,实际的通胀波动范围可能在2.57%-2.97%左右,并不阻碍美联储继续降息。因此,乐观情况下美联储在2025年可能还有75BP左右的降息空间。

市场方面,数据公布后CME数据显示交易者加大了对12月份继续降息25BP的押注(概率升至98.4%),同时预期2025年累计降息两次,共计50BP,符合2024年快速降息,2025年观察特朗普冲击的思路。资产方面,美国三大股指高开,纳斯达克指数创下新高;美元指数短暂下行后走高,收106.6559;美国国债收益率同样先下行后回升,在长债出售数据显示美国赤字率仍可能扩大的情况下,10年期美债收益率上行4.0BP至4.267%。美元和美债可能仍在反映美国较好的基本面和政策扰动对2025年降息预期形成的限制。在12月潜在的降息后,政策利率水平将达到4.25%-4.50%,这意味着如果10年期美债收益率走高过该范围,那么配置价值增加;因此,4.3%以上的10年期美债依然可以关注。

二、居住成本和服务缓和,食品和商品环比加速

从细项来看,我们继续将CPI分解为能源、食品、商品、居住成本和核心服务几个部分分析,11月数据中居住成本环比下行超预期,但核心商品和服务中部分项目涨价明显。

(1)名义CPI的11月表现符合预期,好消息是服务项目增速整体缓和,但食品和商品环比出现加速,使季调后环比加速至0.3%。不过,不考虑政策扰动的情况下,2025年通胀大概率仍是继续下行的趋势。从分项看,对通胀同比有向上拉动的还是是非家用食品、电力、烟草和相关制品、居住成本、医院和相关服务、机动车保险以及维修保养、机票、宠物服务、学费和其他休闲娱乐和个人服务等。结合克利夫兰截尾均值CPI来看,其11月的16%截尾均值3.22%(前值3.20%),中位值降至3.89%(前值4.09%),下行动力稍放缓。整体上,通胀在中期依然具备继续下行的动力,不阻碍美联储进行年内的最后一次降息。

(2)核心CPI方面,11月商品通缩幅度收窄,但居住成本和服务增速缓和,导致核心通胀增速大致持平。基准情况下, 预计2025年核心CPI同比增速均值在2.55%左右,一季度明显下滑而二季度达到低点,下半年在2.3%-2.5%的范围间保持粘性,但这需要居住成本稳定的放缓。如果特朗普的关税不导致商品进口价格大幅回升,那么通胀依然处于逐步弱化的道路上。

(3)居住成本10月季调环比降至0.3%,非季调为0.2%,同比降至4.7%。从BLS统计的新租户价格指数(NTR)来看,居住成本在2025年前三季度应处于缓慢降低的状态;美联储官员大多也认为其下降空间存续。当前的三月均季调环比增速约在0.3%左右,可以继续带动居住成本朝着4%以下的同比增速稳定,进而使核心CPI缓和。

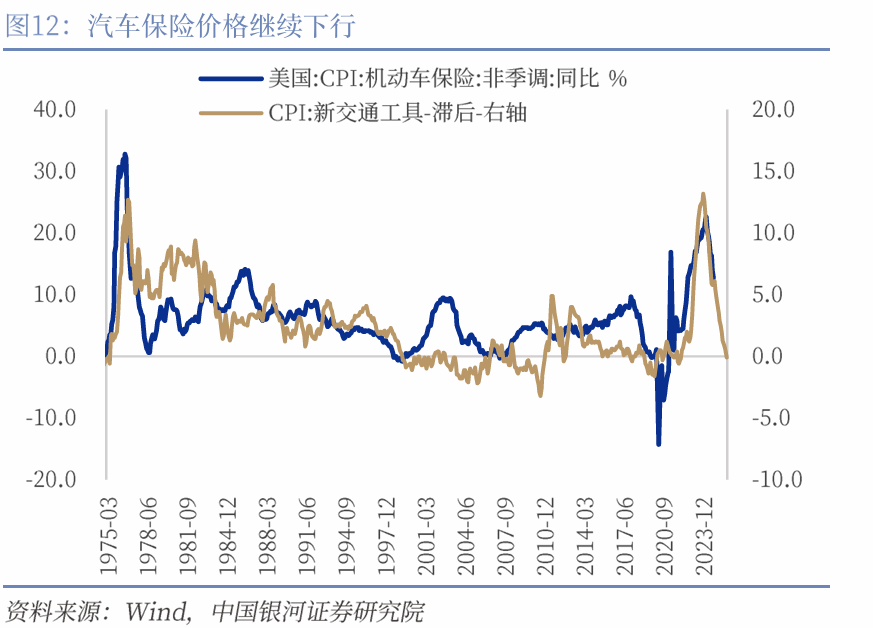

(4)核心服务价格出现缓和,运输服务中机动车维修和机票环比涨幅明显放缓,机动车保险也在继续降速中。从季调环比角度考虑,医疗护理服务环比延续0.4%;运输服务从前值0.4%下行至0.0%;休闲服务环比较强,维持0.7%;教育和通讯服务环比也延续-0.2%的通缩。短期来看,核心服务价格增速还在逐步降低,并未受到环比增速逐季度回升的名义薪资的影响。

(5)其他项目方面,食品价格11月因肉食蛋品类涨价而加速,核心商品同比通缩服务收窄至0.6%。领先指标显示二手车价格同比短期处于通缩区间,但未来可能继续回升,降低商品通缩的幅度。新汽车价格环比同样加速至0.6%;服装在上月通缩后本月为0.2%,家具及家用产品环比增长至0.7%,而医疗商品负增长0.2%。能源方面,整体压力不大,天然气价格下行带动能源服务价格降低,短期仍不构成明显的上行压力,但需要注意2025年天然气涨价的风险。而食品的领先指标也显示2%-2.5%左右的涨幅应可以继续维持。综合来看,食品、核心商品和能源仍然支持通胀保持较低位置。

三、风险提示

(1)美国经济和劳动市场下行的风险

(2)美国银行系统意外出现流动性问题的风险

(3)美国关税和移民驱逐政策超预期的风险

本文摘自:中国银河证券2024年12月11日发布的研究报告《通胀无碍美联储12月降息,2025年仍有下行空间——11月美国CPI数据》

分析师:张迪 S0130524060001

分析师:于金潼 S0130524080003

评级标准:

推荐:相对基准指数涨幅10%以上。

中性:相对基准指数涨幅在-5%~10%之间。

回避:相对基准指数跌幅5%以上。

推荐:相对基准指数涨幅20%以上。

谨慎推荐:相对基准指数涨幅在5%~20%之间。

中性:相对基准指数涨幅在-5%~5%之间。

回避:相对基准指数跌幅5%以上。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的三个研究官方订阅号之一(其他为“中国银河证券研究”“中国银河证券新发展研究院”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)