11月28日,在重庆证监局的指导下,重庆上市公司协会联合深圳市全景网络有限公司举办“重庆辖区上市公司2024年投资者网上集体接待日活动”,重庆啤酒参加该活动,会上投资者踊跃提问。

关于重庆啤酒高档产品收入下滑的问题,重庆啤酒解释到受外部消费环境及部分地区的极端天气影响,2024年前三季度,高档品牌主营业务收入有所承压,但高档品牌里嘉士伯品牌、风花雪月品牌依然保持增长。

重庆啤酒将高档产品收入下滑仅归咎于外部环境因素,似乎略显片面。诚然,外部环境对业绩有着不可忽视的影响,但企业内部的实力与策略同样至关重要。乌苏啤酒作为重庆啤酒的一个标志性成功大单品,曾经在市场上取得了显著的业绩。然而,对于重庆啤酒而言,如何在乌苏之后继续打造第二个、第三个高端大单品,以保持市场竞争力和持续增长,成为了当前最为关键的任务。

李志刚上任以来重庆啤酒业绩表现不佳

重庆啤酒是全球三大啤酒公司之一丹麦嘉士伯集团在中国的运营平台。重庆啤酒依托“本地强势品牌+国际高端品牌”的强大品牌组合,满足消费者对高品质啤酒的多元化需求。国际品牌有嘉士伯、乐堡、1664、格林堡、布鲁克林和夏日纷等,本地品牌有乌苏、重庆、山城、西夏、大理、风花雪月和京A等。

2020年12月,嘉士伯实施并完成与重庆啤酒的重大资产重组。重组后的重庆啤酒成为嘉士伯在中国运营啤酒资产的平台,并成为中国生产规模第四大的啤酒公司,具备26家酒厂组成的供应网络和覆盖全国各省区市的市场网络。

重庆啤酒完成资产重组后,李志刚自2021年1月1日起出任重庆啤酒总裁。李志刚,马来西亚国籍,毕业于马来西亚北方大学工商管理专业。在任职于嘉士伯前,李志刚曾任希丁安亚洲区总裁并兼任中国区董事总经理。更早前,李志刚曾担任亨氏中国董事总经理职位,并且在高露洁棕榄中国及亚太地区长时间从事管理工作。从李志刚的过往履历来看,他在消费品行业具有丰富的管理经验,然而在重庆啤酒担任总裁期间,业绩表现却不佳。

图为 重庆啤酒总裁 李志刚

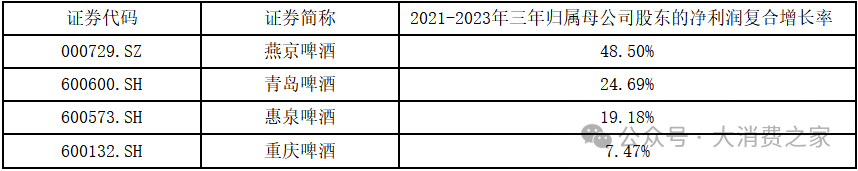

图为 重庆啤酒总裁 李志刚2021-2023年重庆啤酒归母净利润复合增速低于同行上市公司。具体来看,燕京啤酒归属母公司股东的净利润三年复合增长48.50%,惠泉啤酒为19.18%,青岛啤酒为24.69%,重庆啤酒三年复合增长却不足10%,仅仅只有7.47%。

数据来自wind

重庆啤酒业绩增速甚至低于啤酒全行业平均数。据中国酒业协会数据,2023年全国啤酒行业实现总产量3789万千升,同比增长0.8%,销售收入1863亿元,同比增长8.6%;利润总额260亿元,同比增长15.1%。而重庆啤酒2023年营业收入和利润增速分别是5.4%和5.78%,低于全行业平均数。

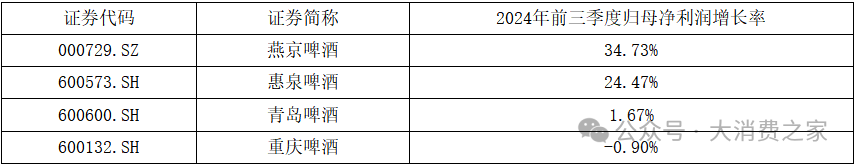

即使是今年前三季度,重庆啤酒业绩增速依然低于同行上市企业,甚至开始下滑。具体来看,燕京啤酒2024年前三季度归母净利润同比增长34.73%,惠泉啤酒归母净利润增长24.47%,青岛啤酒归母净利润增长1.67%,重庆啤酒归母净利润却下滑0.90%。

数据来自wind

同业绩失速相反的是,重庆啤酒的广告营销费用却快速增长。2021-2023年,重庆啤酒广告及市场费用分别为10.58亿元、11.33亿元、12.48亿元,分别同比增长4.03%、7.09%、10.15%。今年上半年,重庆啤酒广告及市场费用为6.62亿元,对比2023年同期的5.69亿元同比增长了16.34%。

今年重庆啤酒旗下的乌苏啤酒与肯德基、贝纳颂、拉瓦萨咖啡和周大福等品牌联合推出联名产品及营销传播活动,周雨彤全新加盟代言乌苏白啤;乐堡啤酒官宣全新的双代言人GAI和Asen,同时赞助爱奇艺《中国新说唱》和优酷《说唱梦工厂》两档说唱综艺;嘉士伯与利物浦合作,举办“懂追球,就喝嘉士伯”营销活动;1664官宣全新品牌代言人于适;京A与新派书法家朱敬一展开合作;赵露思升级成为夏日纷全球品牌代言人。

在一系列广告重拳营销下,重庆啤酒今年前三季度收入只微增,归母净利润甚至下滑。今年前三季度重庆啤酒营业收入130.63亿,同比增加0.26%;归母净利润13.32亿,同比下降0.9%。今年第三季度重庆啤酒营业收入42.02亿元,同比下降7.1%;第三季度归母净利润4.31亿元,同比下降10.1%。

与重庆啤酒的业绩形成鲜明对比的是,李志刚自担任重庆啤酒的总裁以来三年薪酬高达3161.15万,最高年薪酬达到1340.4万,最新的2023年薪酬也有940.91万,显著高于同行董事长薪酬。2023年青岛啤酒董事长薪酬为174.06万;2022年燕京啤酒董事长薪酬为48万;惠泉啤酒董事长薪酬为48.46万。

高档产品收入增速慢于主流和经济产品

我国啤酒行业处于成熟期,啤酒产量在2013年达到高峰,之后持续下滑到2020年。2021年之后基本保持稳定,2023年同比增长0.8%。由于啤酒售价低,运输费用高,销售面积一般集中在200-300公里。如果想要扩展市场,必须在附近建设工厂。因此啤酒呈现一定的区域特征,不同的公司在不同的区域具有一定的优势。

华润啤酒、青岛啤酒和百威已经成为全国化品牌。华润啤酒在四川、辽宁、安徽、贵州等基地市场的占有率60%以上;青岛啤酒在山东、陕西等区域优势明显;百威在华南地区市场份额领先。区域性的啤酒厂商,燕京啤酒在北京、广西市场占有率超75%;珠江啤酒市场聚焦在广东;重庆啤酒优势市场主要在重庆市、云南省、新疆以及宁夏等地区。

因此,在啤酒行业销量饱和且各家啤酒企业在其基地市场占有率遥遥领先下,产品高端化升级是提升业绩的好举措。

2021年1月13日,重庆啤酒召开2021年第一次临时股东大会,当时新上任的总裁李志刚就提出“重庆啤酒将持续推进高端化战略”。

为了提升高档产品市场份额,重庆啤酒持续推动“扬帆27”和“嘉速扬帆”战略重点项目的精耕和拓展,以“国际高端品牌+本地强势品牌”的品牌组合为依托,不断推进高端化和市场份额的拓展,加速现代非现饮渠道的发展。针对非现饮渠道,重庆啤酒加速中高端以上产品的全国分销拓展并持续优化强势市场的多价位产品组合,同时通过O2O即时零售平台强化线上线下整合,持续拉动门店动销。

然而,重庆啤酒推行的高端化战略,其实际效果却不如预期。2022年至今,高档产品收入增速持续慢于主流产品和经济产品的增速。重庆啤酒的高端产品主要包括嘉士伯、乐堡、1664和乌苏;主流产品包括重庆、乌苏、大理和西夏;经济产品包括山城和其他。

重庆啤酒2022年将旗下产品消费价格人民币10元及以上归类为高档,消费价格人民币6-10元归类为主流,消费价格人民币6元以下归类为经济。2022年重庆啤酒高档产品收入49.47亿,同比增长5.67%;主流产品收入70.44亿,同比增长7.56%;经济产品收入17.05亿,同比增长6.25%。高档产品收入增速低于主流和经济产品。

数据来源:公司2022年报

数据来源:公司2022年报重庆啤酒在2023年持续面临高档产品收入增速低于主流和经济产品的问题。2023年重庆啤酒重新对高档、主流和经济产品进行定义,将消费价格8元及以上归为高档,消费价格大于等于4元小于8元归为主流,消费价格4元以下归为经济。按照这一新标准,2023年高档产品收入88.55亿,同比增长5.18%;主流产品收入52.97亿,同比增长5.64%;经济产品收入2.90亿,同比增长10.06%。

进入2024年前三季度,重庆啤酒高档产品的收入增速问题更为突出,不仅持续慢于主流和经济产品,还出现了下滑趋势。具体而言,今年前三季度重庆啤酒高档产品收入76.25亿,同比下滑1.24%;主流产品收入47.64亿,同比增长0.03%;经济产品收入3.18亿,同比增长14.84%。

数据来源:wind

数据来源:wind与此同时,从重庆啤酒的毛利率也可以看出公司高端化进展不及预期。2021年重庆啤酒毛利率为51.35%;2022年重庆啤酒毛利率降至51.06%,同比减少0.29%;2023年重庆啤酒毛利率进一步降至49.75%,同比减少1.13%。今年前三季度重庆啤酒毛利率小幅回升至49.20%。尽管在2023年前三季度,毛利率略有回升至49.20%,但整体趋势仍显示出压力。

重庆啤酒近年来一直坚持推进啤酒高端化战略,嘉士伯、乐堡、1664和乌苏这些高端产品看似发展的很好,然而,高端产品整体收入增速却较慢,甚至开始下滑。重庆啤酒通过大单品放量策略,提升高端产品规模,然而,当已培育的大单品尽显疲态时,如何寻找并培育新的增长点,成为重庆啤酒面临的关键问题。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)