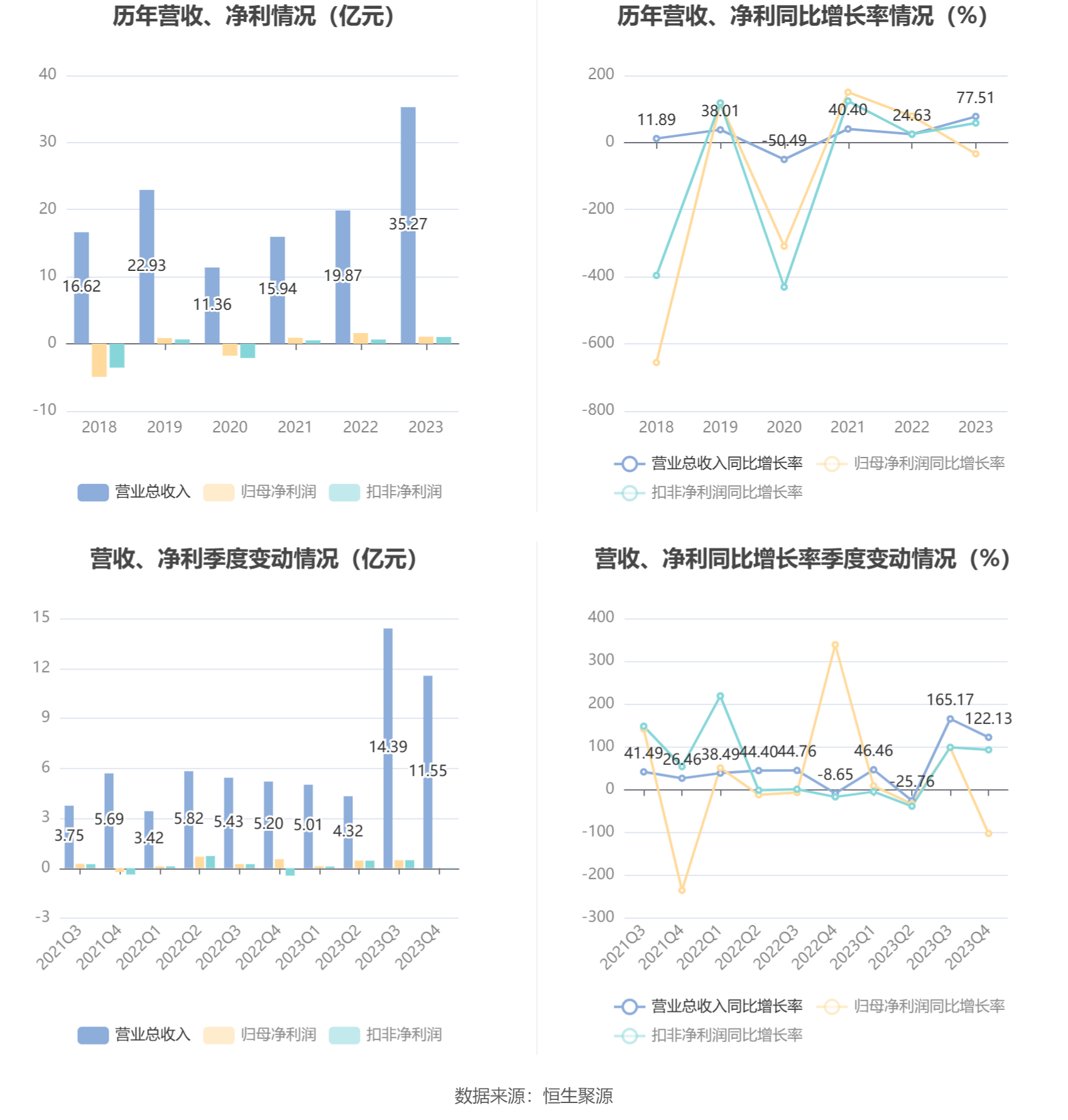

中证智能财讯 惠博普(002554)4月27日披露2023年年报。2023年,公司实现营业总收入35.27亿元,同比增长77.51%;归母净利润1.05亿元,同比下降33.87%;扣非净利润9957.03万元,同比增长58.11%;经营活动产生的现金流量净额为1.45亿元,上年同期为-2.16亿元;报告期内,惠博普基本每股收益为0.08元,加权平均净资产收益率为4.19%。公司2023年年度利润分配预案为:拟向全体股东每10股派0.08元(含税)。

公告显示,2023年全球油气产量和消费继续保持增长态势,公司积极把握市场机遇,加大市场开拓力度,成功斩获马基努油田DS2含水原油处理集输站升级改造EPC项目合同订单,为公司业务连续性提供了良好支撑。整体经营业绩情况同比2022年有大幅度提升。归母净利润下降主要系2023年度的汇兑收益较上年度有较大幅度减少,同时上年度的相关非经常性收益较高所致。

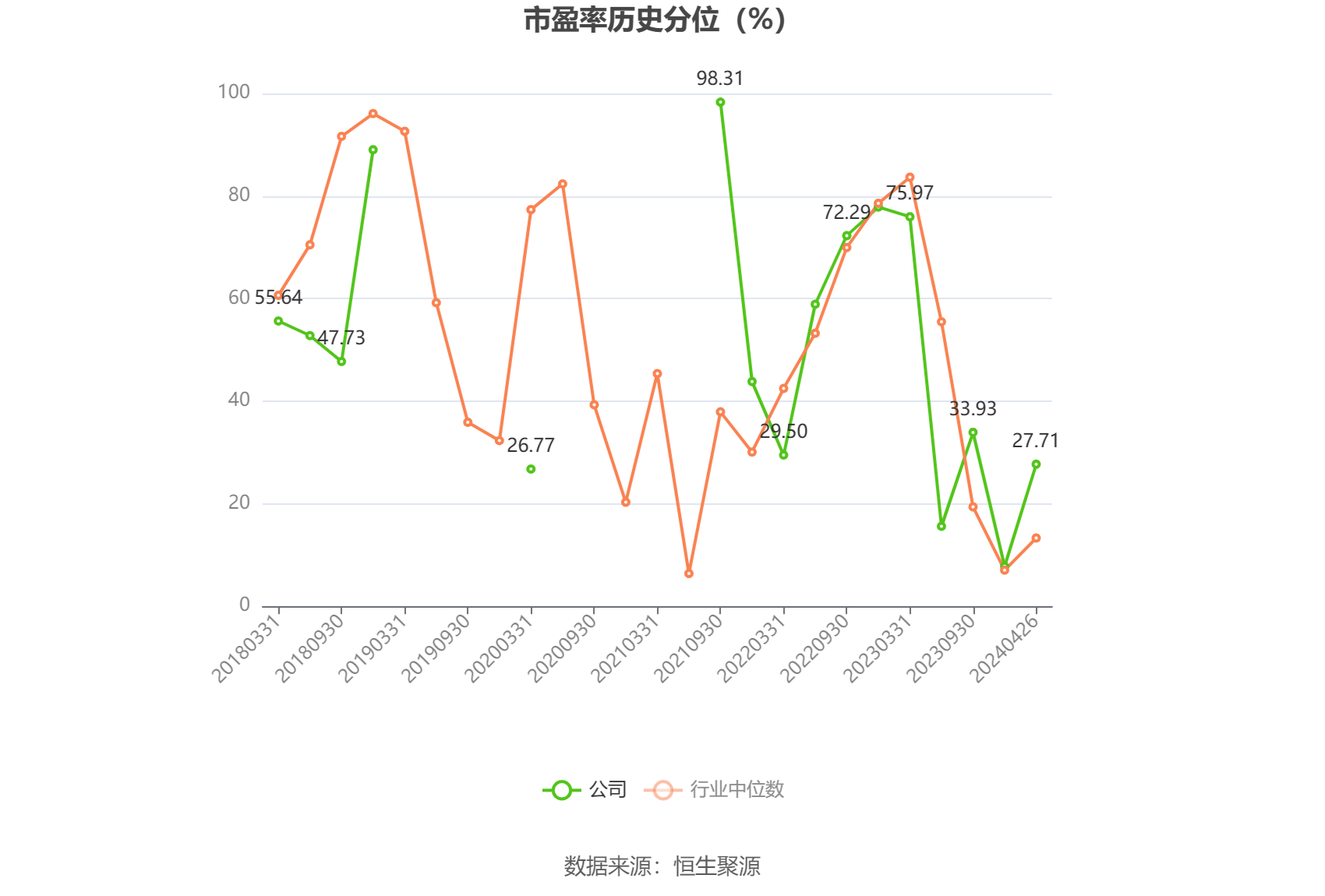

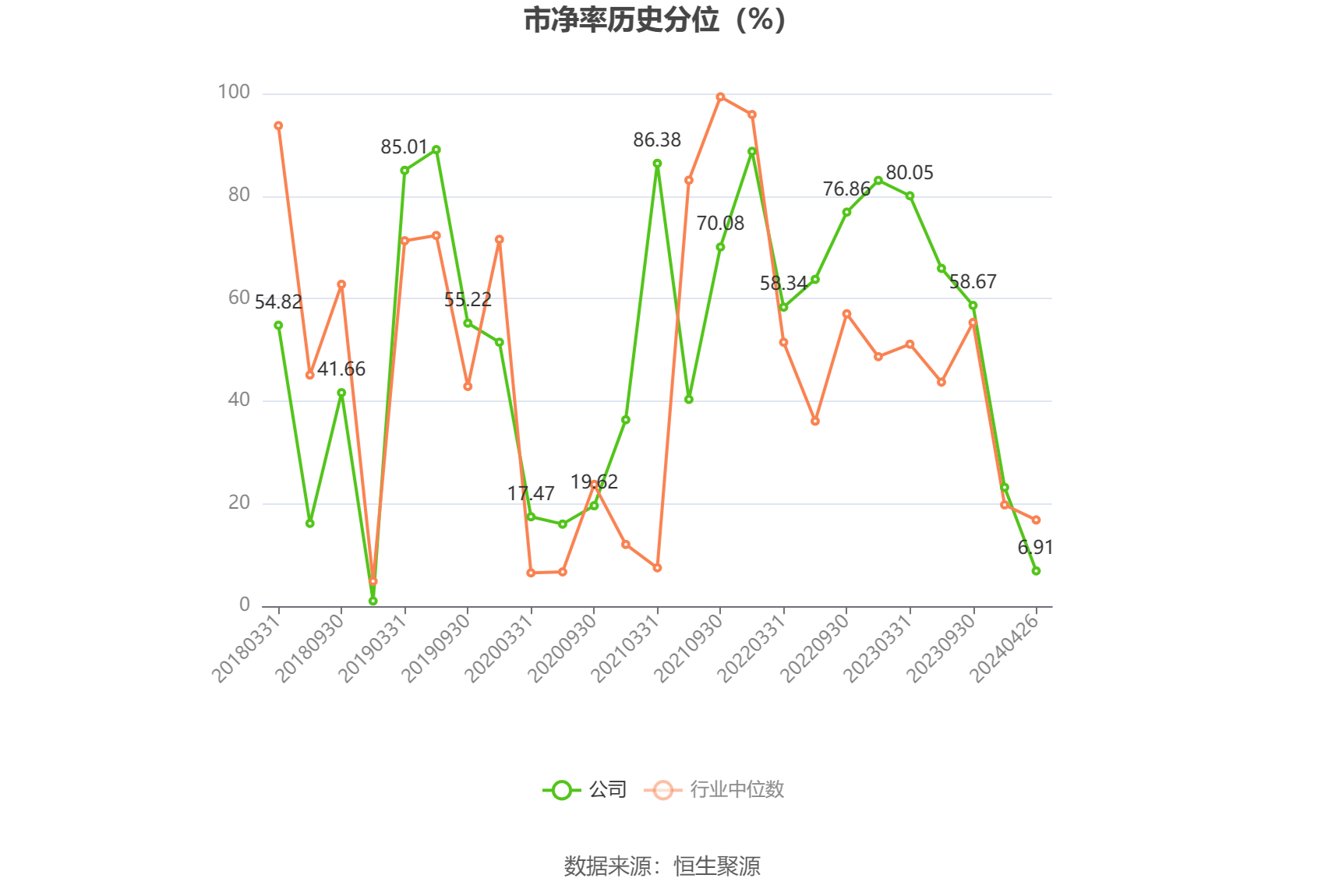

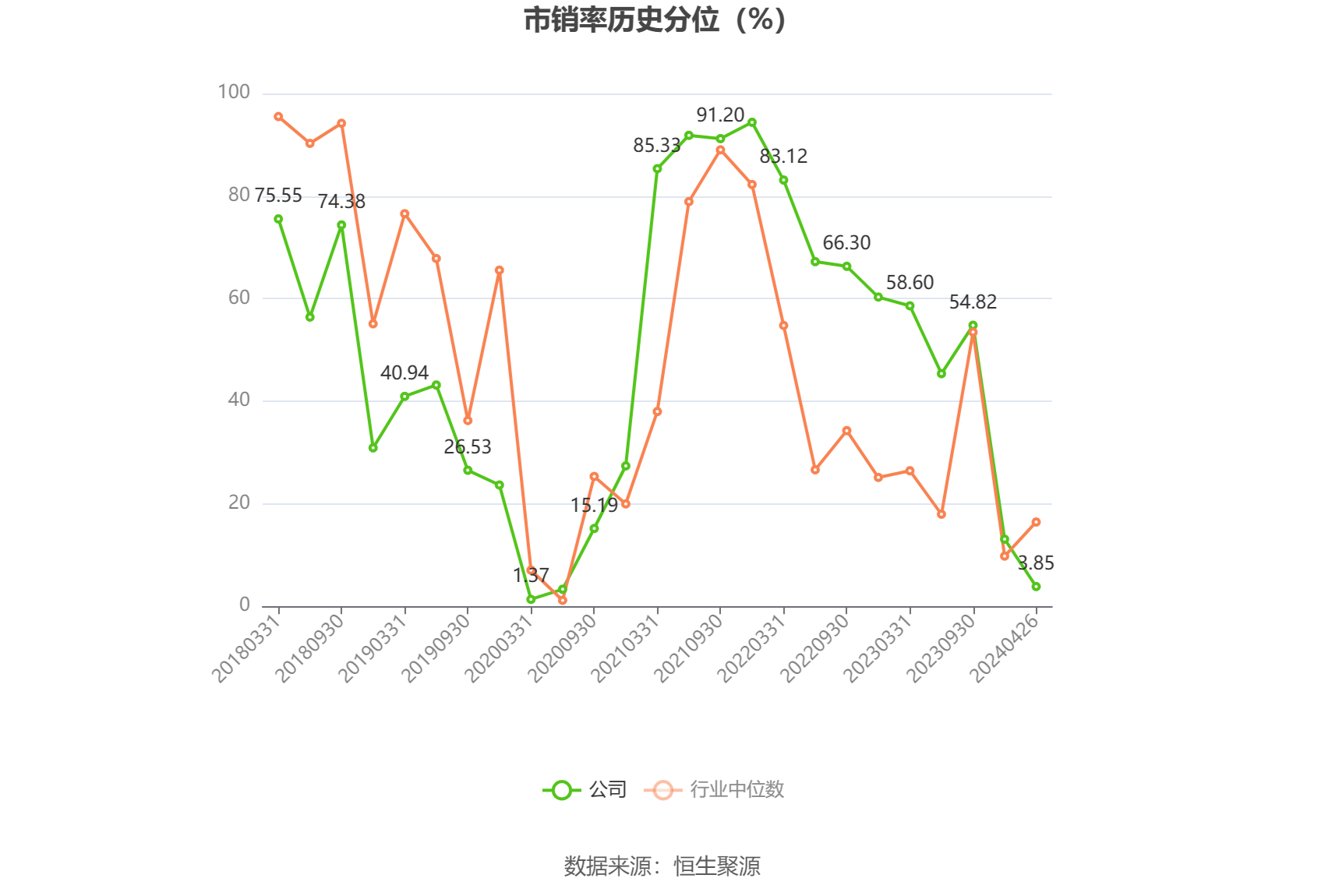

以4月26日收盘价计算,惠博普目前市盈率(TTM)约为34.29倍,市净率(LF)约为1.43倍,市销率(TTM)约为1.02倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,惠博普近三年营业总收入复合增长率为45.91%,在油服工程行业已披露2023年数据的12家公司中排名第1。近三年净利润复合年增长率为37.33%,排名3/12。

年报称,惠博普是一家国际化的油气资源开发及利用综合解决方案服务商,致力于为全球客户提供高效、清洁的能源及能源生产方式。公司主营业务包括油气工程及运营服务(EPCC)、环境工程及服务、油气资源开发及利用。报告期内公司所从事的主要业务、主要产品及其用途、经营模式、主要的业绩驱动因素等未发生重大变化。

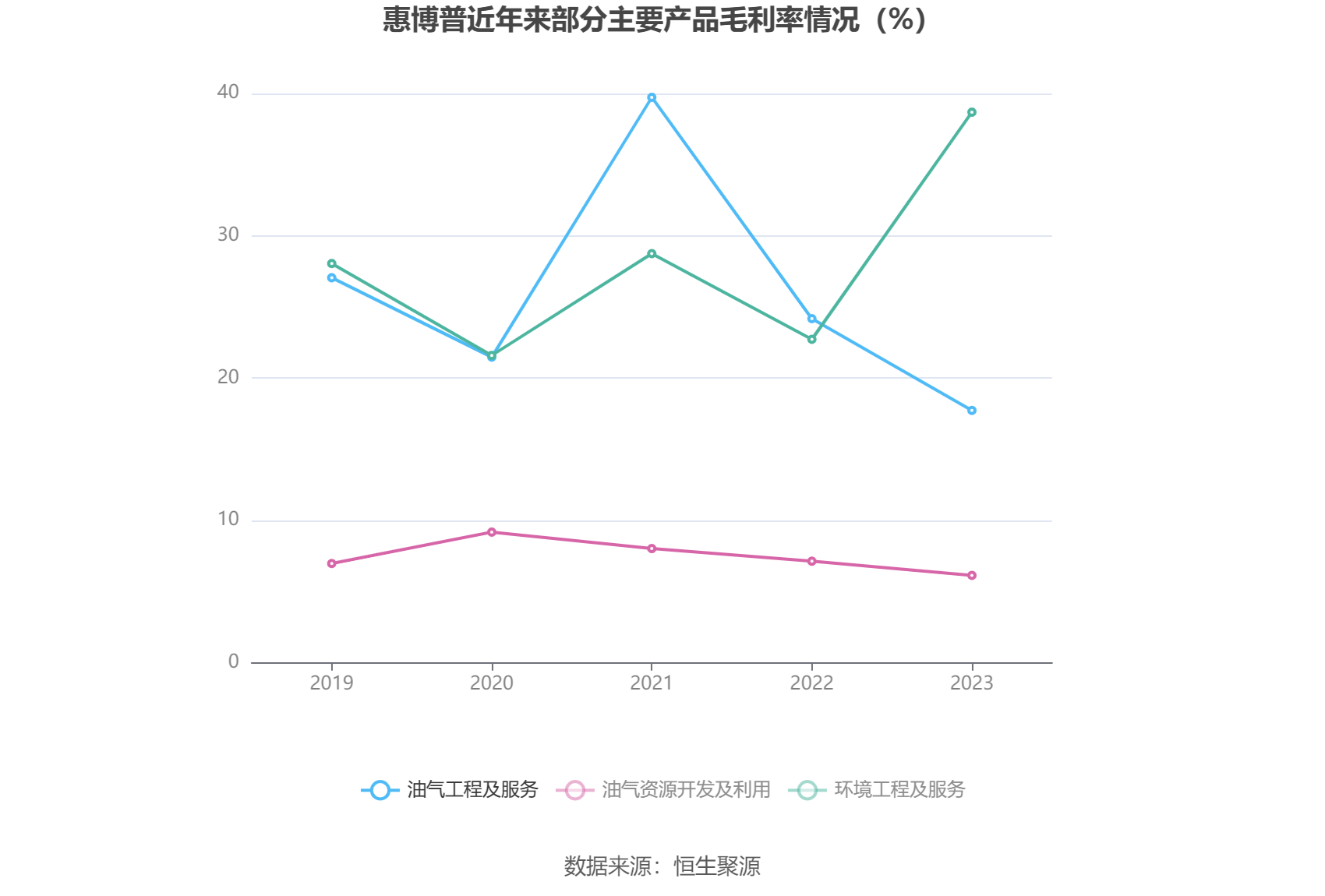

分产品来看,2023年公司主营业务中,油气工程及服务收入29.14亿元,同比增长104.92%,占营业收入的82.63%;油气资源开发及利用收入5.38亿元,同比增长10.59%,占营业收入的15.26%;环境工程及服务收入0.75亿元,同比下降4.44%,占营业收入的2.11%。

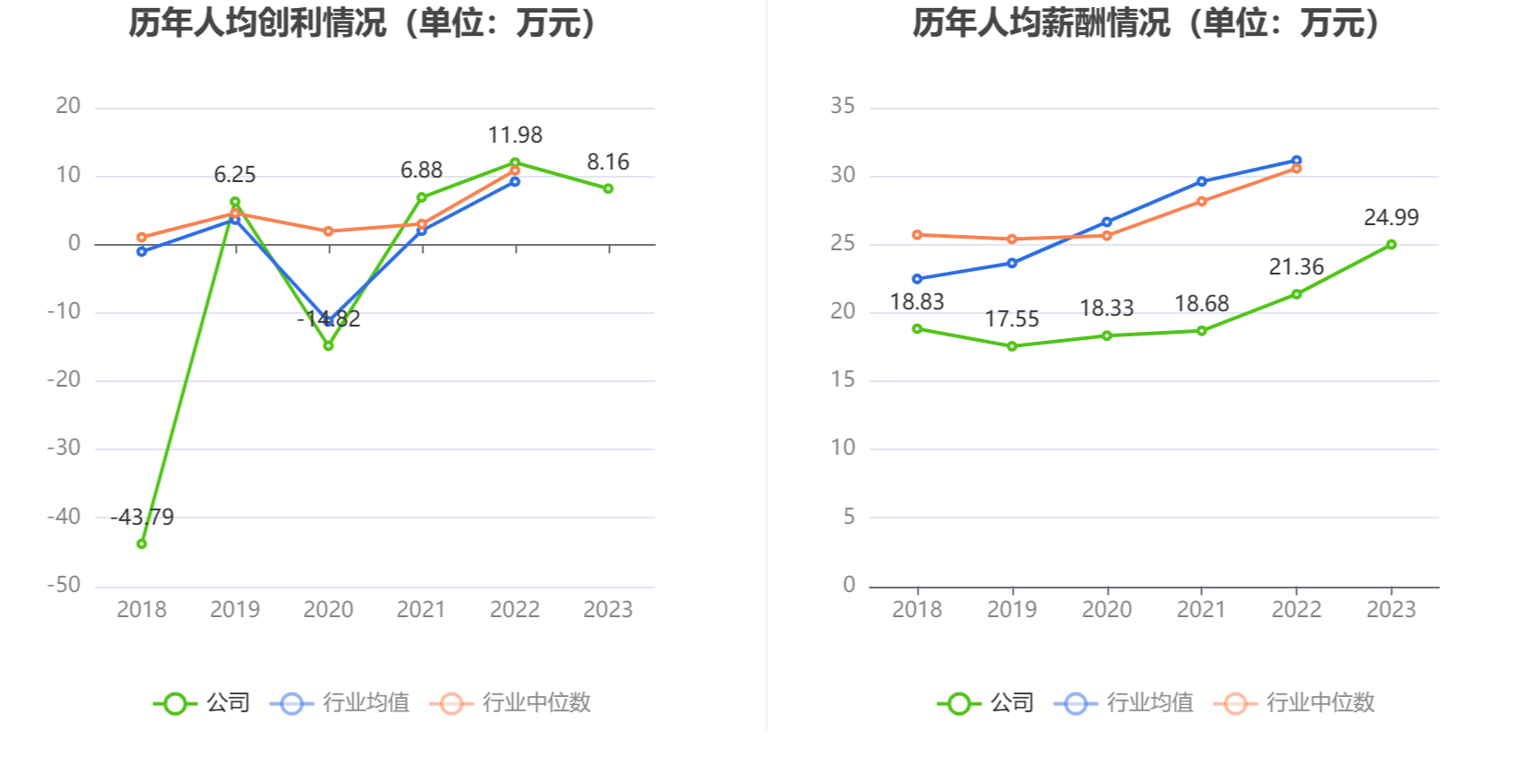

截至2023年末,公司员工总数为1290人,人均创收273.42万元,人均创利8.16万元,人均薪酬24.99万元,较上年同期分别变化82.88%、-31.87%、16.99%。

2023年,公司毛利率为16.41%,同比下降3.54个百分点;净利率为2.76%,较上年同期下降5.55个百分点。从单季度指标来看,2023年第四季度公司毛利率为17.35%,同比下降1.02个百分点,环比上升5.94个百分点;净利率为-0.53%,较上年同期下降11.58个百分点,较上一季度下降3.80个百分点。

分产品看,油气工程及服务、油气资源开发及利用、环境工程及服务2023年毛利率分别为17.74%、6.15%、38.69%。

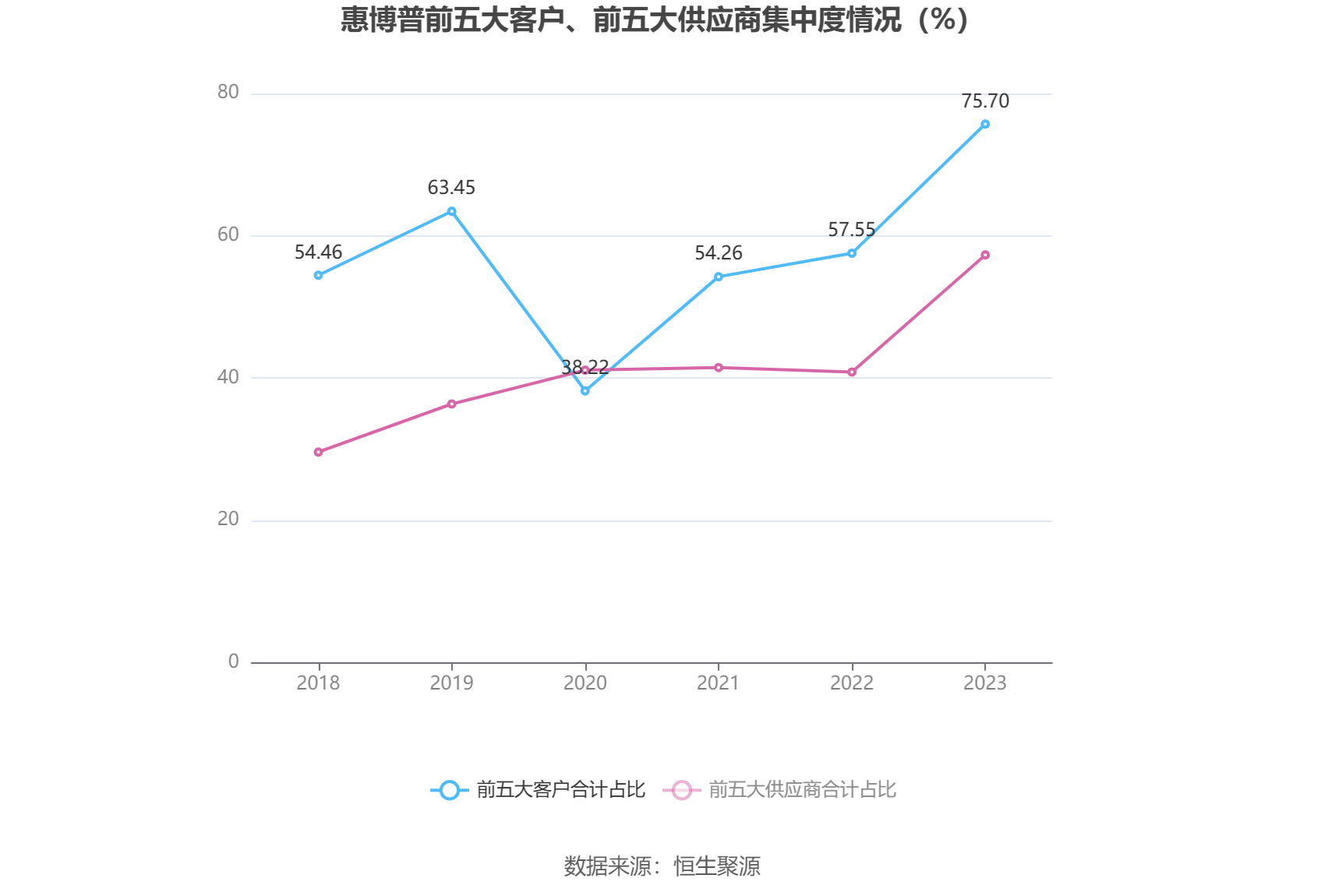

报告期内,公司前五大客户合计销售金额26.70亿元,占总销售金额比例为75.70%,公司前五名供应商合计采购金额15.83亿元,占年度采购总额比例为57.32%。

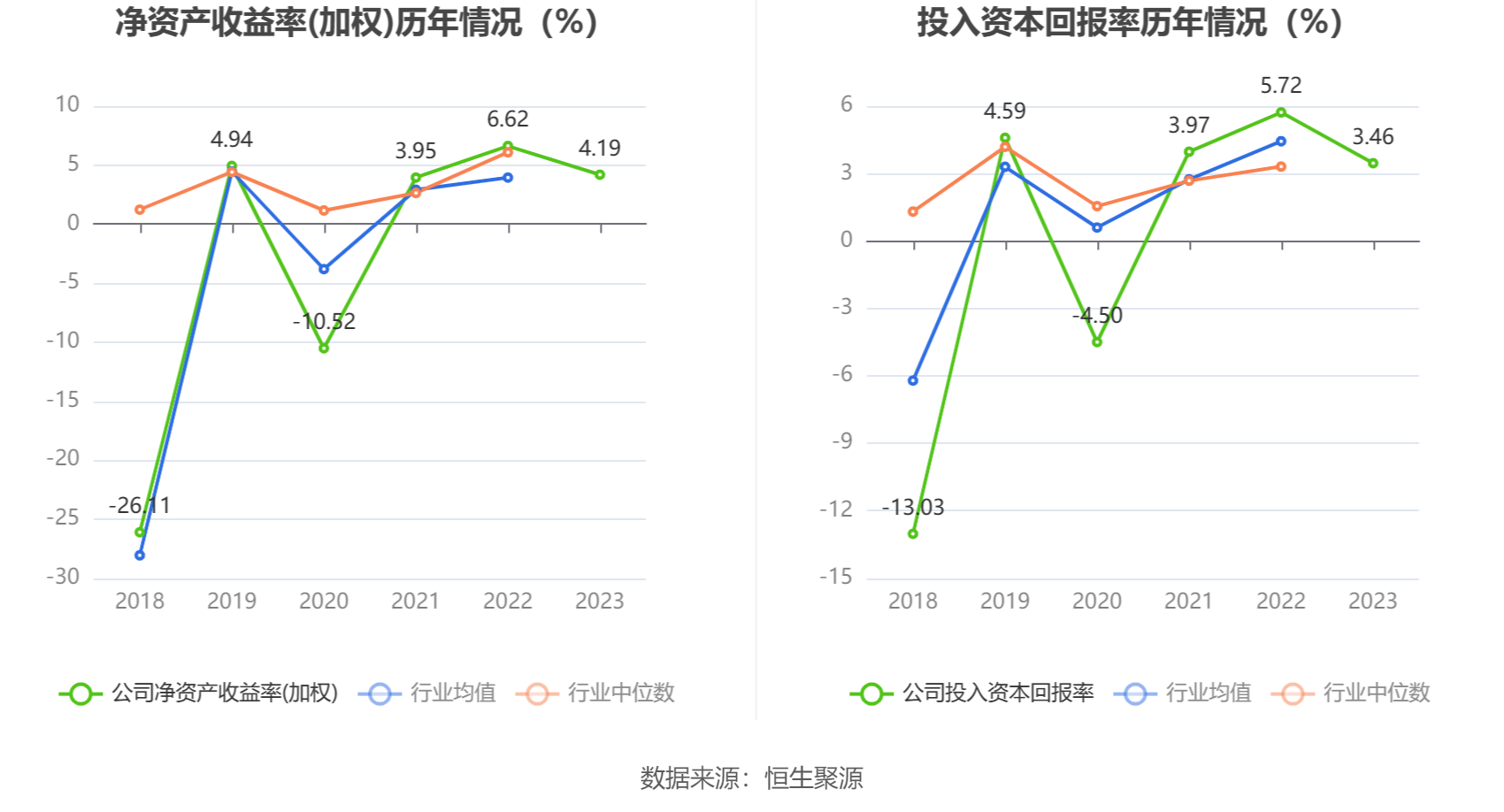

数据显示,2023年公司加权平均净资产收益率为4.19%,较上年同期下降2.43个百分点;公司2023年投入资本回报率为3.46%,较上年同期下降2.26个百分点。

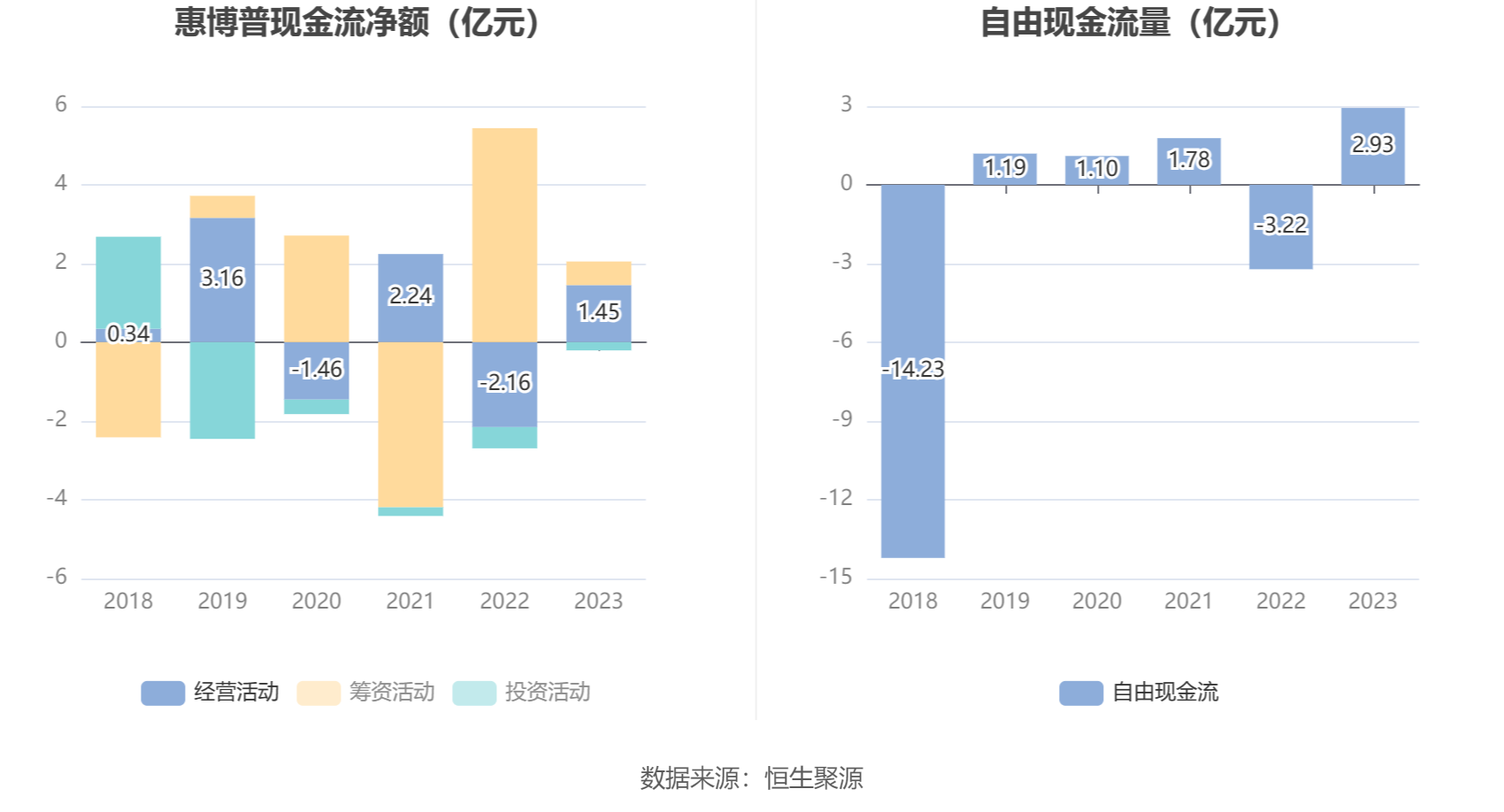

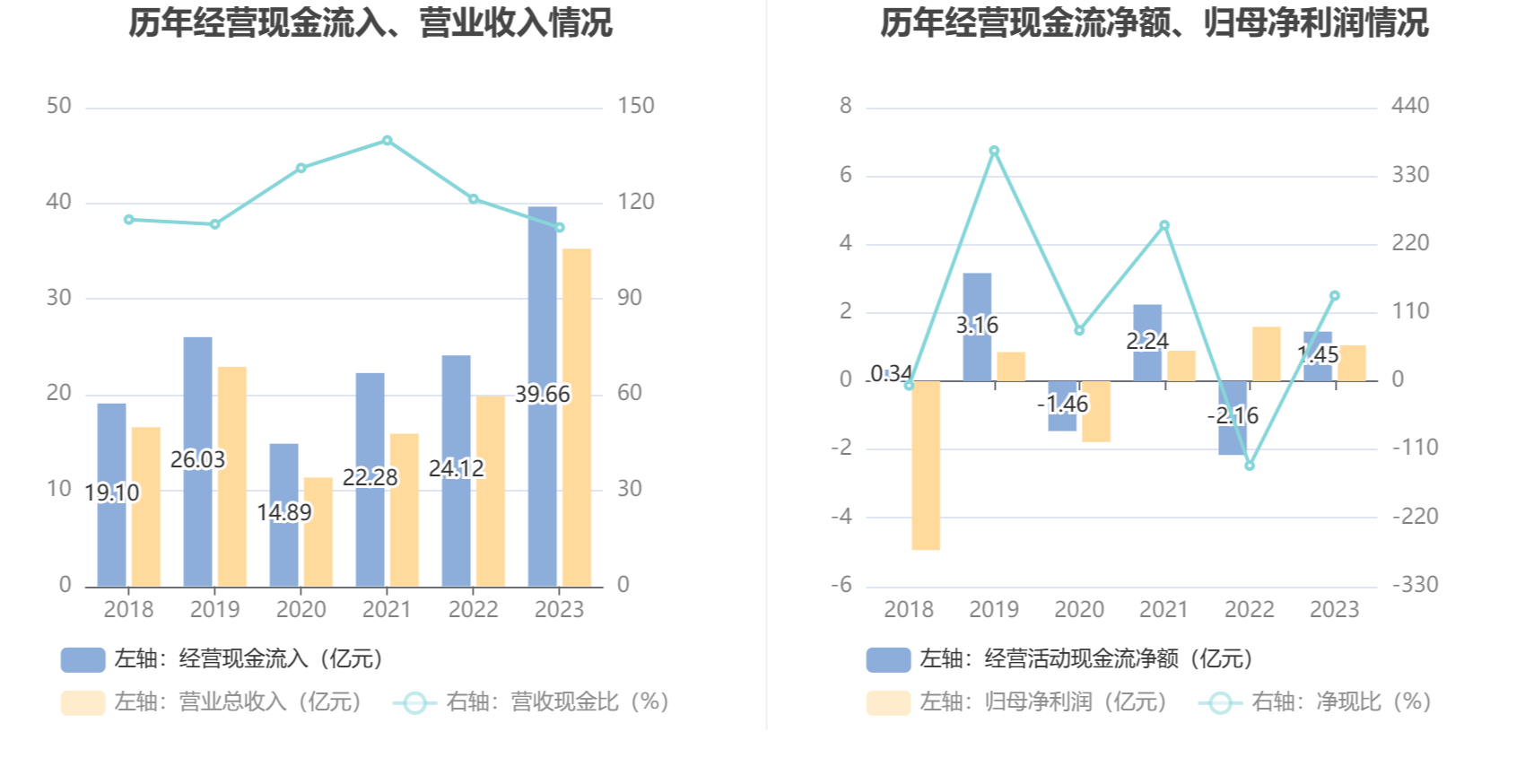

2023年,公司经营活动现金流净额为1.45亿元,同比增加3.61亿元;筹资活动现金流净额6002.52万元,同比减少4.84亿元;投资活动现金流净额-2144.83万元,上年同期为-5366.33万元。

进一步统计发现,2023年公司自由现金流为2.93亿元,上年同期为-3.22亿元。

2023年,公司营业收入现金比为112.45%,净现比为137.52%。

营运能力方面,2023年,公司公司总资产周转率为0.69次,上年同期为0.45次(2022年行业平均值为0.52次,公司位居同行业11/13);固定资产周转率为7.46次,上年同期为4.32次(2022年行业平均值为2.75次,公司位居同行业4/13);公司应收账款周转率、存货周转率分别为5.03次、6.54次。

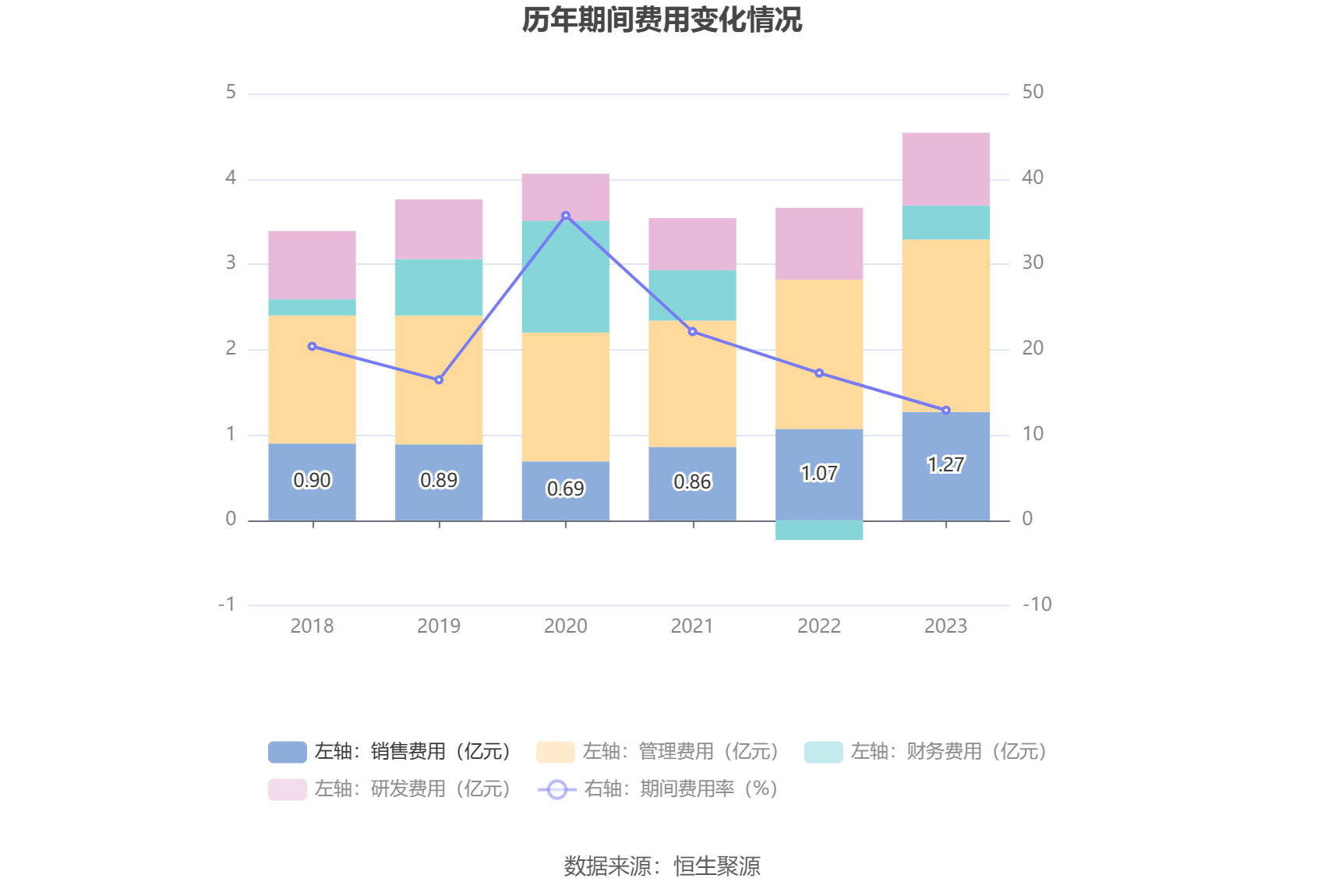

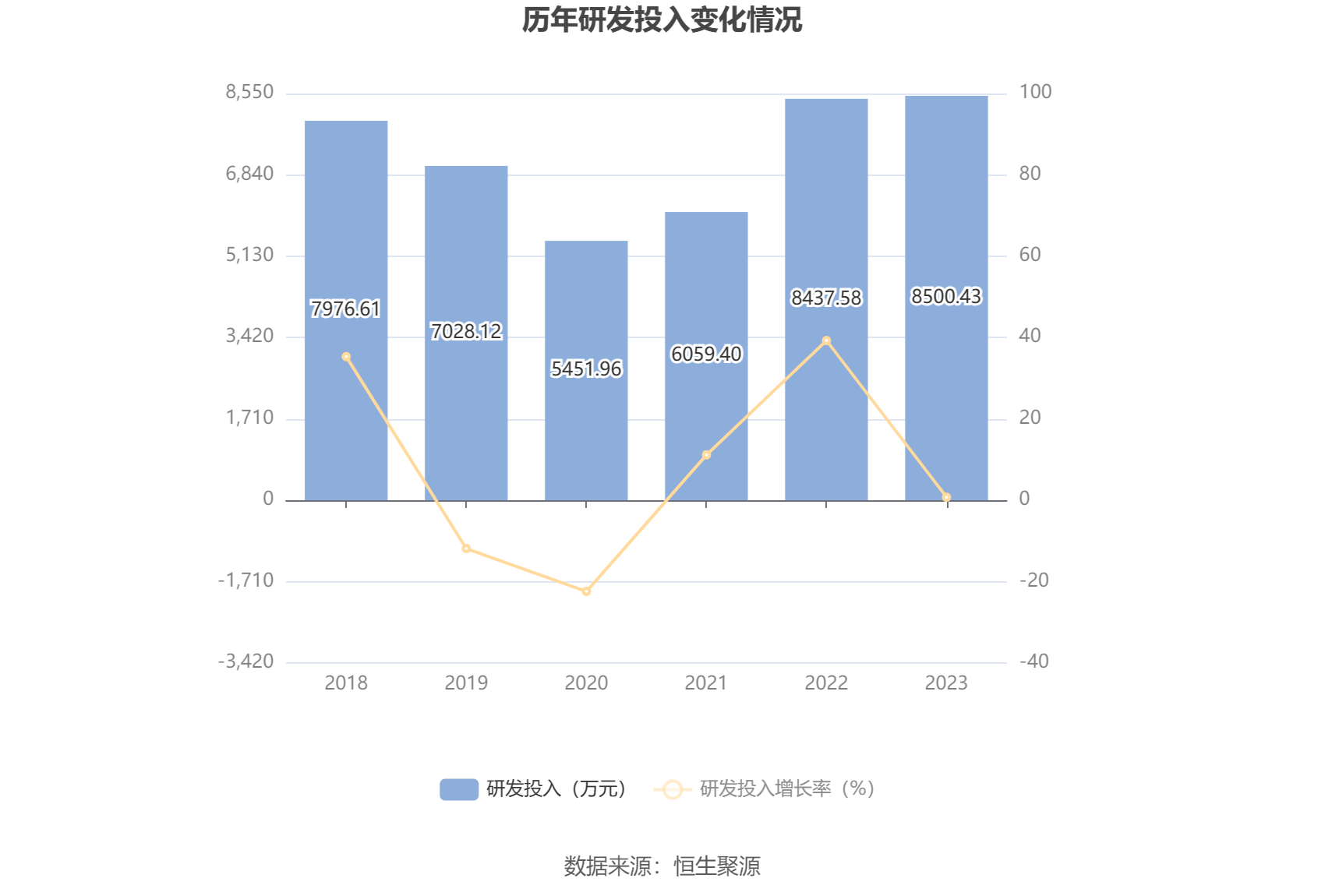

2023年,公司期间费用为4.55亿元,较上年同期增加1.12亿元;但期间费用率为12.90%,较上年同期下降4.35个百分点。其中,销售费用同比增长19.48%,管理费用同比增长15.81%,研发费用同比增长0.74%,财务费用由去年同期的-2279.79万元变为4024.48万元。

资产重大变化方面,截至2023年年末,公司货币资金较上年末增加32.55%,占公司总资产比重上升3.97个百分点;预付款项较上年末减少37.29%,占公司总资产比重下降3.07个百分点;其他流动资产较上年末增加54.78%,占公司总资产比重上升1.55个百分点;在建工程较上年末减少51.80%,占公司总资产比重下降0.89个百分点。

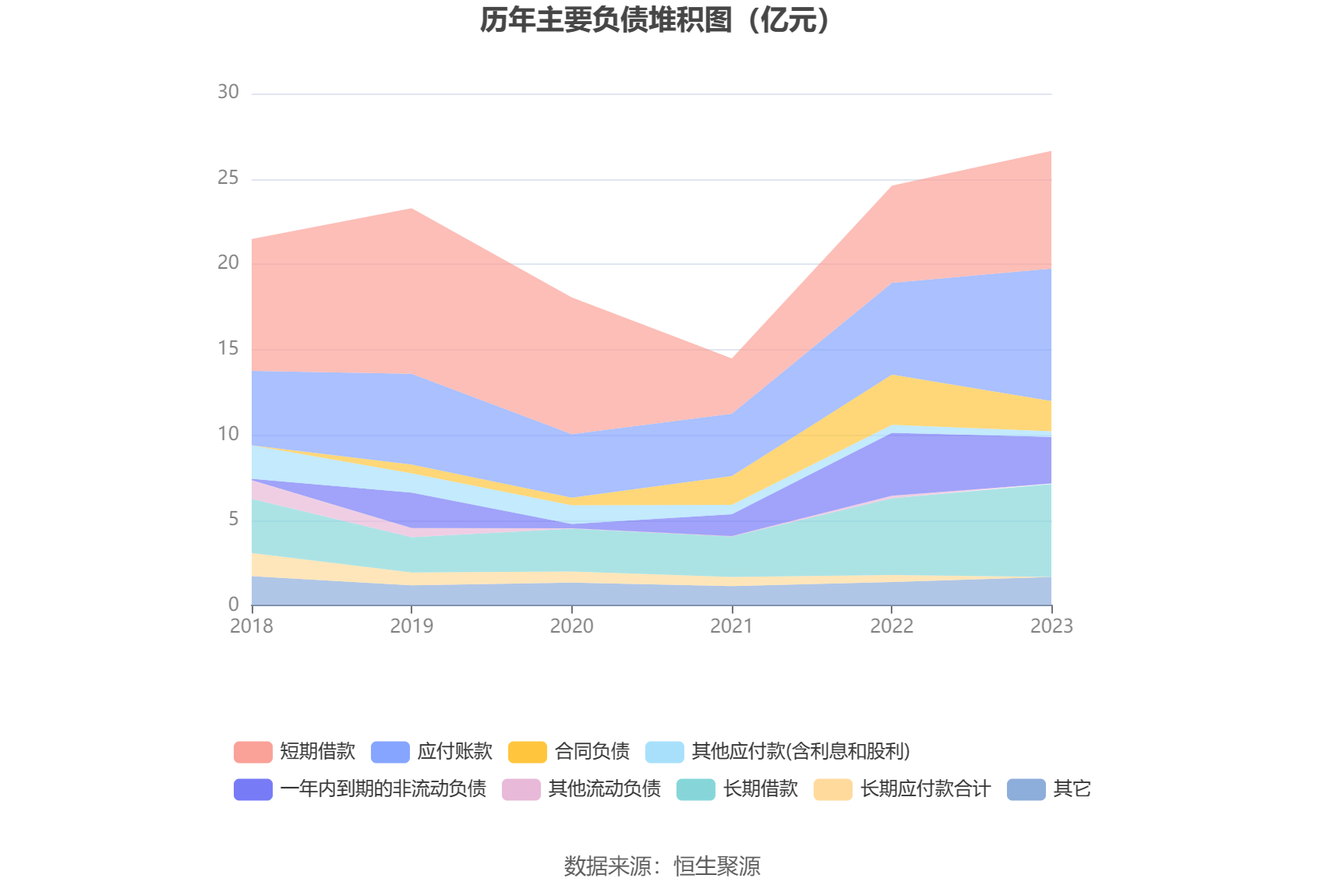

负债重大变化方面,截至2023年年末,公司应付账款较上年末增加44.28%,占公司总资产比重上升4.04个百分点,主要系报告期增加采购量而形成的应付账款增加;短期借款较上年末增加21.49%,占公司总资产比重上升1.80个百分点;合同负债较上年末减少40.24%,占公司总资产比重下降2.54个百分点,主要系报告期内项目预收款项结转收入;一年内到期的非流动负债较上年末减少25.90%,占公司总资产比重下降2.16个百分点。

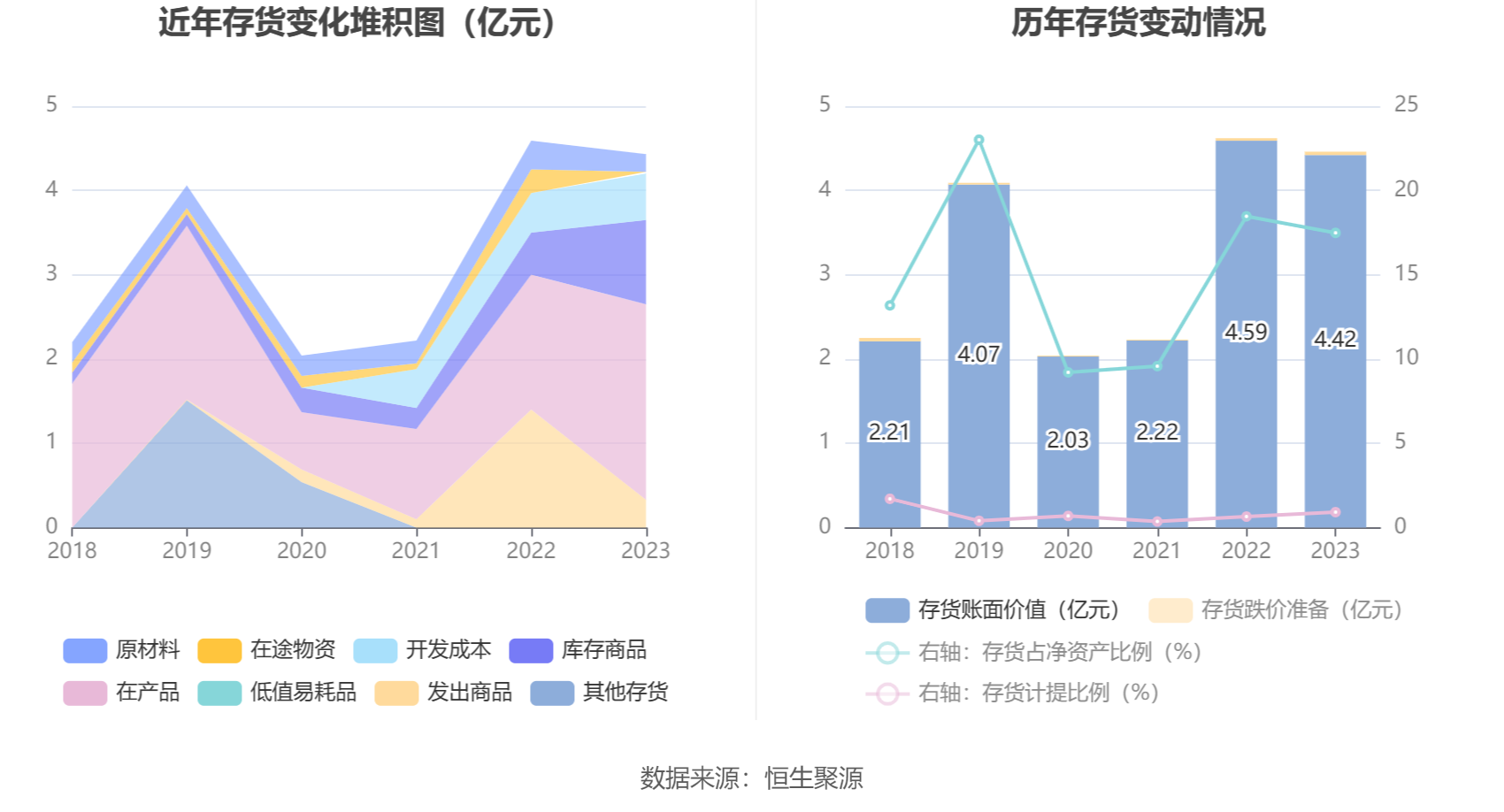

从存货变动来看,截至2023年年末,公司存货账面价值为4.42亿元,占净资产的17.48%,较上年末减少1601.14万元。其中,存货跌价准备为411.54万元,计提比例为0.92%。

2023年全年,公司研发投入金额为8500.43万元,同比增长0.74%;研发投入占营业收入比例为2.41%,相比上年同期下降1.84个百分点。此外,公司全年研发投入资本化率为0。

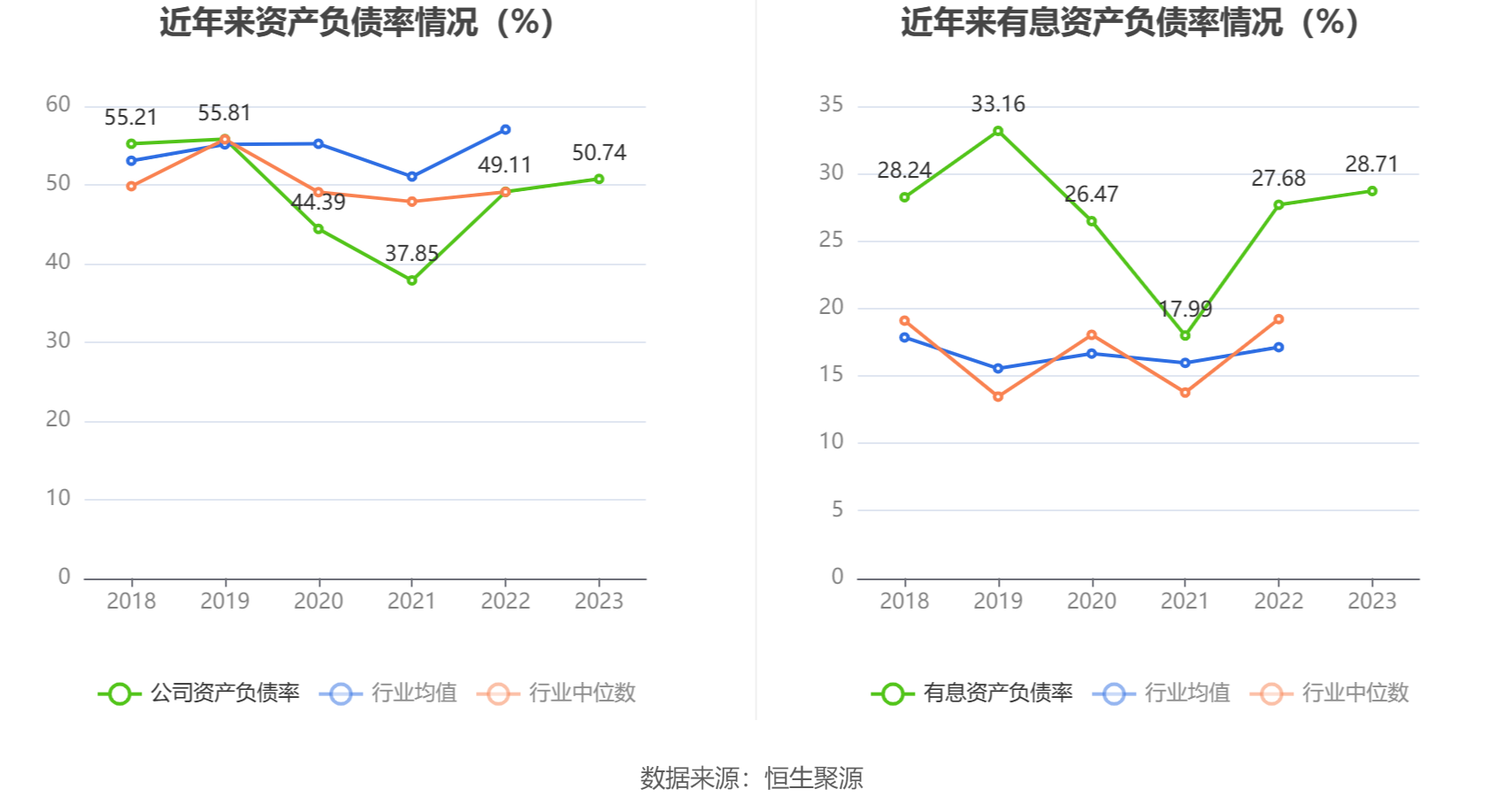

在偿债能力方面,公司2023年年末资产负债率为50.74%,相比上年末上升1.63个百分点;有息资产负债率为28.71%,相比上年末上升1.03个百分点。

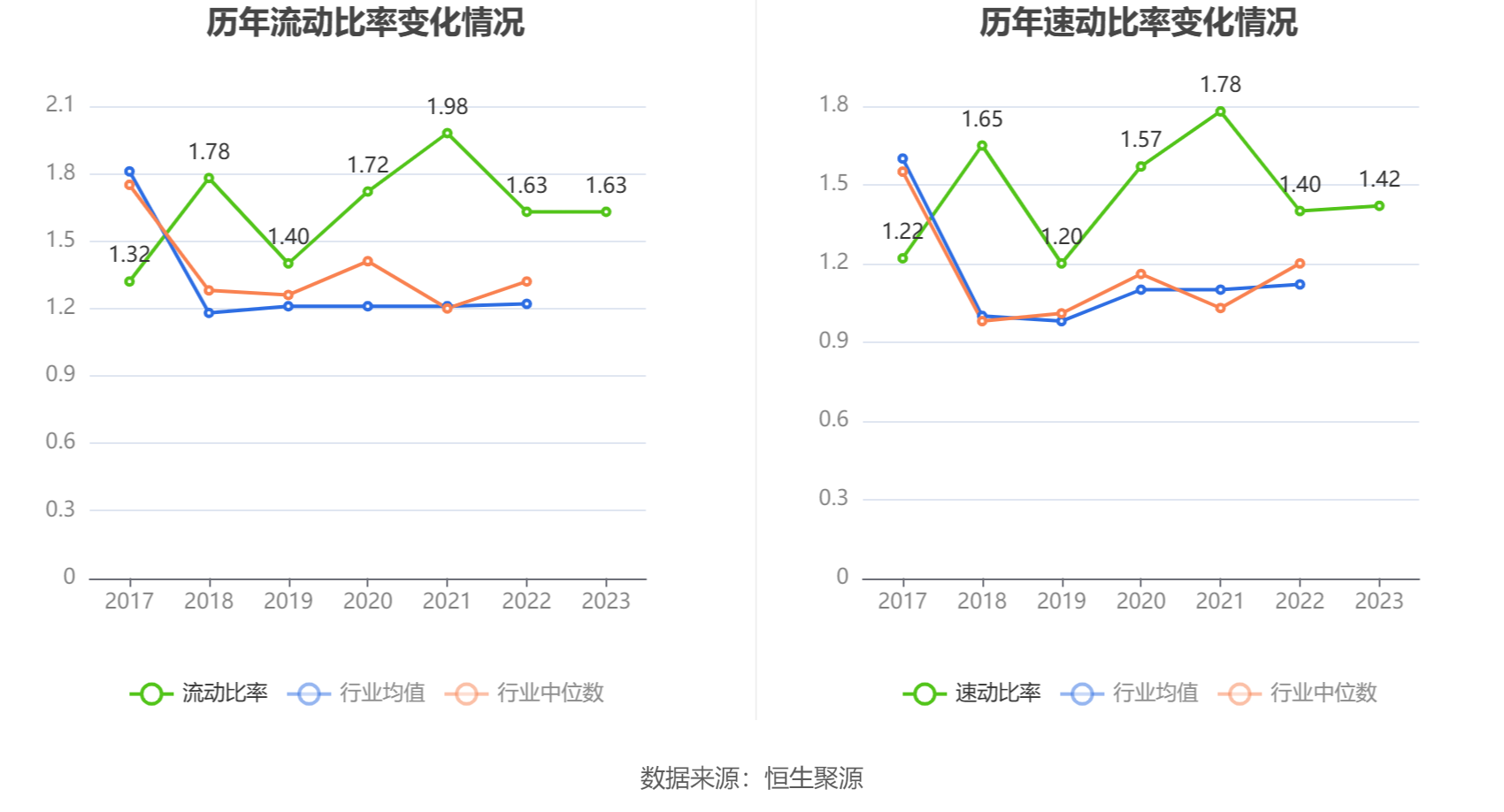

2023年,公司流动比率为1.63,速动比率为1.42。

年报显示,2023年年末公司十大流通股东中,新进股东为薛芳,取代了三季度末的香港中央结算有限公司。在具体持股比例上,史瑞祥持股有所上升,白明垠、肖荣、邹丰骏、王林持股有所下降。

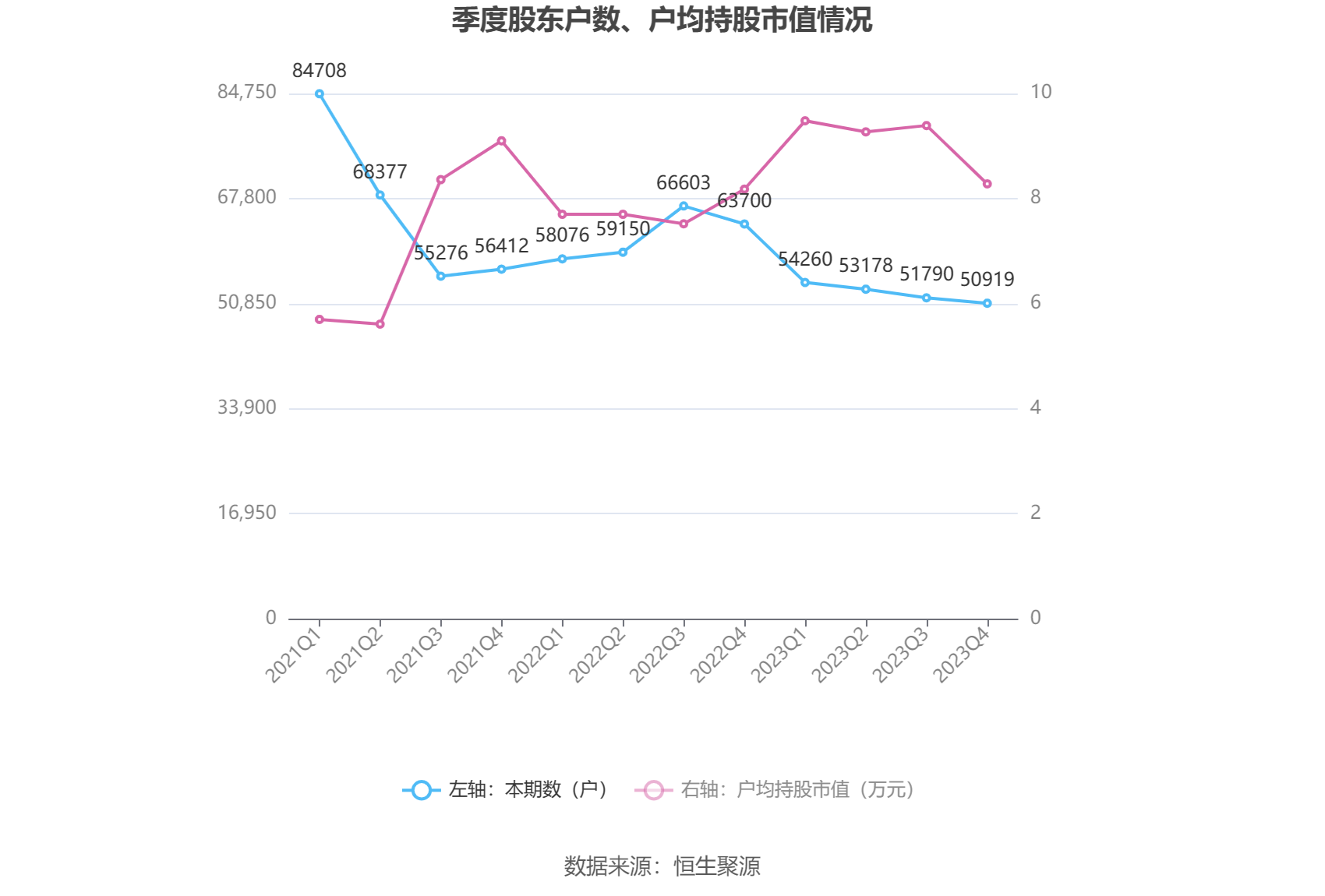

筹码集中度方面,截至2023年年末,公司股东总户数为5.09万户,较三季度末下降了871户,降幅1.68%;户均持股市值由三季度末的9.39万元下降至8.28万元,降幅为11.82%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)