中国经济网北京9月8日讯 奥比中光(688322.SH)近日披露的2023年半年度报告显示,公司上半年实现营业收入1.65亿元,同比下降9.66%;归属于上市公司股东的净利润-1.40亿元,上年同期为-1.23亿元;归属于上市公司股东的扣除非经常性损益的净利润-1.69亿元,上年同期为-1.52亿元;经营活动产生的现金流量净额-1.45亿元,上年同期为-1078.16万元。

据奥比中光半年报,报告期内,公司归属于母公司所有者的净利润较上年同期增加亏损13.57%,归属于母公司所有者的扣除非经常性损益的净利润较上年同期增加亏损11.40%,主要系报告期营业收入下降及未确认所得税费用所致。报告期内,经营活动产生的现金流量净额较上年同期有所减少,主要系使用受限的定期存款到期减少及本期销售商品、提供劳务收到的现金减少所致。

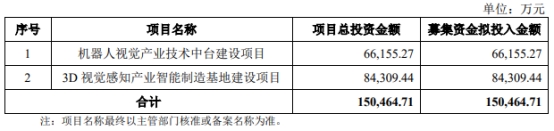

2023年7月7日,奥比中光披露的2023年度向特定对象发行A股股票预案显示,公司本次发行预计募集资金总额为不超过人民币150,464.71万元(含本数),扣除发行费用后拟用于以下项目:机器人视觉产业技术中台建设项目、3D视觉感知产业智能制造基地建设项目。

2022年7月7日,奥比中光在上交所科创板上市,公开发行的股票数量为4,000.10万股,全部为公开发行的新股,发行价格为30.99元/股,保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为刘能清、邱荣辉,联席主承销商为中国国际金融股份有限公司。

奥比中光本次发行募集资金总额为123,963.0990万元,扣除不含税发行费用人民币8,229.10万元后,实际募集资金净额为人民币115,734.0019万元;比原计划少70,558.03万元。奥比中光2022年7月4日披露的招股书显示,公司拟募集资金186,292.03万元,分别用于3D视觉感知技术研发项目、补充流动资金项目。

奥比中光本次发行费用为8,229.10万元,其中,中信建投证券股份有限公司、中国国际金融股份有限公司获得保荐及承销费用6,198.15万元。

奥比中光本次公开发行股票数量为4,000.10万股,最终战略配售股数为744.3810万股,占本次发行数量的18.61%。保荐机构依法设立的相关子公司中信建投投资有限公司在本次发行中获配160.0040万股,本次发行数量的比例为4.00%,获配金额为4958.52万元,限售期为24个月。

2019年至2021年,奥比中光营业收入分别为59,694.97万元、25,894.55万元、47,415.27万元,净利润分别为-50,143.93万元、-62,792.23万元、-33,554.75万元,归属于母公司所有者的净利润分别为-51,628.07万元、-61,510.37万元、-31,127.53万元,扣除非经常性损益后归属于母公司所有者的净利润分别为-163.74万元、-23,026.40万元、-30,153.48万元,经营活动产生的现金流量净额分别为7,702.09万元、-25,009.30万元、-2,708.23万元。

2019年至2021年,奥比中光主营业务收入分别为59,581.41万元、25,243.56万元、46,114.93万元,销售商品、提供劳务收到的现金分别为68,284.34万元、37,495.36万元、46,951.36万元。

2022年,奥比中光实现营业收入3.50亿元,同比下滑26.17%;归属于上市公司股东的净利润-2.90亿元;归属于上市公司股东的扣除非经常性损益的净利润-3.38亿元;经营活动产生的现金流量净额-9498.06万元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)