原标题:央行:处置包商银行风险,促进了金融市场的合理信用分层 来源:21世纪经济报道 21财经APP

11月15日,央行在《2019年第三季度中国货币政策执行报告》中指出,2019年以来,在内外多重因素作用下,我国一度面临较大的信用收缩压力,补充资本是缓解信用收缩的重要措施,发行永续债是推动银行多渠道补充资本的突破口。

央行表示,包商银行接管托管工作进展顺利,制止了金融违法违规行为,遏制住风险扩散,既最大限度保护了客户合法权益,又依法依规打破了刚性兑付,促进了金融市场的合理信用分层。

此前,央行、银保监会依法于5月24日果断对包商银行实施接管。在各方共同努力下,包商银行接管托管工作进展顺利,第一阶段大额债权收购与转让工作顺利完成,第二阶段清产核资工作已基本完成。

央行表示,在此基础上,包商银行第三阶段市场化改革重组工作正在推进。

包商银行正常经营,未出现客户挤兑等群体性事件。总体看,果断实施接管发挥了及时“止血”作用,制止了金融违法违规行为,遏制住风险扩散。以收购承接方式处置包商银行风险,既最大限度保护了客户合法权益,又依法依规打破了刚性兑付,实现对部分机构的激进行为纠偏,进而强化市场纪律,促进了金融市场的合理信用分层。

央行建立了防范中小银行流动性风险的“四道防线”,通过货币政策操作及时稳定了市场信心,对保持货币、票据、债券等金融市场平稳运行发挥了重要作用。

下一步,央行将会同有关部门继续完善包商银行改革重组方案,积极推动包商银行改革重组。同时,抓紧补齐监管制度短板,加强中小银行股东管理和公司治理,推动中小银行健康发展。

央行指出,继续平衡好总量和结构之间的关系,从供需两端夯实疏通货币政策传导的微观基础,缓解局部性社会信用收缩压力。

为此,需完善银行补充资本的市场环境和配套政策,健全可持续的资本补充体制机制。推动银行通过发行永续债等方式多渠道补充资本,重点支持中小银行补充资本,优化资本结构。改进完善宏观审慎评估(MPA)相关工作,引导金融机构加大对民营企业、小微企业等的支持力度。

永续债具有补充核心一级资本的触发条款,可以触发减记,属于优质的资本补充工具。

2019年以来,央行将永续债到期日作为银行清算日,解决了永续债发行面临的法律与监管矛盾的难题,与相关部门密切合作,明确了永续债的税收规则,扩大了永续债的投资主体范围,并创设央票互换工具(CBS),推动银行永续债顺利发行,提升银行可持续支持实体经济的能力。

截至2019年9月末,9家银行已合计发行4550亿元永续债,另有17家银行拟发行超过4700亿元永续债,有力扭转了信用收缩的局面,支持了2019年以来银行相对较快的贷款增速,取得了明显成效。

从银行永续债的投资者结构看,资管产品(包括银行理财、基金、券商资管、信托计划等)的投资,占全部永续债发行量的80%以上,既为银行提供了持续补充资本的来源,又满足了个人投资需求,拓宽了居民储蓄转化为长期投资的渠道。

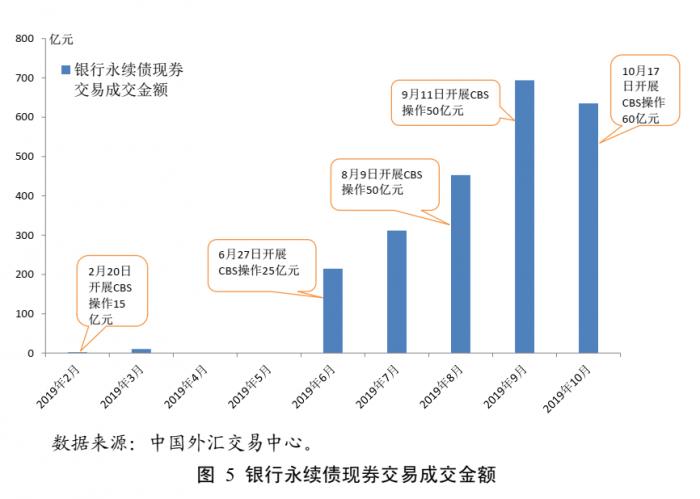

第三季度以来,央行总共开展了三次共计160亿元CBS操作,期限均为3个月,费率均为0.10%。其中8月份以来,根据市场需求情况以每月一次的频率开展操作。

央行表示,从实际效果看,对于提升银行永续债的二级市场流动性,提高市场主体认购银行永续债的意愿,支持银行发行永续债补充资本发挥了积极作用。

银行永续债二级市场流动性显著改善,现券交易量从一季度的不足20亿元上升到三季度的1460亿元,在回购交易中作为抵押品的使用规模也在持续上升,银行永续债市场呈现良性发展态势。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)