原标题:碧桂园“大象”转身

当一家公司的规模扩张到5000亿以上,增速便自然放缓,无论碧桂园、恒大,还是万科,皆是如此。碧桂园正在培育新的业务增长点,“高科技综合性企业”的定位,就是发展方向。

体量越大越敏感。在政策收紧、行情波动的2019年,龙头房企的危机意识凸显。

万科高喊“活下去”、“收敛聚焦”,恒大开启一轮轮降价促销,融创下半年不想再买地,而碧桂园,今年把回款率放在了考核的首位。

去年8月开始提质降速后,碧桂园交出了首份中报,成绩堪称优秀。虽然销售增速放缓,但营收、净利大幅提升,现金流持续回正,净负债率也控制在70%以内。

问题也存在。三四线城市的销售乏力,碧桂园首当其冲。对此,管理层已在调整区域和城市布局,面向未来。21世纪经济报道注意到,公司城市投资的重点,已转向五大城市群,而非以前的全线布局。

今年以来,房地产市场新一轮洗牌已经发生,一些房企已陷入流动性风险。而碧桂园这样的“大象”,却在未雨绸缪,寻机改写行业格局。

8月22日的业绩会上,碧桂园主席杨国强没有出现,总裁莫斌坐镇全场,抛出了“我对公司很有信心,只要有钱就增持(股票)”的豪言。

着力财务管控

当一家公司的规模扩张到5000亿以上,增速便自然放缓,无论碧桂园、恒大,还是万科,皆是如此。

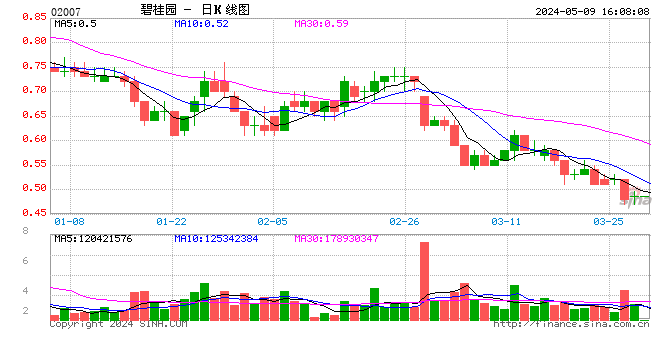

据克而瑞数据,2019年上半年,碧桂园权益和全口径销售金额均居行业第一,但增速放缓,全口径销售同比下降2.8%,权益销售下降3.22%。

但与此同时,公司营业收入达2020.1亿元,同比大增53.2%;股东应占净利约为156.4亿元,同比增长20.8%。

和万科类似,碧桂园非常重视现金流管理。上半年权益去化率达65.0%,权益物业销售现金回笼约人民币2659.4亿元,回款率达94.3%。

中报称,继2017年起,公司已连续三次在年中实现正净经营性现金流。

管理层表示,正经营现金流有助于经营良性运转,大大降低对于外部融资输血的依赖性。

而在融资全面收紧的背景下,碧桂园也在有意识地调整债务结构。

截至6月底,公司有息负债总额约为3318.89亿(含银行及其他借款、优先票据、公司债券和可转股债券)。有1139.2亿是需在一年以内偿还的有息债务,占总有息负债的34.3%;现金余额约2228.4亿元,约占总资产比例的12.8%,现金余额约为短期有息债务金额的两倍;另外还有未使用的授信额度达人民币3133.0亿元。

上半年,碧桂园净借贷比率为58.5%,较2018年底有所上升,但仍在公司设定的70%红线内。

当被问及如何应对房地产融资收紧时,碧桂园首席财务官兼副总裁伍碧君表现轻松,她回应称,这不用担心,公司融资渠道很多,也一直是银行等金融机构的优质客户。

8月13日,碧桂园发行的22.1亿元公司债券,票面利率仅为5.14%。

龙头也不是没有烦恼,上半年的市场波动,三四线去化变难的影响已经显现。2019年上半年,公司销售费用和管理费用明显上升,合计占到营业收入的9.7%。

对此莫斌称,今年有信心将销售和管理费用控制在营收8%以内。

在行业调整期内,人员优化在多家公司付诸行动。中报显示,碧桂园截至6月底的员工数量为11.7万,较去年年底有所减少。

对此,莫斌表示,集团没有裁员,公司进行了人员结构优化,有进有出,部分人员向区域下沉。

不过,碧桂园似乎并没有放慢投资的步伐。公司全年计划买地1800亿,上半年花费1100亿,碧桂园常务副总裁程光煜表示,下半年仍有买地预算,要看机会拿地。

亿翰智库认为,自从碧桂园放慢规模增速后,净负债率持续下降,财务结构更加稳健。此外随着2017和2018年项目的结转,预计公司收入、利润以及利润率都会增加。

调整城市布局

财报中的碧桂园表现优秀,但管理层想得更多的是未来。

一直以来,碧桂园都围绕中国城镇化进行开发布局,深入到三四五线,而今年以来,三四线楼市放缓,引发投资者担忧。

在业绩会上,管理层强调,公司正在调整和提升城市布局,把握人口向核心城市聚集的发展趋势,进一步向粤港澳大湾区、长三角经济圈、长江经济带等五大城市群发展。

碧桂园主席杨国强表示,“我的职业生涯历经数次地产行业周期,我认为波动才是这个行业的常态;此外,中国城镇化是一股不可逆的时代大潮,地产市场未来规模将仍然庞大。”

据业绩会上披露,截至6月,碧桂园在内地已经获取的权益可售资源合计2.78万亿。其中,75%的货值位于粤港澳大湾区、长三角、长江经济带等五大城市群,98%位于常住人口50万人以上的区域,94%位于人口流入区域。

碧桂园在大本营粤港澳大湾区的权益可售资源达3467亿元,可售建筑面积约2457万平方米。另大湾区内有潜在权益可售资源约5519亿元,与已获取得权益可售资源合计8986亿元。

其中,在广东最核心的城市深圳已获取权益可售资源约225亿元,潜在权益可售资源约1961亿元,目标市场为深圳的已获取权益可售资源约1155亿元,潜在权益可售资源约4144亿元。

另外,碧桂园也参与到深圳旧改项目。截至2019年6月30日,集团旧改项目累计权益建筑面积达到1404万平方米,权益货值约为1993亿元。

由于在大湾区拥有充分的土地储备,碧桂园近年在该地区的销售业绩也十分可观。

2019年上半年,碧桂园国内权益合同销售前10位的城市中,有一半位于奥港澳大湾区,包括佛山、广州、惠州、清远和东莞。

碧桂园在长三角也已深度布局。从2018年1月到2019年4月,公司在长三角新增土地建筑面积达2674.4万平方米,远高于第二位万科的1897万平方米。

据克而瑞发布的《长三角26城突出比拼》报告,碧桂园与绿地、融创以超过5000亿的货值位列第一梯队。

广发证券指出,碧桂园的项目拓展兼顾“广度”与“深度”。自2015年开始,公司在三四五线重点布局优势下,逐步加大一二线周边布局力度,且持续参与并巩固一二线城区市场,稳步优化土储结构。

财报显示,截至2019年中期,碧桂园拥有不含增值税的已售未结转收入7352亿元,已售未结转资源有望在未来1-2年内逐步释放。

莫斌称,土地储备结构调整后,将提供大量的可售货值,为公司打开继续增长的空间。

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。

责任编辑:马婕

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)