摘要

受新型病毒影响,市场出现整体回落后企稳。部分终端企业开始复产,总体复产时间和进度较往年延迟约2~3周。美国经济保持强劲,消费稳定、制造业回升,美元指数强势震荡。国务院推出系列的财政和货币措施以维护经济稳定。提供优惠利率贷款,由财政再给予一半的贴息,确保企业贷款利率低于1.6%。

供需展望

铜:印尼精矿产出增加,铜精矿加工费小幅回升。冶炼厂产量增加,进口精炼铜同比回升,加上冶炼产量增长,供应增加,现货升水小幅下滑。国内PMI回落,疫情影响消费信心。在宏观政策持续发力下,远期消费预期趋稳回升,价格探底后有望震荡反弹,关注疫情结束的时点以及政策对实体消费的实际拉动力度。

铝:中国铝材和铝合金产量同比增速回升,终端消费增速保持稳定。出口增速放缓,但随着双方征税下调,未来出口会有所提升。氧化铝价格处于低位,电解铝冶炼利润保持,电解铝增速释放或将加快,新增产能压力犹存。受疫情影响,铝价大幅回落,库存季节性回升明显,消费一季度弱于往年,预计铝价短期震荡偏弱。

锌:国内外锌精矿加工费上升,国内精矿进口增加明显。国内冶炼企业产能恢复,月度环比产量快速上升。镀锌板开工率小幅回暖,下游汽车消费回升,需求有所增加。预计锌在供应回升,需求小幅回暖的背景下,价格震荡反弹。

一、有色金属价格及库存月度变化

1、LME和上海交易所有色金属期货涨跌互现

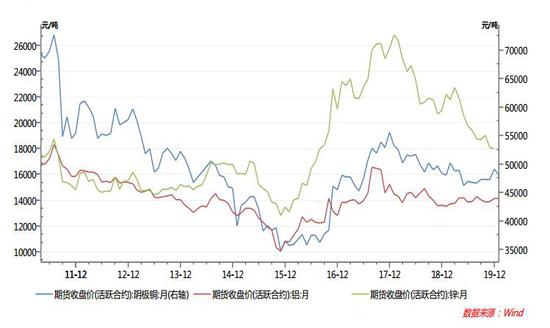

截至2020年1月31号,LME铜收盘月度环比跌9.86%,同比-9.78%;LME铝收盘环比-4.33%,同比-9.52%;LME锌收盘环比-2.95%,同比-18.93%。

截至2月3日上海期货交易所沪铜收盘月度环比-8.3%,同比-6.7%;沪铝环比-3.5%,同比涨0.44%;沪锌收盘价环比-3.6%,同比-22.75%。

截至2020年2月3日,上海长江现货铜月度均价环比-8.8%,同比-5.5%;铝环比-7.5%,同比0.9%;锌环比-4.2%,同比-20.7%。

图:LME有色金属月度价格走势(美元/吨)

资料来源:WIND、中银国际期货

图:上海有色现货月度价格走势(元/吨)

资料来源:WIND、中银国际期货

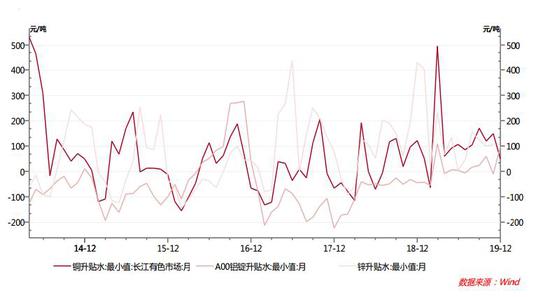

2、国内现货升水强于国外

从LME现货升水看,1月LME铜现货平均贴水-26.52美元/吨,铝现货贴水-19.7美元/吨,锌现货升水14.26美元/每吨。LME铜升水无变化,铝贴水小幅扩大,锌升水小幅回升。

从国内现货升水看,1月沪铜现货平均升水23.75元/吨,铝现货贴水9元/吨,锌现货升水160元/每吨。总体年前现货市场需求减弱,现货升水走低。

图:LME现货升贴水(美元/吨)

资料来源:WIND、中银国际期货

图:现货价格升水(元/吨)

资料来源:WIND、中银国际期货

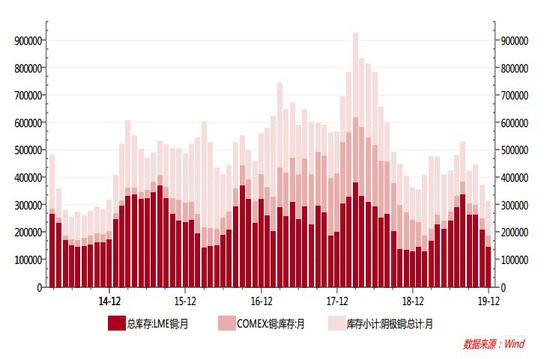

3、有色金属月末库存变化

截止1月31日,全球各交易所铜合计显性铜库存36.5万吨,环比增20.32%,同比增5%,年初消费回落,全球库存环比回升,目前库存处于正常区间。国内最新的保税区铜库存35.7万吨,环比增61.62%,同比-28.4%。

LME铝库存128.8万吨,环比-12.66%,同比增7%;上期所铝库存暂未公布;上海铝社会库存83.4万吨,环比增24.8%,同比-33.9%。

图:主要交易所铜库存(吨)

资料来源:WIND、中银国际期货

图:主要交易所铝库存(吨)

资料来源:WIND、中银国际期货

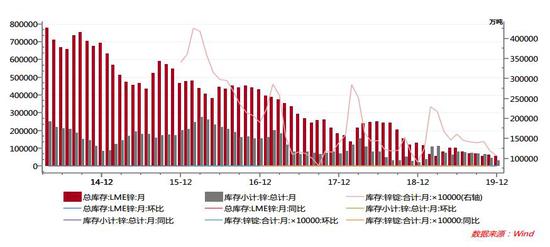

LME锌库存4.9万吨,环比-2.83%,同比-56.12%;上期所库存未公布;国内锌社会库存10.89万吨,环比增2.06%,同比-13.64%。

图:主要交易所锌库存(吨)

资料来源:WIND、中银国际期货

1月,金属大幅回落,现货跌幅明显。现货市场LME铜铝现货贴水扩大,锌现货升水;国内铜铝锌现货均升水,但升水幅度明显下滑。国内铜铝锌库存环比回升,年后受疫情影响,现货需求持续走弱。

二、铜需求下滑价格快速回落

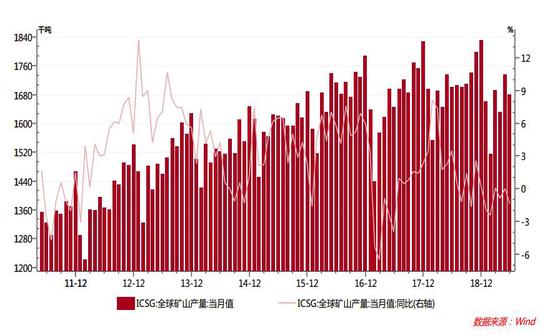

1、全球2019铜矿山产量增速回落,2020预计增加

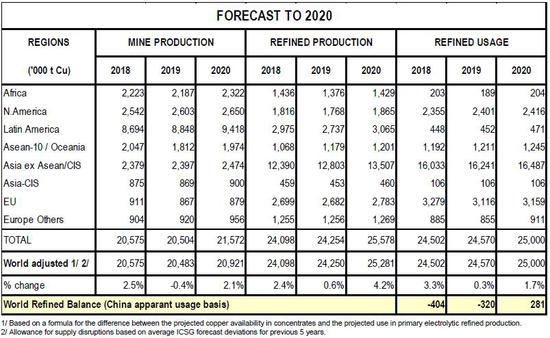

根据国际铜研究小组ICSG在2019年10月发布的最新预测报告显示,2019年预计铜精矿产量增速-0.4%。今年主要减产矿山来非洲,赞比亚和刚果提高税收令矿山企业收缩投资。另外Freeport旗下的印尼Grasberg矿,地上矿向地下矿转换导致总产量下滑。到2020年Grasberg矿地下矿进入正常生产,加上其它计划新增矿山投产,全球精矿产量增速预计恢复到2.1%。

图:ICSG铜预测报告(千吨)

资料来源:WIND、中银国际期货

根据国际铜研究小组ICSG最新数据,2019年1-10月全球铜精矿产量同比-0.3%;其中火法与群持平,湿法下滑1%。智利和印尼产量下降抵消了其它地区的增长。智利铜产量受到矿石品位下滑和运营问题影响,产量减少0.2%。印尼产量减少了47%,主要2个矿山从地上向地下转移,导致临时产量减少。刚果金和赞比亚产量受矿山临时减产影响,增速下滑3%,而去年同期产量增长13%。秘鲁、澳大利亚、中国和墨西哥产量受品位上升和限制性措施放松影响,产量有所增加。巴拿马从去年3月开始产出铜精矿,是今年铜精矿供应增加最多的国家。

从地区角度看,北美洲增加4%,拉丁美洲增加1.5%,大洋洲增长了5%,但亚洲、非洲和欧洲分别下降6%、2%和2%。

2019年1-11月国内累计铜精矿产量147.33万吨,同比4.14%。其中11月同比增速0.52%,年末受天气影响矿产量增速回落。(国内主要矿山成本区间在38000~40000元每吨)。受环保因素制约,国内矿山产量处于近几年来的低位(2014年高峰产量在192万吨)。

图:全球铜精矿月度产量(千吨)

资料来源:WIND、中银国际期货

图:中国铜精矿月度产量(万吨)

资料来源:WIND、中银国际期货

目前进口铜精矿现货TC最新报57-62美元,市场成交重心围绕61美元,价格年前攀升。中国12月精炼铜(电解铜)产量为3万吨,较去年同期增长11.6%。受疫情困扰,铜冶炼企业计划减产,希望能缓解国内硫酸库存压力以及冶炼企业运行压力。2020年第一季度加工精炼费最低价每吨67美元或每磅6.7美分,目前加工费仍低于季度底价。Freeport与江铜、铜陵、中铜确定了2020年TC长单价格为62美元/吨,为2012年以来的新低点。Grasberg与Chuqicamata两座大型铜矿进入地下开采的阶段,供应有所回升。但2020年全球铜矿薪资协议面临集中到期,罢工会增多。国内冶炼产能仍在高速扩张,铜精矿供应不确定性因素增多。

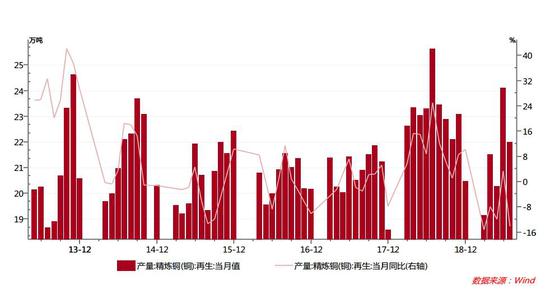

2、全球铜冶炼产量同比小幅攀升

根据国际铜研究小组预测,2019年全球精炼铜产量预计增加0.6%,2020年预计增长4.2%。中国冶炼产能扩张是全球冶炼产量增长最主要贡献力量,非洲产能明年也将恢复。印度冶炼厂关停抵消了部分精炼铜的供应增长,另外澳洲、波兰、巴西、智利运营问题也导致产量减少。废铜冶炼产量预计有所增加。

2019年1-10月全球精炼铜产量1989.4万吨,同比增0.3%。其中来自铜精矿产量下降0.7%,废铜产量增加1.7%。智利冶炼厂环保改造升级导致电解产量下滑27%,包括湿法在内的总产量下滑10%。受电力、运营等问题困扰,赞比亚产量下降了37%。印度的冶炼厂关停,产量下降21%,该冶炼厂受群众环保抗议自2018年3月关停,至今未恢复生产。中国产能扩张是精炼铜产量增长抵消了大部分下滑的压力。产量增长的国家还包括澳大利亚、巴西、伊朗和波兰。

从地区角度看,亚洲、大洋洲产量分别增长了3%、10%,北美洲、拉丁美洲分别下滑了2%和7%,非洲下滑9.5%,欧洲产量下滑2%。

2019年1-11月全球再生精炼铜产量307.2万吨,同比-4.77%,今年由于铜价偏弱,再生铜产量同比有所减少(全球再生精炼铜产量约占总产量的17~18%)。

图:中国精炼铜产量(万吨)

资料来源:WIND、中银国际期货

图:中国再生铜产量和增速(万吨)

资料来源:WIND、中银国际期货

2019年12月中国精炼铜产量93万吨,同比增11.6%,精炼铜月度产量创下历史新高;1-12月累计产量978.4万吨,同比增10.2%(目前增速和我国精炼铜产能增速基本一致)。加工费回落,年末冶炼厂产量难以保证。根据公布的消息,2019中国主要上市公司精炼铜产量增长57.19万吨,2019-2021年,我国还有108万吨产能建设计划,预计年度精炼铜供应增量在50-80万吨之间,目前产量略低于预期。

2019年1-11月我国再生精炼铜产量245.16万吨,同比-2.32%。我国废铜产量占精炼铜总产量25~28%之间。今年1-11月我国再生精炼铜产量占比回落至20%,废铜进口政策收紧,对再生铜产量产生影响。

海关总署最新公布的数据显示,2019年11月精炼铜进口量为36.2万吨,同比增12.66%。今年累计进口精炼铜同比-8.62%,废铜进口-34.67%,铜精矿进口9.96%。

中国生态环境部固体废物与化学品管理技术中心发放2020年第一批金属废料进口配额,其中,批准进口27万吨高品级废铜和27.5万吨废铝,合计共约55万吨。从总进口量看,比2019年第一季度比小幅减少。我国再生铜占精炼铜产量比例约在25%~28%之间(240万吨),期中进口废铜占比约12~18%(约110万吨),近些年由于我国精炼铜产量大幅提升,进口废铜数量呈逐年下滑的态势。2019年我国精炼铜产量进一步提升,废铜进口限制,国内废铜供应偏紧。

表:中国铜进口量值表

资料来源:WIND、中银国际期货

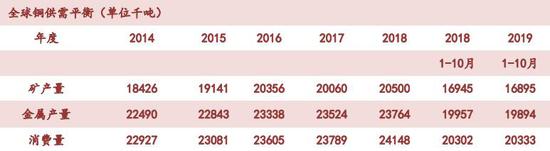

3、全球铜小幅短缺

根据国际铜研究小组预测,预计2019年全球铜消费增幅0.3%,2020年预计增加1.7%。中国印度基础设施建设和新能源汽车的发展将继续支持铜的需求。但2019-2020年全球经济增速下调对铜消费有一定的拖累。中国是全球最大的铜消费市场,预计2019年表观消费增速2~2.6%。除中国外,全球其它地区消费2019年预计下滑1.5%。增长主要来自中东,印度和其它的亚洲国家。

2019年1-10月,全球精炼铜短缺40.8万吨,全球表观消费微增0.2%。尽管中国铜净进口下滑了12%,但中国精炼铜产量增加较快于是推升了表观消费增2.2%。另外印度、美国和台湾消费增长,欧盟和日本消费下降。全球除中国外精炼铜消费下滑2%。

表:全球铜供需平衡表

资料来源:ICSG、中银国际期货

4、铜终端消费

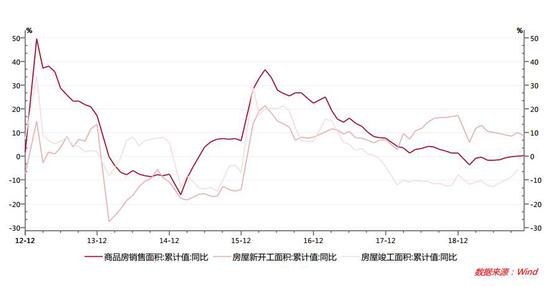

房贷利率连续两月平稳下调,逆周期调节强化拐点预期:融360数据显示,2020年1月全国首套房贷款平均利率为5.51%,环比下降1BP,为5年期LPR加点71BP;二套房贷款平均利率为5.82%,环比下降2BP,为5年期LPR加点102BP。2019年12月以来房贷利率连续两个月平稳下调,阶段性拐点逐渐明确。

受疫情影响,房企都关闭了售楼处,过去一周产生的销售额微乎其微。春节本是房地产销售的淡季,但因疫情影响,2020年春节期间,房地产销售仿佛被冰冻了。多个机构预计,冰冻期将可能持续至2月底。

图:中国房地产销售同比增速

资料来源:WIND、中银国际期货

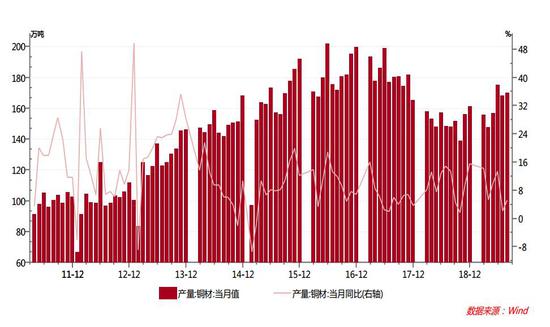

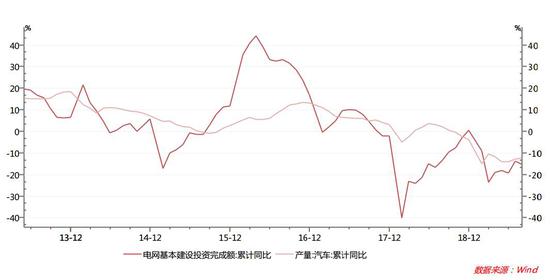

2019年1-12月,我国下游铜材累计产量2017.2万吨,累计同比增12.6%,总量回升较快。2019年1-12月,我国电网投资完成额累计同比-9.6%,降幅有所收窄。2019年1-12月我国汽车产量累计同比-8%,汽车产量增速同比仍在下滑,但环比开始回升。2019年1-12月空调产量累计同比增6.5%,冰箱产量累计同比增8.1%,洗衣机产量累计同比9.8%。家电领域消费增速保持,电力领域投资下滑。

图:中国铜材月度产量(万吨)

资料来源:WIND、中银国际期货

图:电网投资和汽车产量增速

资料来源:WIND、中银国际期货

综上所述,印尼精矿产出增加,铜精矿加工费小幅回升。冶炼厂产量增加,进口精炼铜同比回升,加上冶炼产量增长,供应增加,现货升水小幅下滑。国内PMI回落,疫情影响消费信心。在宏观政策持续发力下,远期消费预期趋稳回升,价格探底后有望震荡反弹,关注基建等政策对实体消费的实际拉动力度。

三、铝供应充足需求放缓

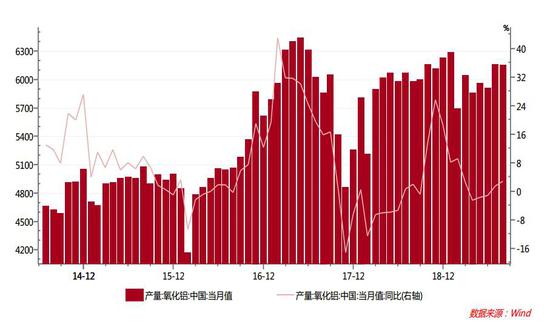

1、全球氧化铝产量小幅增长

根据国际铝业协会IAI最新数据,全球2019年全球累计氧化铝产量13234.9万吨,同比1.47%。中国2019年氧化铝总产量7247.4万吨,同比-1%。受环保和国外氧化铝供给增加等因素的影响,国内氧化铝产量小幅回落。据我的有色网了解,2019年环保继续趋严,北方地区矿石开采量下降,部分氧化铝厂陆续改造进口生产线,技改涉及产能约925万吨,占山西、河南氧化铝总产能的23.96%。并且随着矿价居高不下,国产矿石供应紧张,预计后期改造低温线的氧化铝厂会陆续增加。北方地区部分氧化铝厂依旧处于亏损状态,整体市场开工率不足,并且原材料价格仍有上涨趋势。至2019年年底,部分企业年底开始回笼资金,低价甩货,下游按需采购为主,价格处于底部区间震荡。

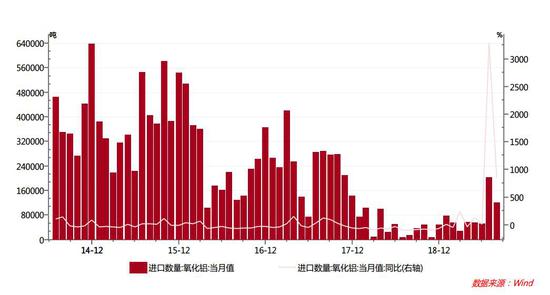

我国铝土矿进口量继续保持快速增长的态势。2019年11月我国进口铝土矿721.4万吨,同比-5.69%。1-11我国累计进口铝土矿9182.2万吨增21.8%。其中几内亚铝土矿供应占比上升很快,1-11月几内亚进口增速19.2%。受几内亚雨季影响,进口量有所减少。2018年几内亚占我国总进口量的45.6%,成为中国最大铝土矿来源国。从澳大利亚进口铝土矿增速15.1%,占我国铝土矿总进口量的37.2%。铝土矿平均进口价格49.01美元/吨,铝土矿报价较前期小幅回落。

中国1-11月氧化铝净进口量123.8万吨,同比166.84%。随着巴西海德鲁氧化铝厂复产,海外氧化铝供应增加,价格回落,进口增幅较大。由于去年进口基数低,今年进口增速较快,但总量不大。随着国内氧化铝产能的逐渐增长,预计国内氧化铝进口总量增长有限。

图:中国氧化铝月度产量

资料来源:WIND、中银国际期货

图:中国氧化铝进口量

资料来源:WIND、中银国际期货

由于氧化铝价格处于低位,晋豫氧化铝厂年前铝土矿仅备约一个月库存,与往年约两个月量相比有大幅减少。而现阶段各地政策实施下公路运输及汽车数量受不同程度影响,铝土矿亦难以正常供应。由于疫情加剧国际贸易风险,波罗的海指数跌至低位,进口铝土矿比例有望持续增加。

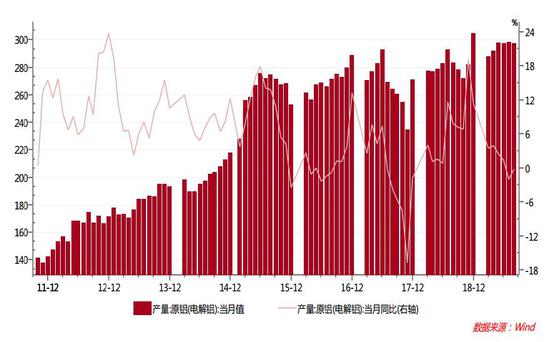

2、中国电解铝产量减少

根据IAI最新数据,2019年全球累计电解铝产量6369万吨,同比-1%。中国12月电解铝产量303.6万吨,同比-0.7%,目前国内月度电解铝产量已经接近峰值305万吨,供应增量逐渐回升;中国电解铝累计产量3504.4万吨,同比-0.9%。

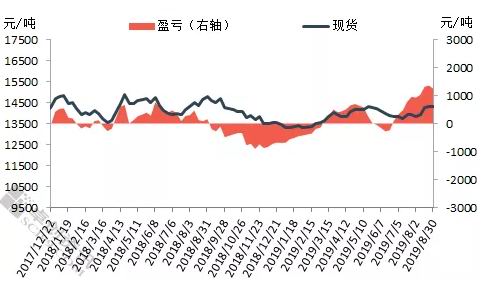

据统计,目前国内约70%的电解铝产能使用自备电生产,且大部分为火力发电。根据卓创咨询统计,截至12月底,我国电解铝企业算数平均生产成本12723元/吨,较上月底下降213元/吨,行业平均盈利1717元/吨。加权平均成本12168.59元/吨,较上月底下跌328.37元/吨。12月份涉及利润统计的电解铝运行产能3133万吨,亏损产能191.8万吨,占比6.12%。12月份电解铝产能成本在12000元/吨以下的产能规模为1494万吨,占比47.69%;12000-13000元/吨产能规模1092万吨,占比34.85%;13000-14000元/吨产能规模为355万吨,占比11.33%;产能成本大于14000元/吨的产能规模191.8万吨,占比6.12%。

据我的有色网统计数据显示,2020年国内新增电解铝产能约286万吨,主要是云南云铝、魏桥和神火新转换产能投产,并主要集中在下半年。另外复产产能约80万吨,2020年总产能投放预计300万吨。

据我的有色网统计,截止2019年11月中国建成电解铝产能4997.5万吨,合规产能约4350万吨,运行产能为3588万吨,产能利用率为71.79%;2019年铝水比例均值为71.55%,2020铝水比例会减少,铝锭比例有所增加。2020年虽然有不少待投产能会释放,但是时间和速度将受利润影响较大。同时,受到宏观氛围影响,企业因开工延迟,运输困难等因素,实际产量可能增幅有限。

图:中国电解铝产量(万吨)

资料来源:WIND、卓创、中银国际期货

图:中国电解铝行业利润(元/吨)

资料来源:WIND、卓创、中银国际期货

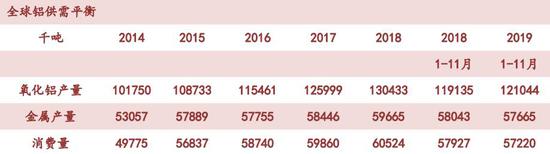

3、全球铝供需小幅过剩

根据国际金属统计局WBMS数据,2019年1-11月,全球铝累计消费量5722万吨,过剩44.5万吨,2018年同期过剩11.6万吨。

表:全球铝供需平衡表

资料来源:WBMS、中银国际期货

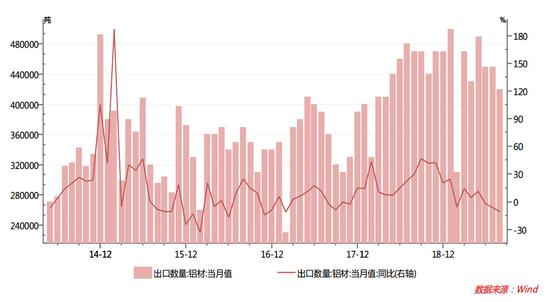

从终端看,2019年1-12月我国铝材累计产量5252.2万吨,同比增7.5%。我国铝合金累计产量942.7万吨,同比2.7%。

2019年1-12月我国未锻轧铝及铝材累计出口量为515万吨,同比-1.53%。上半年赶在美国征税政策前集中出口量较集中,下半年出口压力在加大。在美国对中国征税征收增加的情况下,中国对欧盟和韩国出口增加较快,替代了部分原先对美国的出口份额。2020年由于双方征税纷纷下调,预计我国铝产品出口仍将小幅回升。汽车、船舶、建筑消费领域应用不断拓展,铝消费前景仍较好。1-11月我国累计出口铝合金47.1万吨,同比增加3.73%。

图:中国铝材和铝合金产量

资料来源:WIND、中银国际期货

图:中国铝材出口和增速

资料来源:WIND、中银国际期货

综上所述,中国铝材和铝合金产量同比增速回升,终端消费增速保持稳定。出口增速放缓,但随着双方征税下调,未来出口会有所提升。氧化铝价格处于低位,电解铝冶炼利润回落,电解铝增速释放或将加快,新增产能压力犹存。受疫情影响,铝价大幅回落,库存季节性回升明显,消费一季度弱于往年,预计铝价短期震荡偏弱。

四、锌供应偏过剩

1、全球锌精矿供应逐步回升

根据ILZSG最新预测数据,预计2019年全球锌矿产量增加2%至1302万吨,2020年预计增长4.7%至1364万吨。

2019年11月全球锌精矿产量112.2万吨,同比增1.97%。1-11月累计产量1188.7万吨,同比增2.33%。其中澳大利亚和南非矿产量有所增长,但阿根廷、智利、芬兰、印度、爱尔兰、哈萨克斯坦、秘鲁、土耳其和美国产量出现下滑。

根据统计数据,2019年12月,中国锌精矿产量28.34万吨,同比3.32%,1-12月中国累计生产锌精矿280.58万吨,同比-0.97%。国内受环保严厉影响,锌精矿产出受限,低于年初预期,据2014年月度单产高峰56万吨仍有较大差距。但精矿产出在6月后开始出现了回升,单月产量逐渐恢复到2017年的水平,主要是内蒙矿难产生的影响逐渐消退,企业复产。

从市场最新数据看,国内锌精矿加工费南方地区6300-6500元/吨,北方地区6500-6700元/吨,与年前一致;进口TC报价300-340美元/吨,与年前一致,继续保持高位。国内冶炼企业库存精矿原料20~25天,库存有所减少。国内和进口精矿供应保持稳定,加工费维持高位,矿山供应充足。从加工费角度看,精矿供应进入过剩阶段。

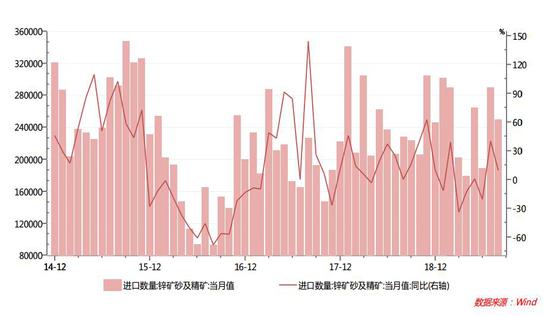

根据最新海关数据显示,11月我国进口锌精矿35.4万吨,同比增16.51%,创下历史最高进口记录。1-11月我国累计进口锌精矿为285.5万吨,同比4.86%。我国锌精矿进口明显增加,加工费持续走高,冶炼厂进口积极性提高。另外随着锌价回落,国内矿分享条款获利减少,是造成了进口大增的主要原因。

图:全球锌精矿月度产量(千吨)

资料来源:WIND、中银国际期货

图:中国锌精矿月进口量(万吨)

资料来源:WIND、中银国际期货

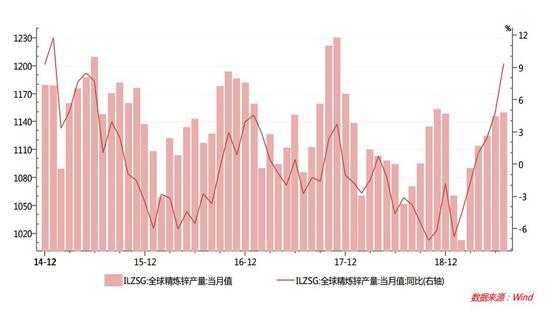

2、全球精炼锌产量回升

2019年1-11月全球精炼锌累计产量1235.3万吨,同比增2.01%。2019年12月中国精炼锌产量60.7万吨,同比19.5%。1-12月我国精炼锌累计产量524.85万吨,同比10.78%。由于锌精矿加工费上升,冶炼利润大幅增加,从数据看,5月起中国锌精矿产量回升明显,目前我国精炼锌月度产量已经达到历史峰值,超过2017年10月的60.3万吨,预计精炼锌供应回升速度加快,库存也将逐渐回升。

2019年1-11月我国累计进口精炼锌55.5万吨,同比-10.67%(去年同期因国内产量下滑,进口增加8.3%)。企业检修和复产陆续结束,精炼锌产能回升。受国内精炼锌加工费大幅回升的影响,预计国内锌产量会继续回升,进口锌同比减少。

图:全球精炼锌月度产量(千吨)

资料来源:WIND、中银国际期货

图:中国月度精炼锌产量(万吨)

资料来源:WIND、中银国际期货

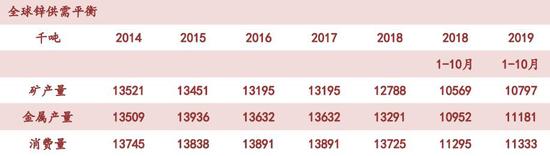

3、全球锌消费增速偏低

根据ILZSG最新预测数据,2019年全球精炼消费预计增长0.1%至1367万吨,2020年预计消费增长0.9%至1380万吨。

统计数据显示,2019年1-10月全球锌累计消费1132.6万吨,消费增速同比0.67%。主要原因是中国、南非和台湾地区表观消费下滑。欧洲消费增长1.3%,增长国家主要包括比利时、法国、波兰和俄罗斯,消费下降的国家主要包括的德国和意大利。1-10月全球锌供应累计短缺15.2万吨(去年同期为短缺34.3万吨),全球锌供应仍存在一定缺口,尽管消费增速偏低,国外短缺情况仍存在。

表:全球锌供需平衡表

资料来源:IZLSG、中银国际期货

从我国终端消费看,2019年1-12月我国重点企业镀锌板累计产量2130.44万吨,同比-4.66%;销量2084.06万吨,同比-4.68%,库存28.81万吨,同比-25.6%。

图:镀锌价格走势

资料来源:钢联数据、中银国际期货

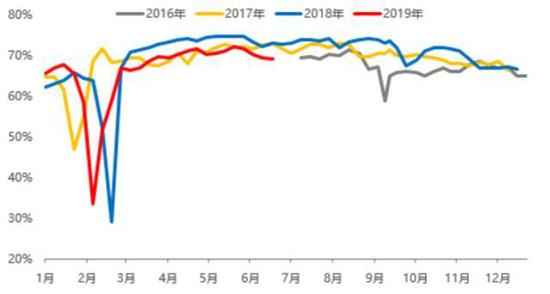

图:镀锌板卷产能利用率

资料来源:钢联数据、中银国际期货

综上所述,国内外锌精矿加工费上升,国内精矿进口增加明显。国内冶炼企业产能恢复,月度产量接近历史峰值。镀锌板开工率年末下滑,下游汽车消费年末回升,需求有所增加。锌原料供应增加,疫情令需求短期回落,价格探底震荡,短期维持弱势震荡局面。

五、影响有色金属价格的经济和汇率因素

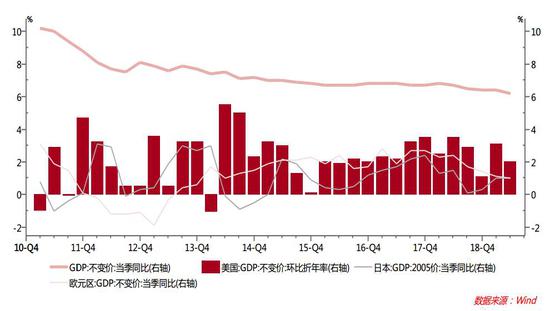

1、主要经济体GDP增速逐渐回稳

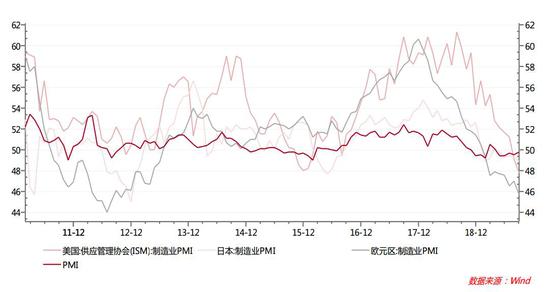

美国四季度GDP回升至2.1,低与上期持平。中国四季度GDP为6,与上季度持平。欧元区三季度实际GDP环比增长1.5%,上期为1.1。日本三季度GDP为1.7,上期0.9。美国2020年1月制造业PMI指数50.9,相比上月47.8大幅回升,显示美国制造业景气向好。欧元区1月PMI至47.9,上月为46.3,欧元区制造业已经连续数月衰退。日本1月PMI为48.8,较上月48.4小幅回落。整体看,除美国外,其它经济体制造业仍处于衰退状态。

图:主要经济体GDP走势

资料来源:WIND、中银国际期货

图:主要经济体PMI

资料来源:WIND、中银国际期货

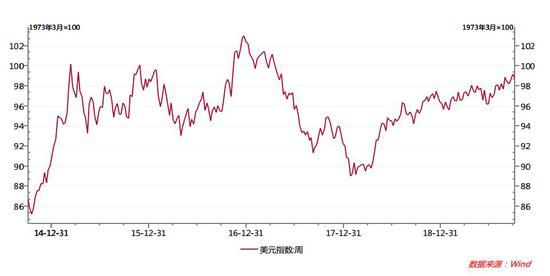

2、美国数据好于预期

美国公布20年1月新增非农就业人口22.5万,远高于市场预期16万人,美国1月失业率小幅回升至3.6%,略高于前值和预期3.5%,非农私人企业平均时薪环比增长0.25%,涨幅相比19年12月提高0.1个百分点,同比增长3.1%。特朗普力捧美国经济成就,宣扬医保改革方案,强调打击“非法移民”,并提到正与中国政府协调,密切合作应对冠状病毒疫情。

美国经济保持强劲,美元继续强势震荡。

图:美元指数

资料来源:WIND、中银国际期货

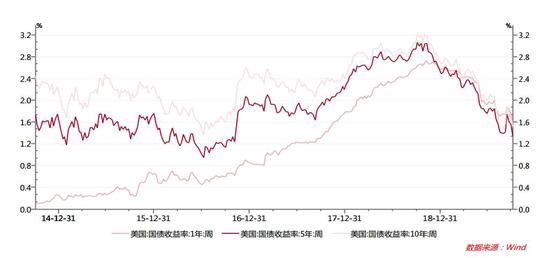

图:美国国债收益率

资料来源:WIND、中银国际期货

3、中国疫情导致PMI回落

20年1月全国制造业PMI小幅回落至50%,重新回到临界点,但仍高于19年同期水平,指向制造业景气不温不火,主要分项指标中,需求改善、生产走弱、价格回升、库存转差。

央行逆回购投放17000亿元,逆回购到期11800亿元,上周央行净投放5200亿。央行联合多部门出台进一步强化金融支持疫情防控的通知,提到保持流动性合理充裕,加大货币信贷支持力度。国务院征税税则委员会决定,调整对原产于美国约750亿美元进口商品的加征征税措施。自2020年2月14日13时01分起,2019年9月1日起已加征10%征税的商品,加征税率调整为5%;已加征5%征税的商品,加征税率调整为2.5%。

图:中国PMI

资料来源:WIND、中银国际期货

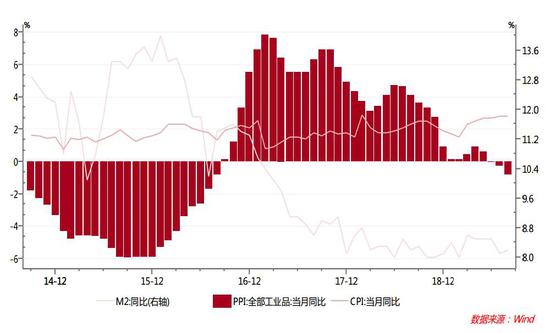

图:中国PPI、CPI和M2

资料来源:WIND、中银国际期货

4、我国面临的总体环境

美国经济保持强劲,消费稳定、制造业回升,美元指数强势震荡。国务院推出系列的财政和货币措施以维护经济稳定。提供优惠利率贷款,由财政再给予一半的贴息,确保企业贷款利率低于1.6%。

中银国际期货 刘超

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)