2018年5月份以来,尽管CBOT大豆在丰产预期和贸易战影响下价格回落近20%,但国内豆粕价格在高库存下仍然表现坚挺,市场普遍预计本轮贸易摩擦将是一场持久战,短期内对美豆进口限制的担忧使得豆粕现货价格快速上涨。迄今为止,美国对中国商品加征关税的贸易总额已达2500亿,而中国对美商品加征关税涉及商品总额只有1100亿,并且加税额度较美国偏低,可见中国政府的态度并没有预期的强硬,后期的贸易政策恐有较大的变化。若允许以25%的关税通关,以美豆11合约的价格测算,进口大豆的成本约为3680元每吨,换算进口美豆压榨豆粕成本约为3400元每吨。在贸易战持续的情况下,豆粕价格继续上涨的概率较大,我们倾向于持有豆粕多单。最大的风险在于贸易战缓解,取消加征关税或降低税率,所以同时买入看跌期权作为保护,价格上涨的获利空间较大,大幅下跌则损失有限,达到进可攻退可守的交易目的。

一、策略概述

策略描述:买入豆粕期货,同时买入虚值看跌期权

受贸易战和非洲猪瘟影响,引发市场恐慌情绪,豆粕价格大幅波动。从中美贸易形势看国内大豆供应在第四季度出现阶段性短缺的概率较大,继续看多豆粕期货1901合约价格。同时为对冲贸易战缓解的风险,买入看跌期权进行头寸保护。

运作时间:2018年9月-11月

目标合约: M1901合约,虚值虚值看跌期权。

交易策略:看涨豆粕,买入豆粕期货,同时买入虚值看跌期权,根据基本面的变化调整敞口。

目标收益:每手200元。

建仓规模:保证金占用不超过50%。

二、因素分析

1、中美贸易摩擦提高大豆进口成本,豆粕价格有望继续上涨,同时买入看跌期权提供下行保护。

自今年3月份美国首次宣布对进口钢铁和铝制品加征关税以来,中美贸易摩擦几经起伏,美国已于7月份和8月份分别对340亿美元和160亿美元从中国进口的商品加征25%的关税,中国进行同等规模的贸易反制。贸易战还在进一步升级,9月24日,美国对价值2000亿美元中国进口商品加征10%关税正式生效,到年底税率将提升至25%。作为反制,中国宣布自2018年9月24日起对原产于美国的约600亿美元进口商品实施加征关税,加征税率部分为10%、部分为5%。至此,美国对中国商品加征关税的贸易总额已达2500亿,而中国只有1100亿,并且加税额度较美国偏低,可见中国政府的态度并没有预期的强硬,后期的贸易政策恐有较大的变化。市场普遍预计本轮贸易摩擦将是一场持久战,短期内对美豆进口限制的担忧使得豆粕现货价格快速上涨。若允许以25%的关税通关,以美豆11合约测算,进口大豆的成本约为3680元每吨,换算进口美豆压榨豆粕成本约为3400元每吨。在贸易战持续的情况下,豆粕价格继续上涨的概率较大,我们倾向于持有豆粕多单。最大的风险在于贸易战缓解,取消加征关税或降低税率,所以同时买入看跌期权作为保护,进可攻,退可守。

图1、豆粕现货、期货走势图(日线)

数据来源:WIND ,金信期货整理

2、今年四季度和明年一季度进口大豆缺口仍需美豆市场弥补。

我国是全球最大的大豆消费国和进口国,2017年中国大豆全年进口量达到9,554万吨,同比增长13.9%,创历史最高纪录。中国大豆供应严重依赖进口,对外依存度超过80%,并且进口量逐年增加。2017年中国进口大豆的最大供应来源依然是巴西,其次是美国、阿根廷,占比分别为57%,31%,7%。如果对美国大豆加征25%的关税实行,将影响到超过2900万吨的大豆进口成本,大豆贸易将演变成中国买南美、全球买美豆的贸易格局。2018年5月份以来,尽管CBOT大豆在丰产预期和贸易战影响下价格回落近20%,但国内豆粕价格在高库存下仍然表现坚挺,市场对贸易战的担忧并没有减弱,对美国农产品加征关税是中美贸易谈判的砝码,也是我国最有力的反制手段,即使中国不想打贸易战,但是在谈判没有取得实质性进展之前,很难放宽美国大豆的进口限制,美豆采购几乎停滞,客观上将使得国内大豆供应在第四季度和明年一季度出现阶段性的短缺。

根据USDA 8月份月度供需报告, 18/19年度全球丰产预期强烈,大豆供应宽松,巴西新豆产量预计12050万吨,阿根廷新豆产量预计5700万吨,均为历史最高,出口预估分别为7500万吨和800万吨。我国18/19年度进口需求量为9500万吨,按往年巴西豆80%、阿根廷豆90%销往我国测算,我国至少可以从南美进口大豆6720万吨,加上从乌拉圭、加拿大、俄罗斯等其他地区进口大豆数量约增至600万吨。经测算后,如果不从美国进口大豆,18/19年度我国进口大豆存在缺口1070万吨。而短期来看,18/19年度我国进口大豆缺口将集中在今年四季度和明年一季度,3月-9月份是中国主要进口南美大豆,而10月份至次年2月份是我国美豆进口旺季,所以四季度南美大豆供应进入尾声,新作美豆上市,此缺口仍需美豆市场弥补。由于11-12月国内买船不足比较确定,油厂对豆粕挺价意愿较为明显,进入交割月的9月合约价格持续明显上涨,现货基差也不断走高。因此我们认为,贸易战和解以及消费下降的想象在近月合约无法体现,不确定性更多影响远月合约,这也在盘面有明显表现,近强远弱。

3、贸易商补货积极,下半年豆粕需求转旺,豆粕库存减少。

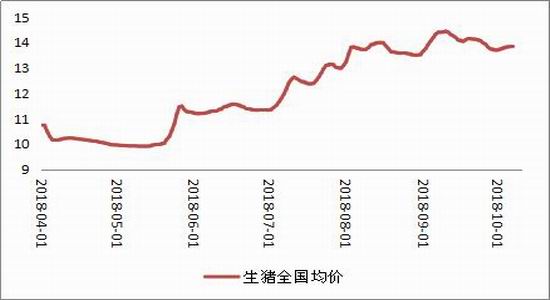

随着三季度国内养殖产品价格大幅上涨,尤其是生猪价格,6月份以来已反弹了40%,养殖企业普遍进入盈利区间。下半年国内节假日增多,气温下降,利好生猪消费,价格整体还处在季节性的上升通道。8月份以来,非洲猪瘟在国内多个省份发生,目前疫情爆发主要集中在小型养殖场,该疫情对消费端的影响较小,下半年猪肉需求增加无悬念,但是对生猪及其产品的跨省调运产生了极大影响,造成生猪价格区域价差扩大,疫区养殖大省猪价承压,非疫区价格强势。区域价差的拉大将刺激非疫区省份的养殖场补栏,弥补疫区省份的存栏下降。财政部、农业农村部 9 月13日联合发布通知,将非洲猪瘟纳入强制扑杀补助范围,对此次强制扑杀补助标从 800 元/头提至 1200 元/头。这一补助措施将在一定程度上缓解养殖户的补栏焦虑,利好豆粕需求。实际上,疫区省份由于销售半径变窄,前期存栏消化较慢,10月、11月大猪占比料上升,短期豆粕需求反而增加。全国生猪均价维持在13.5元以上,生猪价格上涨也将提高养殖企业对豆粕成本增加的容忍度。而由于中美贸易战持续,沿海油厂担心后期供应,提前进口了大量南美大豆,目前沿海油厂大豆库存仍然高企。但是9月份以来,豆粕库存快速下降。我们认为,大豆库存较高是巴西大豆丰收加上贸易战的担忧,市场超规模进口所导致。而由于前几个月的快速出口,预计进入9月份后,巴西大豆库存将大幅走低,出口能力将明显下降,届时我国进口南美大豆到港量也将趋于减少。如果美豆进口受到限制,短时间内并没有其他国家可以完全填补,消费需求旺而供应减少,对豆粕四季度的价格形成支撑。

图2、豆粕库存量

数据来源:WIND ,金信期货整理

图3、进口大豆港口库存

数据来源:WIND ,金信期货整理

图4、生猪价格走势

数据来源:WIND ,金信期货整理

三、风险控制

1、账户总杠杆率不超过300%。

2、中美贸易战问题得到明显缓解,进口大幅度增加,则平仓。

3、中国下半年宏观经济数据或政策明显利空,国内商品市场出现大幅下跌,则减少期货多头头寸,增加看跌期权头寸。

4、保证金占用不超过50%。

5、整个头寸亏损不超过总资金的3%。

金信期货期权队

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)