来源:扑克投资家

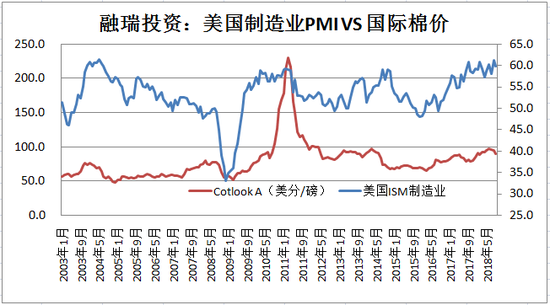

棉花作为大宗商品,其价格尤其棉花期货价格走势由其自身商品属性与金融属性共同主导,金融属性主要来自于宏观因素扰动,笔者已经在前期几篇文章中,从大宗商品面临周期下行拐点,两次危机对当下包括棉花在内大宗商品启示等已经做了具体论述,本文不再赘述;本文中重点聚焦在商品属性对其价格影响,也就是棉花供需平衡表对棉花价格走势预期指导力量具体有多大,作为笃信供需基本面是影响商品价格走势绝对重要因素的研投者,笔者认为棉花供需平衡表是研判棉花价格走势的非常重要因素,但是要一分为二辩证来看,在宏观经济平稳期尤其上升期,棉花供需平衡表对棉花价格起到绝对主导作用,但是在下行周期,供需平衡表所带来的预期有极大弊端,或者说阶段性对于行情走势起到误导的作用,为了更好说明这个问题,我们从简单的历史回顾并重点结合当下做具体论述。

宏观经济下行周期中棉花供需平衡

很可能将棉花投资带入“平衡表陷阱”

在宏观经济下行周期中,尤其是全球经济下行周期中,棉花供需平衡表即便显示的是紧平衡,棉花价格无论现货价格还是期货价格,最后都难以达到平衡表预期的那种高度,不但达不到那种高度,还会冲高后大幅滑落,核心原因是在经济下行周期中,供需平衡表是动态的,也就是说一旦新花下市,产量变化不大的背景下,需求端的消费量是随着宏观经济下行力量的加大向下变动的,我们看一下面这几张图,从图1中我们可以看到2007/08棉花年度和2010/11棉花年度美国农业部棉花供需预测显示供需是紧平衡的,甚至2010/11棉花年度平衡表显示中国当年度有巨大供需缺口,如果按照平衡表紧平衡的指引,棉花价格应该是一路走高的,但是现实是确实受此影响走高了,但是随后就大幅下行,原因在于在经济下行过程中,平衡表中的需求端的消费量随着宏观经济下行不断被调减,下面的图2、图3、图4、图5表现的很清楚,但是需要注意的是这个调减是滞后的,是伴随着宏观经济下行进行的,如果在经济下行周期中,只立足当月美国农业部供需平衡表来判断行情,那很可能掉进“供需平衡表陷阱”,也就是说一味看未来的紧平衡一味看未来供需缺口,但是棉花现货产业链条反应的却是经济下行中棉花需求端负面问题不断发酵,而且市场产业者也会越来越发现货根本不缺,反应在期货投资上就会出现,“未来理想很丰满,现实很骨感”的现象;棉花价格最后均未能如平衡表紧平衡所愿走高而是冲高大幅回落。

图1

图1 图2

图2 图3

图3 图4

图4 图5

图5美国农业部棉花供需预测报告显示

2018/19棉花年度全球棉供需紧平衡

从下面的图6中可以看到,2018年10月供需预测报告中显示本年度棉花供需紧平衡,而且中国有供需缺口;笔者相信这种“静态”预期,但是对“动态”现实却持非常审慎的态度,毕竟当下全球经济尤其新兴市场国家都在步入经济下行周期(见图7),笔者在前期就2010/11棉花年度与当下本年度做了比对对这一现象进行了说明研讨,棉花价格最后未能如平衡表紧平衡所愿走高而是冲高大幅回落,彼时研讨重点是结合宏观系统性风险因素来说明,本文的下面部门我们就本年度棉花平衡表的需求端做重点阐述,棉花需求端的消费无论是静态尤其动态深入观察都很难,因为全球有100多个国家,不可能对每个国家棉纺需求都做详细分析,因此在下面部分中,笔者从占全球经济3/4的当下经济运行来做考量,并把这些经济体经济运行扼要罗列在8张表中,并对其中影响全球棉纺最重要的四大经济体:美国(棉花产量大国、棉纺消费大国)、欧洲(棉纺消费大国)、中国国(棉花产量大国、棉纺消费大国)、印度(棉花产量大国、棉纺消费大国),单独拿出来做系统分析,以探究美国农业部供需平衡表显示“静态预期”中体现不出的棉花动态消费。

图6

图6 图7

图7美国当下对全球棉纺终端消费支撑力

尚在但是未来将逐步弱化

1、美国作为非常重要的全球棉纺产品终端消费,其经济整体走势与棉花价格高度相关,详见图8、图9,就当下而言,美国经济静态情况远好于其他经济体,因此对全球棉纺服装终端消费依然起到有效支撑作用,但是已经显示出边际弱化迹象,从图10、图11中可以看到,美国服装进口量来看(刨除价格因素),2018年1-8月整体保持稳定,但是6月开始疲态初露,7月美国服装月度服装进口量几乎与过去4年均值持平,但是6月和8月美国服装月度服装进口量均低于过去4年均值。

图8

图8 图9

图9 图10

图10 图11

图112、动态来看,美国经济当下极大概率从阶段性高位景气逐步回落,详见图12、图13,可预见未来美国包括纺服在内的零售端随着美国经济景气回落而走弱几乎难以避免,这将对上游全球棉花价格施加压力。

图12

图12 图13

图13 图14

图143、尽管美国经济当下韧性很强,对全球棉纺终端消费形成有效支撑,但是其他经济体的经济下行却给全球棉花需求带来压力,这点从美国农业部周度棉花出口数据可以看出,详见图15、图16, 2018年1月以来尤其是最近几个月,随着美国以外主要经济体经济增速显性放缓,美棉出口签约量和同比增速双弱,这种双弱来源于两个原因,首先随着全球经济放缓和美联储先发式加息,主要美棉需求国本币较美元大幅贬值,详见图11,这在一定程度上影响了美棉进口,但是更主要的原因是美国以外经济体经济放缓所带来的棉纺需求端边际弱化不断累积,因此我们在下面部分对这些经济体进行深入观察。

图15

图15 图16

图16 图17

图174

欧洲经济大幅放缓将

给未来棉纺需求带来压力

1、欧洲整体经济走势与国际棉花价格有着极大相关性,核心原因是,欧洲是全球纺织品服装终端消费的重要一极,见图20。

图18

图18 图19

图192、随着欧洲经济放缓,欧洲服装进口已经显现疲态,月度服装进口量同比增速已经开始滑落;

图20

图20 图21

图21 图22

图223、当下欧洲经济放缓加速,详见图23,未来欧洲纺服终端消费压力还会渐增;

图23

图23 图24

图245

中国经济重心不断下移

给全球棉纺需求带来沉重压力

1、随着中国经济放缓,棉纺内销、外销均堪忧,棉花和棉纱价格双弱,并给其它新兴棉纺大国棉纱出口带来压力,笔者已在之前文章中对此作了具体论述,这里再扼要罗列一下图表,同时重点把我们日度的产业调研节选部分做一下罗列以对当下国内棉纺产业压力有更好的感知。

图25

图25 图26

图26 图27

图27 图28

图282、当下国内棉花需求压力持续,以下为融瑞投资10月24日产业链(纺织企业环节)行情调研。

-

山东德州**纺织:精梳40报价27800元/吨,价格已经调降,不降价走不动货,下游客户不断要求降价;山东聊城**纺织:棉纱又降了点,普梳32 继续降价,目前为23300-23400元/吨带票,精梳40 27400元/吨带票,棉纱销售温吞;

-

河北秦皇岛**纺织:普梳40报价26000元/吨,十一以后鲜有订单,好在整体棉纱库存不大,目前用的是2017的疆棉双28棉花强力27左右的16300元/吨毛重给送到厂,棉纱走货压力较大;河北石家庄**纺织:棉纱库存很低,但是价格滑落,需求弱,普梳32报价23900元/吨,下游坯布厂压款严重;

-

浙江钱清**纺织:普梳40 报25800元/吨,现在主要是老客续单,新单子一直没有。今年金九银十这波估计已经结束了;山东高唐**纺织,棉纱又跌了200元/吨,走货见迟, 普梳32高配报价24800元/吨带票,库存有所增加;山东潍坊**坯布厂:往年这个时候布正快的时候 而且回款也快,现在目前的走货很慢,棉布价格面临下调压力;

-

河南南阳**纺织:普梳40半高配走货尚可,但是价格跌了100元/吨。报 25500-25600元/吨带票外精梳紧密纺32前期最高卖到29000元/吨,现在28000元/吨鲜有问津:江苏常州**纺织 现在行情差,下游确实不好,精梳60紧密纺包漂白,强力要求很高的,客户直接要求降300元/吨,37000元/吨带票。普梳高配的40支也降了200-300元/吨报25200-25300带票;

-

广东中山**坯布厂:整个十月份基本上都是在清库存,定单虽然也有,但量都很小,以前主要是从江苏浙江那边染,现在那边根本排不上号,来山东这边的染厂了。因为染不出来,所以很多定单根本不敢接:福建坯布贸易商:现在手里布库存也不少了,主要是前期拿的纯棉坯布的突然走不动了。很多小布厂也都在抛货,估计下一步还会跌。混纺的还不错,走货报价都挺稳的,新定单也有下单的。纱卡也不如以前了;陕西西安**纺织:近期销售的确压力大,坯布库存已经开始有所积压,棉花采购非常谨慎;

3、可预见未来,尽管中国近期稳增长举措密集出台,但是在对抑制经济下行的有效性难如以往,核心在于地方政府债务、企业债务、居民部门债务触顶的背景下,同时面临巨大房地产泡沫,任何刺激经济政策所起到的有效作用都要大打则扣,同时未来减税降赋等举措只能与加大中央财政杠杆配合使用,但是这会给中期带来潜在系统性风险,就短中期而言,外围经济放缓和国内经济结构性失衡、以及中美贸易战都会使内中国经济继续下行,棉纺终端需求难言乐观。

图29

图29 图30

图30 图31

图316

印度经济向下压力逐步

加码对全球棉纺带来压力

1、随着全球经济放缓,印度国内棉花和棉纱需求均有弱化,棉花和棉纱价格面临下行压力不断增加。

图32

图32 图33

图332、印度服装出口压力增加,2018年1-8月份,印度服装出口同比降低12.17%,尤其是对于新兴市场国家出口压力大增,主要是印度服装出口的重要目的地中东地区经济下行压力加大带来需求的减弱;对欧洲出口数据尚可,但是数值背后压力同样巨大,由于经济下行,竞争也在加大,印度服装在欧洲服装进口的份额在下滑;这里需要注意的是过去几个月印度卢比大幅贬值,但是这并未给印度服装出口带来利好,主要是新兴经济体整体压力增加,印度的纺织服装出口竞争对手本币也在贬值,也就是说货币的竞相贬值给纺织服装贸易端共同带来压力,而非利好(详见图35);

图33

图33 图34

图34 图35

图353、印度经济未来还要面临更大压力,经济内生性动能弱化会被其国内影子银行和房地产进一步拖拽,而外围经济体放缓和美联储加息周期依然在进行中会给其带来进一步经济下行压力,以及系统性风险,因此印度作为无论作为棉花重要供应方(卢比贬值)还是棉纺产品终端重要需求方,对全球棉纺未来所带来的压力都不可小觑。

图36

图367

其它主要经济体经济下行会给全球

包括棉纺产品在内的终端需求带来压力

除了上面与棉纺密切相关的四大经济体,以下这些经济体也是占全球经济总量3/4的重要一环,通过下面这些图表,可以看到,全球经济下行周期已经开启,并伴有局部系统性风险,可预见未来这些压力都难言缓和,全球经济的放缓持续会对未来棉纺需求带来进一步压力。

图37

图37 图38

图38 图39

图39 图40

图40 图41

图41总之,通过以上对全球主要经济体对当下以及未来棉纺需求端所带来压力研讨,全球棉纺需求端会对全球棉花价格持续施压,而且还不包括宏观系统性风险所带来的金融属性负面压力,因此棉花平衡表作为影响棉花价格的绝对重要因素,我们需要持续关注,但是在经济下行周期中要以动态来看待并跟进并应用平衡表,近期随着国内郑棉的大幅下跌,市场部分参与者纷纷依据平衡表和中国未来缺口寻求底部,不是说不对,而是不够,面对需求端压力的加码和系统性风险的加大,棉花轧花企业算好成本,利用任何一次有效反弹的机会坚决卖出套保,郑棉1月合约面临非常大的陈棉和新棉仓单压力,可预见未来难以被有效炒作,但是市场很多参与者依然依据未来中国供需缺口和国储低库存看好远月棉花,一旦5月合约价格被炒高,就在5月合约卖套,即便未来有新棉轮入,CF1905所面临的现货需求端压力、宏观系统性压力和抛储压力以及潜在仓单压力都将很大,当下价格大概率依然不是底部价格。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:吴化章

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)