2013年世界石油贸易特点

2013年,世界石油供需基本面相对宽松,国际油价高位窄幅震荡,略有回落,WTI与其他基准油价差总体收窄。布伦特原油现货年均价为108.66美元/桶,同比下降2.92美元/桶;WTI原油现货年均价为97.89美元/桶,同比上升3.73美元/桶。2014年,市场供需宽松局势仍将持续,基本面使国际油价承压,美国退出量化宽松货币政策将抑制国际油价走高,中东地区地缘政治局势对国际油价的影响也将减弱。

一、国际油价高位震荡,WTI原油年均价上涨,布伦特原油年均价下降

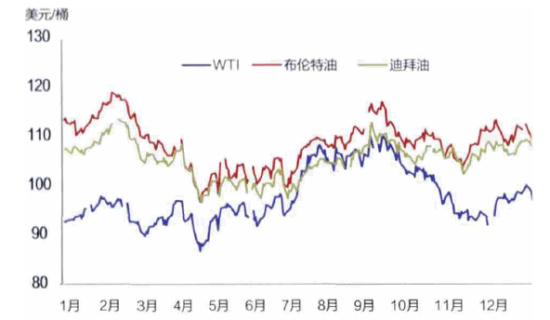

2013年的石油市场环境与2012年较为相似,基本面使油价承压,但受伊朗、叙利亚、埃及、利比亚、尼日利亚、南北苏丹等国家和地区局势动荡,发达国家货币政策持续宽松,投机资本炒作等非基本面因素影响,国际油价仍然维持高位,布伦特、迪拜原油现货价格在100~120美元/桶和95~115美元/桶波动(见图1),全年均价分别为108.66美元/桶和105.52美元/桶,比2012年下降2.92美元/桶和3.55美元/桶。WTI与国际主要基准油价下跌走势不同,受美国经济复苏好于预期、石油需求结束连续数年下降势头、库欣地区原油运输瓶颈略有缓解等因素影响,现货均价同比上升3.73美元/桶,达到97.89美元/桶。

图一:2013年国际油价(现货)走势 来源:普氏报价

图一:2013年国际油价(现货)走势 来源:普氏报价二、WTI与布伦特原油价差先收窄后拉宽,两者价差同比缩小

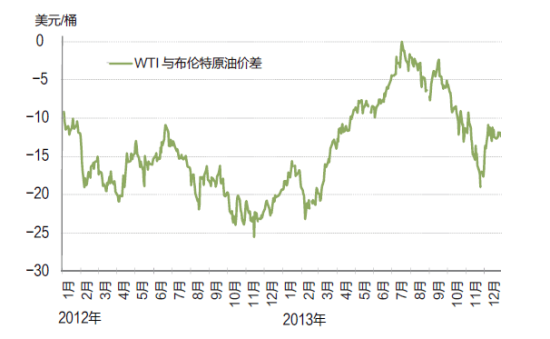

2013年布伦特原油与WTI原油价差平均为10.77美元/桶,比上年收窄6.65美元/桶。布伦特与WTI价差最高点出现在2月8日,为23.18美元/桶,最低点出现在7月19日,为0.02美元/桶,几乎消失(见图2)。

图二:2012——2013WTI原油与布伦特原油价差变化 来源:普氏报价

图二:2012——2013WTI原油与布伦特原油价差变化 来源:普氏报价年初,随着美国Seaway输油管道的扩容(日输送量由25万桶升至40万桶),WTI与布伦特价差缩小。加上美国经济欣欣向好,欧洲经济依然疲软不振,由此造成WTI价格持续走高,布伦特继续回落,两者价差大幅收窄,3月末已降至10美元/桶左右。进入7月份,因美国经济形势好于预期、美国夏季出行高峰来临提振汽油需求、炼厂开工率不断走高、原油库存连续数周大幅下降、NYMEX投机仓位屡创新高等一系列因素的影响,WTI涨势强劲。而欧洲经济形势不容乐观,中国经济增速放缓且上半年原油进口量同比减少,限制了布伦特油价的上扬。WTI与布伦特之间的价差大幅收窄,并一度接近零。8-12月份,两者价差再度扩大。其原因一方面是美国原油库存连续大幅增加,特别是库欣地区库存一改下降趋势开始大幅反弹等因素使WTI油价承压;另一方面是利比亚原油供应受扰的问题不时惊扰市场,加之埃及暴力冲突、叙利亚内战等地缘政治因素加重了市场对中东原油供应的担忧,布伦特原油价格涨势强劲。

三、供需基本面连续第二年宽松

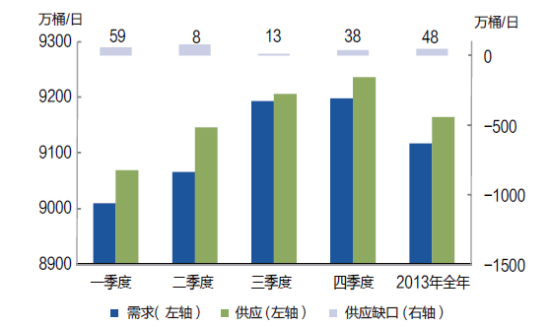

2013年,世界石油供应富余48万桶/日(见图3),低于上年96万桶/日的水平。全球石油需求为9117万桶/日,同比增长120万桶/日,增幅与2012年基本持平。非OECD国家仍是世界石油需求增长的主要动力,同比增长125万桶/日;发达国家石油需求下降5万桶/日,值得关注的是,自2011年以来一直在下滑的美国石油需求在2013年转而增长20万桶/日。全球石油供应量为9165万桶/日,同比增长70万桶/日,增量远低于2012年220万桶/日的水平。其中,欧佩克石油供应较上年下降70万桶/日,非欧佩克石油供应较上年大幅增长140万桶/日。

图三:2013年世界石油供需 来源:国际能源机构(IEA)

图三:2013年世界石油供需 来源:国际能源机构(IEA)四、美国原油产量增长迅猛,石油自给率大幅提升

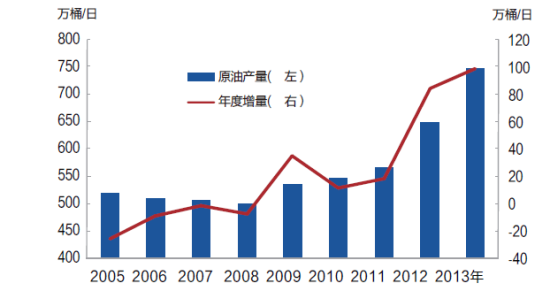

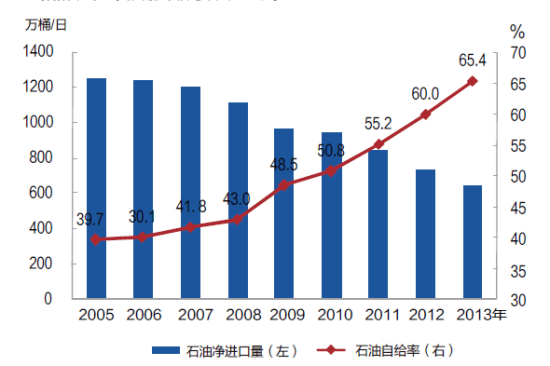

随着美国页岩油气革命的爆发,2009年以来美国原油产量持续回升,扭转了1985年以来一直下降的局面。2013年,美国原油产量大增15%,由上年的649万桶/日上升至750万桶/日(见图4)。其中,11月份美国原油产量达到770万桶/日,创下25年来同期最高纪录。美国原油产量的提高主要得益于页岩油的开采,2013年美国页岩油产量增长80万桶/日,达到250万桶/日,占原油总产量的1/3。供应的增加直接影响美国原油的进口。2013年美国原油进口量下降5%,至760万桶/日。其中,10月份美国原油产量自1995年以来首次超过进口量。石油自给率由2005年的39.7%升至2013年65.4%(见图5)。

图四:美国原油产量和增长情况 来源:美国能源信息署(EIA)

图四:美国原油产量和增长情况 来源:美国能源信息署(EIA) 图五:美国石油净进口量与自给率变化 来源:美国能源信息署(EIA)

图五:美国石油净进口量与自给率变化 来源:美国能源信息署(EIA)五、原油贸易流向加速东移,成品油贸易规模稳定增长

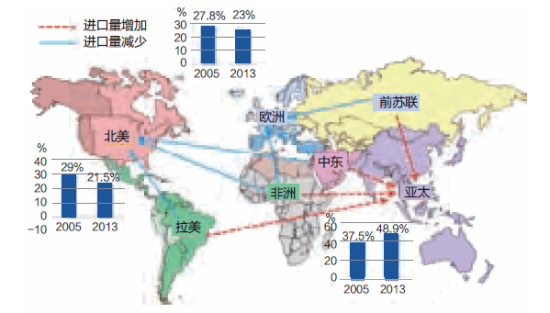

近年来,随着美国页岩油以及加拿大油砂产量的增加,北美地区原油产量大幅提高,而需求增长相对缓慢甚至出现下降,对区外的原油进口需求不断下降。金融危机后欧洲经济一直非常不景气,石油需求相对低迷,炼厂原油加工量不断萎缩,欧洲国家对石油的依赖程度也在逐渐减弱。然而,在传统消费大区需求减弱的同时,得益于亚太发展中国家经济的快速发展以及炼厂处理能力的不断提高,亚太地区的原油需求正在逐年大幅提升。因此,在原油需求重心变化的推动下,世界原油贸易格局也在逐渐发生改变,越来越多的原油生产国开始向东开辟新市场,世界原油贸易重心开始由发达国家向亚太转移。亚太原油贸易量占世界原油总贸易量的比重从2005年的37.5%增至2013年的48.9%。同期,北美原油贸易量所占比重由29%降至21.5%,欧洲从27.8%降至23.0%(见图6)。

图六:世界原油贸易流向变化 来源网络

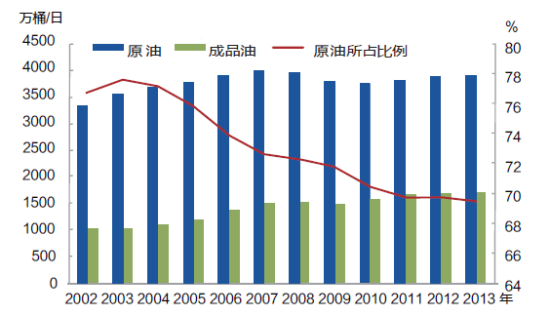

图六:世界原油贸易流向变化 来源网络相对于原油,油品的产品附加值更高,出口可获得更高利润,因而中东、非洲等产油国纷纷建立炼油厂,将更多的原油留在本地加工成油品出口,造成油品贸易势头大增而原油贸易相对萎靡。很多国家和地区,包括一些石油净进口国家和地区在内,积极建立炼油设备,增加油品出口量,例如美国、欧洲和新加坡。原油贸易量占石油贸易的份额由2002年的76.7%降至2013年的69.5%(见图7)。

图七:世界石油贸易结构变化 来源:《BP世界能源统计2013》

图七:世界石油贸易结构变化 来源:《BP世界能源统计2013》六、市场投机气氛浓厚,投机规模创历史新高

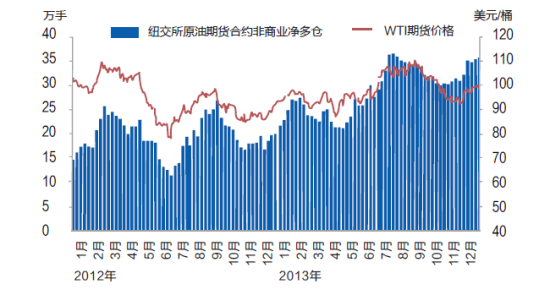

利比亚工人罢工导致石油供应中断、埃及暴力冲突升级、叙利亚国内局势愈演愈烈甚至发生战争等各种突发和地缘政治事件给投机者提供了极好的、源源不断的炒作题材。在经济形势明显向好、欧佩克主要产油国供应出现较大问题,加之不断涌现的地缘政治事件等多重利多因素叠加的大背景下,投机者对国际油价看多者居多,大量的投机资金涌入原油期货市场,试图推高国际油价。截至2013年7月30日,WTI原油非商业净多仓从年初的21.4万手增至36.3万手,增幅为70%(见图8),创下新世纪以来最高水平。布伦特原油非商业净多仓从年初的2.1万手增至7.9万手,增长了近两倍,创下2010年以来的最高水平。

图八:WIT净多持仓与WTI期货价格变化 来源:CFTC,路透社

图八:WIT净多持仓与WTI期货价格变化 来源:CFTC,路透社作者:中国石油集团经济技术研究院 陈蕊 中国石油生产经营管理部 张东波

来源:《国际石油经济》

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。