股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

指数解析:聚焦股息,锚定价值

◽中证红利指数(简称“中证红利”)由中证指数有限公司编制,指数发布于2008年5月,在沪深市场中选取100只现金股息率高、分红较为稳定,并具有一定规模及流动性的上市公司证券作为指数样本。截至2022年末,指数总市值规模约12万亿,指数主要由总市值500亿以下的成分股构成,市值风格偏中大盘。同时,约70%(权重)成分股的市盈率(PE-TTM)处于10倍以下,呈现明显的价值风格。

◽指数成分股权重介于0.45%-1.76%之间,前十大成分股合计权重约16%,个股分布趋于分散。板块分布上,中证红利指数长期聚焦于周期及金融地产板块,截至2022年末,周期及金融地产板块的合计权重近65%。行业层面,指数前五大行业依次为:银行、钢铁、交运、煤炭及房地产,前五大行业的合计权重约55%,行业结构趋于均衡。

◽指数样本每年进行一次调整,每次调整比例一般不超过20%。在基于股息率排名的“选股逻辑”下,指数的调样机制不断强化着指数的“价值”属性。2013年12月至2022年12月,指数共进行过10次样本调整,除2016年外,在调整生效日(剔除当日价格波动)指数的市盈率及市盈率均出现了不同程度的下行,调样机制对整体估值水平存在明显的“降温效应”。

◽从股息率的公式出发,其背后可以分解为三项要素:盈利分配(股息支付率)、盈利能力(净资产回报率ROE)及价格水平(市净率估值)。股息支付率越高,盈利能力越强,估值水平越低,投资的即期现金回报率越高。

◽自中证红利指数发布以来,指数整体的股息支付率趋于稳定并维持在30%以上,自2010年起指数中参与分红的公司数量维持在90%以上。2017年以来,中证红利指数整体的股息率(TTM)稳健上行并于2022年末录得新高6.5%,较主流宽基指数具备显著的比较优势。

◽从盈利估值特征上看,自2017年以来,中证红利指数整体的盈利能力(ROE)虽有下滑但幅度温和,2017年-2021年指数平均ROE约12.2%,优于同期沪深300等主流宽基指数。估值层面,截至2023/03/03,基于各成分行业市净率分位数加权计算的指数市净率分位数约33%,横向比较下指数整体的估值水平已颇具吸引力。在指数当前ROE相对稳定的背景下,其所隐含的即期现金回报率亦具备了较高的确定性。

◽中证红利指数(全收益)(注:全收益指数:假设样本税前股息在除息日再投资到指数中,计算指数的表现。)自2019年以来的表现充分阐释了“慢即是快”的成长路径。与主流宽基指数(全收益)相比,其在市场整体上行期的弹性(2019年-2021年)并不突出,但始终保持着稳健的节奏,至市场大幅下行的2022年凭借较强的防御性成功突围。从长期收益上看,中证红利指数(全收益)自2019年以来(截至2023/03/03)录得近66%的累计收益,优于同期主流宽基指数(全收益)。

◽结合中证红利指数(全收益)自2019年以来的风险收益特征观察,除了在收益端的稳定表现外,指数在波动率,最大回撤端的控制亦远优于主流宽基指数,观察期内指数夏普比率(年化)录得0.7的较优水平,相对而言具备较优的长期配置价值和持有体验。

红利再投资,复利高回报

◽ 过去十年,中国经济经历了3轮完整的基钦周期。当经济处于基钦上升周期时,中证红利指数多取得上涨表现。如2013年初,2016年-2017年,2020年-2021年。当前经济处于新一轮基钦周期的上升初期,未来一年多经济增速有望震荡上行,中证红利成份股盈利同比增速有望同步改善,分红的能力和动力将更强,驱动指数上行。

◽ PPI是衡量工业品出厂价格变动趋势和变动程度的指数,其变化可前瞻企业盈利的预期。PPI同比和GDP增速均存在库存周期同步波动,约3.5年。当前PPI处于本轮下行周期的尾端。在PPI由底部回升转正时期,预示工业品供需格局改善,供不应求可提价,周期板块和中证红利指数录得可观的上涨表现,如2005年-2007年、2009年-2010年,2016年-2017年,2020年-2021年。当PPI从底部震荡回升但未能转正时,预示工业品仍供过于求,虽然价格降幅收窄,但仍处于降价去库存阶段,企业收入、盈利继续下滑,对应周期板块下跌为主,中证红利指数震荡,如2012年-2014年。

◽ 货币指标M1与M2增速差领先反映经济景气度,如果差值回升,表明经济趋于活跃。领先6个月的M1与M2增速差与PPI同比增速正相关,其预示PPI或于5月左右见底;Wind一致预期显示PPI于4月份见底。经济数据边际改善,虽然PPI尚未见底,但市场预期先行,部分配置资金可能抢跑。总体来看,PPI有望在二季度见底,随后开启回升周期,红利指数的成分行业有望受益PPI回升走强,共同推动红利指数上涨。

◽ 历史上,中证红利指数的风险溢价水平触及其均值+2个标准差时,指数见到中长期大底,如2008年底,2013年6月,2014年中,2021年中以来。当红利指数风险溢价水平回落至均值附近时,指数见到阶段大顶,如2015年6月,2018年初。当前红利指数风险溢价水平处于均值+2个标准差附近,市场预期悲观,风险偏好低迷,处于长期战略布局时期。

◽ 红利指数盈利增长平稳较快、股息率近年来上升,但红利指数长期收益率相对于宽基指数表现并不突出。核心原因在于红利指数估值大幅走低,导致盈利增长的回报被部分对冲,指数长期增长率低于盈利增长。过去十年,中证红利全收益指数大幅跑赢其他全收益指数,核心在于其低估值、高股息的再投资复利效应。中证红利指数的核心投资策略在于:长期红利再投资,获取复利高回报,波动平稳体验好。

中证红利指数简介

—01—

指数解析

中证红利指数(简称“中证红利”)由中证指数有限公司编制,指数发布于2008年5月,在沪深市场中选取 100只现金股息率高、分红较为稳定,并具有一定规模及流动性的上市公司证券作为指数样本,以反映沪深市场高股息率上市公司证券的整体表现。

表1:中证红利指数编制方式概览1(左右滑动查看)

注:该部分仅展示指数编制的部分要点,详见中证指数公司《中证指数有限公司股票指数计算与维护细则》及《中证红利指数编制方案》。

数据来源:中证指数有限公司,Wind,招商证券。

—02—

指数结构

截至2022年12月末,中证红利指数的总市值规模约12万亿。指数主要由总市值500亿以下的成分股构成(权重占比62%),其中沪深300成分股合计权重约40%,中证500成分股合计权重约42%,中证1000成分股合计权重约13%,指数的市值风格偏中大盘。同时,约70%(权重)成分股的市盈率(PE-TTM)处于10倍以下,价值风格显著。

指数成分股权重介于0.45%-1.76%之间,前十大成分股合计权重约16%,个股分布趋于分散。

图1:中证红利成分股总市值分布(权重,2022/12)

图2:中证红利成分股市盈率(TTM)分布(权重,2022/12)

图2:中证红利成分股市盈率(TTM)分布(权重,2022/12)

注:指成分股总市值规模加总。

数据来源:中证指数有限公司,Wind,招商证券。

—03—

行业分布

板块分布上,中证红利指数长期聚焦于周期及金融地产板块,截至2022年末,周期及金融地产板块的合计权重近65%。行业层面,指数前五大行业依次为:银行、钢铁、交运、煤炭及房地产,前五大行业的合计权重约55%,行业结构趋于均衡。

图3:中证红利指数板块分布(2017/12-2022/12)

图4:中证红利指数行业分布(TOP15,2022/12)

图4:中证红利指数行业分布(TOP15,2022/12)

注:成分股行业采用中信一级行业分类标准。

数据来源:中证指数有限公司,Wind,招商证券。

—04—

行业变化

从行业权重的变化上看,近五年间指数整体的行业结构相对稳定,但部分行业权重因其成分股股息率的变化存在明显调整。以2022年为例,指数中银行行业的权重同比提升8.3%至18.7%,而房地产行业的权重同比下蒋5.6%至3.4%。

图5:中证红利指数主要行业权重变化(2017/12-2022/12)(左右滑动查看)

注1:成分股行业采用中信一级行业分类标准。

数据来源:中证指数有限公司,Wind,招商证券。

—05—

调样机制

根据指数编制方案,指数样本每年进行一次调整,每次调整比例一般不超过20%。在基于股息率排名的“选股逻辑”下,指数的调样机制也不断强化着指数的“价值”属性。

2013年12月至2022年12月,指数共进行过10次成分股调整,除2016年外,在调整生效日(剔除当日价格波动)指数的市盈率及市盈率均出现了不同程度的下行。在此区间,因样本调整所导致市盈率及市净率的累计变化幅度分别为-39%/-22%,指数的调样机制对整体估值水平起到了明显的“降温效应”。

图6:样本调整数量及权重(2013/12-2022/12)

图7:样本调整生效日市盈率及市净率环比变化(剔除当期价格波动)(2013/12-2022/12)

图7:样本调整生效日市盈率及市净率环比变化(剔除当期价格波动)(2013/12-2022/12)

注1:成分股行业采用中信一级行业分类标准。

数据来源:中证指数有限公司,Wind,招商证券。

—06—

股息率背后的投资逻辑

从股息率的公式出发,其背后可以分解为三项要素:盈利分配(股息支付率)、盈利能力(净资产回报率ROE)及价格水平(市净率估值)。股息支付率越高,盈利能力越强,估值水平越低,投资的即期现金回报率越高。

股息率 = 股息/总市值 = 股息支付率×ROE/PB ratio

图8:各一级行业PB-ROE象限图(左右滑动查看)

注:成分股行业采用中信一级行业分类标准。

数据来源:中证指数有限公司,Wind,招商证券。

—07—

成分行业股息率

结合指数中各成分行业的股息率观察,权重行业中,银行、钢铁、交运及煤炭行业近三年(2019-2021年)的平均股息率均达5%以上,对指数整体的股息率水平构成了有力支撑。

图9:中证红利指数权重行业股息率(%,2017/12-2021/12)(左右滑动查看)

注:1、成分股行业采用中信一级行业分类标准;2、根据指数各成分行业所含成分股的年度股息率均值计算。

数据来源:中证指数有限公司,Wind,招商证券。

—08—

长期成分股股息率

在指数的长期成分股中,以中国石化、中国神华、大秦铁路、宝钢股份、交通银行为代表的传统行业个股保持着持续稳定的分红政策,平均股息率在A股市场名列前茅。

表2:中证红利指数长期成分股年度股息率(TOP20,2017-2022年)(左右滑动查看)

注:成分股行业采用中信一级行业分类标准。风险提示:以上仅作为研究举例说明,不作为投资建议,市场有风险,投资须谨慎!

数据来源:中证指数有限公司,Wind,招商证券。

—09—

指数股息率

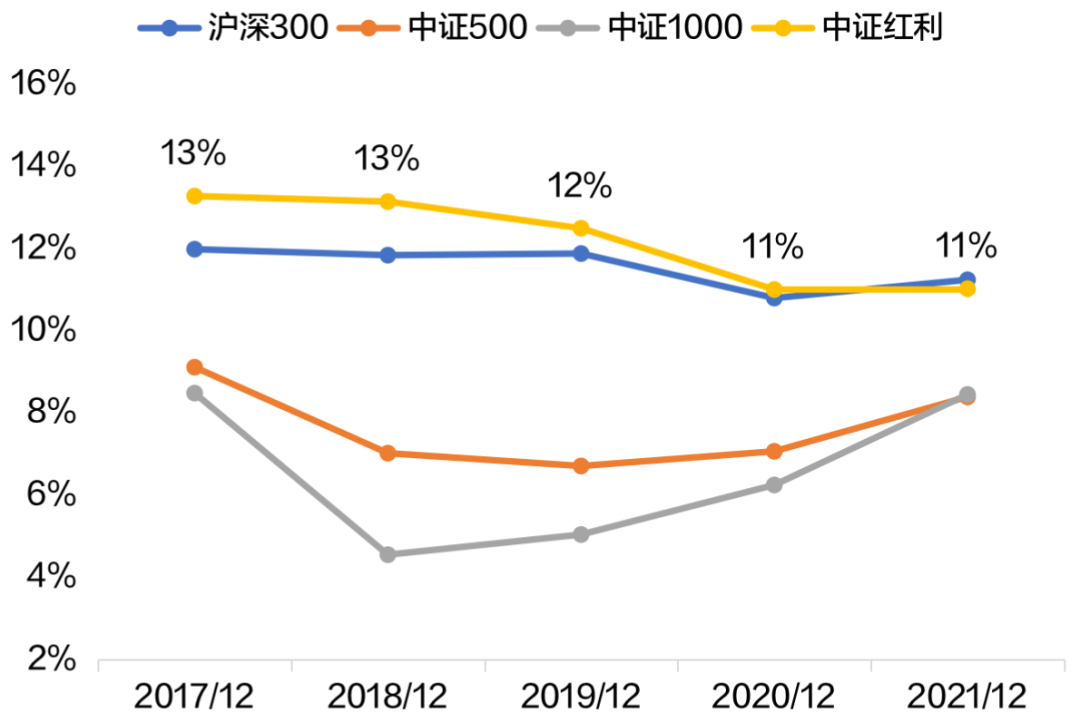

自中证红利指数发布以来,指数整体的股息支付率趋于稳定并维持在30%以上,自2010年起指数中参与分红的公司数量维持在90%以上。2017年以来,中证红利指数整体的股息率(近12个月)稳健上行并于2022年末录得新高6.5%,较主流宽基指数具备显著的比较优势。

图10:中证红利指数股息支付率(2008-2021年)

图11:中证红利及主要宽基指数股息率(近12个月)(2017/12-2022/12)

图11:中证红利及主要宽基指数股息率(近12个月)(2017/12-2022/12)

注:成分股行业采用中信一级行业分类标准。

数据来源:中证指数有限公司,Wind,招商证券。

—10—

权重行业盈利估值特征

从中证红利指数前十大权重行业的盈利能力看,银行、钢铁、煤炭、煤炭及建材行业近五年的平均ROE均录得10%以上,优于同期A股市场整体ROE(9.7%)。

结合前十大权重行业的市净率分位数(统计区间:2016年至今)观察,截至2023/03/03,权重行业中8个行业的市净率分位数处于统计区间50%以下,权重行业具备较充足的安全边际。

图12:中证红利指数权重行业市净率分位数2(截至2023/03/03)(左右滑动查看)

图13:中证红利指数权重行业年度ROE(2017-2021年)(左右滑动查看)

图13:中证红利指数权重行业年度ROE(2017-2021年)(左右滑动查看)

注:1、成分股行业采用中信一级行业分类标准;2、市净率分位数统计区间选取2016/01/01-2023/03/03。

数据来源:中证指数有限公司,Wind,招商证券。

—11—

指数盈利估值特征

从中证红利指数整体的盈利估值特征上看,自2017年以来,中证红利指数整体的盈利能力(ROE)虽有下滑但幅度温和,2017-2021年指数平均ROE约12.2%,优于同期沪深300等主流宽基指数。

估值层面,截至2023/03/03,基于各成分行业市净率分位数(统计区间:2016年至今)加权计算的指数市净率分位数约33%,横向比较下指数整体的估值水平已颇具吸引力。

即使当前指数的低估值系源于市场对指数成分股/行业的长期预期(未来估值不出现修复),在指数当前ROE相对稳定的背景下,其所隐含的即期现金回报率亦具备着较高的确定性。

图14:中证红利指数行业加权市净率分位数(截至2023/03/03)

图15:中证红利及主要宽基指数年度ROE(2017-2021年)

图15:中证红利及主要宽基指数年度ROE(2017-2021年)

注:1、成分股行业采用中信一级行业分类标准;2、市净率分位数统计区间选取2016/01/01-2023/03/03。

数据来源:中证指数有限公司,Wind,招商证券。

—12—

中证红利(全收益):风险收益特征

结合中证红利指数(全收益)自2019年以来的风险收益特征观察,除了在收益端的优异表现外,指数在波动率,最大回撤端的控制亦远优于主流宽基指数,观察期内夏普比率(年化)录得0.7的较优水平,相对而言具备较优的长期配置价值和持有体验。

表3:中证红利及主要宽基指数风险收益(全收益,2019-2023/03/03)(左右滑动查看)

注:成分股行业采用中信一级行业分类标准。

数据来源:中证指数有限公司,Wind,招商证券。

中证红利指数投资策略

—01—

经济回升时期,红利指数上涨

过去十年,中国经济经历了3轮完整的基钦周期。当经济处于基钦上升周期时,中证红利指数多取得上涨表现。如2013年初,2016-2017年,2020年-2021年。

当前经济处于新一轮基钦周期的上升初期,未来一年多经济增速有望震荡上行,中证红利成份股盈利同比增速有望同步改善,分红的能力和动力将更强,驱动指数上行。

图16(左右滑动查看)

数据来源:Wind,招商证券。

注:虚线箭头曲线为预测模拟数据。

—02—

PPI是周期板块的核心领先指标

中证红利指数中,银行、钢铁、交运、煤炭、地产、建材、基础化工、电力、石油石化等强周期板块的合计权重超过70%。其中,金融、煤炭、钢铁、有色、化工权重合计47%。

PPI是衡量工业品出厂价格变动趋势和变动程度的指数,其变化可前瞻企业盈利的预期。PPI同比和GDP增速均存在库存周期同步波动,约3.5年。当前PPI处于本轮下行周期的尾端。

图17(左右滑动查看)

数据来源:Wind,招商证券。

数据来源:Wind,招商证券。—03—

PPI底部回升转正时期周期板块涨幅可观

在PPI由底部回升转正时期,预示工业品供需格局改善,供不应求可提价,周期板块和中证红利指数录得可观的上涨表现,如2005-2007年、2009-2010年,2016-2017年,2020-2021年。

当PPI从底部震荡回升但未能转正时,预示工业品仍供过于求,虽然价格降幅收窄,但仍处于降价去库存阶段,企业收入、盈利继续下滑,对应周期板块下跌为主,中证红利指数震荡,如2012-2014年。

图18(左右滑动查看)

数据来源:Wind,招商证券。

数据来源:Wind,招商证券。—04—

PPI有望在二季度开启新的回升周期

货币指标M1与M2增速差领先反映经济景气度,如果差值回升,表明经济趋于活跃。领先6个月的M1与M2增速差与PPI同比增速正相关,其预示PPI或于5月左右见底;wind一致预期显示PPI于4月份见底。

经济数据边际改善,虽然PPI尚未见底,但市场预期先行,部分配置资金可能抢跑。总体来看,PPI有望在二季度见底,随后开启回升周期,红利指数的成分行业有望受益PPI回升走强,共同推动红利指数上涨。

图19

图20

图20

数据来源:Wind,招商证券。

注:虚线箭头曲线为预测模拟数据。

—05—

中证红利指数风险溢价处于历史高位

历史上,中证红利指数的风险溢价水平触及其均值+2个标准差时,指数见到中长期大底,如2008年底,2013年6月,2014年中,2021年中以来。当红利指数风险溢价水平回落至均值附近时,指数见到阶段大顶,如2015年6月,2018年初。

当前红利指数风险溢价水平处于均值+2个标准差附近,市场预期悲观,风险偏好低迷,处于长期战略布局时期。

图21(左右滑动查看)

数据来源:Wind,招商证券。

数据来源:Wind,招商证券。—06—

中证红利指数相对宽基指数超额收益相对平庸

红利指数盈利增长平稳较快、股息率近年来上升,但红利指数长期收益率相对于宽基指数表现并不突出。

核心原因在于红利指数估值大幅走低,导致盈利增长的回报被部分对冲,指数长期增长率低于盈利增长。

图22(左右滑动查看)

数据来源:Wind,招商证券。

数据来源:Wind,招商证券。—07—

中证红利全收益指数大幅跑赢宽基指数

过去十年,中证红利全收益指数大幅跑赢其他全收益指数,核心在于其低估值、高股息的再投资复利效应。

中证红利指数的核心投资策略在于:长期红利再投资,获取复利高回报,波动平稳体验好。

图23(左右滑动查看)

数据来源:Wind,招商证券。

数据来源:Wind,招商证券。

本期作者:

杨启帆 S1090620110009

邹添杰 S1090615050006

【免责声明】

以上内容意在对市场表现和投资方法进行梳理,不构成任何投资建议。所含信息均来源于公开资料和尽调材料,招商基金对信息的准确性和完整性不做任何保证。招商基金不承诺盈利可能性,对使用本观点所引致的任何损失不承担任何责任。本文内容最终解释权归招商基金。投资有风险,入市需谨慎。

本文不作为基金宣传推介材料,相关基金产品详情请务必阅读基金法律文件,并以之为准。基金投资有风险,决策须谨慎。基金过往业绩及其净值高低并不预示未来业绩表现,其他基金的业绩不构成对本基金业绩表现的保证。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)