机构一致看好股市行情,2021年谁是最强风口?布局窗口期来临,立即开户,抢占投资先机!

来源:EncounterAlpha

(一)债基的信息披露透明度差

相较混合型、股票型、指数型基金而言,债券型基金的投资披露透明度较低。尽管我们不能从季报中知悉前三类基金到底都投资了什么股票,但我们可以从半年报与年报中知悉基金当前的所有持股,以及报告期内买入和卖出金额排名前列的股票明细。

对于债券型基金而言,即便是在基金的半年报与年报里,我们也无法知道基金到底都投资了什么债券。在季报里,债券型基金只披露占净资产比例前五名的债券,披露所有处于转股期的可转债,披露占净比前十名的资产支持证券。在半年报和年报里,我们能见到的依然是只披露占净资产比例前五名的债券,披露所有处于转股期的可转债,唯一有变化的是资产支持证券要求全部披露。

进行了正回购的债基会披露正回购的债券明细

我翻阅债券型基金的半年报与年报,发现了一个增量的信息来源,那就是若债券型基金进行了杠杆操作,我们会额外获得银行间债券正回购名单。除了短债基金,不少债券型基金都有一定的正回购操作,债券指数基金也不例外。我把纯债投资排雷的重任寄托在了这一增量信息上,但遗憾的是这一次我无功而返了。

债券指数基金也是带有一定杠杆的

首先,若基金没有进行债券正回购就不会有这项信息披露;其次,即便是进行了债券正回购,我们能见到的也仅仅是众多债券投资里的冰山一角。再次,很多债券是银行间交易债券,我们获取这些债券以及发债主体的信息并不便利。信用分析本来应该是基金管理公司的事情,总不能因为想进行偏债的投资而把自己也锻炼成了信评人员。

(二)股债混合投资而非纯债投资

在很早之前我就提出了一个观点,那就是追求低风险投资,别做纯债投资,而是做股债1:9或2:8的组合投资,选择稳健型二级债基或保守混合型基金进行投资。如果是想阶段性地博弈,比如看好国债收益率从高位向低位运动,选择国债、国开债的长久期指数基金效果也会很好,还不用承担什么信用风险。

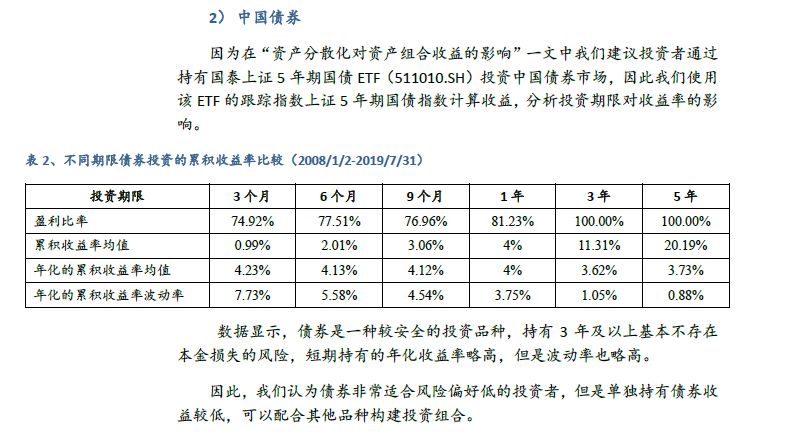

随着时间的推移,债券的波动率下降,收益的确定性增强。出处:上海证券姚慧,《投资期限对资产组合收益的影响:ETF助攻家庭资产配置系列报告之二》

从中短期看,股票投资的波动大风险大,但是从长期看,股票投资的潜在收益率最高,且当拉长至一定的投资周期,投资股票指数很难出现负收益。因为种种原因,我们家庭的资金总有一些要追求稳健。这部分的资金若沉淀在纯债里,只能享受债市的有限收益,而时间的真正朋友其实是股市——伴随着时间的推移,上市公司的盈利增加、净资产增多。

如果一种投资标的的固有风险无法消除,我们只好用对冲的方式来平抑。股票的波动无法消除,想要降低波动,我们可以配置债券资产;在漫长的岁月里,债券的信用风险无法消除,我们可以用股票投资的长期确定性来对冲。

在旧图表中新加入了基金自成立以来的年化波动率

考虑到2020年的打新红利十分突出,网下申购新股旋即上市卖出套利,这个过程风险极低。从打新获取的超额收益看,完全能够对冲掉小规模踩雷的影响。毕竟从近1-3个月的踩雷基金数据看,跌幅略超10%的基金只有三个倒霉蛋,轻微踩雷的纯债基金,跌幅在2-5%之间。若基金规模在10亿以下,2020年保守混合型基金打新的收益可以完全对冲轻度踩雷的风险。

当我们进行组合投资时,两类基金波动率相仿,我们选择长期中预期收益率更高的那种;两个基金长期中预期收益率相仿,若非擅长逆向投资,则选择向下波动更小的那种。

信用债市场的雷我们很难去一一排查,对基金公司或基金经理进行口诛笔伐于事无补,只有在观念上不断升级,我们才能行稳致远。在对基金有了足够的认知之后,选择与坚守比频繁追逐更好要重要许多。在承受相似的波动率情况下,不同的选择造就了长期的差异化结果。

过去三年,选择纯债基金投资,可能总收益率在15%附近;选择稳健型二级债基则有望达到20-30%;选择打新基金则可能达到25-35%。需注意,不要因为打新基金暂时收益率领先就贬低二级债基。A股市场历来政策多变,打新红利能持续几日,这可能存在不确定性。

进行股债1:9或者2:8的混合型投资还有利于投资者关注A股市场的估值情况,这是只进行纯债投资所关注不到的。若是因为A股下跌造成稳健型二级债基、打新基金跌幅达到5%左右,则上证指数大概率又回到了3000点以下,A股投资性价比突出。此时,勿忘将其逐步转换为股票型基金。

(三)债市是投资新人的练兵场

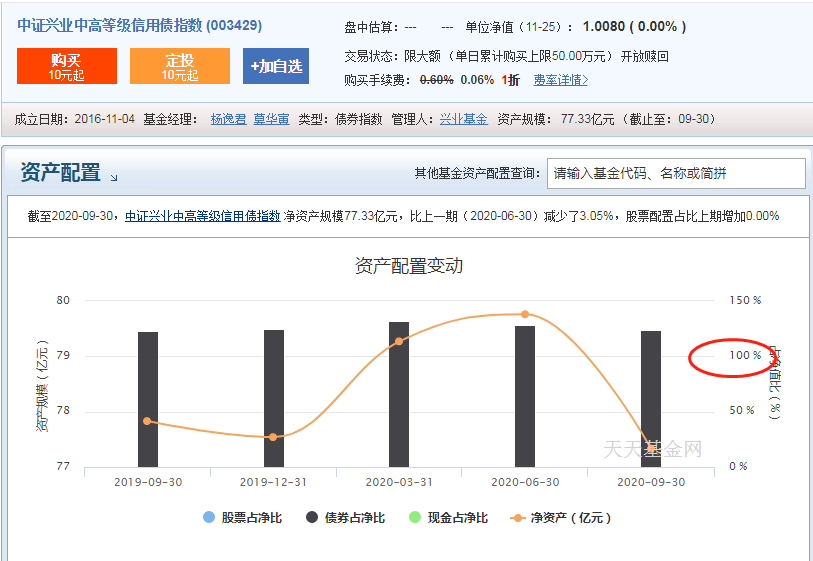

我们要做好承担信用债资产风险的准备,但勿忘债券型基金那么多,踩雷的始终是个别。从中证中高等级信用债指数基金的情况看,本次暴雷事件对基金并没有产生冲击,我们不能全盘否定与妖魔化信用债。纯债指数长期价值是增加的,指数长期往东北方移动是具有确定性的。就像股票投资中,有些公司会因为财务出现问题而被ST一样,信用债里有些债券也有违约风险。

10年期国债收益率又即将来到历史中枢位置(考虑到宽松的环境,以后10年期国债收益率的价值中枢有下移趋势)。图标出处:英为财情

最后,请用资产配置的视角去认识债券投资,不要基于短期的债市涨跌而去博弈。即便当前债市惨淡,过去配置了两三年的投资者依然收益可观。瞅准了三四月份债市连续上涨,把收益率简单线性外推的投资者则损失惨重。以十年期国债收益率为价值之锚,我国的债券投资还是有规律可寻的。在债市里依然可以锻炼与市场先生相处的能力,在债市里依然可以培养逆向投资的能力。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)