在《穷查理宝典》里芒格写道:如果我知道我会死在哪里,那我就永远不会去那个地方。

投资基金中,当我们知道哪些原因会导致结果失败的时候,只要有效避开或是解决它,就能更靠近成功。

以下是3个最容易导致投资失败的错误,让我们逐个分析并击破。

故事一

格雷厄姆抄底破产的“黑历史"

1929年美股走熊,并经历史上有名的股灾“黑色星期四”,当年道琼斯指数下跌了17%,格雷厄姆,也就是巴菲特的老师,亏损超过20%,但他认定市场已经见底并开始全仓抄底。遗憾的是,这次暴跌一直到1932年才见底,还没等到反弹,格雷厄姆已经濒临爆仓破产。

错误归因:

决策过分依赖择时

事实证明,在熊市最低点买,牛市最高点卖,这样高难度的择时别说普通人,就连投资大师也不一定能完全做到。当价格严重偏低于价值时,向上修复的动力会很大,但修复是需要时间的。如果决策中过分依赖择时带来机会,很容易遭遇风险。

解决办法:

基金定投

首先,投资上我们应该关注未来3-5年的趋势,而不是眼前的低点或上涨行情,定投是时段投资不是时点投资,不需要刻意寻找低点波段操作,可以规避择时风险。

其次,对于有固定收入,缺少投资经验的人来说,由于没有时间关注资本市场,定期定额投资方式最为适合,这样可以将每一笔资金更充分的运用起来,同时也不会因为投资而影响到日常生活。

故事二

大跌前跑步入场的投资者

2015年,上证综指从年初的3234点,6月12日达到5178点,涨幅高达60%;高涨的走势吸引无数新投资者跑步入场,即便在股市已处于令人畏惧的高位时刻,依然有大群投资者蜂拥向前,2015年6月12日股灾发生的前三周,新增自然人开户数平均每周高达151万人。

数据来源:wind,好买基金研究中心

错误归因:

决策缺乏理性判断

当市场迅速上涨或下跌时,投资者很容易缺乏理性判断,被“羊群效应”所影响,在投资行为上趋于一致,一窝蜂买入或割肉。值得一提的是,“羊群效应”是一种投资心理行为,无法消除,需要投资者想办法去规避。

解决办法:

长期投资

长期投资可以克服短视心理,能降低受到短期市场波动带来的影响。市场短期内是投票机,长期是称重机,在优质的标的上付出时间等待,比频繁的寻找短线机会更容易成功。

在实际操作上,需要对投资先有清晰的认知,我们不可能赚到市场上100%的钱,对收益要有合理的预期,匹配合适的产品,更容易坚持长期投资。

故事三

巴菲特罕见清仓个股

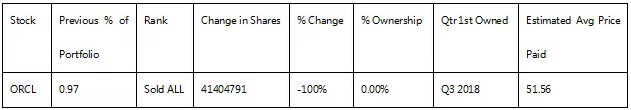

2018年4季度巴菲特旗下的伯克希尔清仓了甲骨文,这是当季披露的唯一一只全部抛售的股票。抛售的4140万股甲骨文,平均每股成本价为51.56美元,伯克希尔在甲骨文这笔投资上最少也亏了1262.7万美元。

这一举动在巴菲特的投资生涯实属罕见,因为他以价值投资和长期持有股票闻名。巴菲特说,我买了甲骨文的股票之后,我觉得我还是不了解他们的业务。尤其考虑到投资IBM的经历,我觉得我并不太清楚云业务未来的发展方向。

数据来源:伯克希尔2018年四季度持仓表格,choice

错误归因:

脱离自身能力圈

从巴菲特的清仓可以看到,投资要对标的有了解,不能脱离自己的能力圈。科技公司于股神而言存在太多不确定性以及看不明白的地方,不懂的钱还去赚,教训就是迎来亏损,这一点从IBM到甲骨文又上演了一遍。

解决办法:

把专业的事交给专业的人

投资和看病一样是专业的事,并不能光靠直觉和经验。机构投资者经历了上千甚至上万小时的专业能力学习,拥有更为系统的投资理念和流程化的管理,可以比普通人对投资信息快速进行覆盖梳理及研究,且心态更加成熟。因此,将主要资产交给机构投资者来管理,会是更好的选择。

总结

知道失败的方法并规避或克服会让我们离成功更近。如果你能坚持长期投资减少择时操作,管理好投资情绪,确保理性决策,同时选择优质的产品和机构,那么当市场沉淀到一定程度后,投资收益会随时间增加而不断显现。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)