【投资维权315线索征集】你投诉,我报道!在这里,我们为股票、基金投资者提供一个因违法违规行为遭受损失的曝光平台。新浪财经爆料线索征集启动,当您的权益受到侵害欢迎向【黑猫投诉平台】投诉,受损股民可至【新浪股民维权平台】维权。

从反弹到牛市 还缺哪些催化?

编辑:富国基金

春节之后的A股强劲反弹令人振奋。截至2月14日,今年以来上证指数、深证成指、沪深300分别上涨9.05%、13.54%、13.00%。从反弹到牛市还有多少距离?“春季躁动”是否已经具备了转向全面牛市的条件?

如何看待这一轮反弹?

“春季躁动”历来是A股市场最为显著的“日历效应”,其“催化剂”一般来自于充裕的流动性,或市场对于“中央经济会议和两会”的政策期待,或经济数据的空白使得市场预期较为分散。

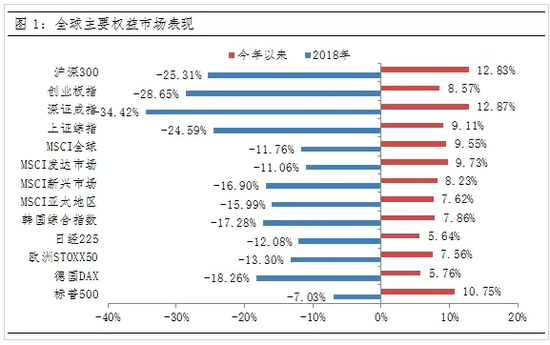

但与以往不同,今年开年以来A股的不俗表现,同样来自于全球风险偏好修复的共振。2018年美元强劲反弹、美债收益率持续上行,成为压制全球股票市场最为核心的因素。

但进入2019年,随着美国经济增速预期下滑,以及市场对于美联储加息预期的回落,使得美元与美债收益率向上的动力“熄火”,不再是压制全球风险偏好的“达摩克利斯之剑”,全球主要股票市场一改2018年的颓势,纷纷出现大幅反弹。

A股成为全球风险偏好修复背景下,权益资产上涨最为强劲的一个市场。

数据来自:wind,截至2019-02-13

这一轮反弹具有什么样的特点?

从A股本身来看,这一轮反弹基本可以分为两个阶段,即春节前的“春季行情1.0”和春季后的“春季行情2.0”。在“春节行情1.0”中,突出表现为外资流入的“加持”与行业轮涨,集中在大市值龙头的稳健上涨中。

整个1月份,A股表现最好的行业集中在家电、食品饮料和银行等外资集中流入的板块,分别上涨了13.06%、9.72%和8.24%,而整个1月份“北上资金”高达606.88亿元,成为陆股通开通以来单月净流入资金最高的月份。

与此同时,受商誉减值影响较重的传媒、休闲服务则在一月份分别下跌3.89%和6.64%;电子、计算机和通信在1月份表现同样较弱,分别上涨1.76%、0.91%和-1.35%。

然而,进入“春季行情2.0”,随着商誉减值等冲击落地,A股市场表现最好的板块则集中在电子、计算机、通信、休闲服务与生物医药等前期表现相对较弱的板块。

一方面反映了“前期压抑有多沉重,后期反弹就有多销魂”,另一方面则体现了市场对于“科创板试点注册制”这一资本市场增量改革等政策对于创新龙头的拉动,以及市场自身对于低估值中小盘的挖掘。

从两段行情来看,无论是北上资金的流入,还是对于政策的追逐,还是市场风险偏好的提升,整体依然是对于“便宜是硬道理”的演绎,以及长线资金对于细分绩优股票的挖掘,绝大部分讲的是估值修复的故事。

这一轮反弹兑现了哪些内在逻辑?

如果进一步分析A股上涨的核心因素,则需要持续关注以下四个变量:

1、流动性层面能否继续维持宽松或进一步改善?

2、经贸问题会不会再现波澜,双方磋商能否达成新的协议?

3、国内政策继续向上,但信用扩张能否真正疏通?

4、对于经济增速和盈利周期问题,什么情况下会出现边际改善或向上的信号?

对于第1个问题,1月份央行全面“降准”以后,又在1月24日引导28天国库定存招标利率大幅下行72BP,逐渐为未来市场资金价格下行甚至降息进一步打开空间,从而推动A股市场估值的进一步修复;

对于第2个问题,中美双方磋商正在积极进行中,未来1-2个月可能是更为积极的窗口期;

对于第3个问题,一方面需要观察“印钞机”(来自货币政策)另一方面需要观察“挖土机”(基建等财政政策)的发力,等待社会融资规模等宏观经济数据的积极验证,估计在一季度难以形成对于反弹的压制;

对于第4个问题,目前市场估值的反弹并没有充分反应这方面的逻辑。

整体而言,对于驱动股票市场上涨的4大核心因素,目前已有3个在形成合力。在此背景下,投资既需要关注海外机构“加持”的大消费与低估值绩优蓝筹的逻辑,又需要关注政策加持的“新基建”与创新龙头。

从反弹到牛市需要什么样的催化?

从短期来看,市场的上涨可以出现背离基本面的估值修复驱动,但当估值修复较为充分的时候,一定会兑现为业绩的驱动,以及业绩提升之下的“戴维斯双击”;否则反弹的行情就有可能被画上“休止符”,难以向全面牛市扩展。

目前而言,无论是政策底的早已出现,还是流动性的改善,抑或经贸问题的缓和与市场风险偏好的提升,统统可以归结为对于估值的修复与提升。

如果未来业绩跟不上去,则估值提升的天花板就会逐渐来临,届时反弹也将逐渐走到尽头。

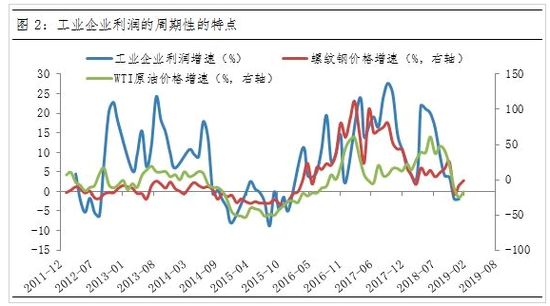

如果从国内工业企业的盈利周期来看,自2017年三季度的高点已经下滑约6个季度,A股市场之前的调整也已充分反应了这一状况。

因此,未来还有多久的下滑时间,将成为A股市场从反弹切换到全面牛市的关键。换言之,什么时候才能见到盈利底,则成为本轮反弹扩散为全面牛市的关键。

数据来自:wind,截至2019-01-31

从上一轮企业盈利周期来看,盈利下行8个季度,之后进入上升周期。如果以此估算,则未来两个季度则在盈利上依然存在较大的下行概率。

此外,依据广发证券宏观团队的研究,原油价格和螺纹钢价格增速是观察企业盈利的两个重要指标,原油价格和螺纹钢价格的同比底部基本上会约等于企业利润的同比底部。

如果原油价格维持目前水平,则同比底部大约在2019年5月;如果螺纹钢价格维持目前水位,则同比底部大约在2019年8月。

也即意味着,如果本轮行情的反弹速度太快,则有可能会形成一定程度的调整压力,届时将等待5、6月份企业盈利数据的进一步佐证。

责任编辑:高君

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)