2019“银华基金杯”新浪银行理财师大赛重磅来袭,报名即可领取666元超值好礼,还有机会获得经济学家、高校教授等明星评委专业指导,拿万元奖金,上新浪头条。【点击看详情】

深交所ETF交易和申赎模式调整简析

海通基金研究 海通量化团队

重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

业务方案亮点

1. 业务方案亮点内容

1.1 交易结算机制调整:由T+1DVP模式调整为A股结算模式

深交所ETF交易与申赎调整征求意见稿出台!拟对深交所上市的ETF的交易业务以及申赎业务(仅涉及实物申赎的单市场股票和单市场债券ETF以及货币ETF)的交易结算模式进行优化,由T+1DVP结算模式调整为A股结算模式。

在原有T+1DVP模式(Delivery versus Payment,货银对付)下,ETF份额及资金最终交收时点均为T+1日日终。虽然在担保结算模式下,“净额轧差”方式可以帮助投资者在T日使用ETF份额,变相提高了ETF份额的使用效率,但是对于现金部分而言,由于结算所及交收时间的差异,投资者当日不能将其用于购买沪市的股票。

在新模式下,ETF份额交收时点调整为T日日终,并且T+1日可用范围扩大至所有业务;资金方面,结算参与人于T+1日16:00点前,可对T日清算结果为净应收的资金进行提款,或将其用于日间实时交收。即投资者卖出深交所ETF所得的资金,将可以购买沪深市场的证券。

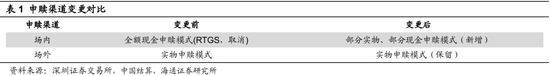

1.2 跨市场 ETF 申赎模式调整: BYE BYE RTGS

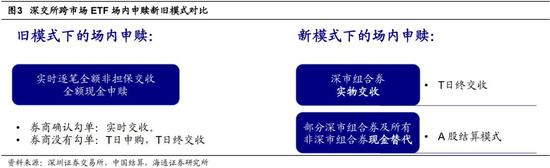

对于深市跨市场股票ETF场内申赎模式,原有的实时逐笔全额非担保交收申赎模式(RTGS,Real Time Gross Settlement)退出舞台,改为 “场内部分实物、部分现金”,同时保留原有场外实物申赎的双轨并行模式。

所谓的“场内部分实物、部分现金”申赎模式,指的是申赎对价时,深市部分为实物申赎,沪市股票采用现金替代。其中实物部分采用T日日终交收,现金替代部分采用A股结算模式。对于跨市场股票ETF申赎份额,T日日终完成份额的登记和注销。对于现金差额、现金替代退补款部分,采用基金公司代收代付交收方式。

我们将在下一节详细阐述业务方案调整后深市跨市场ETF的模式对比。

模式对比

2. 业务方案调整后跨市ETF的模式对比

交易结算模式调整后,深交所跨市场ETF有哪些优势呢?2.1 相比原深交所跨市ETF模式对比

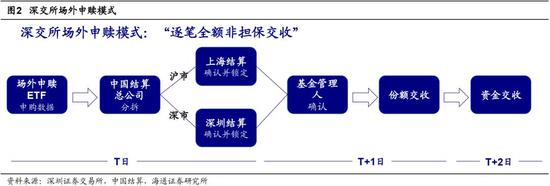

原深交所的跨市场ETF的申购模式为场外实物申赎模式,要求所有股票(沪市、深市股票)都用组合证券申赎,且采用“T+1逐笔全额非担保交收”。由于涉及到中国结算总部、上海结算和深圳结算,存在交收失败的风险,不能净额轧差,因此投资者只能在T+2日才能使用,效率较为低下。具体而言,场外模式T日申购所得ETF,T+2日才可卖出;场外模式T日赎回所得股票,T+2日才可卖出;场外模式T日赎回所得资金,T+3日才可用。

为了提升跨市场ETF申赎效率,深交所在2015年新增场内现金申赎RTGS模式。对于结算参与人日间勾单确认的交易,进行实时交收。RTGS虽然可以实现当日申购并卖出,但该操作需要代办券商为投资者勾单确认,实践中较为罕见,而且RTGS申购时需预付的资金溢价也较多;而RTGS在没有勾单的情况下,仅能实现T日申购,T日末交收,T+1日卖出;此外,深跨ETF的RTGS虽然有赎回规则,但并未实际开通过RTGS赎回业务。

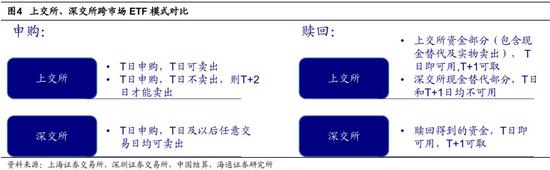

而在深交所拟推出的新模式下,T日日终即可完成份额的登记和注销,深市股票和沪市的“现金替代”都会与A股同一批次交收。即深跨ETF赎回得到的资金,T日即可用,T+1可取。

相较于场外实物申赎模式,新模式下的申赎效率具有明显提升;相较于场内现金申赎模式,新模式允许投资者使用部分实物进行申赎,使深跨ETF具备了换券的功能,丰富了投资策略。

2.2 相比上交所跨市ETF模式对比

目前上交所跨市场ETF的申购模式为沪市部分采用证券组合+现金替代,深市部分全部采用现金替代的方式。其中“深市股票现金替代”的部分,采用“T+1逐笔全额非担保交收”。为了提升申赎效率,上海结算特别采用了“担保交收”模式,将投资者T日申购T日卖出的这部分份额纳入到了当天的轧差交收之中。也就是说,投资者T日申购的跨市场ETF份额,T日可以卖出;但对于T日申购T日不卖出的份额,只能在T+2日才能卖出。此外,对于投资者赎回得到的资金(深市现金替代),T日和T+1日均不可用。

而在深交所新的跨市ETF模式下,赎回得到的资金,T日即可用,T+1可取,在资金的使用效率方面进一步提升。

2.3 小结

整体而言,《深圳证券交易所证券投资基金交易和申购赎回实施细则(2019年修订征求意见稿)》是继ETF降费及指数\ETF参与转融通后又一个重要举措,新交易结算模式较大提升了跨市场ETF的申赎效率,解决了以往深跨市场ETF模式的短板问题,并且较目前沪跨场内申赎以及深跨场外申赎均灵活度更高,提高了投资者的资金使用效率,拓宽了投资者的操作空间,为深市未来ETF的发展打好了坚实基础。

影响分析

3. 业务方案调整后所带来的影响分析

从上文我们已经知道,交易结算模式调整后,份额交收、担保结算以及申赎模式均有所调整,那么这些改变对于投资者或者是深交所的ETF产品将带来什么样的影响呢?3.1 深交所跨市场ETF华丽蜕变,效率大幅提升

对于ETF而言,效率是其重要的生命线。由于A股市场波动较大,作为不可日内买卖的A股市场,通过一二级市场完成当日申购当日卖出或是当日买入当日赎回的ETF无疑具备极大吸引力,而历史上,由于结算模式的限制,深交所的跨市场ETF无法像单市场ETF一样完成当日买入当日赎回的操作,效率的差异使得在过去,相同标的且发行时间相仿的跨市场ETF,深交所的品种无论在活跃度还是规模上均逊于上交所。

而本次交易结算模式调整后,深交所跨市场ETF一二级市场当天申购当天卖出、当天买入当天赎回得以实现,即T日二级市场买入的ETF份额,T日立即可以场内赎回(一级市场),且赎回的股票可以立即卖出;T日申购的ETF(一级市场),T日立即可以二级市场卖出。不难发现,本次调整后,无论是单市场ETF、还是沪、深交所跨市场的ETF,当天申购当天卖出或是当日买入当日赎回均能顺畅实现。

3.2 升级PLUS模式,资金利用效率更高

事实上,本次深交所结算模式不仅仅改变了之前深交所跨市场ETF的劣势格局,其还进一步升级了效率,具体来看:

第一,T日申购的跨市场ETF份额,原来如果T日不卖出,只能T+2日(含)之后卖出,而改进后的深交所跨市场ETF,T日申购的份额,T日,或者T日后的任一交易日均可卖出,避免在T+1日市场大幅波动却无法赎回以及卖出的不利局面,买卖选择更自由;

第二,T日赎回ETF所得资金,T日可买入股票和ETF。这个看似平平无奇的升级功能,事实上在跨市场ETF中极大提升了资金使用效率。我们都知道ETF多为实物申赎模式,因而看起来当日赎回的ETF份额得到对应的股票,可以立即卖出,实现资金再度使用,这个逻辑没有错,但如此完美的资金效率仅限于单市场ETF。对于跨市场ETF产品,赎回后本市场的股票为实物交割,而跨市场的股票为现金资产赎回,由于涉及到代买卖,这部分资金并不可以立即用来买其他资产。而本次深交所升级的PLUS模式下,赎回的资金立即可以用来买入股票或是ETF,资金效率大幅提升。而传统的赎回会有部分资产头寸被占用,举例而言,某跨市场ETF,本市场股票资产占比为70%,另一市场股票资产占比为30%,首次赎回后,70%的资产以股票形式赎回,卖出资金立即可用,而另外30%现金资产被冻结,T日不可用,因而之后可用资金为70%的初始金额。而在新的深交所跨市场ETF模式下,赎回退出不受限制,折价循环套利资金磨损率大幅降低。

3.3 资金占用减少,利好做市商,平抑折溢价

目前国内做市商方法主要有折溢价套利法和存货对冲法。折溢价套利法更多扮演了套利交易者,当二级市场ETF折价时,券商买入投资者卖出的ETF,随后赎回ETF,从而获取折价套利;而当二级市场ETF溢价时,当市场上缺少卖单时,做市券商买入股票申购ETF,并在二级市场上卖出,获得溢价套利。在新的深交所跨市场ETF模式下,资金使用效率的大幅提升,将使得折溢价套利做市商的成本大幅下降,从而吸引更多的折溢价套利做市商参与者,折溢价套利做市商者能平抑ETF一二级市场的折溢价,同时提升产品的流动性,而流动性作为ETF产品的生命线,其提升将迅速增加ETF产品本身的吸引力,有助于规模的扩张。

风险提示:本报告不构成任何投资建议。

内容详见:海通证券研究所报告《深交所ETF交易和申赎调整模式调整简析》

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)