8月8日,市场全天震荡调整,沪指偏强,创业板指盘中再创调整新低。总体上个股跌多涨少,全市场超2,700只个股下跌。沪深两市今日成交额6199亿,较上个交易日放量279亿。截至收盘,沪指涨0.00%,深成指跌0.04%,创业板指跌0.54%。

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

今日半导体设备ETF(159516)、芯片ETF(512760)、集成电路ETF(159546)分别收涨1.36%、0.38%和0.36%。

当前,全球半导体市场表现强劲,销售额连续多月同比增长,中国和美洲地区贡献了主要增幅。近日,全球知名半导体行业协会SIA表示,2024年二季度全球半导体行业销售额累计达1,499亿美元,环比增长6.5%,同比增长18.3%;其中6月销售额499.8亿美元,环比增长1.7%,同比增长18.3%,为连续第8个月同比增长。SIA总裁兼首席执行官John Neuffer表示,2024 年第二季度全球半导体市场保持强劲,自2023年第四季度以来首次出现季度销售额增长。

分地区来看,今年6月中国和美洲地区销售额同比增速分别为+21.6%、+42.8%,高于全球平均增速;日本、欧洲和其他地区同比增速分别为5.0%、-11.2%、+12.7%,低于全球平均增速。24Q2中国的半导体销售额为453亿美元,占全球的30.2%。

基金持仓方面,24Q2基金持续超配于半导体行业,但持仓集中度有所下降。据国信证券统计,24Q2基金持有半导体公司市值2,022亿元,持股比例为8.4%,环比提升0.9pct;相比于半导体行业的流通市值3.6%超配了4.8pct。集中度方面,前五大重仓股占比较上一季度下降1.3pct,第一大重仓股(中芯国际)环比降1.9pct。(提及具体公司仅为说明行业观点不构成投资建议,下同)

政策方面,消费品以旧换新有望加速AIPC渗透率提升,利好半导体芯片行业。天风证券认为,发改委、财政部印发的《关于加力支持大规模设备更新和消费品以旧换新的若干措施》中,包含对个人消费者购买2级及以上能效或水效标准的电脑等8类家电产品给予以旧换新补贴(产品售价的15%),将有望提高消费者的换机需求,加速AIPC渗透率的提升。此前,据Canalys预测,全球兼容AI的PC有望在25年渗透率达到42%,27年AIPC将占到PC出货量的60%。而在今年上半年,联想、惠普、戴尔、微软等厂商均陆续推出了AIPC产品。

估值方面,中证半导体材料设备主题指数、中华交易服务半导体芯片行业指数、中证全指集成电路指数的市盈率(TTM)分别为50.54x、82.31x、114.94x,位于上市以来37.76%、58.91%和60.87%分位。感兴趣的投资者可关注半导体设备ETF(159516)、芯片ETF(512760)、集成电路ETF(159546)未来的投资机会。

中证半导体材料设备主题指数市盈率(TTM)

中证半导体材料设备主题指数市盈率(TTM)>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

AI产业链出现分化,今日通信ETF(515880)回调,截至收盘跌1.05%。

昨日美股及AI板块先涨后跌,周一全球股市抛售带来的恐慌余波犹在,但海外云厂商在AI方向的资本开支料将持续增长,“卖铲子”的国内光模块企业景气度有望延续。

当地时间昨日,美股高开低走,标普500开盘涨超1%,但最终收跌0.77%;AI巨头英伟达开盘涨超3%,最终收跌5.12%,股价跌至两位数(98.91美元)。彭博社认为,这反映了投资者在周一全球股市抛售后风险偏好的下降。服务器生产商超微电脑(Supermicro)昨日发布业绩,季度营收53亿美元,大涨143%,并预测下一季度营收将上涨207%。不过,由于公司EPS不及预期(实际6.25美元 v. 预期8.12美元),股价应声下跌超20%。这一方面反映了AI军备竞赛的成本高昂,另一方面也反映了市场对AI领域投入回报比的担忧。A股相关行业的调整也可能来自于对此类担忧的资产映射。

英伟达昨日高开低走

不过,结合此前海外头部云厂商发布的Q2财报和对下半年资本开支的指引,有理由相信对AI的大幅投资仍在进行时。其中,微软Q2资本开支190亿美元,大幅超出预期150亿美元,云计算和AI基础设施投资持续增加,预计未来保持环比增长;谷歌预计2024年每个季度的资本支出都在120亿美金以上,全年同比至少增长49%;Meta调整2024年全年资本支出到370-400亿美元之间,高于之前的350-400亿美元。

政策方面,前日工信部发布《关于创新信息通信行业管理 优化营商环境的意见》,指出要加快修订《电信业务分类目录》,推动业务分类及界定更好满足新技术新业务发展需要;加快制定新技术新业务创新发展配套支持政策,鼓励企业进一步深化在5G、人工智能、量子信息等新兴领域的技术创新和产业应用。

估值方面,当前中证全指通信设备指数的市盈率(TTM)为23.78x,位于上市以来6.54%分位,投资的安全边际较高。感兴趣的投资者可关注通信ETF(515880)未来的投资机会。

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

今日,养殖板块整荡走高,截止收盘,养殖ETF(159865)上涨1.25%。

从基本面来看,猪肉价格的持续走高是推升养殖板块走强的因素之一。据钢联数据,截至8月2日,商品猪出栏均价19.86元/kg,周环比上涨3.87%,商品猪价格再创年内新高。除行业产能去化的中长期逻辑外,短期雨水较多影响出栏和外调速度对近期猪价也形成一定支撑。

受益于猪价的企稳回升,上市猪企的业绩也出现了底部反转的迹象。上市猪企的龙头公司(养殖ETF的权重股)牧原股份和温氏股份也纷纷发布了二季度财报或业绩预告,均为扭亏为盈。

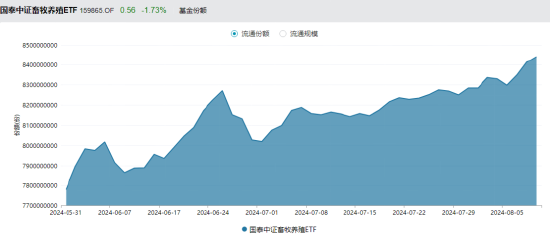

龙头企业的业绩改善也使得养殖板块受到了市场资金的关注和青睐,养殖ETF(159865)的基金份额自5月底以来就持续提升,市场资金正在积极布局养殖板块。

>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>>

建材ETF(159745)今日也表现不俗,收盘上涨1.56%。

消息层面上,民企溢价拿地叠加国资下场收购存量房彰显市场信心,有望引领行业预期修复。8月7日,绿城以48.05亿元的价格斩获上海徐汇地块,楼面价13.1万元/平方米,溢价率30%,成为全国单价最贵“地王”。此外,8月7日,深圳市安居集团有限公司发布关于收购商品房用作保障性住房的征集通告。通告称,为积极构建“保障+市场”住房供应体系,遵循“市场化、法治化”和双方自愿原则,深圳市安居集团有限公司所属企业拟开展收购商品房用作保障性住房工作。

综合来看,不同所有制的市场主体接连下注,或预示着房地产行业拐点的到来,而建材行业作为楼市上游有望获益。

特约作者:国泰基金

责任编辑:常福强

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)