国金:混合基金定位清晰 新股申购提升价值

混合型基金专题分析报告

产品定位逐渐清晰,新股申购提升价值

基本结论

2012年底证监会[微博]开放混合型基金投资股票的比例限制,股票投资比例放松至0~95%,自此,混合型基金从产品设计角度,可真正实现进可攻退可守。从此后发行的混合型基金来看,在涌现出一批0~95%仓位设计、追求大类资产灵活配置的产品的同时,也呈现出一些股票仓位上限设定较低的产品,进一步明确产品的风险收益特征。

值得关注的是,由于证监会规范债券型基金不能参与新股网下申购,与此同时规定网下配售的股票中至少40%应优先向公募基金和社保基金配售,借道混合型基金参与打新更值得关注。混合型基金从资产配置角度以及政策规范角度,均具备较明显的优势。

目前来看,混合型基金为投资者主要提供了三类产品,其一,以绝对收益为目标,通过大类资产配置、打新股或是股指期货工具,达到实现获得稳定收益的目标,这类产品风险收益水平偏低,同时相对于固定收益类产品在参与权益类资产的投资上更具备灵活性;其二,股票仓位设置灵活,力求通过大类资产配置把握市场不同阶段收益的产品,这类产品风险收益水平相对较高,理论上可以达到进可攻退可守的效果,但同时对于基金经理的大类资产配置、择时能力提出更高的要求;其三,股票仓位设置相对小的投资范围,或者在实际中资产配置较稳定,在一定的资产配置范围内主要依靠自下而上的选股获得超额收益,其中那些仓位相对中性的产品,提供了匹配中等风险收益投资者的需求。就三类产品的具体投资策略来看:

在当前权益类市场震荡、投资机会较难把握的背景下,混合型基金中此类以绝对收益为目标的产品可进行关注,尤其对于风险偏好中低的投资者,除了其较为稳定的风险收益特征,相对于固定收益类产品更灵活的产品设计以及新股申购带来的业绩增厚,使其更具备较好的投资价值。未来随着IPO的开启,具备较强打新能力的产品可作为短期关注的重点,如国联安安心、中欧优选、天弘安康养老等;此外,从中长期来看,兼顾权益类市场投资并具备较强投资管理能力的产品也具备一定的优势,对于中长期投资者可关注中欧智选、建信恒稳、华夏回报、长城回报等基金。

在当前窄幅震荡的市场环境中,趋势方向不明朗、择时难度较大,且从近年市场投资机会来看,愈发趋向强调自下而上的挖掘,行业配置以及选股成为基金超额收益的主要来源。因此,灵活配置型基金比较适合作为组合配置的一部分,发挥其灵活优势,其中兼备选股能力、整体管理能力突出的基金可重点关注,比如宝盈核心优势混合、富国宏观策略。

股票仓位波动幅度较小、侧重自下而上投资的产品通常具备稳定的风险收益特征,与此同时股票仓位波动中枢相对中等的产品占据较大的比例,其中风险收益配比效果较好的基金,可作为风险承受能力一般的投资者重点关注的投资品种,在当前震荡市场环境中,此类产品也是平滑组合波动的较好的工具,包括中银价值混合、易方达平稳增长、银华和谐主题、上投双息、长城久恒、银河稳健、富国天成、华安配置、招商平衡等可侧重关注。

产品定位逐渐清晰,新股申购提升价值

随着基金市场和基金产品的不断壮大以及扩充,基金产品线的构建日益丰富,为投资者提供了不同风险偏好、不同阶段配置的投资工具。与此同时,基金产品的细分也使得产品定位更加清晰,无论从投资范围、预期风险还是投资风格,都能得到更好的刻画。本文主要从混合型基金入手,关注其中各类产品的投资价值。

2012年底证监会开放混合型基金投资股票的比例限制,股票投资比例放松至0~95%,自此,混合型基金从产品设计角度,可真正实现进可攻退可守。从此后发行的混合型基金来看,在涌现出一批0~95%仓位设计、追求大类资产灵活配置的产品的同时,也呈现出一些股票仓位上限设定为30%、40%或50%的基金产品,严格限定股票仓位上限进一步明确产品的风险收益特征。

从实际来看,混合型基金无论从股票仓位变化还是实际运作表现出的风险水平,都表现出更为灵活以及更加丰富的产品定位。下图表左列示了混合型与股票型基金近年来各个季度的股票仓位对比,混合型基金在整体平均低于股票型基金的同时,近两个季度与股票型基金的仓位差距也在加大,在市场震荡过程中混合型基金也进一步灵活配置资产。同时从下图表右的风险评价结果来看,混合型基金在中等、中低和低风险的布局明显提升。

目前来看,混合型基金为投资者主要提供了三类产品,其一,以绝对收益为目标,通过大类资产配置、打新股或是股指期货工具,达到实现获得稳定收益的目标,这类产品风险收益水平偏低,同时相对于固定收益类产品在参与权益类资产的投资上更具备灵活性;其二,股票仓位设置灵活,力求通过大类资产配置把握市场不同阶段收益的产品,这类产品风险收益水平相对较高,理论上可以达到进可攻退可守的效果,但同时对于基金经理的大类资产配置、择时能力提出更高的要求;其三,股票仓位设置相对小的投资范围,或者在实际中资产配置较稳定,在一定的资产配置范围内主要依靠自下而上的选股获得超额收益,其中那些仓位相对中性的产品,提供了匹配中等风险收益投资者的需求。

值得关注的是,由于证监会规范债券型基金不能参与新股网下申购,与此同时规定网下配售的股票中至少40%应优先向公募基金和社保基金配售,借道混合型基金参与打新更值得关注。混合型基金从资产配置角度以及政策规范角度,均具备较明显的优势。实际来看,2013年底成立的国泰民益灵活配置基金更是从产品设计角度专职打新,其规定股票投资占基金资产的0~95%,且其中通过二级市场买入股票不超过股票资产的10%。

图表1:混合型基金与股票型基金股票仓位比较

混合型基金与股票型基金股票仓位比较

混合型基金与股票型基金股票仓位比较图表2:混合型基金风险评价结果对比

混合型基金风险评价结果对比

混合型基金风险评价结果对比多种策略实现绝对收益,积极打新增厚收益

2013年以来,以绝对收益为目标的产品数量逐渐增多,统计数据显示,目前共有31只基金的业绩基准为固定收益率或同期定存,其中有20只基金为2013年以来成立,这些基金在实际投资中也呈现出较低风险收益的特征,尤其是近年成立的新基金,无论从投资范围、投资目标还是业绩基准,都更加清晰的刻画了其绝对收益定位。

从实际投资效果来看,下图表左计算了成立满一年的产品运作以来的年化收益率以及与业绩比较基准的比较,13只产品中有10只取得绝对收益的同时表现超越同期业绩基准,其中华夏回报、景顺平衡的年化收益都在10%以上;与此同时,成立不满一年的18只产品中有14只取得绝对收益,其中中欧优选、融通通源一年、国泰民益和安信鑫发优选等基金的年化收益水平相对较高。

图表3:成立满一年产品的年化收益与业绩基准比较

成立满一年产品的年化收益与业绩基准比较

成立满一年产品的年化收益与业绩基准比较图表4:成立不满一年产品年化收益

成立不满一年产品年化收益

成立不满一年产品年化收益从基金实现绝对收益的策略来看,主要有以下几个方面。首先,通过大类资产的灵活配置调节控制风险,兼顾权益类市场和固定收益类产品的收益,以华夏回报、中欧智选、建信恒稳、博时配置等基金为代表的产品,具有一定的股票仓位,并根据市场环境灵活调整;其次,投资策略较为保守,以固定收益投资为主,股票仓位上限设置较低,具备更为稳健的收益特征,天弘安康养老、上投天颐年丰、泰达养老混合为代表性产品;最后,运用对冲手段实现绝对回报策略,目前成立的嘉实绝对收益即是利用做多股票的同时做空股指期货的方式,对冲系统风险获取超额收益。

此外,如前文所讲,由于证监会规范债券型基金不能参与新股网下申购,同时规定网下配售的股票中至少40%应优先向公募基金和社保基金配售,借道混合型基金参与打新更值得关注。Wind统计数据显示,截至5月9日,今年共有346只基金在网下配售中获得新股,混合型基金在中签次数和获配总金额上相对其他类型基金而言具备优势。其中,我们认为以绝对收益为目标且股票仓位设置更加灵活的产品,通过打新增厚收益更具备明显意义。从下图表左统计的基金今年以来打新情况来看,包括国联安安心、天弘安康养老、中欧成长优选等基金在获配次数和获配资金上具有一定的优势。

具体到产品选择上,我们主要从基金风险控制能力和收益获取能力进行考察,下图表右列示了最近半年基金下行风险和周平均收益率,从结果来看,国联安安心、中欧优选、天弘安康养老、国泰益民等打新效果良好兼顾固定收益类产品投资的基金以较低的风险获得了不错的管理业绩;上投天颐年丰、华夏永福养老、国泰金泰平衡、博时裕益配置通过固定收益类产品的投资也取得不错的风险收益配比效果;而引入股指期货剥离多头股票部分系统性风险的嘉实绝对收益也取得了较好的投资效果;此外,震荡市场环境中股票仓位较高的基金面临较高的风险,但其中中欧智选、长城回报、建信恒稳为代表的产品也实现了不错的管理业绩。

综上所述,在当前权益类市场震荡、投资机会较难把握的背景下,混合型基金中此类以绝对收益为目标的产品可进行关注,尤其对于风险偏好中低的投资者,除了其较为稳定的风险收益特征,相对于固定收益类产品更灵活的产品设计以及新股申购带来的业绩增厚,使其更具备较好的投资价值。未来随着IPO的开启,具备较强打新能力的产品可作为短期关注的重点,如国联安安心、中欧优选、天弘安康养老等;此外,从中长期来看,兼顾权益类市场投资并具备较强投资管理能力的产品也具备一定的优势,对于中长期投资者可关注中欧智选、建信恒稳、华夏回报、长城回报等基金。

图表5:绝对收益目标混合型基金今年以来打新情况

绝对收益目标混合型基金今年以来打新情况

绝对收益目标混合型基金今年以来打新情况图表6:下行风险及收益获取能力

下行风险及收益获取能力

下行风险及收益获取能力操作空间提升,发挥灵活优势

混合—灵活配置型基金在产品设计上旨在采取自上而下的策略,主动把握股债两市的趋势变化,根据市场情况动态优化大类资产配置,从而力争实现“进可攻、退可守”的投资效果。灵活配置型基金为管理人提供了更为宽阔的操作空间,但同时对管理人自上而下的大类资产配置能力也提出较高的要求。整体来看这类产品风险收益波动较大,投资者的选择难度相对大,也需要密切跟踪产品的基本面变化。

灵活配置型基金在2013年以前多以30%~95%或者30%~80%的仓位设置为主流,证监会开放混合型基金投资股票的比例限制以后,0~95%的基金数量明显增多。当然,从实际运作情况来看,并不是所有基金执行更为灵活的大类资产配置。我们结合基金季报的历史股票仓位的波动情况,选出34只产品作为样本做进一步的分析。

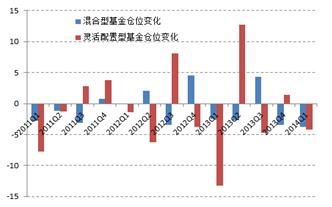

从各个季度股票仓位的变化来看,所选34只灵活配置型基金表现出更为积极的股票仓位调整幅度,比如2013年一季度末,在混合型基金整体股票仓位下降2.4%的同时,灵活配置型基金的股票仓位大幅下降13.3%。然而,从管理业绩来看,灵活配置型基金并没有因为更为积极的资产配置在整体业绩上好于混合型基金平均水平。下图表右列示了2012年以来9个季度管理业绩的比较,其中仅有两个季度实现整体超额收益,反映出,其一,在近两年市场趋势并不明显、更多强调自下而上投资的市场环境中,资产配置的调整难度也较高,且并非基金超额收益的主要来源;其二,择时对管理人的投资能力提出更高的要求,灵活配置型基金中的产品业绩差距较大。

图表7:灵活配置型基金股票仓位变化

灵活配置型基金股票仓位变化

灵活配置型基金股票仓位变化图表8:灵活配置型基金管理业绩

灵活配置型基金管理业绩

灵活配置型基金管理业绩具体到产品选择上,灵活配置型基金对管理人自上而下的大类资产配置能力也提出较高的要求,从实际来看择时能力差异也较大,绝大多数产品并不具备择时能力。下图表列示了最近一年基金选股能力指标并综合基金管理业绩的结果,具体来看,宝盈核心优势混合无论从择时能力指标还是综合投资效果都有突出的优势,银华成长先锋、东吴进取策略、富国宏观策略、安信灵活配置、华泰积极成长等基金在具备较好择时能力的同时也取得了良好的投资效果。

综上所述,在当前窄幅震荡的市场环境中,趋势方向不明朗、择时难度较大,且从近年市场投资机会来看,愈发趋向强调自下而上的挖掘,行业配置以及选股成为基金超额收益的主要来源。因此,灵活配置型基金比较适合作为组合配置的一部分,发挥其灵活优势,其中兼备选股能力、整体管理能力突出的基金,可重点关注,包括宝盈核心优势混合、富国宏观策略可适当关注。

图表9:灵活配置型基金择时能力及管理业绩

灵活配置型基金择时能力及管理业绩

灵活配置型基金择时能力及管理业绩风险收益稳健,平滑组合波动

除了上述的两类比较典型的混合型基金,还有一些混合型基金股票仓位实际变化并不明显,这其中既有仓位设置波动幅度较小或者以某一仓位为中枢浮动的产品,也包含仓位设置较为宽泛的产品,但在实际中这些基金更多通过自下而上选股把握市场收益。相对于灵活配置的混合型基金,基金的风险收益特征通常比较稳定,投资者在产品选择时可根据自己的风险偏好进行匹配。

我们结合基金季报的历史股票仓位的波动情况,选出121只产品作为样本做进一步的分析。从基金的平均股票仓位来看,有将近46%的基金产品的仓位中枢在65%~75%,同时将近60%的基金产品的仓位中枢在75%以下,仓位稳定的混合型基金中定位中等风险和中低风险的占据较大的比例。此外,从管理业绩来看,由于稳定型基金相对中低水平的股票仓位中枢以及更注重自下而上的选股,其管理业绩在震荡市场环境中具备一定的优势,比如在2014年一季度和2013年四季度,仓位稳定的这部分混合型基金相比同业其它基金获得一定的超额收益。

图表10:仓位稳定型基金股票仓位波动中枢分布

仓位稳定型基金股票仓位波动中枢分布

仓位稳定型基金股票仓位波动中枢分布图表11:仓位稳定型基金管理业绩

仓位稳定型基金管理业绩

仓位稳定型基金管理业绩具体到产品选择上,由于此类产品的风险收益特征相对稳定,在选择是更注重风险、收益的配比效果。下图表列示了最近一年基金周收益率和标准差的结果,具体来看,包括华商量化、华商价值共享、泰信优势、中邮中小盘等基金的高风险、高收益特征比较明显;中银价值、易方达平稳增长、银华和谐主题、上投双息、长城久恒、银河稳健等基金无论从股票仓位的中枢波动范围还是风险收益水平,都处于中等水平;而富国天成、华安配置、招商平衡等基金则表现出更加稳健的风险收益特征。

综上所述,股票仓位波动幅度较小、侧重自下而上投资的产品通常具备稳定的风险收益特征,与此同时股票仓位波动中枢相对中等的产品占据较大的比例,其中风险收益配比效果较好的基金,可作为风险承受能力一般的投资者重点关注的投资品种,在当前震荡市场环境中,此类产品也是平滑组合波动的较好的工具,包括中银价值混合、易方达平稳增长、银华和谐主题、上投双息、长城久恒、银河稳健、富国天成、华安配置、招商平衡等可侧重关注。

图表12:基金风险收益配比,周收益率与标准差

基金风险收益配比,周收益率与标准差

基金风险收益配比,周收益率与标准差