来源:国信固收研究

原标题:【国信宏观固收】海亮转债申购价值分析:铜加工白马龙头,全球布局

海亮转债发行安排

海亮转债主要条款及评价

债底86.36元,面值对应YTM 2.43%:海亮转债发行期限6年,票面利率每年分别为0.3%、0.6%、1.0%、1.5%、1.8%、2.0%,到期赎回价格为票面面值的110%(含最后一期利息)。按照中债2019年11月18日6年期AA企业债估值5.01%计算的纯债价值为86.36元,面值对应的YTM为2.43%。若上市价格超过115.2元,对应负的到期收益率水平。

初始平价99.9元,初始溢价率0.1%:海亮转债初始转股价格为9.83元,正股海亮股份在2019年11月18日收盘价为9.82元,对应初始转股价值99.9元,面值对应初始转股溢价率0.1%。

A股股本摊薄幅度16.42%:发行规模31.5亿元,假定以9.83元的初始转股价全部转股,新增股本数量为3.2亿股,对公司A股总股本的摊薄幅度约为16.42%。

下修条件较宽松,赎回、回售条款常规设置。海亮转债向下修正条款触发线为转股价的90%,下修条件较为宽松,赎回条款触发线为130%,条件回售条款触发线为70%,为常规设置。

海亮转债上市初期价格分析:预计上市价格在[107,108]区间,建议积极申购

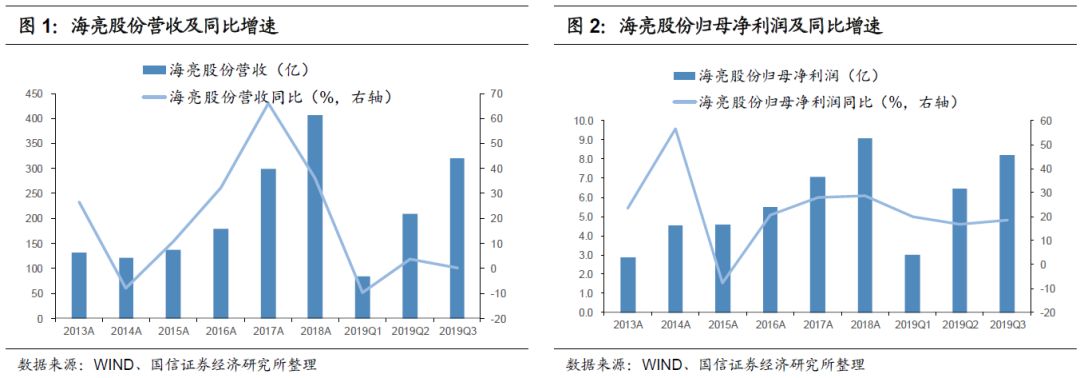

公司是国内最大的铜管、铜管接件出口商,三大核心业务为铜管、铜棒、铜排业务,其中铜管业务是最大的收入来源,主要用于空调制冷、海水淡化、建筑用材,为典型的顺周期行业。在近几年国内宏观经济增速放缓的大环境下,下游需求疲弱拖累行业整体盈利。公司2019年前三季度实现营收320.76亿,同比增长0.02%;归母净利润8.19亿,同比增长18.55%;扣非后归母净利润6.87亿,同比增长9.18%。上游原材料为铜,铜价趋稳叠加套保运营,原材料价格波动影响较小。近期公司拟收购浙江升捷货运实现产销运全面布局,在建项目稳步推进,逐步投产后公司有望实现以量补价,凭借成本优势与品牌效应进一步扩大市占率。

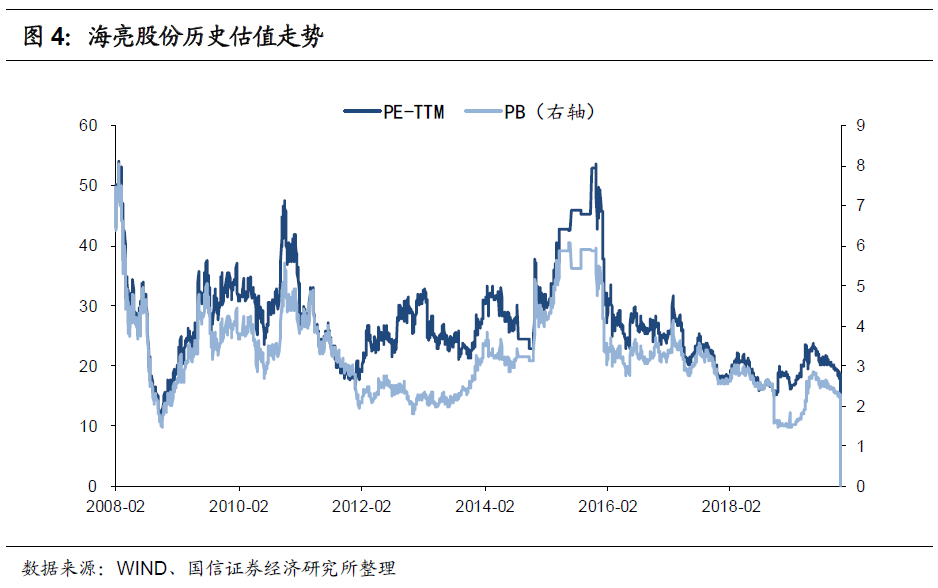

本期转债规模31.5亿,债底86.36元,初始平价贴近面值100元,在宏观经济增速下行期,公司业绩增速处于低位,PE(TTM)仅19倍,估值较便宜,基于公司在细分领域的龙头地位,若经济回暖,则弹性期望较大。预计上市初期转股溢价率7%-8%,上市初期价格107-108元,破发风险小,建议积极申购。

申购价值分析:预计中签率0.025%-0.032%

原股东配售方面,公司第一大股东海亮集团持股比例为45.13%,前十大股东合计持股74.34%。考虑到本次转债破发风险不大,预计股东配售意愿均较高,假设原股东配售比例约50%-60%,则配售金额约15.75-18.9亿,剩余可供申购规模约12.6-15.75亿元。

本次发行设有网上+网下环节,网下和网上预设的发行数量比例为90%:10%,按照网上发行中签率和网下配售比例趋于一致的原则确定最终发行。网下每个账户申购上限为10亿,下限为1000万元;网上每个账户申购上限为100万,下限为1000元。

申购资金量方面,从最近的新发情况来看,预计网上申购资金量大约在9000-10000亿,网下申购户数预计在6000户附近,申购资金量4万亿左右,则中签率大约为0.025%-0.032%。

正股分析

国内铜加工企业龙头。公司主要从事铜管、铜棒、铜管接件、铜铝复合导体、铝型材等产品的研发生产和销售,是中国最大的铜管铜管接件出口商、中国最大的铜合金管生产企业。公司产品广泛用于空调和冰箱制冷、建筑水管、海水淡化、舰船制造、核电设施、装备制造、汽车工业、电子通讯、交通运输、五金机械、电力等行业。

公司2019年前三季度实现营收320.76亿,同比增长0.02%;归母净利润8.19亿,同比增长18.55%;扣非后归母净利润6.87亿,同比增长9.18%。业绩增速较2018年下滑主要受到下游空调行业需求疲软影响。

宏观经济增速有望企稳,顺周期行业受益。公司三大核心业务为铜管、铜棒、铜排业务,其中铜管业务是最大的收入来源,占营收比重在75%以上。铜管主要用于空调制冷、海水淡化、建筑用材,铜棒主要用于水暖、机械、五金和通讯等领域,而铜排主要用于发电系统以及输配电系统。公司下游需求主要为房地产、电力、家电、汽车等行业,为典型的顺周期行业,在近几年国内宏观经济增速放缓的大环境下,下游需求疲弱拖累行业整体盈利。

展望明年,随着经济转型的深入和高技术产业的发展,我国经济正在逐步完成新旧动能的切换,随着新动能的高增速拉动和旧动能的减弱达成平衡,经济增速就有望企稳回升,顺周期行业整体受益,业绩有望加速反弹。

上游原材料为铜,铜价趋稳叠加套保运营,原材料价格波动影响较小。公司所在铜加工行业上游原材料主要为铜,自2018年以来铜价从高位回落,目前基本趋稳。此外,公司基于稳健运营目标,在原材料套保的力度和能力上基本能做到排除原材料价格的影响,2008年金融危机时期铜价大幅上涨,公司是唯一一家未出现亏损的公司。

产销运全面布局,项目建设稳步推进实现以量补价。上月公司公告拟收购浙江升捷货运,该标的主要从事普通货物运输等业务。本次收购完成后,公司将实现产销运全面布局,对公司提升客户服务质量、高效完成订单具有重要意义。在建项目上,公司2018年募投的“广东7.5万吨精密铜管项目”、“安徽9万吨精密铜管”等项目稳步推进,2020年前后即可达产。本次可转债募集资金将用于“年产17万吨铜及铜合金棒材建设项目”、“年产7万吨空调制冷用铜及铜合金精密无缝管智能化制造项目”、“扩建年产5万吨高效节能环保精密铜管信息化生产线项目”、“有色金属材料深(精)加工项目”、“年产6万吨空调制冷管智能化生产线项目”、“年产3万吨高效节能环保精密铜管智能制造项目”。

项目建设稳步推进,在目前下游疲软背景下将加速行业整合进程,公司有望实现以量补价,凭借成本优势与品牌效应进一步扩大市占率。

估值情况:纵向来看,海亮股份目前PE(TTM)约19,处于历史较低位置。正股过去100周波动率25.67%,目前总市值198亿,流通市值185亿,近期(11月11日)有定增股份解禁,解禁数量占流通股的11.96%,未来无新增解禁压力。

分析师:董德志 S0980513100001

分析师:柯聪伟 S0980516080004

分析师:金佳琦 S0980519110003

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)