来源:屈庆债券论坛

张行转债申购价值分析: 可适当参与申购

发行规模为25亿,采用原股东优先配售+网上、网下发行方式,网下向机构投资者的配售分为A类申购和B类申购两个部分。

发行期限为6年,主体和转债信用评级均为AA+,纯债价值大概在86.5元左右。初始转股价为6.06元/股,如果按11月8日5.95元/股的收盘价来算,初始转股价值为98.18元,稀释率在23%左右,稀释率较高。

转股价下修条件为15/30、80%,赎回条件为15/30、130%,没有有条件回售条款,仅有改变募集资金用途的回售条款。

张家港银行是江苏省五大上市农商行之一,公司业务和网络主要位于张家港市,公司坚持服务中小企业、服务“三农经济”的银行特色。

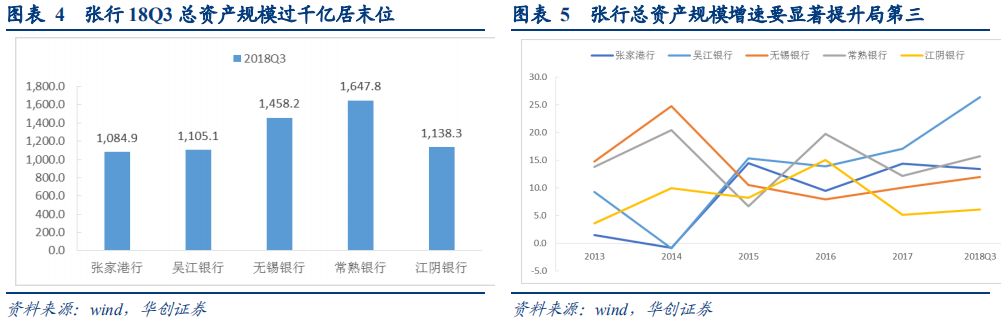

公司总资产规模偏低,但增速保持平稳。根据18Q3财报,公司总资产规模为1084.87亿,同比增长13.40%,同比增速较2017年有所放缓。在江苏省上市的五大农商行中,公司18Q3的总资产规模位于末位,但与吴江银行和江阴银行资产规模接近,显著低于无锡银行和常熟银行,公司的总资产同比增速位于中位,高于无锡银行和江阴银行。

存贷款增速上行。公司18Q3的贷款规模为575.10亿,占总资产的比例为53%,同比增长17.10%,增速较17年有大幅回升,存款规模为786.75亿,同比增长11.53%,有所回升。公司贷款增速较高,仅次于常熟、吴江,存款增速一般。

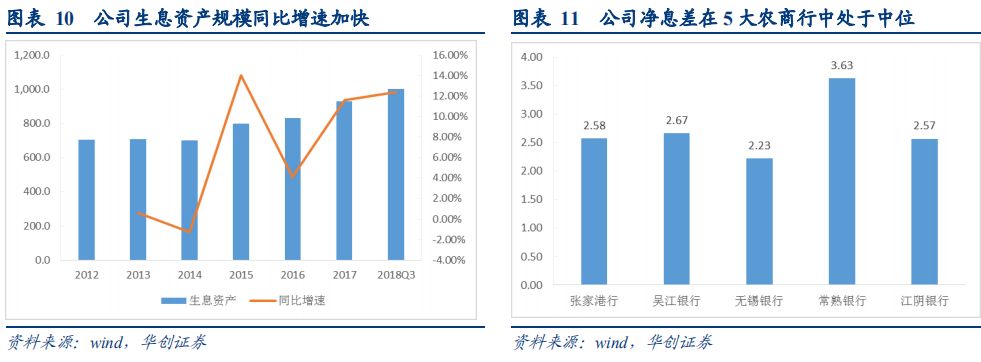

公司生息资产突破千亿,净息差水平居中。14年以来,公司生息资产规模持续扩张,截止18Q3,生息资产规模为1000亿,同比增长14.69%,较17年增加7.84个百分点。从结构看,贷款占比超过一半,18Q3年占比为57.5%,较17年上升4.5个百分点。18Q3公司净息差为2.58%,较17年上升17bp,公司净息差在5大农商行中显著低于常熟银行,与吴江银行和江阴银行较为接近,由于公司主要为中小企业提供融资服务,贷款利率较高。

公司资产质量持续改善,但各项指标有待加强。公司18 Q3不良贷款率为1.67%,较2017年末下降11bp,不良贷款率从16年以来持续下降,资产质量持续改善。在5大农商行中处于较高水平,仅低于江阴银行。公司拨备覆盖率15年以来持续回升,218 Q3为211.58%,较17年底增加26个百分点,在5大农商行中处于较低水平。公司18 Q3核心资产充足率为11.39%,较17年底下降43bp,仍处于5大农商行前列,仅次于江阴银行。

从二级市场表现看:公司17年初上市,17年下半年以来股价持续下跌创新低,主要是次新股估值较高以及金融监管对银行的影响。三季报公布,银行业回暖,上上周股价出现一波反弹,近期小幅回落。目前公司总市值在108亿左右,流通市值在50.36亿左右,2020年01月24日将面临大量股份解禁,占总股本的比例为46.23%。公司股权较为分散,前十大股东持仓占比仅为40%左右。

对于转债,相对可比的是已上市的常熟、无锡、江银和吴银转债。目前看,张行转债的平价水平较高,在98元左右,此前常熟转债上市时,平价在104元,对应转股溢价率为4%,主要是由于常熟基本面较好,且当时市场环境尚可;而无锡转债下修时,平价提升至102元时,溢价率在-1%左右;吴银转债与张行转债较为相似,平价在99元,对应转股溢价率在0.63%,当时吴江银行也处于下跌的走势,现在上市平价较高的新券,溢价率基本在2%附近。因此,以现在的平价,我们估计张行转债的上市价格在99元-101元,中枢在100元。若上市前正股价格下跌,转债仍有破发风险。

中签率方面,假设原股东配售比例在35%-40%之间,网上申购资金在700亿左右,网下申购在250-300户左右,平均申购金额在12亿,则最后中签率在0.36%-0.44%,中枢为0.4%。

风险提示:转债上市前,正股价格大幅下跌

一、张行转债申购价值分析:可适当参与申购

周三晚间,张家港银行公布了可转债发行公告,具体来看:

1、发行安排及方式:优先配售、网上和网下发行,网下投资者开启分类模式

本次发行的规模为25亿,发行方式采用原股东优先配售+网上、网下发行方式,原无限售条件股东的优先认购通过深交所交易系统进行,原股东按照1.3831元的额度配售转债,配售代码为“082839”,原有限售条件股东的优先认购通过网下认购的方式。

网上向社会公众投资者发售的申购数量下限为 10 张(1000 元),上限为 1万张(100 万元),网上申购的时间为11月12日(下周一),申购代码为“072839”。

网下向机构投资者的配售分为A类申购和B类申购两个部分。参与网下申购的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者的申购为A类申购。上述六大类机构均不包含其子公司。上述六大类机构的子公司及其他类型的机构的申购为B类申购。参与网下申购(包括A类申购和B类申购)的产品网下申购的下限均为100万张(1亿元),上限均为2250万张(22.5亿元)。

2、基本信息及条款分析:条款中规中矩,稀释率较高

本次发行的转债期限为6年,票面利率分别为0.4%、0.6%、1.0%、1.5%、1.8%、2.0%,到期按面值的109%(含最后一期利息)的价格向投资者赎回全部未转股的可转债。中诚信给予的主体和转债信用评级均为AA+。如果按照同期限,同等级的企业债来计算,纯债价值大概在86.5元左右,在目前存量转债中处于尚可。

初始转股价为6.06元/股,如果按11月8日5.95元/股的收盘价来算,对应的初始转股价值为98.18元,在存量中处于较高水平。目前张家港银行的总股本为18.08亿,如果按照初始转股价全部转股,则对总股本的稀释率在23%左右,稀释率较高。

转股价下修条件为15/30、80%,赎回条件为15/30、130%,没有有条件回售条款,仅有改变募集资金用途的回售条款。

3、上市定价分析:预计上市价格在100元左右

张家港银行是江苏省五大上市农商行之一,是全国首家经人民银行批准由农村信用社改制组建的地方性股份制商业银行作为区域性银行,公司业务和网络主要位于张家港市,公司坚持服务中小企业、服务“三农经济”的银行特色。

公司总资产规模偏低,但增速保持平稳。根据18Q3财报,公司总资产规模为1084.87亿,同比增长13.40%,同比增速较2017年有所放缓。在江苏省上市的五大农商行中,公司18Q3的总资产规模位于末位,但与吴江银行和江阴银行资产规模接近,显著低于无锡银行和常熟银行,公司的总资产同比增速位于中位,高于无锡银行和江阴银行。

存贷款增速上行。公司18Q3的贷款规模为575.10亿,占总资产的比例为53%,同比增长17.10%,增速较17年有大幅回升,存款规模为786.75亿,同比增长11.53%,有所回升。公司贷款增速较高,仅次于常熟银行,吴江银行,存款增速一般。

公司生息资产突破千亿,净息差水平居中。14年以来,公司生息资产规模持续扩张,截止18Q3,生息资产规模为1000亿,同比增长14.69%,较17年增加7.84个百分点。从结构看,贷款占比超过一半,18Q3年占比为57.5%,较17年上升4.5个百分点。18Q3公司净息差为2.58%,较17年上升17bp,公司净息差在5大农商行中显著低于常熟银行,与吴江银行和江阴银行较为接近,主要由于公司主要为中小企业提供融资服务,贷款利率较高。

公司资产质量持续改善,但各项指标有待加强。公司18 Q3不良贷款率为1.67%,较2017年末下降11bp,不良贷款率从16年以来持续下降,资产质量持续改善,2018年1-9月可疑类贷款迁徙率为0。在5大农商行中处于较高水平,仅低于江阴银行。公司拨备覆盖率15年以来持续回升,218 Q3为211.58%,较17年底的185.60%增加26个百分点,在5大农商行中处于较低水平。公司18 Q3核心资产充足率为11.39%,较17年底下降43bp,仍处于5大农商行前列,仅次于江阴银行。

从二级市场表现看:公司17年初上市,17年下半年以来股价持续下跌创新低,主要是次新股估值较高以及金融监管对银行的影响。三季报公布,银行业回暖,上上周股价出现一波反弹,近期小幅回落。目前公司总市值在108亿左右,流通市值在50.36亿左右,2020年01月24日将面临大量股份解禁,占总股本的比例为46.23%。公司股权较为分散,前十大股东持仓占比仅为40%左右。

对于转债,相对可比的是已上市的常熟、无锡、江银和吴银转债。目前看,张行转债的平价水平较高,在98元左右,此前常熟转债上市时,平价在104元,对应转股溢价率为4%,主要是由于常熟基本面较好,且当时市场环境尚可;而无锡转债下修时,平价提升至102元时,溢价率在-1%左右;吴银转债与张行转债较为相似,平价在99元,对应转股溢价率在0.63%,当时吴江银行也处于下跌的走势,现在上市平价较高的新券,溢价率基本在2%附近。因此,以现在的平价,我们估计张行转债的上市价格在99元-101元,中枢在100元。现在股市处于底部,下跌的空间有限,根据最近公布的三季报银行业回暖,但最终上市价格仍有不确定性,若股价持续下跌,有破发风险。

4、中签率中枢在0.4%左右

由于本次网下申购分为A类和B类,对应的中签率也有所变化。根据公告,在配售结束后,应保证网下 A 类申购最终配售比例不低于网下 B 类申购最终配售比例,且不高于 B 类申购最终配售比例的两倍,网下 B 类申购最终配售比例不低于网上中签率,即2*B>=A>=B>=网上。由于网下申购中B类数量占比较少,且往往申购规模也较低,整体影响不大,我们仍按旧规则进行测算。

吴江银行的前十大股东持股比例在33.5%左右,吴银转债配售比例在30%左右,而张家港行前十大股东持股比例在40%左右,假设原股东配售比例在35%-40%之间,则剩余15亿-16.25亿供网上和网下发行;网上按照洲明和长久来看,估计有7万户定格申购,资金在700亿左右,网下洲明和长久均在140个账户左右,而吴江在321户,假设张行在250-300户左右,平均申购金额在12亿,对应网下申购金额在3000亿-3600亿左右,则最后中签率在0.36%-0.44%,中枢为0.4%。

二、正股基本面分析:资产规模稳步增长,资产质量有所改善

张家港银行是江苏省五大上市农商行之一,是全国首家经人民银行批准由农村信用社改制组建的地方性股份制商业银行作为区域性银行,公司业务和网络主要位于张家港市,公司坚持服务中小企业、服务“三农经济”的银行特色。

公司股东较为分散,集中度不高。截止18Q3,公司前十大股东中有七家有国资背景,但股权分散,合计持股比例仅为39.95%,前三股东持股比例均低于9%,分别为江苏沙钢集团有限公司(8.18%)、张家港市直属公有资产经营有限公司(7.75%)、江苏国泰国际集团有限公司(7.64%)。公司17年初才上市,目前公司总市值在108亿左右,流通市值在50.36亿左右,2020年01月24日将面临大量股份解禁,占总股本的比例为46.23%。公司股权较为分散,前十大股东持仓占比仅为40%左右。

公司总资产规模偏低,但增速保持平稳。根据18Q3财报,公司总资产规模为1084.87亿,同比增长13.40%,同比增速较2017年有所放缓。在江苏省上市的五大农商行中,公司18Q3的总资产规模位于末位,但与吴江银行和江阴银行资产规模接近,显著低于无锡银行和常熟银行,公司的总资产同比增速位于中位,高于无锡银行和江阴银行。

存贷款增速上行。公司18Q3的贷款规模为575.10亿,占总资产的比例为53%,同比增长17.10%,增速较17年有大幅回升,存款规模为786.75亿,同比增长11.53%,有所回升。公司贷款增速较高,仅次于常熟银行,吴江银行,存款增速一般。

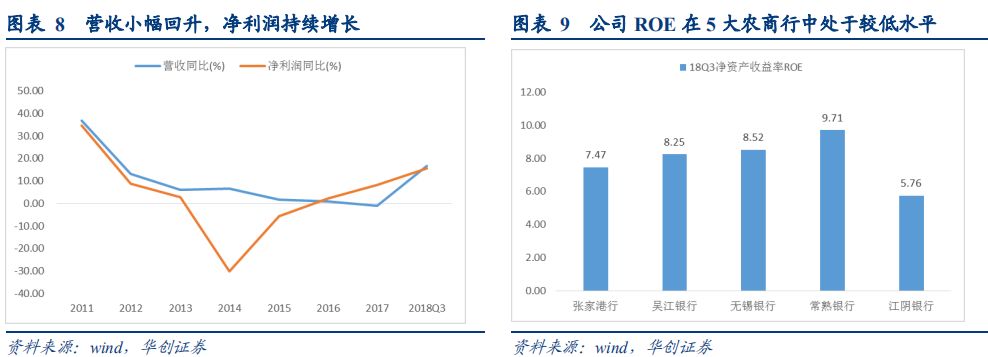

公司营收和净利润同比增长,ROE处于较低水平。公司18年1-9月营收为21.57亿,同比增长16.8%,自2012年公司营收增速持续回落,2018年营收增速开始回升,归母净利润为6.43亿,同比增长15.31%,较17年底上升4.63个百分点,近年来保持增长。公司18Q1净资产收益率ROE为7.47%,同比上升0.51%,在5大农商行中也处于较低水平,仅高于江阴银行。

公司生息资产突破千亿,净息差水平居中。14年以来,公司生息资产规模持续扩张,截止18Q3,生息资产规模为1000亿,同比增长14.69%,较17年增加7.84个百分点。从结构看,贷款占比超过一半,18Q3年占比为57.5%,较17年上升4.5个百分点。18Q3公司净息差为2.58%,较17年上升17bp,公司净息差在5大农商行中显著低于常熟银行,与吴江银行和江阴银行较为接近,由于公司主要为中小企业提供融资服务,贷款利率较高。

公司资产质量持续改善,但各项指标有待加强。公司18 Q3不良贷款率为1.67%,较2017年末下降11bp,不良贷款率从16年以来持续下降,资产质量持续改善,2018年1-9月可疑类贷款迁徙率为0。在5大农商行中处于较高水平,仅低于江阴银行。公司拨备覆盖率15年以来持续回升,218 Q3为211.58%,较17年底的185.60%增加26个百分点,在5大农商行中处于较低水平。公司18 Q3核心资产充足率为11.39%,较17年底下降43bp,仍处于5大农商行前列,仅次于江阴银行。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)