双十一别人剁手你赚钱,飞天茅台等你拿!更有七大投资工具限时低价优惠,不容错过,[点击进入活动页面]

财熵

导读:11月11日,中国平安集团公布了2022年1-10月的保费收入。数据显示,平安前10个月累计实现保费收入逾6500亿元,同比微增2.21%。2022年是平安寿险改革的第四年,代理人渠道大幅缩减的同时,银保渠道重回平安管理层的战略视线。事实上,这也是其他头部险企最近一年发力冲刺的方向。过去,这类业务因价值率低和监管风险,曾备受冷落。平安人寿和平安银行如今再次牵手,能否令中国平安走出保费几近停滞的困境?

作者|林乐诗

主编|谷越

版式|莱西

2022年11月11日,一年一度的淘宝“双十一”购物节如期来临。在资本市场上,中国平安的股民也久违地狂欢了一把。

当天,中国平安港股(02318.HK)收涨13.53%,领涨整个保险板块;中国平安A股(601318.SH)也大涨近5%。股价收出类似幅度的大阳线,投资者只在2022年3月中旬平安集团宣布大手笔分红时见过。

但中国平安股价最近这一轮暴涨的背后,没有什么明显的利好。11月11日当天,平安公布了2022年1-10月的保费。数据显示,前十个月公司累计保费收入达到6561.31亿元,同比增长2.21%。

几乎停滞的保费增长,只能说和此前的趋势一致——虽然2022年以来中国平安的保费收入都维持正增长,但同比增速都徘徊在2.5%之下。而且,该增速显著低于“劲敌”中国人保(601319.SH)和中国太保(601601.SH)将近10%的增速。

数据来源公司公告,财熵整理

这符合预期。在中国平安寿险改革的背景之下,大量代理人主动或被动脱落,近几年对保险业务的业绩构成一定压制。而从平安不久前公布的第三季度财报来看,平安个人代理人数量相较2021年末减少11.21万人,减少18.7%。这说明平安尚未叫停代理人缩编的动作,转型的“阵痛”似乎还未结束。

中国平安令人眼花缭乱的多元化业务,使其身上挂着很多标签——“金融科技”、“医疗康养”、“投资产管理”、“智慧城市服务”,等等。但单从营收看,这仍是一家以“保险”为核心的公司。近五年财报显示,平安有约八成的收入来自寿险和财险业务。

面对保费持续承压,中国平安的管理层自然无法坐视不理。

保险仍滞销,寿险改革成效显现

就在中国平安10月保费收入公告出炉的两周前,集团发布了一份不太出彩的三季度财报。

数据显示,中国平安第三季度营收下跌4%至2581亿元,同期归母净利润大跌31.6%,而在二季度其归母净利润依然保持超20%的增速。其中,寿险、资产管理、科技业务前九个月的利润分别同比下滑57.4%、88.9%、80.1%。这导致集团1-9月的营收下跌3.8%,归母净利润下跌6.2%。

尽管拖累三季度业绩的“罪魁祸首”并非保险(而是投资收益,利润同比跌幅最大),但作为中国平安的基本盘,该业务的疲态仍未改变。

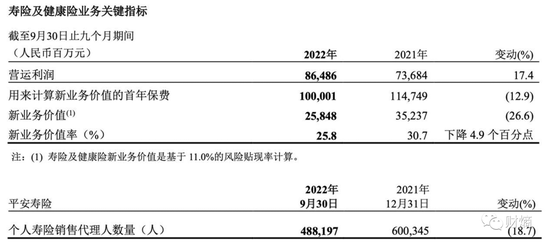

为中国平安贡献了约五成利润的寿险及健康险业务,实现营运利润864.86亿元,同比增长17.4%。然而,衡量其业务增长潜力的新业务价值为258.48亿元,同比下降26.6%;新业务价值率也下降了4.9个百分点。

平安寿险业绩指标依然恶化,图源中国平安三季度财报

保险行业的“寒意”自2021年传开——当年上市险企的新业务价值同比降幅逾25%,不足2019 年疫情前的60%;至今,寒意似乎仍未褪去。

2022年前三季度,国内五家上市险企,仅中国人保净利润录得同比13.1%的增长。除了中国平安,中国人寿(601628.SH)、中国太保、新华保险(601336.SH)分别实现归属于母公司股东的净利润增速都出现下降,分别录得-35.8%、-10.6%、-56.6%。

中国平安的寿险及健康险业务的新业务价值,已经连续下跌了两年多。稍感安慰的是,三季度的跌势较中报的-28.6%有所收窄。尚未能判断这是否为止跌回升的信号,但总算出现了缓和的迹象。新业务价值率则较上半年环比上升一个百分点,暂时企稳。

这似乎表明,中国平安自2019年开始的“刮骨疗伤”式的寿险改革,在第三个年头终于出现成效。2022年三季度平安代理人规模维持下跌,但产能大幅提升——前三季度人均新业务价值同比提升超22%;且同期大专及以上学历代理人占比同比增加四个百分点。这体现了代理人渠道的结构正在优化。

目前,中国平安寿险代理人规模从2018年巅峰时的142万,降至2022年三季度末的49万,骤减65.49%。但另一方面,平安却在疯狂扩招银保渠道的销售人员。

2021年10月,平安新银保团队(又名“平安银行家”或“PWA团队”)成立。这是一支销售团队,主要销售保险产品,辅以其他金融产品。平安集团认为,该团队“结合了平安银行(000001.SZ)和平安人寿的资源优势”。

根据中国平安2022年三季度财报,加入该团队的人数已经接近1100人。按照平安此前的预测,到年底,平安新银保团队人数或增至2000人。东吴证券甚至预计2025年团队增加至10000人,2030年增加至28000人。

平安新银保团队或不断扩招,图源东吴证券

这一次,中国平安是不是将卖保险的重担分到了自家人——平安银行身上呢?

披着“银行编制”的保险团队

平安新银保团队的筹建,刚好发生在中国平安业绩开始承压的2021年。

2021年7月,平安集团从友邦保险(01299.HK)挖来了首席业务官方志男,后者此后成为平安银保新模式的掌舵人。

2021年11月25日,银保监会颁布《人身保险销售管理办法(征求意见稿)》,终于表现出在监管层面为银保合作松绑的意向。银保监会指出:“保险公司可以选定商业银行专属合作网点开展销售合作”,并规定“银行仅能与一家人身险公司开展本办法约定的深度合作”。

平安银行和平安人寿在股权结构上本来就关系匪浅,因此锁定了双向合作关系。截至2022年9月末,平安集团直接持有平安银行49.57%的股份,以及平安人寿 99.51%的股份;而平安人寿又另外持有平安银行8.38%的股份。

从不断逆势扩招的动作来看,这支成立刚满一年的银保团队,承载着中国平安不小的野心。

事实上,平安银行很早之前就存在类似为平安寿险“带货”的业务。财熵了解到,平安银行各个网点的理财经理,肩负着不小的保险销售业绩压力。但他们未能为公司带来太多的保费增长。

从中国平安近年来的财报可知,由传统银保渠道创造的个人新业务的规模保费收入,仅占据总保费收入的5%左右。银保渠道带来的续期业务保费收入,也远不及代理人和互联网渠道。

平安新银保团队,究竟“新”在哪里?

据官方说法,这支团队的成员,有来自平安银行和平安人寿的交叉经营管理人才,他们不仅拥有私人银行实务经验,也熟悉寿险业务经营管理。他们可以避免因银行人员对保险产品不了解而造成的沟通问题,也更有可能推出价值率高的期交保险产品。

此前不少银行业务员倾向于向客户销售趸交类保险产品。这类产品主打性价比,条款简单,无需银行业务员掌握太多保险的专业知识,销售难度较小。然而,其为保险公司带来的价值率较低。财熵发现,平安集团来自银保渠道业务的新业务价值率,往往低于代理人渠道、互联网和电销等渠道。

东吴证券认为,平安新银保团队的组建,是一次“三赢”的合作:

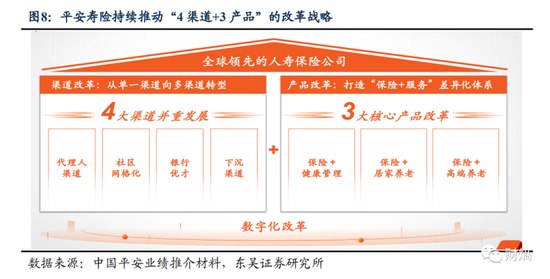

一方面,平安银行拥有丰富的客户资源和账户优势,对于陷入个险增长困境的平安寿险来说,这是拓宽销售渠道、刺激保费增长的一次有益尝试。事实上,在中国平安“4渠道+3产品”的战略转型中,银保渠道正是平安集团寿险改革中,从单一的代理人渠道向多渠道转型的方向之一;

中国平安的寿险改革,图源见标注

另一方面,对于平安银行来说,有利于增加中收,是开展零售转型的探索;而对平安集团,新银保团队的建设也将更好地利用集团生态优势,进一步加强平安集团子公司的协同效应。

不过,一些业内人士更愿意称平安的新银保团队,为“披着银行编制的保险团队”。

财熵了解到,平安新银保团队是由平安银行牵头组建的,编制也归入平安银行的私人银行财富事业部。这样的设定意味着,这次银保合作由银行主导,这个新银保团队也可能更倚赖平安银行的资源。

平安新银保团队的掌舵人方志男,就曾表现出对银行端存量客户的兴趣:“目前银行现有客户中,保险渗透率还有很大的提升空间”。由此看来,新银保团队和平安银行的理财经理都瞄准了同一批客户,某种程度上在职责范围已出现重叠,也互为竞争。

“(新银保团队)别指望银行端会放客户出来,这些私行客户已经被开发过了,利用价值显然已不高。银行端也不想因为保险而流失重要私行客户。”在一个讨论平安新银保业务的帖子之下,有业内人士提醒,新银保团队亟需找到增量市场,而不是简单依赖集团内部的存量客户。

在KPI压力之下,理财经理和新银保团队会不会演变成恶性竞争关系?围绕着客户分配,又会否衍生出团队之间新的利益纠葛?这些都是摆在年轻的银保团队面前的问题和挑战。

当银保渠道再次成为“香饽饽”

不过,从官方公布的数据来看,平安新银保团队的带货实力还是值得期待的。据悉,这批生力军的产能已达到传统寿险代理人的2倍以上。但平安集团的财报并没有披露有关新银保团队具体贡献的保费收入数据。

2021年6月底,平安寿险银保渠道在平安寿险新业务价值中占比为5.11%,彼时新银保团队还没组建。一年后的2022年6月底,即新银保团队成立大半年后,银保渠道的新业务价值中占比同比上升到8.53%;保费收入则同比大涨45.09%,至66亿元。

负责销售的平安银行,也从这一场变革中捞到不少“油水”。截至2022年上半年,平安银行代理保险收入10.65亿元,同比增长26.3%。该代理保险的收入在所有代理业务中占比25.18%。作为对比,2021年上半年,该行代理保险收入为8.43亿元,在代理及委托手续费收入的占比仅18.35%。

尚未知晓当中有多少归属新银保团队的贡献。但这还是体现了中国平安大力押注银保渠道之后,对平安寿险的保费收入、平安银行的手续费增长的刺激作用。

从上市险企披露的银保业务数据来看,近两年像中国平安一样开始重视银保渠道的寿险公司还有很多。

信达证券非银金融行业首席分析师王舫朝在研报中表示,当前,处于深度调整期的寿险行业,银保渠道成为增长主力军。虽然各公司寿险业务转型不一,但纷纷开始重新重视银保渠道,发展以银保渠道为代表的多元渠道成为各大险企的共同选择。

财熵发现,中国人保、中国太保以及新华保险在2022年上半年的新单业务出现改善甚至较快增长,均得益于银保渠道助力。比如,上半年太保寿险银保渠道保费增速高达876%,为公司贡献保费增速超11%。

和同行相比,中国平安在银保渠道上布局的成绩并不算突出。数据显示,在五大上市险企中,2022年上半年平安寿险的银保渠道保费收入规模和增速都仅排名第四,银保渠道保费收入最多的是中国人寿,增长最快的是中国太保。

平安寿险银保渠道保费增速低于其他四家上市险企,图源网络

中国平安是业内近年来较早提出发展新银保业务的公司。而此前,平安的银保渠道已经两次做到战略领先。

2000年中国平安首推国内第一款银保产品,大获成功,引来同行效仿;2003-2004年,平安开始注重个险渠道转型,大幅砍掉低质的、短期的趸交产品,并派保险人员进入银行网点。但这样的风潮没有维持太久。

彼时,在银行渠道稀缺的情况下,各大保险公司为争取银行渠道,开始竞相提高手续费,从而不断推高银行渠道成本。银保渠道竞争在日趋激烈的同时,也出现了销售误导、业务品质较低、违规支付利益等乱象和问题。最终,在一场强监管风暴之下,银保渠道慢慢走向衰落。

如今,随着银保渠道变得火爆,银行代理销售中存在的违规现象也开始增加。2022年以来,银保监会针对商业银行代理保险业务中的违法违规行为,已经开出多张罚单,主要针对退保、收费名目等方面的问题。

财熵从黑猫投诉【投诉入口】上发现,有多位用户投诉在平安银行购买的平安保险产品,出现无法退保的情况。也有人表示,平安银行的员工在推销保险产品时,对客户夸大保险产品收益,甚至将保险产品与银行存款收益相比较,这种行为误导了不少消费者。

图源黑猫投诉

和其他险企相比,拥有自有银行的中国平安,在拓展银企深度合作方面想必有更大的优势。抱团带来优势,但“捆绑”可能带来隐患。财熵从平安银行佛山网点的一位理财经理处得知,平安银行目前只售卖平安寿险产品,用户在银行渠道购买平安寿险产品时,规定持有平安的银行卡用于扣费。

然而,在黑猫投诉平台上,有不止一位用户控诉,自己的平安银行账户被莫名扣费。他们都开通了平安银行的信用卡,后来才得知,账户在不知情的情况下,开通了平安的紫金保险。

财熵发现,在银保监会网站最新公布的第三季度人身险公司投诉量排名中,平安人寿位列第一。

和平安的寿险改革一样,银保渠道业务从高速度到高质量的过程,也是一场长跑。这一次,平安银行和平安寿险的深度合作,能打破“有保费、没价值,有规模、没质量”的魔咒吗?

责任编辑:梁斌 SF055

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)