文/新浪财经意见领袖(微信公众号kopleader)专栏作家 周文渊、傅秋子

如果货币政策有条件提高利率,对于促进国际收支平衡,减缓人民币贬值的压力,但现实情况并不支持加息。首先加息过猛,资金剧烈回笼,企业资产负债表恶化,房地产等资产失去支撑,可能在经济未企稳的档口导致更严重的危机,政治上也承受不起这样的风险。

中国若此时加息等于自杀

中国若此时加息等于自杀美国加息了,中国要跟随吗?上一篇乱弹分析了汇率和物价之间的关系,结论是实际有效汇率和物价都依赖于生产率,两者之间的关系并非线性,本篇将重点谈谈利率和汇率之间的关系。回到最初的问题,在美联储紧缩周期之中,中国会不会在2017年加息?或者从债券市场现实问题出发,美国国债收益率上升到2.6%之后,中美利差缩窄到60BP,按照利率平价模型,如果要稳定人民币汇率,中国国债收益率是否应该跟随美债收益率上行。

美元周期与中美利差

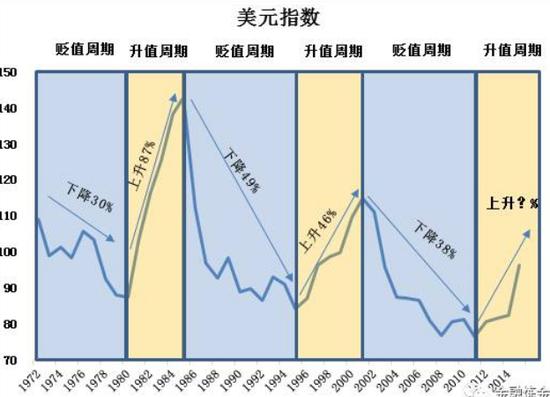

从1971年开始美元经历了三轮明显的升值、贬值周期,呈现出周期持续时间逐步加长、周期波动幅度逐步减缓的趋势,且一般上升周期幅度大、时间短促;下降周期缓慢温和。2011年下半年开始美元步入新一轮上行周期,欧元区和日本过度依赖于货币政策宽松的刺激,经济增长内生动力不足,新兴市场又面临企稳乏力,美元还有不小的升值空间。特别是从历史经验来看,美国加息周期往往与美元上行相伴,市场预计2017年美联储大概率加息2-3次,美国相对全球利差水平将发生明显变化,客观上要求其他经济体利率跟随调整。

2012年以来,中美利差多数处在80bp-200bp的区间范围内,平均值大约110bp左右。分析中美利差的波动呈现一定规律,一般来讲当中美货币政策在同一周期之中时中美利差维持在较高位置,而一旦中美政策周期出现分化,两国利差则明显缩窄。

2016年6月以来,中美利差不断走低,已经接近五年来的最低位,根本原因是联储货币政策加快紧缩力度,而中国政策当局适度放松对人民币汇率干预,加快了汇率市场化进程,确保了货币政策的独立性。根据利率平价理论,国内外利差减小,由于本国货币追逐外国的即期存款收益,会使得本国即期汇率面临贬值压力;如果要稳定汇率,此时要么加强资本管制,要么提高利率应对汇率贬值压力,但自10月份以来,人民币兑美元汇率加速了贬值。

图1

图1 图2

图2 图3

图3 图4

图4周期错位与“三难”选择

上述问题实质是中国货币政策的独立性问题。资本管制、固定汇率和货币政策独立性,需要做出抉择。过去一段时间内,政策当局选择了稳定汇率和货币政策独立,结果是外汇储备下降和中美利差缩窄。可以看到为了缓解资本外流导致人民币进一步贬值的危险,外汇储备一再降低也挡不住汹涌恶化的预期,国家不得不动用各种方法堵住挡板上的“裂缝”——加强资本管制,个人换汇额度被小心翼翼地控制着、企业对外投资也开始处处受限。

货币政策不是万能的,与日俱增的压力背后,是中美经济周期错位的事实。美元大步跨向升值周期的同时,我国经济开始进入“下半场”——杠杆率节节攀升、货币乘数初显异常、房地产泡沫越吹越大。太平洋彼岸强势复苏的波峰和国内经济的波谷相遇,金融风险压力不言而喻。

在这样的情形下,倘若不摁住资本管制“挡板”上的裂缝,企业和居民加速换汇的同时,外汇储备还将继续下降,储备下降会导致新的贬值预期出现。同时大幅资本外逃也会收紧在岸金融市场流动性,特别是在一线城市的房价已出现较大泡沫和中国的债市也显现出高杠杆率催生的泡沫的状况下,金融危机可能出现。

这么看来,人民币不能既不能大幅贬值,又不能丧失国内的独立性,“不可能三角”的规律自然而然地把央行推向了“资本管制”的墙角。既然已经做出选择,就应当赶紧动用“被解放”出来的两只手,利用强化资本管制赢得的货币政策独立性和汇率波动空间,抓紧时机解决问题。

加息等于“自杀”

对于汇率制度,学界普遍认为,央行应该在保持人民币基本稳定的前提下,适度放开波动幅度、有序推进市场化,这样人民币才有可能在在温和波动中找到均衡范围,逐步减少贬值压力。

对于货币政策,却有着比较大的不确定性。早前市场预计,2017年面临经济下行压力,降准概率较大,但刚刚结束的中央经济工作会议定下了2017年的货币政策基调:保持稳健中性,通过货币闸门调节维护流动性基本稳定;把防控金融风险放到更加重要的位置,着力防控资产泡沫。故我们认为,货币政策基调偏紧,基本封住了降准预期,维护明年流动性基本稳定仍会依靠“逆回购+MLF”等变相降准的政策工具来实现。

中长期来看有没有加息的可能?如果货币政策有条件提高利率,对于促进国际收支平衡,减缓人民币贬值的压力,但现实情况并不支持加息。首先加息过猛,资金剧烈回笼,企业资产负债表恶化,房地产等资产失去支撑,可能在经济未企稳的档口导致更严重的危机,政治上也承受不起这样的风险。

观察最近的数据可以发现,房地产泡沫目前被调控的城市,被适当抑制住了,被调控的一、二线城市房价也还比较平稳。其次要密切关注实体经济的复苏迹象。近期的经济数据显示,企业盈利、工业增加值、进出口等各项指标都呈现出乐观的趋势,民间投资也开始企稳,表明中国经济正处于触底复苏阶段,然而过早加息可能会扼杀微弱的复苏势头,使经济陷入二次衰退;特别是特朗普上台后,中美还可能面临更多不确定性。

故面对逐步缩小的中美利差和愈演愈烈的人民币贬值压力,短期内央行将以“稳”为主,通过市场干预、限制资本外流等措施全力减弱贬值预期,给国内经济争取喘息复苏的时机。然而汇率最大的基本面仍然是生产率。关键还是要加快国内的结构性改革,提高本国市场对国际资本的吸引力,才能给当前小心翼翼走平衡木的货币政策,提供越走越远的信心。

(本文作者介绍:国泰君安证券固定收益业务资管管理人、固定收益部研究主管。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。