一方是雷打不动的150%监管标准,一方是越线试探的商业银行实际拨备。在工商银行、中国银行、建设银行拨备率纷纷跌出150%之后,市场上对于银行拨备标准的讨论甚嚣其上。

拨备覆盖率是银行贷款可能发生的呆、坏账准备金的使用比率。简而言之,如果某家银行不良贷款为100万元,按照150%拨备率的监管要求,银行应该至少计提不良贷款拨备150万元。

据了解,工商银行拨备覆盖率已连续三个季度低于150%的监管红线;中国银行一季度拨备率低于150%,建设银行三季度拨备率低于150%。工商银行董事长易会满曾表示,工行这种处理方式(指拨备率低于150%)已获得监管部门理解。

但令人意外的是,在央行对金融机构进行MPA考核时,工商银行因拨备覆盖率连续低于150%,在该指标上被扣了分。

在经济下行压力较大时,监管是否有必要降低拨备覆盖率为银行松绑? “理论上讲,100%以上的拨备覆盖率基本可以覆盖全部损失,从风险抵御角度看就够了。”中国社科院金融所银行研究室主任曾刚对新浪财经表示。

中信银行原副行长朱小黄对新浪财经表示,拨备标准没有绝对化规则,经济好时保守一点可以高,经济不景气时可以低一点,以此来调节银行盈利能力的相对平稳,但也应有底线。拨备率的高低主要看经济环境,是选择盈利还是风险对冲,现在银行盈利稍有下降但保住150应该压力不大。

拨备率红线之争

拨备覆盖率是银行贷款可能发生的呆、坏账准备金的使用比率,银行计提拨备是为了应对不良贷款所带来的风险。依据《股份制商业银行风险评级体系(暂行)》,该比率最佳状态为100%;我国银监会2010年下发文件,要求银行按照150%的拨备覆盖率计提拨备。

但在经营压力加大的现实情况下,今年已有多家银行跌破150%的拨备红线。据新浪财经查询,工商银行拨备覆盖率已连续三个季度低于150%的监管红线;中国银行一季度拨备率低于150%,建设银行三季度拨备率低于150%。

工商银行董事长易会满曾在今年半年报发布会上表示,工行这种处理方式(指拨备率低于150%)已获得监管部门理解。市场上有猜测称,工行连续三季度拨备低于监管红线,可能是料到监管方面将要放松对拨备覆盖率的控制。

据了解,建设银行董事长王洪章今年曾向彭博社(Bloomberg)表示,监管机构将拨备覆盖率标准降至120%到130%是“合理”且“可行”的。而中行的研究机构去年也曾发布报告,建议把拨备覆盖率红线从150%降至100%。

但令人意外的是,在央行对金融机构进行MPA考核时,工商银行因拨备覆盖率连续低于150%,在该指标上被扣了分。不过,MPA扣分更多是引导银行自律,并非惩罚措施。但从另一角度来看,这或许暗示监管方面对150%的拨备率依然没有调整的打算。

有关于拨备覆盖率的标准问题,监管和银行双方正在博弈。拨备覆盖率标准是否要降还是个未知数。

拨备背后:不良双升与利润增速变缓的胶着

对于银行拨备覆盖率,工商银行原行长杨凯生2015年曾有一段清晰的描述:“中国的银行业目前不良贷款拨备覆盖率,也就是说针对不良贷款提取的拨备和不良贷款相比是多少。我告诉大家是230%,也就是说每一块钱的不良贷款,现在银行已经准备了2.3元钱放在前面,即使这一块钱一分钱也收不回来了,还有1.3元的富余。”

简而言之,如果某家银行不良贷款为100万元,按照150%拨备率的监管要求,银行应该至少计提不良贷款拨备150万元。而目前多家银行实际拨备覆盖率低于或接近于150%,这就意味着银行在减少不良贷款拨备。

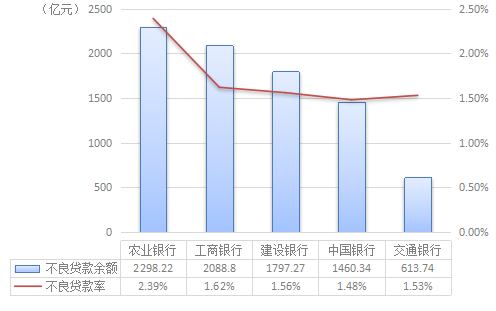

所以,谈到拨备覆盖率不可避免要谈到中国银行业的不良贷款。2016年前三季度,五大行不良贷款继续双升,资产质量压力依然较大,不良贷款余额8258亿元,同比增加1434亿元;不良贷款率1.72%,同比上升0.17个百分点。

通过数据可以看出,银行资产质量仍然承压,不良双升的局面存在隐忧。或许,这也正是监管迟迟不肯调低拨备标准的原因之一。

但不良双升的同时,银行的经营压力也在增大。从三季报营业收入情况看,五大行营收同比增速均在4%以内。与此同时,上市银行净利润增速以个位数占主流,有的甚至接近“零增长”。

数据显示,截至三季度末,工行、农行、中行、建行、交行净利润增速分别为0.46%、0.63%、2.48%、1.19%和1.03%。

中国地方金融研究院研究员莫开伟对新浪财经表示,随着经济下行压力的加大,银行不良贷款占比可能会更高,余额也会增加,150%的拨备率对银行来说压力很大。国际上一般都是采用100%的拨备覆盖率,但是我国监管层面一般是采取审慎的原则,所以采取的150%的监管红线。

“150%的拨备覆盖率可能有些高了,与目前宏观经济和银行业所面临的不良增多的现状有些不符”。莫开伟对新浪财经说道。

动态拨备调整、区别对待是良方?

在不良形势严峻情况下,监管想维持拨备标准控制风险无可厚非;在经营压力增大的情况下,银行追求利润缓解压力的想法似乎也没错。如何在两者之间寻找平衡点,从而使银行业健康稳定增长?

拨备率降还是不降?降了,如何防范不良贷款带来的风险?不降,银行业如何求利润求发展?

从监管方面考虑,我国对银行等金融机构一直采取审慎监管的原则。在央行降息和利率市场化的影响下,银行利差收窄,利息净收入负增长压力加大。同时,市场化债转股推行过程中,对拨备资源的消耗将有所增加。在大环境下,保持较充足的拨备覆盖率对于抵抗风险,保持商业银行稳健经营有一定的支撑作用。

从银行方面考虑,过多的拨备提取侵蚀了商业银行的一部分利润;而且不良拐点出现尚早,不良贷款仍在增长,150%的拨备提取对于银行来说是不小的压力。

中信银行原副行长朱小黄亦对新浪财经表示,拨备标准没有绝对化规则,经济好时保守一点可以高,经济不景气时可以低一点,用于调节盈利能力的相对平稳,但也应有底线。拨备率的高低主要看经济环境,是选择盈利还是风险对冲,现在银行盈利稍有下降但保住150%应该压力不大。

曾刚介绍到,理论上都在提倡动态拨备制。如果拨备水平保持不变的话,经济好的时候,不良率较低,提取的拨备较少,银行留存的利润多,放贷冲动会加强。经济下行的时候,不良贷款较多,提取的拨备也比较多,利润会下降,放贷意愿会紧缩。银行这种顺周期的行为,会放大经济的波动。

“实行动态拨备制,可以在经济较好时,提高拨备覆盖率,让银行多提拨备;在经济不好的时候,拨备要求下降点,银行压力会小些,这样可以平衡银行的利润,也可以降低经济周期对银行的影响,反过来银行也可以促进经济的平稳发展。”曾刚说道。

对于监管是否有必要下调拨备覆盖率来给银行松绑,曾刚表示,各银行之间具有差异性。对于大银行来说,调低拨备水平是可行的,大银行资产规模扩张有限,适度降低拨备后大银行不会大规模扩张,还能减少银行支出,改善利润,这是有意义的。

“但有一些中小银行仍然是很激进的,过去几年很多中小银行维持着50%规模增速,这就不能轻易降低拨备。降低拨备覆盖率的话,这些银行可能会扩张的更厉害。所以,这也是监管部门为何没有总体对拨备进行调整,银行之间存在着差异化很大,很难一刀切的调整拨备。”

曾刚同时也表示,对所有银行进行整体的下调拨备率,从目前看还是不可行的。