券商资产管理规模继续萎缩,上半年7成券商资管规模出现同比下滑,但资管净收入却出现分化,近五成券商资管收入出现同比增长。

券商中国记者独家获悉的中国证券业协会数据显示,今年上半年券商资管总规模萎缩2.17万亿至15.89万亿,有可比数据的96家券商中有69家规模下滑,占比超过七成,不过资管净收入却出现分化,51家券商上半年资管净收入同比下滑,44家同比增长。

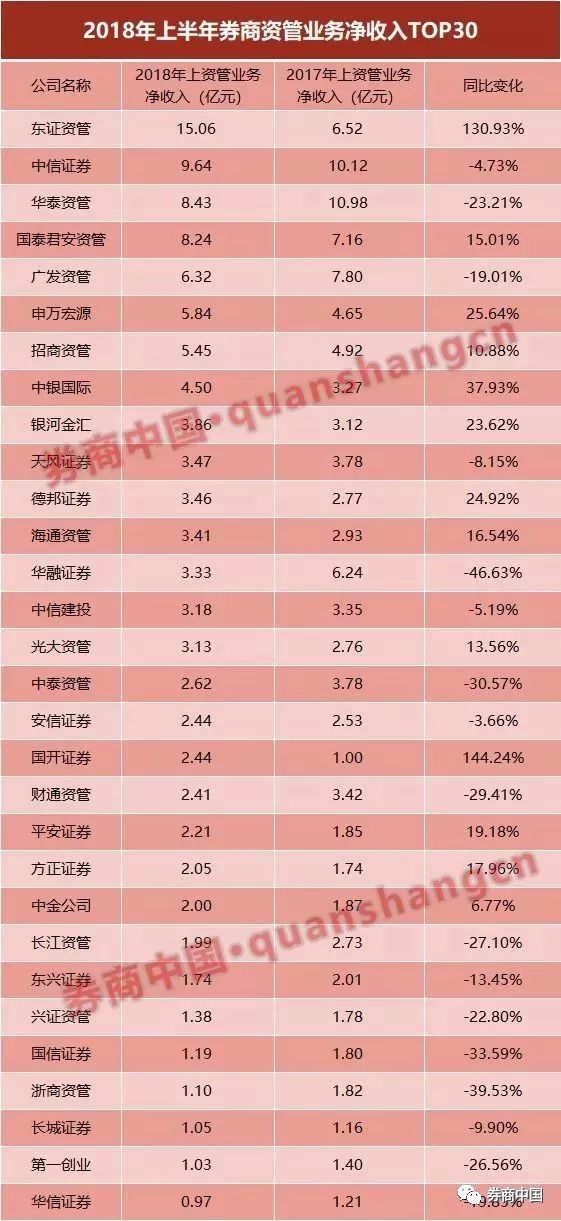

尤其值得注意的是,资管规模只有1700多亿的东证资管,净收入高达15.06亿,同比增长131%,位居各券商首位;资管规模1.48万亿的龙头券商中信证券,上半年净收入9.64亿元,暂居第二;华泰资管净收入为8.43亿元,由去年的第二名下滑至今年上半年的第三。

从资管规模的分布也能看出各家券商对资管业务的布局,券商资管约八成都是通道业务,而东证资管、中金、中泰、华融、广发等券商的资管主动管理业务占比超过一半,远高于行业平均水平。

上半年资管规模同比缩水2.17万亿

今年上半年,券商资管受托资金规模15.89万亿,较去年同期的18.06万亿,萎缩了2.17万亿。资管受托规模前10的券商中,仅有招商资管和申万宏源两家较去年同比微增。

自去年二季度开始,通道业务开始受限,依赖通道业务的券商资管业务开始收缩。

记者获悉的中国证券业协会数据显示,有资管规模同比数据的96家券商中,69家资管受托规模都有所萎缩,规模缩水20%以上的有33家券商,占比超三成。

其中,有3家券商的资管业务受托规模同比缩水过半,缩水最明显的是华信证券,资管受托规模从去年上半年的285.86亿缩水了67.34%,今年上半年仅为93.37亿元;其次,东方财富证券的资管受托规模减少至140.05亿元,缩水了64.73%;万联证券上半年受托规模为949.62亿元,同比缩水了50.54%。

资管受托规模前10的券商中,有8家受托规模同比有缩水,下降幅度最多的是广发资管,同比下降四分之一。据了解,按监管规定,广发资管正在主动进行资金池业务清理,因而规模下降明显。

其实,规模排名前三的券商资管受托规模也都出现下滑,中信证券资管规模有1.48万亿,依然是受托管理规模最大的券商,但比去年同期也缩水了14.2%;华泰资管受托资金规模为9099.42亿,同比下降了4.75%;国泰君安资管上半年的受托规模为8357.49亿元,较去年同期下降了6.64%。

值得一提的是,在资管业务普遍收缩的当下,资管受托资金规模前10的券商有2家规模微增,招商资管上半年的资管受托规模为6798.49亿元,较去年同期增加了6.95%;申万宏源上半年的资管受托规模为7964.53亿元,同比微增0.26%。

净收入分化,东证资管净收入同比增131%

虽然规模普遍缩水,但券商资管净收入却出现了分化。今年上半年,有资管业务净收入同比数据的95家券商中,51家券商上半年资管净收入同比下滑,44家同比增长。

最为突出的就是东证资管,上半年资管业务净收入为15.06亿元,在券商资管中遥遥领先位列第一,较去年同期增加了131%。

其实,东证资管的管理规模为1739.13亿,同比增长21.84%,净收入同比大增1.3倍,超过了资管规模达到14768亿元的中信证券,也就是说,资管规模只有中信证券的八分之一,但净收入却比中信证券多了5.4个亿。

细究起来,东证资管具备了中信证券没有的公募基金业务,凭借多年来相对稳健的长期业绩获得认可,去年发行了多只东方红爆款基金,并稳稳占据了混合型基金的前十业绩榜单中多个席位,于是业绩带动规模增长,同时带动净收入增加,形成了独特的模式。

总体来看,上半年资管业务净收入排名前20位的券商中,有11家券商资管业务净收入同比增加,9家净收入同比下滑。除了东证资管外,国开证券上半年的资管净收入为2.44亿元,同比增加了1.44倍,为净收入前20名券商中增幅最大的券商。

同比下跌的9家券商资管中,华融证券的资管净收入为3.33亿元,较去年同期下滑了46.63%;中泰资管的资管净收入为2.62亿元,同比下滑了30.58%;华泰资管上半年的净收入为8.43亿元,同比下滑了23.21%。

至少5家券商主动管理占比过半

整体来看,券商资管规模在缩水,净收入正在分化。每家券商资管赚钱能力如何?这也与资管的业务结构密切相关。

今日,中国基金业协会公布了二季度的券商资管数据,可以查看总规模排名前20券商主动管理的比重。经券商中国记者粗略计算,二季度主动管理资产占资管总规模的比重超过50%的券商有5家,分别是华融证券、广发资管、中金公司、中泰证券资管和东证资管。

有可比数据的13家券商中,主动管理比重最高的是华融证券,占比65.85%;其次为广发资管,占比为57.56%。光大资管、中信证券、国泰君安资管等券商资管业务的主动管理规模占比超过35%。

另外,中金公司、中泰证券资管、东证资管、财通资管、天风证券、浙商资管、长江资管的主动管理资产二季度月均规模排名前二十,但是其资管规模并不在前二十之列(即小于2149.74亿元)。如此算来,中金公司主动管理比重超过66%,中泰证券资管和东证资管的主动管理比重超过50%;财通资管、天风证券、浙商资管以及长江资管的主动管理规模比重均超过30%。

中基协公布的券商资管主动管理规模,并不包括券商资管公募基金规模,因此东证资管的主动管理规模被低估了近千亿。

东方证券2017年年报中提到,截至2017年末,东证资管受托资产管理规模2143.92亿元,较上年同期增长39.12%,其中主动管理规模突破两千亿元,占比高达98.02%,远超券商资管行业平均水平。

同时,江海证券、华福证券、银河金汇、方正证券、渤海金汇、国开证券、长城证券二季度的资管月均总规模排名前二十,但主动管理规模并不在前二十。也就是说,上述券商二季度主动管理规模月均低于663.68亿元,即上述券商主动管理比重均低于30%。

与一季度相比,资管总规模排名前二十的券商中,除了海通资管和光大资管的受托管理资金微增,国开证券资管受托资金规模挺进前20,广州证券跌出前20,其他17家券商资管受托资金规模均有下滑,其中华福证券、广发资管、长城证券的资管规模下滑均超过10%。

从主动管理规模来看,受今年二季度A股行情的影响,排名前20的券商中,除了申万宏源证券微增,其他券商的主动管理规模均出现缩水。

责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)