爱彼迎的分手:谁都没有错

欢迎关注“新浪科技”的微信订阅号:techsina

文 | 李康平 编辑 | 张泽一

来源:有数DataVision

5月24日,在中国运营了近7年的爱彼迎正式宣布,将在2022年7月30日暂停支持中国境内游房源、体验及相关预订。

最新数据显示,爱彼迎在中国地区拥有近50万套房源,约占公司全球总房源数的8%左右,而来自中国的收入却仅占总收入的1%。

爱彼迎的退出有很多方式可以解释:中国有携程、美团、飞猪等等OTA巨头夹击,爱彼迎的房东和住户服务都没能做好本土化改良,共享经济所面对的合规问题等等等等...

但归根结底,爱彼迎就是没能撑过这个酒店旅游业的寒冬。

本文我们就将探讨酒店业当下所面临的三个问题:

1,什么样的酒店还能赚钱?

2,为何出现了高端酒店和经济型酒店的分化?

3,中国的民宿业是否也面临相同的困境?

01

酒店业绩两极分化

没有旅游,谁还住酒店?

一句话描述2021年酒店业绩:高端赚点小钱、低端赚点吆喝。

所谓的高价酒店是指客房均价普遍一晚在700以上的酒店,一般包括W酒店,四季酒店,香格里拉,洲际酒店这种自建的高星级酒店等等。

而一晚上100-300的酒店就是便宜的也可以说是经济型酒店,一般以如家,7天假日,锦江之星,汉庭的加盟连锁酒店为代表。

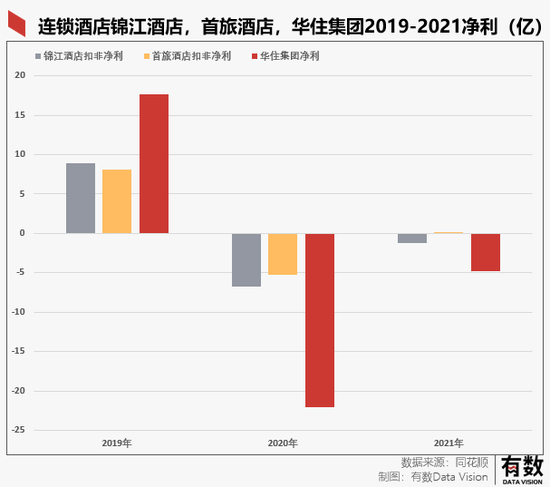

国内经济酒店基本上成规模的就三家:锦江酒店,首旅酒店,华住集团。这几家市占率合计高达43.31%,几乎中国酒店业半壁江山,旗下有锦江之星,汉庭,如家等一系列我们耳熟能详的连锁酒店品牌,可以说这三家业绩基本就能反映经济型酒店的经营状况。

这三家中,仅首旅酒店在2021年赚了1011万,而华住集团与锦江酒店扣非的数据显示这两家依旧还在亏损,还没有从疫情的冲击中恢复,可以说低端酒店业绩修复并不好,基本上还在亏损的泥潭中挣扎。

而与低端酒店哀嚎一片相比,高端酒店这里则经营的是风生水起。

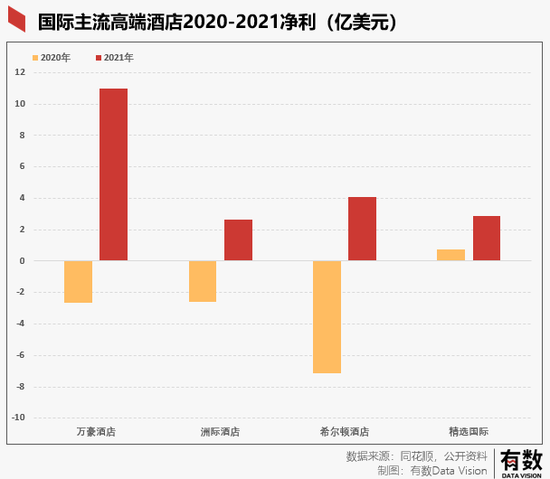

高端酒店基本上以跨国酒店为主,包括万豪集团,希尔顿集团,洲际酒店等等,因为国外放弃了严格的防疫政策再加上高端酒店本身属性的原因,相比于低端酒店,高端酒店业绩恢复的较快。

无论是高端代表希尔顿与万豪,在2021年都实现了扭亏为盈,而且利润相比于疫情发生前更上一层楼,而第二梯队的洲际酒店与精选国际净利润增速也在突飞猛进翻倍起步,最高增速达到380%,可以说是打了一场漂亮的翻身仗,几乎是摆脱了疫情的影响。

从酒店业核心指标入住率的角度来看,高端酒店入住率在大幅度回血,2021年希尔顿,万豪的OCC(出租率)同比增速基本维持在40%以上,而低端酒店代表锦江酒店入住率同比提升仅为3.9%,最低的华住集团同比增长更是只有1.4%。

同时从RevPAR(客房均价)方面来看,希尔顿2021年度同比增幅达到60.4%,而经济型三兄弟最高的华住集团仅为13.81%,可以说走价方面,经济型酒店跑不赢高端酒店,而走量方面,高端酒店也跑得快。

你猜猜是为什么?

02

支离破碎的低端酒店基本盘

虽然都是出租房子的,但出租房子这生意也有门道。

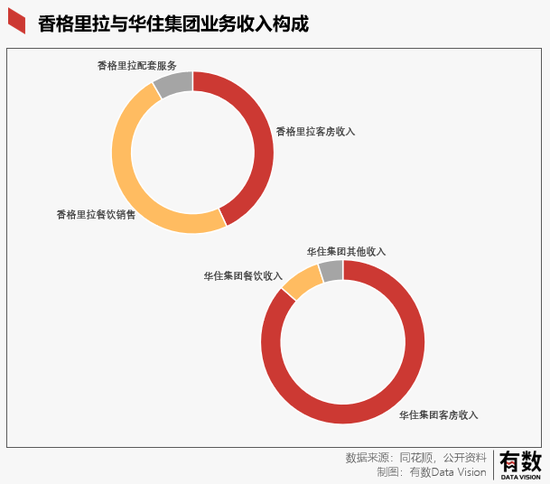

最直接的从业务角度来说,经济连锁型和旅游业高度绑定,基本只能依靠客房收入。但高端酒店,能玩的花式就多了。

比如高端酒店可以承办婚礼,但从没见过谁去汉庭结婚的。另外,高端酒店的收入来源还包括相关餐饮,会展服务,配套服务。结构多元,在疫情间受到的冲击相对小一些。

总体来看,大部分酒店收入分为三部分即客房收入,餐饮收入,配套收入。比如香格里拉2021年收入为12.41亿美元,其中客房收入仅为4.53亿美元,占比仅为36.46%,而餐饮服务则占比41.07%,整体收入较为均衡。

而低端酒店比如华住集团,它86.52%的收入来自于客房收入,餐饮占比仅为8.55%,客房一旦经营出现异常,就会直接影响整体利润。

而且,华住集团餐饮大部分依赖于客房用户,即早餐仅对客房用户开放而不是高端酒店那种可以对公众开放,创收能力不如高端酒店的餐饮。

同时,经济酒店一般只经营客房,而客房的主要客源来自于两部分:旅游人士与商务人士。

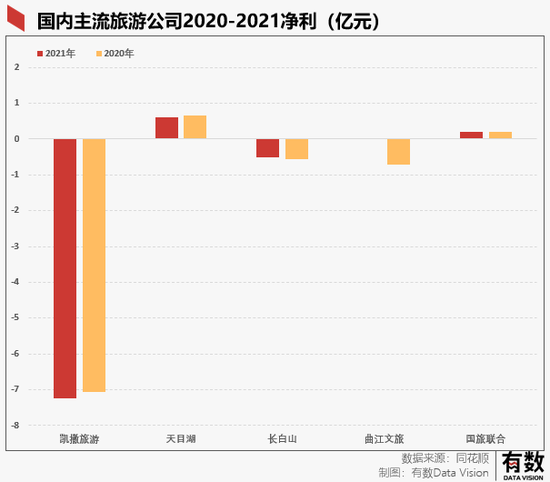

首先是旅游,2021年随着疫情逐渐趋缓,旅游业是有所恢复,但后来西安,上海疫情反复发作,而且各地防疫政策日渐收紧,恢复力度明显不足,从陆续公布的各家旅游公司的业绩就能看出来。

根据相关媒体报道,去年一百家旅游企业一共亏了315亿,这其中还有赚了96.54亿的中国中免,赚了141亿的美团酒旅板块这两个带头大哥力挽狂澜,其他小弟那估计更是亏的惨不忍睹,如果疫情继续肆虐下去,估计整个旅游板块所有股票都要ST了。

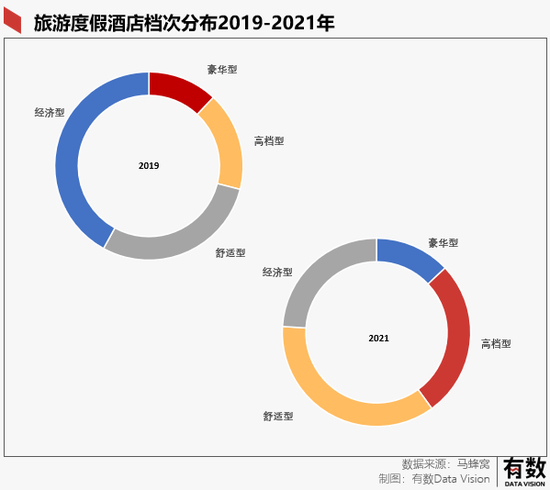

可是有人认为根据国家统计局的数据显示2020年旅游人次为28.79亿次,2021年为32.5亿次,这说明旅游业正在复苏。但统计局没说的是,近两年的旅游呈“本地化、小半径”的特点,即城市周边游,当天去当天回。

即使不当天返回也可以选择露营而非酒店,这反而刺激了露营装备的发展,同期露营产品预订量同比增长超 3 倍。

旅游端,经济型酒店不行了,那商务差旅呢?基本上也都被中高端酒店抢走了。

旅游一般是人们自由出行,吃穿住行全部自己或者旅行团负责,疫情间更要省点花,旅行团也是这么想的,所以更加偏向于经济型酒店。

而商务出行的费用更多由公司承担,除了少部分跟资本家共情的工人阶级,大多数人的报销费用按最高标准的来。

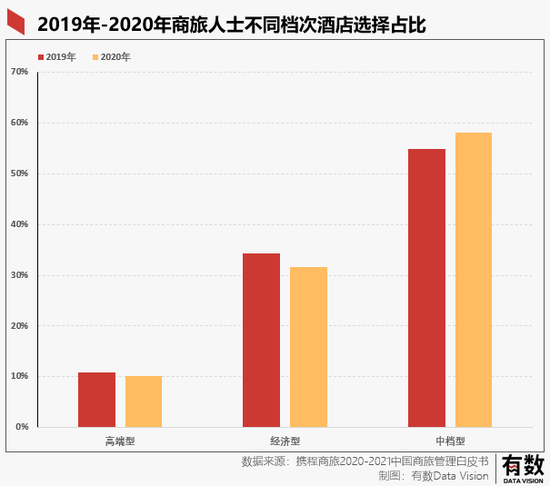

所以根据携程商旅的数据显示,随着出差补助标准提高,中高档的客房逐渐成为商旅出差的首选,而经济型客房逐渐被放弃。

2019年,经济型酒店还占比34.26%,2020年就下降为31.7%,而中档型酒店占比由54.83%提高至58.16%,高端型由10.9%维持至10.14%,三种类型就经济型酒店占比下降最明显。

旅游新增游客数量难以维持,存量游客又被露营吸走,商务订单争不过中高端酒店,也没有创收来补客房收入缺口,那么经济酒店的经营自然塌掉了。

而从经济环境的角度来看,酒店作为可选消费,在后疫情时代的居民支出中占比逐渐下降,高端酒店的降价潮也直接从性价比角度摧毁了经济连锁型酒店。

2021年上半年,泰国普吉岛高端豪华酒店客房价格下滑了39%至每晚2342铢,而国内根据艺龙携程反映武汉多数五星级酒店的客房单价已降至300元至500元,有的甚至跌至300元以下。

而且高端酒店的对象就是富裕人群,一晚上几千块的房费对他们来说并不是特别重的负担。怪不得锦江酒店与首旅酒店在痛苦的年报中都不约而同的发出一个信号:向高端化进军。

03

民宿越来越像像酒店

除去这些连锁酒店以外,做出租房子的生意民宿也是不可忽视的一部分,但一向以个性化著称的民宿,在疫情的压力下反而越来越像酒店。

民宿与酒店最大的不同在于民宿的独特性,即独特的地理位置,个性化的装修风格,与酒店不同的管理方式。

在疫情刚有所缓和的2020年中旬,民宿的数量开始激增,但增加的原因不是顾客多了,而是很多人失去了工作,听从了专家的建议,将自己手中的闲置住房用于出租,灵活就业了。

需求减少,供给增加,势必会造成价格的下降。所以,疫情之后,民宿获得也更差了。

虽然根据途家平台的数据显示,2019年,国内在线民宿市场交易规模为209.4亿元,2020年则下降到125.8亿元,规模缩减了40%左右。

民宿的春天已经过去了,数据来源:百度指数

民宿的春天已经过去了,数据来源:百度指数民宿还有一个特点,即民宿地理位置较为特殊,普通酒店一般靠近地铁站,比如汉庭如家之类的酒店;或者靠近CBD之类的区域,比如北京金融街上的威斯汀酒店。而民宿大多靠近景点旅游区,顾客主要是游客。

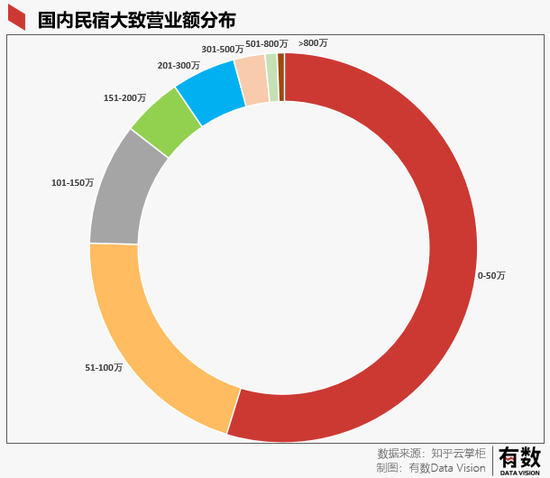

上游旅游业没有多余的游客,下游民宿业自然也难有收入,再加上民宿前期投入大于酒店,接近四分之三的民宿短期内营业额连100万都没有。

在这个市场里,活得最好的反而是“民宿服务供应商”,服务内容包括软文推广、关键词优化、房源美化、平台推荐位申请等等,它们并不直接拥有房源,仅是对房东们按月或按年收取服务费。

没人入住不要紧,管理费一分不少,向房东收租,的确是人生赢家。

像这样管理房子的团队,有一个叫做万豪酒店管理集团,不知道民宿中会不会出现一个XX民宿管理集团,一旦出现,民宿与酒店之间的界限就将进一步模糊。

一直想摆脱酒店影子的民宿,在疫情中也只能身不由己长的越来越像酒店。

04

尾声

仔细观察,在疫情中受伤最严重的行业,比如酒店、餐饮、线下文娱,往往都有一个共性:行业的供给其实是饱和甚至过剩的,缺的是买单的消费者。

所以,对很多行业来说,疫情只是一个催化剂的作用,即便没有疫情,行业本身的结构性问题就已经很明显了。庞大的人口基数塑造的消费市场,曾经创造了很多个商业神话,但如今,消费者却开始变得畏首畏尾了。原因是什么?

不会是因为没钱吧?

参考资料:

[1] 锦江酒店,首旅酒店2012-2021年报 同花顺

[2] 华住集团,香格里拉集团2021年年报 同花顺

[3] 2021中国旅居度假白皮书 马蜂窝

[4] 锦江酒店,拓店强势,积极整合,酒店龙头再出发 国盛证券

[5] 休闲服务行业周观察:周边游或持续主导元旦&春节,防控新常态下复苏渐进 东吴证券

[6] 社服行业周报:培育钻石需求暴增,渗透率提升空间大 中航证券

[7] 2021中国住宿产业发展及消费趋势报告 同程艺龙

[8] 2022年1-4月中国旅游行业洞察报告 Fastdata极数

(声明:本文仅代表作者观点,不代表新浪网立场。)

play

play