贝壳没被“错杀”

欢迎关注“新浪科技”的微信订阅号:techsina

文/张冉冉 赫晋一

来源/表外表里(ID:excel-ers)

数据支持 | 洞见数据研究院

昨天贝壳发布2021年年报,股价狂跌了23.9%。

这显然不是基本面的变化,而是市场恐慌情绪的蔓延所导致的。

因为,贝壳发布年报时,正赶上前一日的盘后交易,在那四个多小时里,不断上演着这样一幕:

众多股民在“买入”还是“卖出”之间徘徊。

想跑路的,似乎怕错过“要是贝壳能把装修,像房屋中介一样正规化,那绝对是核弹级成长”的机会。

准备进场的,可能又对“2021Q4贝壳实现营收178亿,同比下降21.5%;净亏损为9.33亿”的业绩表现生怯。

但之后,美国证监会依据《外国公司问责法》,认定百济神州、百胜中国、再鼎医药、盛美半导体、和黄医药等五家在美上市公司为有退市风险的“相关发行人”消息一出。

市场恐惧之下,中概股遭到集体“血洗”。此时,已经没有人在意企业的基本面问题。

但不巧的是,贝壳的跌幅,为当日“丐中丐”之最!

这种外在“非常情况”总归是会过去的。踩过一地鸡毛、拉回理性后,能影响企业估值的,还是企业自身的确定性。

下面,本文将就此展开分析。

业绩不佳,但潜藏“高弹性复苏”故事

事实上,市场对贝壳2021Q4业绩会不佳,早有预期。毕竟去年下半年楼市的惨烈,摆在那里。

财务数据落地,确实如预期;但业务表现,却是另一番景象。

如下图,该季度贝壳在存量房和新房交易业务的佣金率,无论同比,还是环比,均有提升。

这样局势下,贝壳此举难免有“坐地起价”之嫌。(这一行为,很容易遭到铁拳之痛,房子都卖不出去了,还提佣。)

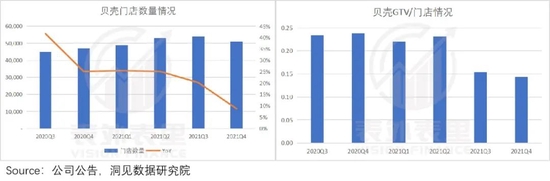

数据显示,2021Q4贝壳的门店数量,虽然环比减少了近3000家,但同比仍增长了8.7%。

而环比之所以减少,据2021Q4电话会议:是平台在减少新门店的加入、并且对部分门店进行合并以增强竞争力,从而提高平台的运营效率。

这体现在数据上就是,2021Q4贝壳平台平均每个门店的GTV,止住了大幅下跌趋势,门店效率趋于稳定。

此外,四季度末贝壳的经纪人人数,维持在40.6万人,同比下降8.7%。而据空白研究院调研显示,同期全国范围内经纪人数量减少比例,保守估算为30%-40%。

种种表现说明,在大环境低迷下,贝壳依然保持着强大的优势。

面对房企处于强势议价地位,提升佣金率虽不合适,但议价权在手,改善业绩也正常。

在运营效率改善和佣金率提升的共同驱动下,贝壳第四季度的毛利率环比上涨。

不过,房企的羊毛也不是那么好薅的。大势不好,房企的现金流紧张,可能会出现没钱付佣的情况。

当然,贝壳也没有给这些流动性风险机会,收缩了新房业务进行改善。

据2021Q4电话会议:2021年新房销售的总佣金收入是465亿元,回款是517亿元人民币。回款天数从103天下降至97天。

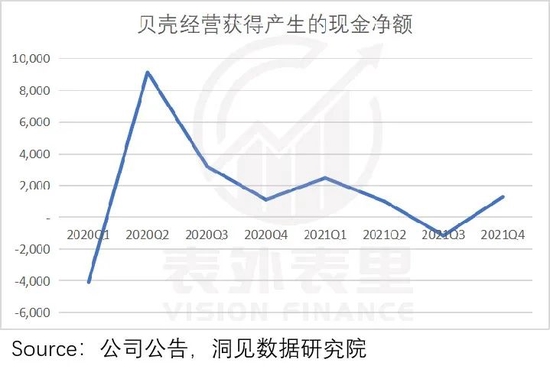

回款稳定下,贝壳四季度的经营获得现金流转正。

而这样的抗周期性,不仅让其扛过了寒冬,且在行业复苏时,也可能让其获得更大的弹性。

事实上,这一点已经有了苗头。

2月24日,在推动住房和城乡建设高质量发展发布会上,中央层面释放了房地产市场平稳运行的信号——努力稳地价、稳房价、稳预期。

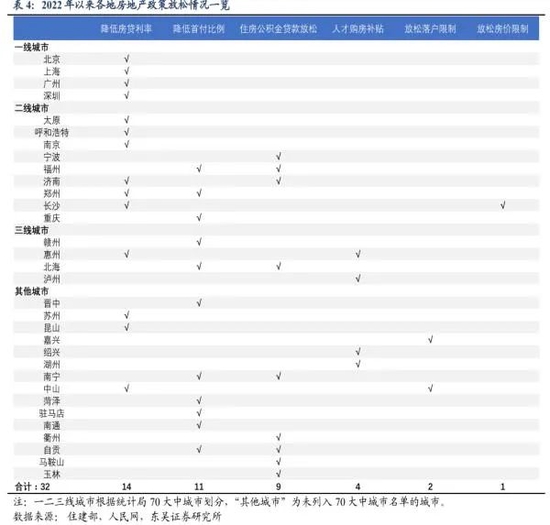

而此前,已经有积极的举措落地:

比如,2022年以来各地密集出台“稳楼市”的激励措施——“购房补贴”“调整首付比例”“降低利率”“公积金贷款放松”等,多方面激发购房需求。

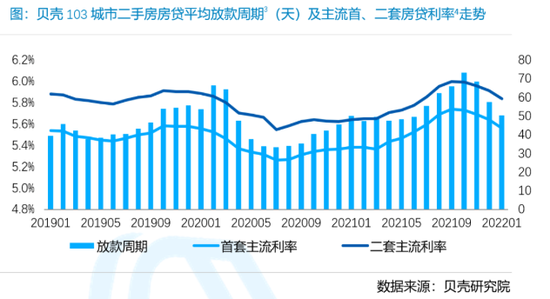

同时在具体的信贷方面,2月房贷利率有所回落,且放款周期缩短:

·103个重点城市主流首套房贷利率为5.47%,二套利率为5.75%,均较上月回落9个基点。

·103个重点城市平均放款周期为38天,较上月缩短12天。

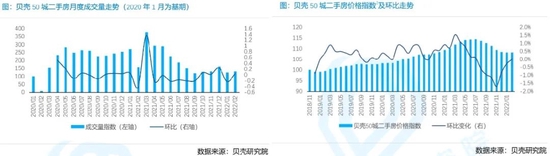

多重利好下,2月的二手房成交量下跌趋势有所收窄,价格也环比止跌转稳。

由此来看,房地产市场已出现边际改善的迹象,如果行业维持持续复苏,相比可能需要重新花时间开店和招募经纪人的同行,贝壳将会获得更强的业绩增长性。

也就是说,贝壳凭借强大的竞争力,极度优秀的“收租”商业模式,只需“养精蓄锐、等待市场回暖”,就可以讲一个“高弹性复苏”故事。但管理层显然不这么想,有着野心勃勃的计划。

押注家装赛道,拉低估值中枢

“家装是一个大到根本不用去探讨要不要进入的行业。”对于进军家装市场的策略,贝壳董事长彭永东如此说道。

看起来,贝壳也做好了准备。

早在2021年7月,贝壳就收购了圣都家装100%的股权,闯入家装家居赛道。

而按照本次电话会议的具体披露,合并后的公司将利用各自优势:

·贝壳旗下链家、德佑等地产销售门店,可提供客源;

·贝壳自有的被窝家装,制定施工标准,进行施工管理和控制;

·圣都家装,也可提供家装及家居服务。

让贝壳家装业务实现从1到100的规模化复制,目标直指“打造中国第一家装品牌。”

也就是说,贝壳想以现有的流量资源为基础,将房产交易领域建立的成功公式,套用在家装领域。

但事情真的有这么简单吗?要知道,左老板在世的时候,努力那么久,也没啃下来。

对这一战略转向,有一些不一样的理解,甚至比较看空。基本原因是在行业不景气周期时,应该精兵简政,提升效率,或者做业务本身逆周期扩张,或打死对手,取得更多竞争优势。

但是在家装赛道本身商业属性比较差的情况下,大举押注,多少有些“激进”。

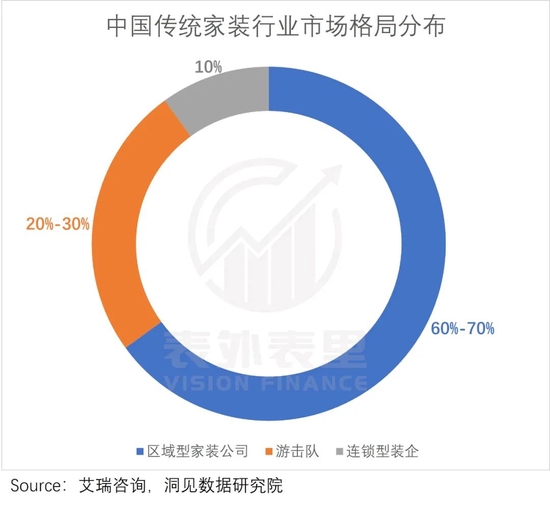

互联网家装喊了这么多年,入局者不少,可目前家装市场的格局,还是一盘散沙。

如据Fastdata数据,2016-2020年,营收规模超1亿元的大型装企仅有4000家,在逾10万家住宅建筑装饰企业中仍是极少数,超过10亿营收的装修公司更是凤毛麟角。

原因在于,与房屋交易行业相比,家装是典型的订单生意市场,标准化程度更低。这使得其在收入端很难扩大,具体的逻辑,我们通过影响收入的因素订单数*客单价来看看:

这里面,决定订单数的核心逻辑是建立比较优势,即解决行业痛点,满足消费者需求,而不是流量和资金优势。

就像链家,实际解决了虚假房源、信息不对称带来的赚差价问题。

回到家装行业,目前普遍的痛点是供给和需求两端的非标化,带来的“服务品质差”。

原因是从需求端来说,一整套装修方案每个环节,都可以进行个性化定制,真正的千人千面。使得履约过程中差异化程度高,极难标准化。

而供给端,整个履约过程高度依赖于人,装修师傅和设计师在影响用户满意度方面,起决定性作用。

就连《梦想改造家》中著名设计师全权操盘的装修,都被骂上过热搜——连大师的成功装修经验都不能保证每次工作都成功。

基于此,据黑猫平台数据,2021年全年,家装家居行业投诉总量为7748单,占房产家居行业投诉总量近25%。

至于客单价方面,也是个大难题。

现阶段行业主要采用弹性定价方式,这让装修公司“随意增项”泛滥,难以建立信任。但如果采用标准化定价方式,又很可能出现“跳单”现象。

如此一来,决定了家装业务在收入端很难做大。

且不仅开源很难,在支出上也不容易节流。

“自营就像是巷战,一旦深陷其中,规模越大反而边际成本越高。”曾试水自营业务的土巴兔创始人王国彬曾如此总结道。

如此看来,互联网家装真不算一个好的商业模式,规模化的难度大,前期需要投入的时间极长、成本也可能极高。

比如,本次电话会议中就有提到:对家装和长租业务的投资,会影响2022年集团的整体盈利能力。

而事实上,在家装这件事上,贝壳已“摔”过一次。

2015年,链家与万科合资成立了“万链”,切入家装市场。在链接客户资源的输送下——据万链董事长刘肖曾透露,客户中有60%来自链家,万链业务发展迅速。

2017年顶峰时,其甚至直接定了1.5万个订单,北京一城15亿销售额、占有率争取10%的年度目标。

但如此业务发展,并未带来预想的丰厚利润,有市场消息称,直到2018年万链都未实现盈利。

反而是投诉率,快速飙涨。比如,客户满意度下滑、品质问题频发、交付延期,各类问题接踵而至(此处不详细展开)。

2019年,在万链管理层传出“万链成立4年时间,仍旧没法吃透家装行业。”的认知后,万链进入长久静默期。

上述分析充分说明了这一赛道的长期性、艰巨性,原本贝壳的“抽佣收租”商业模式,演变成包含“需求非标化、缺乏规模效应、履约困难、碎片化“的地狱级商业模式,这需要大的冒险、长期的投入,这怎么可能让二级市场喜欢呢,无疑,势必会拉低企业的估值中枢。

这就好像,一个年轻貌美的年轻女孩,本来的婚恋市场非常抢手,但如果带着个私生子,那竞争力就要大打折扣。

当然,贝壳“颠覆市场的悲观预期,重塑整个家装行业”这事不是不能做,只是过程艰难而长期,且没有确定性。这样的话,中间如果有条件更好的标的,投资人还有耐心陪贝壳成长吗?

小结

财报季遇上美股强制退市清单公布的“黑天鹅”,贝壳被市场恐慌情绪拖着狂跌不止。看起来,贝壳挺冤的。

一开始,我们也是这么认为的。

毕竟贝壳的主业业绩虽不尽人意,但凭借能在下行周期“坐地起价”的平台优势,只待“行业复苏”,就是一个高弹性增长恢复故事。

但深入探究了其要高举高打的新业务——家装市场,发现这个领域资质太差,想要培养长大以期颠覆行业,过程艰难而长期。

这不免拉低了企业的估值中枢,让其在这一轮的“血洗”中,跌得最惨。