美国通胀彻底失控,但市场为何愈发淡定了?

来源:秦朔朋友圈

美国通胀继4月之后再创13年新高,5月CPI同比上涨5%,但比起一个月前的惊慌失措,如今交易员都愈发淡定,也愈发相信美联储始终强调的“通胀是暂时现象”的这一故事——美债收益率反而都回落了,美股也不再惧怕缩表预期、持续攀升。

究竟市场的认知发生了什么变化?未来通胀和市场的逻辑将如何演绎?这又对中国意味着什么?

市场对高通胀更加淡定

数据显示,美国5月CPI数据继续维持上涨势头。其中5月整体CPI同比大涨5%,超预期的4.7%,增速创2008年8月以来最高;与此同时,剔除不稳定的食品与能源价格的核心CPI年率同样高于预期,达3.8%,超市场预期3.5%,增速创1992年以来新高。

值得一提的是,5月底公布的美联储最青睐的通胀指标也创下1992年来最大涨幅——4月核心个人消费支出(PCE)同比增长了3.1%。

之所以美联储更关注PCE,是因为CPI的构成项目通常是固定的,主要涉及一般家庭的现金支出;而PCE的构成项目则是可调整的,PCE的构成项目中,除了一般消费支出之外,更涵盖了家庭为服务所支付的项目价格。比方说,医疗费用在PCE的占比就高于其在CPI中的占比。

另外,从历史上的数据来看,PCE在大部分的时间段中是低于CPI的。比方说,2021年3月的PCE为2.32%,而同期的CPI为2.6%。长期来看,PCE也表现出较低的波动性,因此,被美联储采用为制定货币政策的重要指标。

如今,核心PCE大超美联储2%的目标值,也和核心CPI的差距不断收窄。可以肯定的是,比起中国上游原材料涨价的局部通胀,美国是全面通胀。

当然,造成这一局面的因素有很多——超级宽松的财政和货币政策,疫情下资源品供给短缺,需求则随着经济重启而反弹等等。

5月的通胀读数是连续第二月表现火热,一定程度也在美联储的预期当中。但交易员真正关注的是,这种不断上涨的价格压力是可持续趋势的开端,还只是经济活动重启、基数效应与供应链暂时中断驱动下的“暂时现象”。

深入CPI数据的内部后,这次市场有充分的理由认为通胀仍属于“暂时现象”——每个月的物价压力都在增加,5月和4月一样,因为芯片缺货,导致二手车价格大涨,仅二手车价格涨幅就占到物价涨幅的很大百分比(在整体CPI与核心CPI涨幅中的占比分别达0.9%和1.1%)。但疫情下芯片短缺的状况已在缓解,所以这种现象可能不会持续。未来数月里随着汽车生产商加大供应量,这类涨幅应可回落。

从数据发布后的市场价格走势来看,交易员似乎赞同“暂时现象”的解释。2年期和10年期美债收益率当天小幅下跌。

市场更关注经济数据

通常来讲,强劲的通胀数据往往会带动美债收益率走强,因为高通胀可能会刺激美联储提早行动收紧货币政策。

就在一个月前,美国4月CPI曾助推10年期美债收益率在5月中旬一度升至1.7%,并在之后的一段时间内维持在1.6%-1.7%区间震荡。本轮美债收益率的下行始于6月初不及预期的非农就业报告公布之后,截至6月10日,较前期高点已回落约30bp。

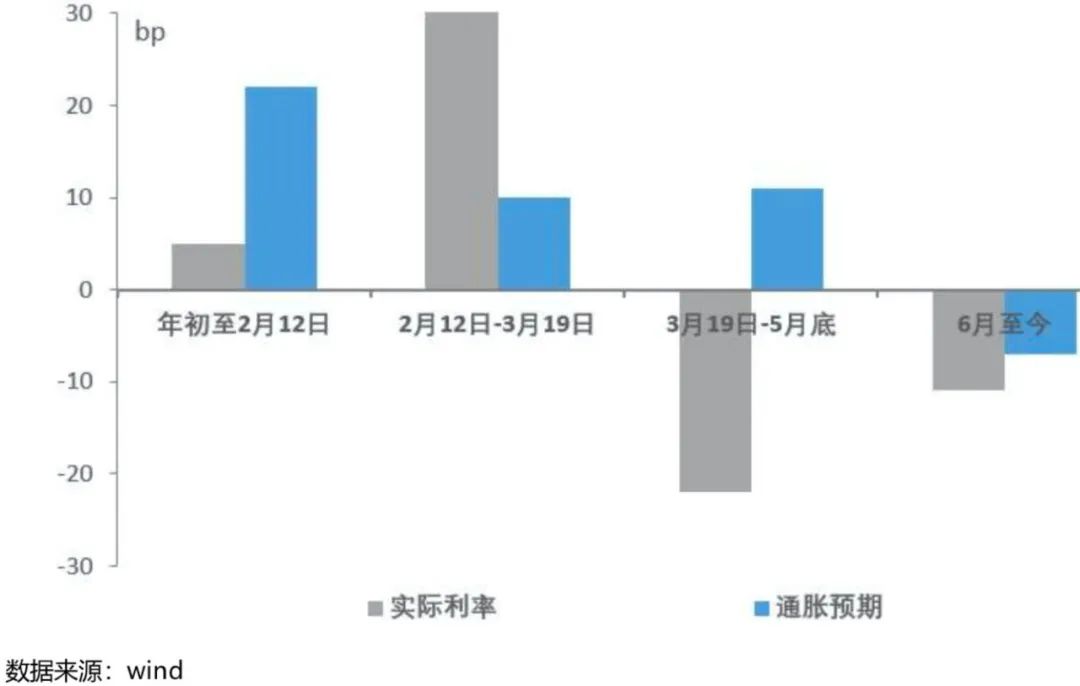

从名义利率拆解来看,2月中旬之前,美债利率快速攀升主要受通胀预期回升驱动。疫情后美国经济加速复苏,叠加拜登政府推岀的一轮轮大规模财政刺激,通胀预期不断升温,彼时实际利率受疫情反复等因素的影响持续磨底。

在突破1.3%后,通胀预期趋于缓和,实际利率替代通胀预期成为推动美债利率快速上行的核心因素,这也意味着彼时市场的关注点更多落在经济数据的改善上。自3月中下旬升至本轮高点1.74%后,10年期美债收益率徘徊在1.565%上下。而在6月10日数据发布后,10年期美债收益率只有1.454%。

近期美债收益率的下行,更多是源自于通胀预期和实际利率的同步走弱。隐含通胀预期从5月峰值下降19bp,这与CPI连续两个月的大幅上涨形成了鲜明对比。显然,美联储官员以及美国财长耶伦关于“通胀上升是暂时的”的说法终于让市场开始买账了,投资者对于长期通胀的担忧有所降温。

此外,虽然缩表本应该令市场担忧,但是美联储公布缩表决定只是早晚的问题。除非出现又一个不可预见的冲击,否则缩减QE是一定会发生的。2013年中期伯南克宣布缩减QE引发恐慌的负面影响要超过缩减QE本身。到了2013年12月美联储最终正式宣布缩减QE时,美债和中国国债的收益率其实均达到峰值水平,而不是继续攀升的开始。2021年下半年,机构认为,最大的意外或许是一旦美联储明确公布缩表,美债收益率将下降。

除此之外,市场坚信的是,即使通胀持续几个月超出美联储目标值,美联储也会维持耐心,因为就业和经济活动本身是最关键的,在没看到确定的经济复苏信号前,美联储并不急于行动。毕竟经历了这么多年的通缩,美联储可以说是巴不得通胀能起来。

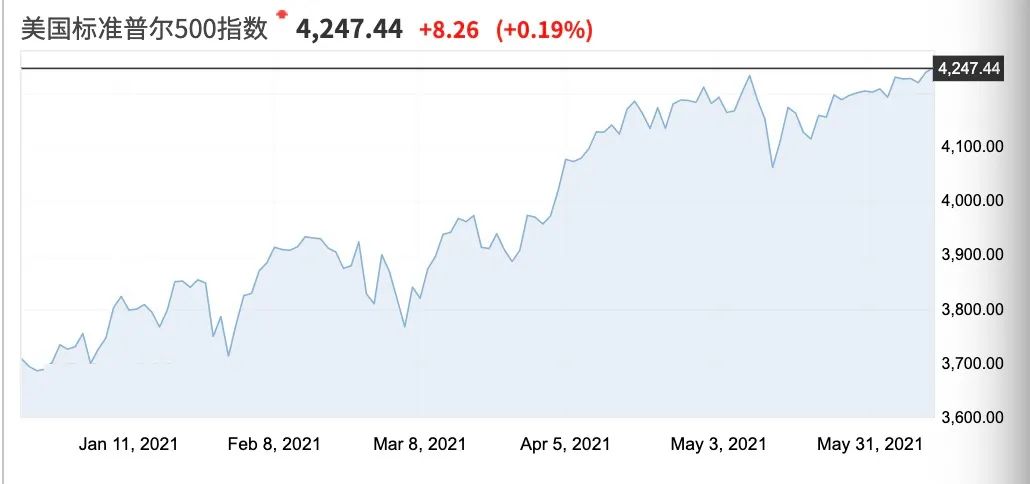

于是,美股也相信了这个逻辑,因此也不会再因通胀爆表而暴跌,而是放心地继续冲高,享受流动性盛宴下的“末日狂欢”。截至过去一周收盘,标普500指数收于4247.44点,距离突破历史新高4249.74点仅一步之遥。

等候价格压力逐步消退

未来通胀走势仍要取决于商品价格何时触顶。

彭博商品指数今年以来上涨了近25%,较2020年4月的低点上涨了60%以上。指数表现其实还掩盖了部分商品的惊人涨幅——铜价较2020年3月的低点上涨了125%,尽管此前铜价已较2021年5月的高点下调了9%;布伦特原油较2020年4月略低于20美元/桶的低点上涨了近280%。

在大宗商品价格飙升推动通胀后,预计未来消费的复苏仍将继续导致通胀升温。通胀短期仍将维持高位。下一阶段,随着经济重启、旅行禁令放宽,服务需求反弹很可能会将服务业通胀率推高至疫情前水平,最近美国和中国的CPI数据均已证明这点。

保德信固定收益(PGIM Fixed Income)首席经济学家、原美国公开市场委员会(FOMC)经济学家希茨(Nathan Sheets)预计,今年内供应紧缺的情况以及全球大宗商品的瓶颈问题将会得到缓解。同时,鉴于服务需求有限,价格也不会出现无限上涨。

而且,如疫情前一样,更深层次的结构性因素很可能会重新发挥作用,抑制总需求并控制通胀。这些因素包括全球人口老龄化、债务水平上升以及技术和创新发展。因此,他预计价格上涨的压力将在今年晚些时候以及明年初逐步出现缓和。

中国价格压力仍取决于全球

全球涨价压力对中国的影响仍在持续。

5月PPI涨幅创下近13年新高。国家统计局6月9日发布2021年5月份全国CPI和PPI数据。5月CPI同比上涨1.3%,涨幅比上月扩大0.2个百分点。PPI大超预期,同比涨幅扩大2.2个百分点至9%,为2008年9月以来新高,当时读数是9.1%。

CPI和PPI之间巨大的剪刀差说明,中国的通胀仍只是上游涨价的局部通胀,价格向下游终端消费品的传导仍然受阻,这就影响了终端的利润,也使得整体CPI维持较低的位置。

在上游不断涨价的背景下,近期中国连续释放压价信号,这也引发了全球投资者关注。例如,5月24日,国家发改委等五部门联合约谈提醒大宗商品重点企业,会议明确,下一步,有关监管部门将密切跟踪监测大宗商品价格走势,加强大宗商品期货和现货市场联动监管,对违法行为“零容忍”,持续加大执法检查力度,排查异常交易和恶意炒作。

但是,国际投行高盛近期发布报告提及,大宗商品定价权已经与中国脱钩,中国不再是定价中心。换言之,未来国际价格走向仍是决定中国情况的主因。

高盛去年以来始终看涨,并认为超级大宗商品周期已经到来,此次高盛大宗商品研究部主管库里(Jeffrey Currie)表示,看涨大宗商品的论点既不是关于中国投机者,也不是关于中国需求增长,而是基于稀缺性和发达经济体的复苏。

过去几周,在中国对在岸大宗商品投机发出警告后,大宗商品价格指数一度大跌,但高盛提及,石油、铜和大豆等关键商品的基本面仍是在下半年逐步吃紧,很少有证据表明供应反应足以破坏这一牛市。

高盛认为,美国定价权增强的直接原因是美国大规模的财政刺激,而中国目前缺乏这种刺激。发达市场需求复苏的速度意味着中国不再是决定价格的边际买家,因为中国被西方消费者挤出了市场。市场表现已开始反映出这一点,因为铜价越来越受西方制造业数据影响,而非中国。这是一个范式转换,与21世纪初的大宗商品牛市有所不同。

还有一个深层次的结构性原因为人忽略——在21世纪初的大宗商品繁荣时期,中国受益于低成本的劳动力,对廉价煤炭的环境成本并不关心,同时这一时期还伴随着全球化和世界贸易增长带来的巨大衍生需求。因此,尽管大宗商品价格迅速上涨,但当时中国的投资仍居高不下,这使得投资、生产或最终消费大宗商品的决定几乎没有弹性。

然而,发达经济体当时对昂贵的劳动力、环境成本报以更大关注,并在低价值、高产量制造业方面存在相对劣势,这也使得美国当时容易受到大宗商品价格上涨的影响。因此,美国当时的消费者被挤出了消费市场,中国消费者开始崛起。也正是在这个时候,当时美国人开始将价格上涨归咎于投机者。

如今发生的一切正可谓是昨日重现,只是“当事人”换了个位置——如今中国消费者开始被美国消费者挤出了市场,这也有一系列的背景——中国正在失去其衍生需求,因为两年的贸易摩擦和新冠全球大流行后暴露出供应链的脆弱性,各国的供应链开始转向本土;同时,碳中和趋势下,中国现在专注于降低生产的环境成本,这就会导致中国在岸市场的利润率下降;此外,中国的劳动力成本在攀升,虽然仍远低于西方,但是随着自动化的大发展,西方劳动力在成本中所占的比例也在急剧下降。

“在经历了近20年的高投资,如今在中国利润收窄的背景下,随着大宗商品价格的上涨,强劲的西方需求将中国消费者挤出市场。就像21世纪初的美国一样,这让中国监管机构担心,投机正在推动大宗商品价格上涨。”高盛称。

因此,未来需要关注的更多应该是发达国家的刺激政策何时迎来拐点,以及疫情造成的供给中断何时能够真正缓解。此外,需求的复苏速度也是决定性因素,尤其是美国的万亿基建刺激究竟能真正落地多少。“绿色革命”导致铜的需求量大幅度上升,因为电动车要消耗的铜是传统内燃机的3倍,那么新能源车的渗透率也至关重要。

(声明:本文仅代表作者观点,不代表新浪网立场。)