唯快不破:老虎基金是如何打败传统VC的

欢迎关注“新浪科技”的微信订阅号:techsina

老虎基金以投资速度为核心的新投资风格,利用竞争者墨守成规的机会,打破了旧市场规则,夺取了市场并得到了投资人的青睐。

文/Everett Randle 译/James

来源/阿尔法工场研究院(ID:alpworks)

01 老虎现象

现在在硅谷,随处可以听到人们在讨论:“Tiger Global的那帮人怎么样?”

“我早就听说了他们仅在做了P&L的尽职调查之后,就在24小时内完成了交易,并且比创始人要价高出25%!”

“我听说他们每两天就做一次新交易!简直是疯了。”

“总的来说,我们还是坚持自己的想法,那种冲基金实在太疯狂了。”

如果你热衷于私募投资,并且热衷投资高增长的科技产业,那么在过去的12个月中,你很有可能有过类似于上面的对话。如果没有,那你也肯定在Twitter上看过VC调侃对冲基金杀入VC圈的各种讨论,或者拿对冲基金的风险投资开玩笑,我也是其中一员!

Tiger Global是最常出现在话题中的对冲基金,由于其创纪录的交易速度和激进的风格,在过去12个月中一直占据着媒体头条和风投界八卦圈。Tiger的投资策略可以大致概括为:

(非常)积极抢占高科技企业。

(非常)快速地完成尽职调查和条款清单发布。

(非常)高价格的付出,相对于历史规律和竞争对手。

(非常)少的参与被投公司运营。

综上几点就是 —— 投,投,投。

老虎并不是唯一采用这种策略的基金,Addition(由前老虎全球合伙人Lee Fixel领导),Coatue(一个“虎崽”,就和Tiger Global一样)还有其他几家也在不同程度上使用了这些策略,让很多的“传统”风投,感到挫败感。

询问10位VC对使用Tiger策略那些人的看法时,他们中的大多数的反应是不满和轻蔑。他们会说,以Tiger为代表的跨界(Crossover) 投资机构被市场严重高估了,事实上尽调不完整,投后就不管,或者说他们破坏了传统规则和行而不宣的潜规则。

所以呢?老虎和这类新型的跨界VC就是十恶不赦的吗?还是那些传统VC在长达十年的高科技牛市中,集体骄傲自满了?

恰恰相反,我们看到在早期/成长期投资资产类别中出现了一种新的以速度为核心的交易策略,它将从根本上改变风险资本的筹集方式。

通过打破许多长期存在但过时的慢慢投,慢慢募,到高速的疯狂输出。Tiger开发了一种飞轮效应,使他们能够为创始人提供更好、更快、更便宜的资金,同时获得比竞争对手更多的收益。

老虎正在颠覆整个风投界,在现今这个大环境下,我认为这是显而易见的。

02 不同的游戏

在《权力的游戏》的第一个季中,有一个名场面,名叫Bronn的雇佣军与一个名为Ser Vardis的骑士在“实战审判”中战斗。如果他成功挽救了Tyrion的性命,就可以收取一笔不错的报酬。

如你所见,他们的战斗风格形成了鲜明的对比。瓦尔迪斯(Sar Vardis)打架,好吧……非常适合骑士,而布隆(Bronn)却步步为营。最后,布隆(Bronn)将瓦尔迪斯(Ser Vardis)扔出了浮动城堡的垃圾处理场。

当Lysa Arryn(判处Tyrion死刑的人)责骂Bronn的战斗风格,并为他安排了新的一轮战斗时,场景结束了:

Lysa Arryn:你不是为荣誉而战斗!

Bronn:他没有,但是他赢了。

即使Vardis在他的人生轨迹中,一直按照骑士与荣誉的规则来奋斗,而勃朗(Brown)则为生存和赚钱做了他需要做的一切。

Vardis和Bronn玩着两套完全不同的游戏,游戏遵循两组不同的规则。瓦尔迪斯(Vardis)演绎了“如何做个骑士”(Be a Knight),布隆(Bronn)演绎了“如何生存”(Survive)。

结果呢?Bronn 胜利,Ser Vardis 失败,并从月门自由下落5,000英尺。

当我观看该场景时,我看到的是它近乎完美地诠释了当下在早期/成长期投资市场中的情况。

许多风险投资基金看上去与Ser Vardis非常相似,过去几个月来,他们的合伙人听起来像lysa arryn。

“Tiger基金!他们那也叫做投资?”“他们投得那么快,我们连尽调程序还没走完。”“我们输给了Tiger的唯一原因就是他们的出价比我们高!”

同时,Tiger继续保持强势,最近完成了有史以来第二大风投基金的募集,并在最近的一封投资者信中,展示了其私募基金的净内部收益率为26%。

对于全球的老派基金而言是非常不幸的,资本市场的竞争非常激烈,如果它们只是扮演“风投”而不是“生存”,那么根本阻止不了Tiger这类充满野心和活力的风投,把他们挤出市场。

但是,这引出了一个问题:如果我们将早期/成长期投资视为一种游戏,参与者必须遵循什么规则(如果有的话)?

风险管理规则

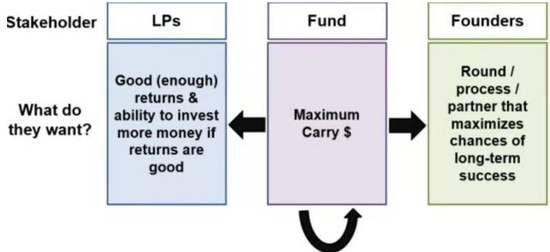

早期/成长期基金对三个利益相关者团体负有责任:有限合伙人LP(给他们投钱的人),创始人Founder(让他们向公司投资的人)和他们自己的GP(他们想致富)。

基金对有限合伙人的责任是产生可接受的回报,即达到有限合伙人目标基准/期望的投资回报,让有限合伙人愉快地投资于后续基金。(挣了钱什么都好说)

基金对创始人的责任是为他们提供具有吸引力的产品”,以使创始人选择这个基金的钱,而不是其他基金的钱,来将其业务中的股权进行交换。(拿你钱有什么好处)

基金对自己的合伙人/管理人的责任是通过套利来最大化他们的利润。(挣得越多,佣金越高)

如果我们将早期/成长期投资视为一种游戏,那么上述有限责任合伙人和创始人的职责构成了游戏的两个不变的最基础规则:你必须在两个规则上都遵守/成功才能继续进行的游戏。

如果失败,你将出局,要么是因为你筹集不到钱,要么是无法把已筹集到的钱花到对的地方。除此之外,为了最大化收益,你还可以使用任何必要的策略/手段(在合法范围内)。

游戏中任何VC们认为正确的传统的其他规则都是各自认为的墙,只会限制你的手脚,其实根本没必要遵守。

当我们明白了这个架构时,我们很容易得出一个结论,这个游戏有无数种玩法,赢得游戏的最佳策略/战术会随着时间的流逝而发生巨大变化和发展。在无数种游戏风格范例中,最大的失败者是那些相信:

除了两个不变的游戏规则外,还要遵循更多规则。

他们认为只要和他们的玩法不同的,就是“错误的方式”。

该游戏是静态的,尽管随着时间的推移宏观环境发生了变化,但其他玩家会像他们一样保持不变。

另一方面,对于雄心勃勃且适应能力强的食肉类动物(Tiger Global)的玩家,在此游戏中可以随意发挥。

老虎(Tiger)玩出了新高度,以投资速度(velocity)为核心的新游戏风格,利用其竞争者墨守成规的机会,打破了旧市场规则,夺取了市场且得到了投资人的青睐。

03 老虎的新游戏

在过去的两年中。Tiger Global基于最快投资速度和为创始人提供的更好、更快、更便宜的资金开发了一个完全独特的早期/成长期的投资策略。

这两个策略代表了自成长型基金问世以来风险投资策略的最重大变化和发展,解释其重要性的最佳方法就是将其与传统基金策略进行比较。

04 最快投资速度

普通基金:我将把筹集的这笔资金,在接下来的3年内慢慢花掉,因为这是基金应做的事情,我也是这样做的。在这三年中,我将尽力拿到最好的交易,并最大化MoM(最高的投资回报倍数)或IRR(内部收益率)。

Tiger Global:我将以最低预期回报18%的内部收益率,尽我所能最快地把所有资金投出去。

大多数基金会根据配置时间表(deployment schedules)来考虑投资速度,即“我将需要多长时间将我刚刚募集的这笔基金全部投资?” 通常,此配置期为2-4年,并且基金经理会在此时间范围内尽最大努力进行投资。在确定配置时间表后,VC们将专注于在此时间内使每笔投资的回报最大化。

因此,如果你筹集到一个10亿美金的基金,每年投资其中的1/3(遵循3年的配置计划),退出时的回报预期是3倍,这是你一年配置的上限收益方程。

看起来不错哦!一年的总收益,有将近7亿美金,确实很多。

但是,如果你不是在3年的配置周期上进行投资,而是将所有资金全部配置出去,即使这意味着你的平均回报较低,那么你的年度封顶收益等式可能看起来像这样:

哇!尽管投资组合的最高投资回报倍数MoM从3倍下降到2倍,但你仍可以每年获得1.5倍的配置收益!你的有限合伙人账户的利润增加了1.5倍,合作伙伴可以在PalmBeach(棕榈滩,美国的超级富人区)换个更大的房子。

只要你的有限合伙人对你为他们产生的收益感到满意,你就可以通过这种更快的速度策略为他们赚更多的钱,因为他们可以向你投资更多的钱,而不是由市政债券经理来给出每年2%的回报。

这是Tiger用来打破传统VC的第一个杠杆,尽管大多数资金仍然存在于配置时间表当中,但Tiger早就将时间表抛诸脑后,并直接飙到了极速。

这很重要,因为基金很难采用最快速度策略。为此,你需要:

有限合伙人(LP)的完全信任:快速投资意味着,在其他方面不变的情况下,放宽了对投资标的的筛选标准。

无论是怎么样的市场环境,很少有LP会签署一份IRR和MoM都相对更低的投资策略。这就需要你的有限合伙人对你及其信任,才能同意你以这种方式来配置资本。

Tiger在这里有两个主要优势:第一个是他们拥有15年以上良好的业绩记录,第二个是总体而言,Tiger的员工是其最大的LP!这就把GP和LP的利益绑定在一起,与典型的风险基金相去甚远,在典型的风险基金中,基金经理仅占基金投资资本的1-2%。

因此,Tiger的GP自成立以来不仅可以拿到其26%的净内部收益率,而且还可以以身作则,成为外部LP的榜样,并表明他们自己的很大一部分钱与大家的钱都在一起。

基金运营可以跟上投资的速度:通常,投资并不仅仅是写支票那么简单。典型的风险投资涉及预先的尽职调查,一个或多个基金经理持续地参与到被投企业的董事会以及各种形式的投后管理。

人的精力是有限的,正常情况下,一个合伙人只能加入那么几个董事会,而一个团队也只能处理那么多工作。

人们都说,风投无法实现规模化(ventures don’t scale),许多基金的建立基础,根本无法应对高速投资的策略,乍一看,Tiger也不像能够应对的基金类型。

因为它不是一个总人数庞大的公司,Tiger只有20个人左右在管理其私人和公共基金(仅占Andreessen Horowitz投资团队总人数的1/3),实际上只有3名负责投资的主要合作伙伴(Chase Coleman,Scott Schleifer和John Curtius),因此,为了适应其发展速度,Tiger必须开发比典型的VC产品具有更大可扩展性的投资产品。

Tiger平台的第二大支柱:更好,更快,更便宜的资金。

普通基金:当我投资一个项目时,我会想加入他们的董事会,以便我可以帮助指导创始人并确保我们在会议上有发言权,也顺便给我们的Linkedln增加关注度。我们每年也只做几笔大投资,所以我需要更深入地尽调,创始人不应介意这个流程,毕竟这是5年以上的合作关系。

Tiger Global:其实很少(根本没有)有VC能在企业成长阶段帮助上忙,所以我能为创始人提供的最好的产品就是高估值(即便宜,稀释性较低的资本),快速且最简捷的融资流程,并且为防止阻碍到企业的正常成长,除了出现在他们的股权结构表中,不做多余的投后管理。这种方式使得我们这支精干的团队能够高速投资。

就像初创公司为其客户制造和销售产品一样,早期/成长基金也需要开发自己的产品,并在创始人融资时“出售”给他们。

基金之所以也需要卖货,因为从根本上来说,它们提供的是一种商品,也就是金钱。他们还需要给出其他附加价值,让创始人选择他们而不是另一支基金。俗话说“我们做的是卖钱的生意”。

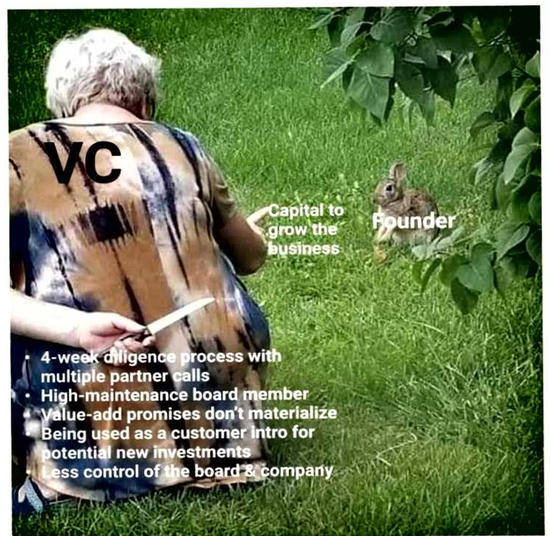

基金的产品包括在基金投资中投前、投中、投后,还有能为创始人和企业提供的一切东西。现今,典型的早期/成长型基金产品看起来像这样:

2-4周的尽职调查过程,包括与高管和职能负责人的多次通话,3-5次的客户介绍,查看各类业务数据等。

估值模型,来证明这个交易可以为该基金提供强劲的收益和有机会得到实现本垒打级别的超额收益。

基金声誉所带来的宣传/品牌效应。

董事会成员(或多个董事会成员)。

投资者“增值服务”-基金的人脉网络,招聘帮助,内部运营/咨询团队等。

乍一看,这似乎还不错!除非所讨论的公司(如大多数情况一样)缺乏强有力的市场/品牌认知,否则基金的增值服务就不存在(通常是这样),并且董事会成员持中立太多,甚至对董事会乃至企业或业务造成损害(经常发生)。

这是Tiger可以利用的第二个过时的(错误的)行业规范-大多数早期/成长期基金产品的核心推销方式,都是围绕着该基金能为一家初创公司在各领域提供增值服务而大做文章,而在实践中该基金为企业提供的几乎没有实际价值,实际上对于许多创始人来说,典型的VC产品感觉就像这样:

与这种方法相比,Tiger向创始人提供了一种新产品,该产品在许多功能上采取了截然相反的立场。我将Tiger的产品称为更好、更快、更便宜的资本(Better / Fast / Cheaper Capital或缩写为B.F.C 资本)。

它看起来像这样:

简单的尽调过程,甚至有时只用一天,只开一次会议和看看一个损益表或任何现成的财务数据。

(通常)最高估值都是由一家大型投资机构提供的—这意味着对创始人而言,这是“最便宜的融资”,因为创始人可以以相同的稀释量筹集更多的资金,或以更少的稀释量筹集相同的钱。

无需董事会参与,甚至与Tiger团队的联系都很少。

如果你需要贝恩顾问的帮助,请与他们联系 (Tiger请了贝恩咨询公司做前期接触)。

B.F.C.资本的更快更便宜的部分是不言自明的,我还认为对于许多创始人而言,上述几点相对于拿传统VC的钱而言“更好”,因为潜在的负面影响很少,而潜在负面影响来自于新的高度参与的投资者,而最终该投资者更多的是拖累而不是帮助,甚至更糟的是最终对董事会和企业造成了不利影响(省事儿,省心)。

该产品是否最适合每一轮融资或每个创始人?当然不是。但是,如果你是一位创始人,并且已经有了想要的董事会成员/投资者,不再需要更多的“增值”服务,并且不想摊薄股份,那么B.F.C.基金就不是吸引人的募集资金方法?我当然是这样认为的。

对于Tiger来说,B.F.C.模式同样有益!我们已经确定,Tiger需要创建一个可规模化发展的产品,以便通过精干的投资团队来扩展其高速配置策略。

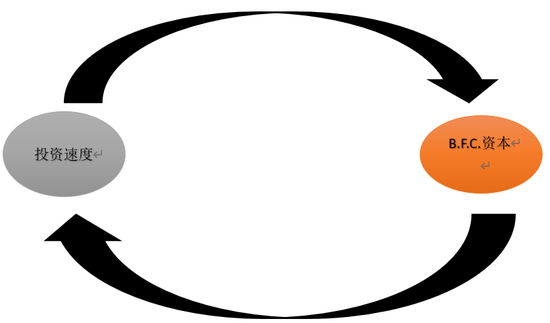

而B.F.C.资本就为Tiger实现了这个目标—它摒除了耗时的尽职调查流程,不断扩大的董事会职责以及给企业的各种增值服务。B.F.C. 资本是“资本高速配置策略”的最大推动力,反之亦然,这使我们领略了Tiger战略的真正特色-飞轮效应。

05 老虎飞轮

最快配置速度和B.F.C. 资本之所以强大,是因为它们一起使用时会产生飞轮,从而实现从未被使用或大规模使用的风险战略。

较高的速度意味着,与同业相比,Tiger可以接受较低的MoM / IRR。较低的回报门槛等于创始人的较高价格/估值。

这是B.F.C.资本的核心组成部分:

B.F.C.产品=“低成本,低接触”资本,它创造了:

减少每项投资的增量工作并增加。

投资获胜率,实现更高的速度 。

除了大飞轮外,投资速度Velocity和B.F.C. 资本有自己的飞轮,与策略所产生的回报有关。这是我绘制出看起来像的最佳尝试:

它不是亚马逊的飞轮,但是有这个飞轮是很有意义的,通常早期/成长期投资是没有飞轮效应的,也没有可持续的竞争优势和护城河,但品牌驱动的飞轮是例外(很少见)。

随着飞轮运转起来,Tiger可以为创始人提供比其竞争对手更高的估值,并且比其竞争对手提供更多的资金,从而带来可观的收益。

Tiger已开发出第一个可规模化发展的,非品牌驱动的竞争优势,并在风险投资中实现了飞轮的大规模运行。

他们抛弃了一堆关于早期/成长期投资的陈旧规范和人为规则,构建了自己的游戏规则,并在自己的地盘上对其他VC形成碾压。这就是为什么Tiger能打破VC传统的原因。

06 市场影响

尽管我在这里试图阐明Tiger策略的厉害之处是我的基本观点,但他们不会很快接管整个早期/成长期投资资产类别。

在企业的早期阶段,很强的董事会成员和核心投资公司团队很重要,他们可以提供极大的帮助,并大大提高初创企业成功的可能性。

我还认为,用自己的品牌价值给初创公司打广告,是投资者可以为创业公司提供的最大价值,如果可以拿到Founders Fund / 红杉 / a16z 等这类顶级基金的钱,后面不管哪一轮,都不用发愁,这就强过只是拿到便宜且快速的价格。

最终,随着时间的流逝,类似于零售业在过去十年中出现的中层挤压现象(middle squeeze)。我们也将在早期/成长期投资行业中看到。由于这种紧缩的影响,大量基金将转向两个方向:

奢侈品零售商(Apple,丝芙兰,Tiffany&Co.)-通过长期的品牌影响力(Founders Fund / 红杉 /al6z 等。)或专注并占领某个垂直领域(就像Fintech中的Ribbit Capital)。

物美价廉的零售商(沃尔玛,Dollar General)-由激进的Tiger,Addition 和Coatue这类GP推动的大规模和高速度取得优势。

当创始人在选择资金时,有时创始人会想要的亚马逊Prime会员 1天送达的12美金T恤,有时候他们会想要$ 1.500的Gucci开衫。他们很少会想要售价22美元的JC Penney连帽衫,你真的不会想要成为VC版本的JC Penney(JC Penney是美国的中档连锁百货商场,这里寓意为平庸 )。

虽然很多基金不承认,但他们的确很像J.P. Penney。除了我在“风险管理规则”部分中简要提到的内容,VC界的J.C. Penney是这样的:

没有顶级基金的品牌价值,这迫使他们在Tiger的地盘中竞争。

不会根据竞争格局和宏观环境,持续发展其策略。

坚持认为传统的风险投资流程才是制胜关键,其他方法注定会失败。

随着时间的推移,这些基金将发现竞争越来越残酷,其收益将下降,许多将被迫关门。

07 结论

很多在做早期/成长期基金的人都喜欢嘲笑Tiger,但就像许多被嘲笑的事情一样,我认为这种态度是来自看不懂他们在干什么(或固步自封)。

相反,投资者应该做的是让他们更好地了解Tiger的行为和动机以及他们将对市场产生的影响。总结一下Tiger的投资策略:

1. 老虎正在玩一种新的游戏

老虎在早期/成长期投资中看到了一些过时的规则、潜规则和普遍持有的想法,并制定了一种策略来大规模复制这个策略,快速抢占市场。

理论:基金应按照预先确定的时间表进行资本配置,然后努力使MoM最大化。

实际:如果执行得当,GP和LP都可以通过忽略传统配置计划的高速度策略来赚更多钱,(不过是以牺牲MoM回报数据为代价的,但是揣着兜里的钱才是最实际的,MoM数据就没那么重要了)。

理论:风险投资人通常会在投资后为企业提供增值服务,而风险投资的增值服务是所有基金向创始人推销的核心卖点。

实际:VC提供的投后增值服务,除了能在企业最早期阶段帮上些忙以外,他们很少能给出实质帮助。因此,与典型的风险投资产品相比,放任自流的投资者方法通常对创始人更具吸引力,尤其是在与高估值/低成本资本结合使用时。

理论:如果没有深入的尽职调查,即使投资成长阶段企业也存在很大的风险,对于尝试投资的结局都不是很理想。

实际:SaaS这种行业的尽职调查从未像现在这样标准化,并且通过适当的投资速度,你可以通过多元化来减轻个人欺诈和单笔投资亏掉对你的投资组合的负面影响。

2. Tiger将继续扩大规模,因为这是一个很好的策略

Tiger创造的“速度+更好+更快+更便宜”的资本飞轮是真实的,并将继续使Tiger向创始人提供吸引力的低成本资金产品。除非出现像2000年互联网泡沫(dot-combubble)这种级别的危机。

由于这一飞轮,Tiger将继续产生可观的现金回报,并逐渐占领更大的早期/成长期私募投资市场的份额。

3. Tiger持续变强,最终遭殃将是JC Penney风格的基金,早期/成长期投资行业很快也将出现中间挤压现象。

许多公司既不能提供全球最佳风险基金的广告和品牌效应,也不能向Tiger一样提供快速地和低成本的资金。大多数这类公司在过去的十年中,依靠竞争相对较弱的早期/成长期投资市场来产生不错的回报。并且其建立方式无法适应这些新的竞争动态。

除非他们对自己的策略,内部流程和组织结构进行大刀阔斧的变革,否则它们注定会随着时间的流逝而衰落并最终彻底失败。

不过,不用太担心像J.C. Penney类似基金的合伙人,这种转变将逐渐发生,在Tiger等人完全吃完正餐之前,他们仍然能投到不错的项目,挣很多的钱。他们仍然能够负担得起Millvalley的大房子,还能在塔霍(Tahoe)买一间不错的小木屋。尽管他们只能买在Truckee而不是在湖边。

但是,如果你是这类基金的合伙人,该怎么办呢?有多快跑多块!因为战斗已经开始,当战斗结束时,黑水的Bronn(像Tiger一样的GP们)会把战利品拿回家。

08 Tiger global成功的其他原因

资本市场中的战略和战术的非常多,我试图将重点尽可能地缩小到我认为最具破坏性和战略驱动力的方面,这些方面使Tiger拥有了极强的竞争力。但是,还是有很多内部和外部因素值得指出:

早期/成长期投资类别中的业务/回报可预测性提高—在过去的5年,投资界对SaaS之类的商业模式和技术业务模型有了更深入的理解,以及这些业务的增长杠杆及其估值模型。

随着可预测性的提高,LP不再需要很高的“安全边际”。由于VC投资回报本身波动比较大,而且很难预测,所以LP并不会坚持要求GP创造5倍的MoM,相反LP在较低的收益范围内具有越来越大的信心。在评估基金时,LP有时还会关注一些收益更低,最低回报预期更低(基于IRR)的GP。

Tiger的绝对规模—最近的估计,Tiger Global管理着约为650亿美金。截至他们最近一期季报,其持有的京东JD.com股份约为50亿美金,这比大多数风险投资公司的整个资产管理规模(AUM)还大。

这么庞大的资金规模具有天然的优势和竞争力。例如:对于一个5亿美元的基金来说,1500-3000万的B轮融资可能是一笔巨额交易,但是对于Tiger来说,这是一个四舍五入的零头。

因此,与5亿美元的基金相比,Tiger可以用更少的工作和更高的价格进行投资,因为这些美元对他们来说,真不算什么。不过这样做仍然对Tiger是值得的,因为在随后的回合中,甚至是IPO之后买入更多股份的期权价值更高(提前看牌成本极低)。

工作节奏—大多数做对冲基金工作的人工作节奏太快了,尤其是跟在西海岸工作的VC相比,简直是天差地别。西海岸VC们的慢节奏,很难与每周工作6-7天,每天工作约16个小时的Tiger团队竞争。

09 市场

在本文中,我回避了整体早期/成长期投资回报率的现状,以及未来市场的发展方向的预测。

一个对本文简单地反驳我可以说是估值过热,因为Tiger付出了最高的价格,当车祸降临时,它们将受到最沉重的打击,如果真有那么一场大危机,很有可能在私人/公共技术股票上发生足够大的崩溃,从而使Tiger受到严重影响,但是你们当中有多少人认为那一天是2020年3月20日,然而在那之后的一年内,纳斯达克指数几乎翻了一倍。

大胆预测远期市场收益是愚蠢的事,而关注估值市场中存在的竞争动态则更有趣。

我的论点是,相对而言,在任何市场环境下,和绝大多数基金相比,Tiger仍处于优势地位。如果发生重大崩溃,那么市场里的每一个玩家都没法全身而退。那时不管是不是Tiger Global, 还是其他顶级风投,LP们都不会买账。

(声明:本文仅代表作者观点,不代表新浪网立场。)