蚂蚁IPO登陆在即,这笔3万亿的账怎么算?

欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/Irene Zhou

来源:秦朔朋友圈(ID:qspyq2015)

蚂蚁IPO正在轰轰烈烈地进行中,上市估值也水涨船高,一路从外媒传出的2000亿美元涨到现在的2800亿,更有声音喊出了4600亿美元的天价估值。蚂蚁集团本周开展上市前推介,两家承销商瑞信及摩根士丹利给予的估值分别为3800亿至4610亿美元(约2.96万亿港元至3.6万亿港元),以及3330亿至4570亿美元(约2.6万亿港元至3.56万亿港元),估值上沿比此前传出的2800亿美元高出至少30%。

若暂取其中位数,这单IPO也将要接近3万亿元。这也意味着,这只巨型蚂蚁将占据科创板的半壁江山。

现在看来,著名的晨星(Morningstar)早前给出的大胆估值2.45万亿港元已显保守,而彭博于9月21日报导其IPO目标估值为2500亿美元(即1.95万亿港元)。晨星分别给出了蚂蚁2021年及2022年53倍和54倍的市盈率,并指出市盈率估值较高的原因为蚂蚁正处于变现的早期阶段。

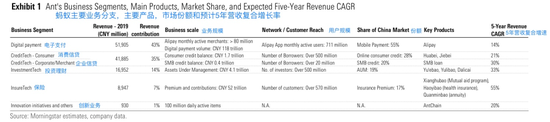

以支付宝流动付款服务而为人所识的蚂蚁已成为中国最大的数字金融服务供应商,覆盖超过7.11亿名每月活跃用户,以及多达8000万间支付宝登记商户。蚂蚁一直受惠于母公司阿里巴巴的增长,然而,支付这一发家业务实则是其“软肋”,当前正受到来自腾讯的微信支付等的竞争以及低费率的挤压,但关键在于,支付只是引流的前端,各界预期蚂蚁将采取系列措施,透过其数字金融平台服务将其庞大的覆盖网络利润化,以进一步带动未来收益。除了支付,蚂蚁的“三大支柱”更具想象力——信贷(个人消费信贷和中小型企业信贷)、投资理财平台、保险。

今天,我们就来给这个3万亿估值的巨型蚂蚁算一笔账。

|来源:晨星、秦朔朋友圈整合

|来源:晨星、秦朔朋友圈整合全球目光聚焦巨型蚂蚁

在分析估值前,我们不妨看看全球如何看待蚂蚁。蚂蚁的巨无霸IPO已引发各国热议——英国《经济学人》9日刊登封面文章深度解析了蚂蚁,题为《蚂蚁集团和数字金融的崛起》(On the march)。

文章开头就把我们带回了大约在公元1300年,当时威尼斯商人马可波罗向欧洲人介绍了他在中国看到的货币奇迹。他写道,皇帝“让人把树皮做成纸一样的东西,充当货币,通行全国”。差不多在中国发明纸币600年后,西方最终也用上了纸币。近些年,访华的外国游客在回国后兴奋地描述他们看到的又一次货币巨变:这次连纸也不用了,改用手机屏幕上的像素(pixel)了。按融资额计算,蚂蚁可能超过去年沙特阿美的上市,成为有史以来最大规模的IPO。成立于2004年的蚂蚁上市后的市值可能与全球最大银行、历史可追溯至1799年的摩根大通相当。

由此可见,蚂蚁的崛起令白宫的鹰派人士担忧,也令全球投资者着迷。《经济学人》提及,“它预示着金融体系的运作方式将出现更大的转型,不只在中国,而是遍及全球。多年来,摩根大通的老板杰米·戴蒙(Jamie Dimon)等人对蚂蚁一直既警惕又艳羡。阿里上市时将最珍贵的支付业务即蚂蚁剥离,目前蚂蚁用户超过10亿,主要在中国国内。它的支付网络去年的交易额达16万亿美元,覆盖8000万商户。支付业务只是它的开胃菜。其用户还可申请贷款、投资理财(有6000种投资产品供选择)和购买医疗保险。”

从西方读者视角看来,蚂蚁的冲击力显而易见,打个比方——这等同于把美国各家零售银行、华尔街的券商、波士顿的资产管理公司和康涅狄格州的保险公司糅合到一款由硅谷设计、几乎所有人都在用的应用里。

之所以蚂蚁受到西方社会关注,是因为他们感同身受。新冠疫情推动了金融科技在其他地区的发展,电商交易和远程办公需求激增,数字支付也随之飙升。与去年相比,美国支付平台Venmo处理的支付额增长了52%,拉美金融科技平台Mercado Pago增长了142%。如今,传统银行仅占全球银行及支付业市值的72%,而2010年时为96%。

金融科技热潮持续之时,金融监管也被提上了议程。去年Facebook推出数字货币Libra时,也在全球各地引发了反对声浪。就蚂蚁而言,此前中国监管机构限制了其飞速发展的贷款证券化业务,未来数据安全、隐私、反垄断等问题可能也会受到关注。

支付:盈利提升空间小,旨在为场景保驾护航

如果要读懂蚂蚁的估值逻辑,首先就要从其核心的发家业务支付说起。

从2004年的支付宝担保交易起步,蚂蚁致力于在商户与买家间搭建信任的桥梁。2011年推出线下扫码支付,蚂蚁让更多小商家拥有了“一张纸打印”即可收款的普惠支付技术。不到10年时间里,中国电子支付市场从2010年的不到1万亿元发展到2019年的201万亿元。仅去年,蚂蚁处理的数字支付总交易规模是PayPal的25倍之多,年度活跃用户超过10亿。去年一年,支付宝含商业、理财、个人的支付交易总额高达111万亿,而同期社零总规模也才43万亿,2019年中国GDP为99万亿。

支付实则引申出了蚂蚁的三大具有更大盈利前景的支柱业务——信贷、理财、保险。但在说这“三大支柱”前,先要明确的是,支付业务这一蚂蚁的核心前端业务的数据看似风光,但盈利提升空间实则非常有限,是一个徘徊在盈亏平衡线上的业务,难以独立撑起估值。

有人将第三方支付形容为——巨额资金流的小额过路费生意。用户用微信、支付宝一键支付背后,是一条多方参与的资金流动链条:用户通过支付宝绑定银行卡、信用卡或钱包余额付钱,会统一由网联对接与背后的银行机构清算,这个过程中:

1、支付宝会向商户收取一个支付通道费,大约为0.6%作为技术服务收入(大行业费率受到官方指导价的监管);

2、支付使用后端的网联清算与银行通道也完成支付服务,是支付宝获取支付收入需要付出的成本——银行通常会按照交易额和交易笔数收费,通常是0.2%到0.6%不等的额度,一些银行机构可能以资源置换的方式,而不收钱;

3、网联作为清算机构,主要第三方支付机构是其股东。据报道目前向支付机构要的费率非常低。

此外,由于经手资金量较大,支付宝与微信支付每天都会产生中间结转状态的资金——客户“备付金”,尤其是线上购物的支付行为属于担保付款,只有用户确认收货之后,资金才会付给商户,中间状态停留的时间更长,形成大额的利息收入。但央行曾要求2019年1月14日起,第三方支付机构需要将客户备付金100%集中上缴,于是第三方机构结束躺着赚钱的时代。这部分备付金在央行资产负债表上记为“非金融机构存款”。

2020年1月8日,央行决定将第三方支付机构的备付金以0.35%的年利率按季结息,并从中计提10%作为非银行支付行业保障基金。因此在这一背景下,如非新进者如字节等主动挑起热战,用户渗透、场景覆盖到顶、使用习惯逐步形成后,微信、支付宝两巨头的支付补贴时代已经落幕。

见智投研就提及,2018年到2019年,支付业务收入增长持续稳中趋缓,2018年的新增用户并未反映到2019年以及2020年的支付收入增长中。而且,从行业增速指标上,选取央行资产负债表上的“非金融机构存款“来对比,今年上半年支付宝的收入增速似乎也跑输了行业增速。以100%集中缴存起点开始,用该余额来代替支付行业交易额增长——今年上半年的同比增长大约在18%,高于支付宝支付收入13%的增长速度。

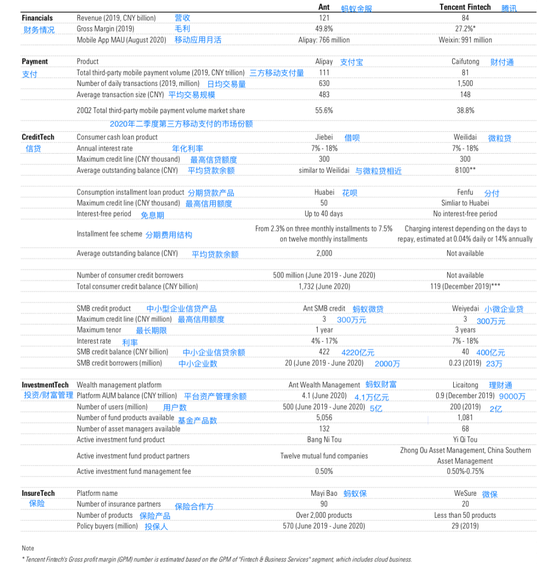

支付宝的主要竞争对手始终是微信支付。从流量和场景来看,支付宝竞争明显占在下风——微信作为社交APP,无论用户数还是用户时长远超支付宝,形成腾讯在支付领域的天然优势;微信每天处理的支付笔数是支付宝的两倍还多。最近两年支付宝与财付通的日均交付笔数稳定在3:7左右,补贴过后支付宝有小幅下滑的态势。微信支付在支付笔数上的压倒性优势正是微信用户粘性与腾讯投资生态体系共振的结果。

此外,支付宝的交易含金量问题也值得探讨。

|腾讯金融科技与蚂蚁的较量。来源:晨星、秦朔朋友圈整合

|腾讯金融科技与蚂蚁的较量。来源:晨星、秦朔朋友圈整合支付宝在去年全年交易处理额为111万亿的情况下,截至今年上半年的交易处理额受疫情之下达到118万亿。但是其参考性不足,因为支付宝的支付交易额除了含金量比较高的商业场景支付(购物/服务)(通道费0.6%左右),还有通道费率较低的个人支付(个人账户转账、提现、信用卡还款)与理财、保险等金融性支付(综合同行来看,支付费率0-0.2%)。

而基于蚂蚁的业务收入增速来判断,见智投研认为,截至上半年交易的正增长,主要源于理财科技的推动。靠商业支付来支撑的支付业务增速受疫情影响应是下降的。即使2018年支付宝大放血全球撒红包,也未能影响微信支付的创收能力,当年财付通的收入规模首超支付宝。2019年,微信金融科技业务844亿,其中80%以上为支付业务贡献,即超700亿。同期蚂蚁的支付收入519亿。在收入绝对值上,双方支付收入已经拉开距离。

这种差距也主要因支付宝的核心客户费率偏低。阿里是支付宝的大客户,阿里2020财年零售体系交易额66亿(全球GMV7万亿),其中70%通过支付宝交易。同财年阿里向蚂蚁缴纳的支付费用为87亿。可算出,蚂蚁对阿里零售收取的支付费用率约为0.19%,低于通常0.6%的费用率。

根据蚂蚁的招股书,支付宝中国作为蚂蚁支付业务的承载主体,全资子公司的利润占比很低。而且在当前的支付竞争格局下,支付业务大幅提高盈利能力的可能性并不高。如今,它的存在更多意义在于为多场景的信贷与保险业务保驾护航,通过金融科技业务来实现其盈利价值。因此如果用国际同行Paypal等来直接对支付宝进行可比估值,显然不合乎逻辑。

“三支柱”(信贷、理财、保险)撑起半边天

先别因为支付业务而感到失望,蚂蚁的未来增长动能仍将来自于“三支柱”。

从支付宝钱不够花的赊购需求衍生岀花呗业务,进一步从用户日用花销紧缺衍生岀借呗业务,形成融资信贷业务;从支付宝购物零钱衍生出小额理财余额宝,进一步进阶到定期、黄金、基金等大理财业务;从电商购物普遍场景——退货中衍生出退货运费险,结合用户大理财的推进,逐步发展出保险业务。于2019年,蚂蚁数码金融科技平台服务业务板块中,这三大支柱的收入已占蚂蚁总收入的56%,晨星预计此三大支柱有助推动其10年期收入复合年均增长率(CAGR)至21%,以及经营利润复合年均增长率达26%。

同时,蚂蚁金服的财务状况已非常强劲。即使没有IPO,鉴于蚂蚁的轻资产模式,其自由现金流的产生已经非常稳健。蚂蚁金服2019年的投资资本回报率(ROIC)为58%,晨星预计未来5年将升至107%,这大大超过了9.9%的假设加权平均资金成本(WACC )。

先看信贷业务,微贷业务无论是从收入贡献还是利润贡献来看,无疑都是蚂蚁“三支柱”中盈利能力最强的。

蚂蚁通过花呗以便捷支付的方式吸引用户使用花呗,逐步在放贷余额中提高生息资产体量,而无场景的借呗形成的借贷余额均为生息资产。后端的承载实体上,蚂蚁通过重庆蚂蚁小微小额公司(2013年08月05日成立)来承载花呗业务,通过重庆蚂蚁商诚(2011年06月01日成立)来承接借呗业务。

但是支付宝的海量用户意味着蚂蚁两家小贷公司的自有资金完全不够用。因此,两家小贷公司将大量的信贷资产打包成ABS(资产证券化)发售来回笼资金,资金回笼后再放贷,再打包成ABS发售,推升两个实体的杠杆率。但监管也如期而至。2017年底发布现金贷行业整顿新规,要求小贷公司在计算杠杆率(蚂蚁两家公司的杠杄率上限不到3倍)时将卖出的ABS一并计算,于是也使得蚂蚁融资业务过渡到了目前的联合贷款和助贷模式。

所谓联合贷款,通常蚂蚁负责客户推送、风控初筛与贷后服务,对于该部分的服务,蚂蚁从信贷资产池的利息收入中获取一定占比的技术服务费。资金来源上由蚂蚁的两家小贷公司提供很少一部分,主要由银行等外部资金来源方提供,包括蚂蚁在内的出资方各自按照岀资情况承担用户相应的信用违约风险。于是,银行都感叹自己已经沦为了“打工的”。

蚂蚁在2019年的在线消费信贷市场份额为28%。根据Leadleo的研究,电子商务巨头拥有的消费信贷平台占据了最大的份额,占37%,其次是传统银行,约占14%。但传统的消费信贷市场正逐渐饱和,因为优质借款人基本上得到了充分服务,未来消费贷款继续向网上迁移、消费水平不断提高和向长尾借款人群体扩张,将推动未来网络消费信贷的增长。

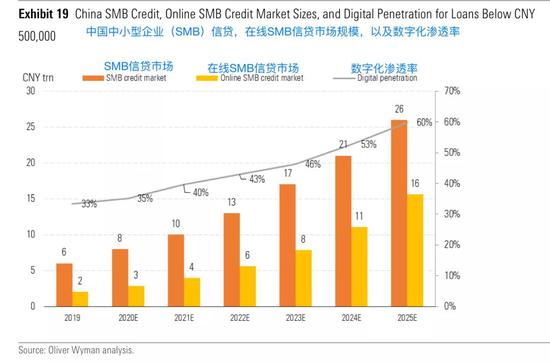

但低垂的果实已经被摘取,相比之下蚂蚁的中小企业(SMB)信贷余额将比消费信贷实现更高的增长。奥纬咨询称,2019年中国GDP的60%来自中小企业。由于缺乏透明度和有限的信用历史,中小企业一直面临融资困难。因此,中小企业的融资需求得不到充分满足,2019年中小企业信贷余额仅占企业贷款余额的32%。在线小额信贷市场(50万元以下)的贷款规模预计将从2019年的2万亿元增长到2025年的16万亿元,复合年增长率为41%。到2025年,预计中小企业小额贷款的数字化普及率将超60%,而2019年为33%。因此机构预计蚂蚁和中小企业信贷增长将与行业同步,5年复合年增长率为41%。

|来源:奥纬咨询

|来源:奥纬咨询不得不提的还有理财这一支柱,其重要性在今年基金火爆销售的背景下愈发凸显,蚂蚁目前成了主流基金的首选代销平台。从早期的余额宝到现在的大理财,从2013年推出到2019年,它已成为了一个年收170亿规模的实体,是蚂蚁除了支付与信贷之外的第三大业务,目前收入占比超15%。

截至今年上半年,蚂蚁促成了4万亿资管规模,其中蚂蚁旗下自营的天弘基金(以余额宝与余利宝为主)占比33%,其余均为第三方的资金,这些第三方产品包括了银行定期、投资性保险理财、各类基金等,以及阿里与Vanguard合作的量化型买方投顾产品“帮你投”。

就未来的潜力而言,目前居民资产配置正在逐步从银行存款、房产往其他资产转移。以银行理财产品/投资型保险等定投、股票、公募与货基等占比不断提高。而蚂蚁卡位的正是这些产品销售环节线上化转移的过程。

基于恒生电子所披露的蚂蚁基金(基金代销业务实体)的收入情况,结合蚂蚁招股书可以推断岀,银行系与保险系投资理财产品的理财收入服务费2019年可能已高达114亿,是蚂蚁理财科技的绝对支柱业务。支付宝购买这些产品相比传统银行渠道等,能够让用户避开资金开户行的限制,通过支付渠道提高理财产品的选择范围,把自己的钱存在收益相对高的产品上。

此外,蚂蚁在互联网公募基金代销领域的龙头地位已经难以撼动,并拉开了和东方财富的差距。今年是基金销售大年,蚂蚁基金代销在2019的收入已达19亿,2020年上半年已接近21亿。基金代销费率目前基本徘徊在1折附近,二者差距不大。

关键在于,蚂蚁正在不断迎合年轻一代投资者的偏好——投资线上化以及智能投顾普及化。于是,蚂蚁基金代销于2019年年底获投顾牌照,并在今年4月与Vanguard合作成立了量化的买方投顾产品“帮你投”。

就最后一大支柱保险而言,有贴合电商场景的运费险,以及创新型的网络互助产品相互保,但该业务整体收入占比还在8%左右,后续潜力仍有待观察。

可见,蚂蚁的商业帝国从支付业务出发,衍生出信贷业务这一支柱产业,并进一步孵化出财富管理和保险,未来的想象空间巨大,这也使得蚂蚁获得了更高的估值。

当然,投资者仍需关注一些全球趋势性的监管风险——欧盟《一般数据保护条例》(GDPR)已正式施行,中国的监管成本仍然偏低,未来获取数据和数据二次使用的成本会否增加?近期美国民主党领导的众议院反垄断小组委员会发布的报告指出亚马逊、脸书、谷歌和苹果均实施了垄断,并呼吁分拆科技巨头。未来中国的巨头会否面临这种风险?

最迫切的风险也在于,2020年8月20日高法将1年期贷款市场报价利率的4倍为标准(目前为3.85%,4倍即15.4%),确定民间借贷利率的司法保护上限,较原有的24%和36%的相关规定大幅下降。这一标准如果执行,应该会明显影响借呗资产的定价。此外,监管对于银行在联贷业务中70%的出资上限的限制,未来会否仍会出现,也值得关注。

金融科技前景无限,给出高估值的资本市场也往往是具有前瞻性的,但对于某些特定监管风险,在靴子没落地前,市场似乎更愿意选择暂时忽视。

(声明:本文仅代表作者观点,不代表新浪网立场。)