主要观点

一、债转股是指将银行对企业的债权转换为金融资产管理公司(AMC)对企业的股权。

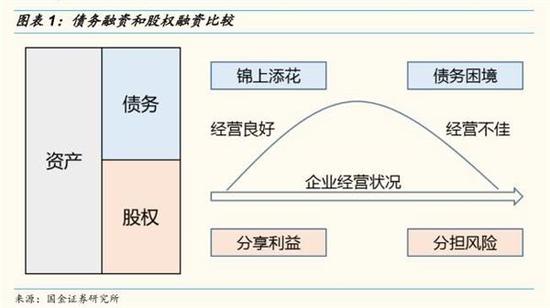

债转股的作用是在企业经营困难时,通过把债权转换为股权,减轻企业债务负担,发挥股权分担风险的特点,改善企业经营状况。

二、1999年实施债转股的原因是国有企业陷入债务困境和银行面临不良贷款风险。

国有企业方面,国有企业经营状况不佳,资产负债率偏高,债务负担很重,国有企业陷入债务困境。银行方面,由于商业银行的贷款主要对象是国有企业,国有企 业无力偿还贷款,直接导致银行形成过高的不良资产比例,1999年国有商业银行的不良贷款比例高达39%。在此背景下,1999年实施债转股的主要目的有 3个:1)盘活商业银行不良资产,增加资产流动性,化解金融风险。2)实现债转股企业扭亏为盈。3)促进企业转换经营机制,建立现代企业制度。

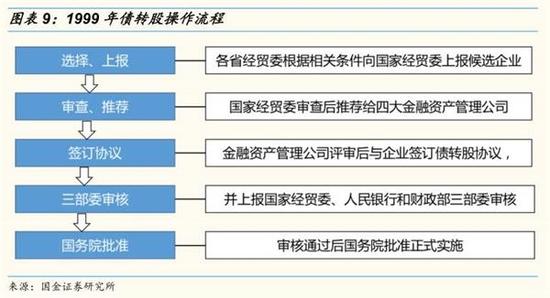

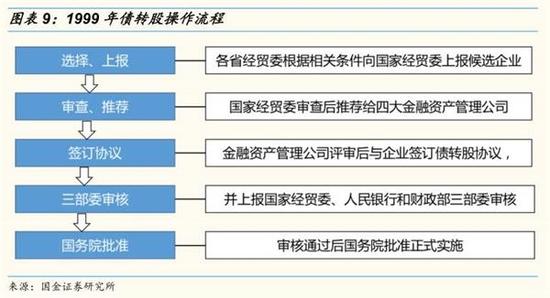

三、1999年债转股由政府主导,国家经贸委综合协调,通过行政计划的方式去推行。

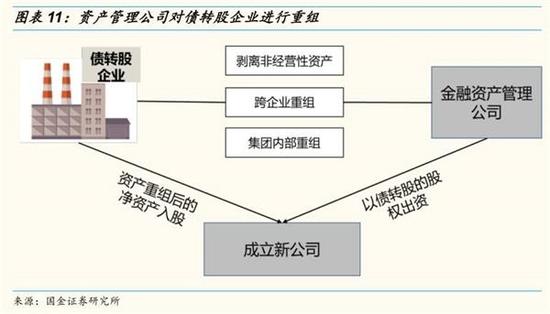

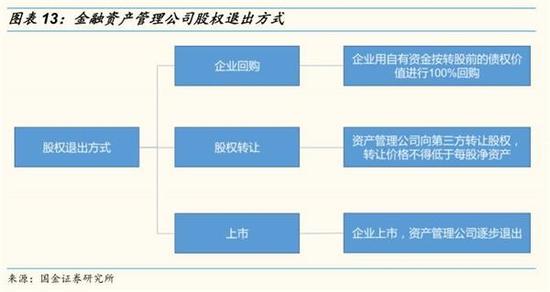

三、1999年债转股由政府主导,国家经贸委综合协调,通过行政计划的方式去推行。1)债转股企业选择方面,企业由国家经贸委进行筛选。2)定价方面,相关政策规定金融资产管理公司收购银行不良贷款的价格按资产价值原值计算。而且在股 权退出时,要求企业100%回购资产管理公司股权。债转股后,金融资产管理公司对企业进行重组,目的是通过参与债转股企业的内部治理,改善企业经营机制, 建立法人治理结构,进而从实质上改善企业绩效。资产管理公司股权退出时,退出途径有企业回购、股权转让和上市。

四、1999年债转股的实施在化解银行不良贷款风险方面发挥了重要作用。但是,债转股并没有从实质上改善国有企业经营效益。

1999年债转股企业有580家,债转股金额达4050亿元,占银行剥离不良贷款13939亿元的29%。债转股作为处置不良资产的重要方式之一,在化 解银行不良贷款风险方面发挥了重要作用。但是,债转股后,国有企业绩效并没有实质性的改善,债转股所谓的成果只是企业账面上数字的变化。其中的原因是国有 企业内部治理结构并没有改善,金融资产管理公司也没有充分发挥其在帮助企业转换经营机制,建立法人治理结构方面的作用。

五、1999年债转股存在的问题主要有4个:

五、1999年债转股存在的问题主要有4个:1)债转股的实施由政府主导,在债转股企业选择和定价方面都不是市场化操作,不符合市场规律。2)金融资产管理公司是临时持股,资产管理公司和企业的目 标不完全一致,存在激励不相容问题。3)金融资产管理公司股权退出以企业回购方式为主,企业100%股权回购压力大,回购负担重,直接导致股权退出难度 大。4)受财力和岗位的限制,地方政府接管债转股企业非经营性资产和安置下岗职工的承诺较难落实。

六、以史为鉴,1999年债转股实践的启示有3点:

六、以史为鉴,1999年债转股实践的启示有3点:1)债转股应以市场为主导,减少行政干预。2)债转股是一项系统性工程,要制定相关配套措施,优化企业治理结构,改善企业经营环境,从实质上改善企业绩效。3)多元化股权退出方式。引入新的战略投资者,促进企业长期发展。

正文

一、何谓债转股?

1.1 何谓债转股?

债转股是指将银行对企业的债权转换为金融资产管理公司(AMC)对企业的股权。具体来说,银行将不良贷款转移给金融资产管理公司,金融资产管理公司将债权转换为股权。债转股后,金融资产管理公司成为企业的股东,依法行使股东权利,派员参加企业董事会、监事会,参与企业重大决策,从而带来公司治理结构的变化。

1.2 债务融资和股权融资的比较

债务融资对企业是“锦上添花”的作用。债务融资是把“双刃剑”,在企业经营良好情况下,债务扩张可以扩大企业规模,增强企业盈利能力。在企业经营不佳的情况下,债务负担使企业陷入困境。

股权融资的特点是利益共享,风险分担。股权融资的好处是风险分担,没有支付利息的负担,所以资本金充足(股权融资占比高)的企业更有能力抵御经济下行风险。股权融资的坏处是利益共享,股东按比例分享企业利润,企业经营者要让渡较大的利润。

1.3 金融资产管理公司的角色

金融资产管理公司是实施债转股的关键环节.1999 年经国务院批准,财政部划拨400亿元成立四大金融资产管理公司:信达、东方、长城、华融。成立的目的是负责收购、管理和处置国有银行剥离的不良资产。当 时规定金融资产管理公司存续期为10年。金融资产管理公司是实施债转股的关键环节,在分业经营管理框架下,商业银行不能作为主体直接实行债转股,所以将要 进行债转股的不良资产转移给金融资产管理公司,通过金融资产管理公司进行持股,并参与公司治理。

金融资产管理公司通过向对口国有银行发行金融债券,央行再贷款等方式筹措资金购买不良资产

金融资产管理公司通过向对口国有银行发行金融债券,央行再贷款等方式筹措资金购买不良资产 二、1999

二、19992.1 当时宏观经济情况

宏观经济下行、经济面临较大通缩压力.1993-1996年中国经济“软着陆”后,GDP增速连续三年(1996-1999年)下滑,经济下行压力大。同时,经济面临较大的通缩压力。1998年和1999年CPI为负值,分别为-0.8%、-1.8%。

2.2 90

2.2 9090年代以来,中国国有企业经营状况不佳,资产负债率偏高,债务负担很重,国有企业陷入债务困境.1990 年以来国有工业企业亏损额不断上升, 1997年共亏损830.95亿元,是1990年的2.4倍。1996-1997年,国有工业企业亏损金额甚至高于其利润总额。同时,国有企业资产负债率 也在不断上升,在1995年高达85%。经营不佳加上高负债率,使得企业债务负担压力很大,国有企业陷入债务困境。

国有企业陷入债务困境的原因有3个

国有企业陷入债务困境的原因有3个2.3 银行不良贷款问题严重

银行不良贷款问题和国有企业债务困境是一个问题的两面。商业银行贷款的主要对象是国有企业,1995年国有企业贷款占各项贷款总额的58.73%。国有企业无力偿还贷款,直接导致银行形成过高的不良资产比例。有文献估计,1999年国有商业银行的不良贷款比例高达39%。

2.4

2.4基于上述原因,1999 年实施债转股的主要目的有3个:1)盘活商业银行

不良资产,增加资产流动性,化解金融风险。2)实现债转股企业扭亏为盈。

3)促进企业转换经营机制,建立现代企业制度。

三、1999年政府主导的债转股模式

3.1 1999年债转股方式:行政计划式

1999年债转股是用行政计划的方式去推行。具体操作流程是:1)各省经贸委根据相关条件向国家经贸委上报候选企业。2)国家经贸委审查后推荐给四大金融资产管理公司。3)金融资产管理公司评审后与企业签订债转股协议,并上报国家经贸委、人民银行和财政部三部委审核。4)审核通过后国务院批准正式实施。

实施债转股企业要满足5个条件

实施债转股企业要满足5个条件3.2 债转股实施的参与主体

1999年债转股实施由国家经贸委综合协调.1999年债转股实施的参与主体有债转股企业、商业银行、金融资产管理公司以及政府部门(国家经贸委、人民银行、财政部、地方政府)。各自的相关工作如下表所示。

3.3

3.3

债转股后,金融资产管理公司对企业进行重组,在实施企业重组时,一般与进行债转股企业共同成立新公司。资产管理公司以等值的债转股获得的股权对新公司出资,债转股企业则以资产重组后的净资产作为新公司的股权。新公司成立后,各方按出资比例分取新公司红利。

金融资产管理公司对企业的重组方式主要有3种

金融资产管理公司对企业的重组方式主要有3种3.4 1999年债转股企业管理

金融资产管理公司参与债转股企业的内部治理,目的是改善企业经营机制,建立法人治理结构,进而从实质上改善企业绩效。债转股后,金融资产管理公司依法行使股东权利,通过向企业派出董事人员和监事人员,参与债转股企业治理,目的是帮助企业转换经营机制,建立现代企业制度和法人治理结构,进而从实质上改善企业经营状况。

3.5 金融资产管理公司股权退出方式

1999年债转股的实施过程中,金融资产管理公司股权退出途径有3种:1)企业回购。企业用自有资金按转股前的债权价值进行100%回购。2)股权转让。资产管理公司向第三方转让股权,转让价格不得低于每股净资产。3)上市。通过企业上市,资产管理公司逐步实现股权退出。

企业回购是最常用的股权退出方式

企业回购是最常用的股权退出方式3.6 债转股案例详解

北京水泥厂是中国第一家实施债转股的企业。债转股模式是建设银行转让北京水泥厂的贷款本息6.7亿元给信达资产管理公司,信达持有的债权转为北京水泥厂的股权。企业重组方式是首先进行企业集团(北京建材集团)内部重组,整合集团的优质资产成立北京金隅股份有限公司。北京金隅上市后,母公司北京建材集团通过上市配股等方式筹资,回购信达持有北京水泥厂的股份。

1999年实施债转股后,北京水泥厂当年扭亏为盈,资产负债率下降

1999年实施债转股后,北京水泥厂当年扭亏为盈,资产负债率下降四、1999年债转股实施效果评价

4.1 债转股规模

1999年确定实施债转股企业共580家,债转股总金额4050亿元,占商业银行和国家开发银行剥离不良贷款13939亿元的29%。 在协议转股额 4050 亿元中,信达公司 1759 亿元,华融公司 1095 亿元,东方公司603 亿元 ,长城公司 117 亿元,国家开发银行 477 亿元。2000年8月国家统计局企业调查总队对504家债转股企业进行了调查,504家企业全部为国有企业,其中特大型企业74家,大型企业385家,中 型企业44家,小型企业1家。

4.2 债转股实施效果

1999年债转股的实施在化解银行不良贷款风险方面发挥了重要作用。但是,债转股并没有从实质上改善国有企业经营效益.1999 债转股金额占银行剥离不良贷款的29%,债转股作为处置不良资产的重要方式之一,在化解银行不良贷款方面发挥了重要作用。但是,债转股在转换企业经营机 制,建立现代企业制度方面效果不明显。债转股后,国有企业政企不分的局面并未改变,金融资产管理公司与企业长期股东目标不完全一致,存在激励不相容问题, 资产管理公司没有充分发挥其在帮助企业转换经营机制,建立法人治理机构方面的作用。这些原因导致国有企业绩效并没有实质性的改善,债转股所谓的成果只是企 业账面上数字的变化。

1999年债转股后,国有企业实际效益并没有实质性的改善,债转股所谓的成果只是企业账面上数字的变化

1999年债转股后,国有企业实际效益并没有实质性的改善,债转股所谓的成果只是企业账面上数字的变化 我们的观点也得到了数据上的验证

我们的观点也得到了数据上的验证 五、1999年债转股存在的问题和启示

五、1999年债转股存在的问题和启示5.1 1999年债转股存在的问题

债转股的实施由政府主导,不是市场化操作,不符合市场规律.1) 债转股企业筛选方面,行政干预严重,金融资产管理公司基本没有独立评审权。有的地方政府出于减少亏损企业数量的考虑, 搞“拉郎配”, 将符合条件的企业与严重亏损企业捆绑进行债转股, 导致企业一起陷入困境。2)定价方面,一方面,金融资产管理公司要求按账面价值原值收购银行不良贷款,另一方面,债转股企业要求100%回购股权,企业回 购压力很大,财务负担并没有明显下降。这直接导致资产管理公司较难实现股权退出。

金融资产管理公司是临时持股,存在激励不相容问题。 金融资产管理公司对债转股企业是临时持股,目标是企业能按期回购股权,实现股权退出。而企业长期股东的目标是企业长期发展。两者利益不完全一致,存在激励 不相容问题。金融资产管理公司没有发挥其在帮助企业建立现代企业制度和法人治理结构方面的作用。此外,国有企业政企不分开,行政干预严重,这也导致资产管 理公司行使股东权利受到限制。

金融资产管理公司股权退出以企业回购方式为主,股权退出难度大。股权 转让和上市方式的退出机制能引入新的投资者替换资产管理公司。而企业回购方式的退出机制,没有新的投资者进入,会导致企业资产负债率再次上升。并且财政部 要求企业100%回购股权,使得企业面临较大的回购压力,财务负担并未降低,债转股并没有发挥股权分担风险的作用。这也直接导致资产管理公司股权较难退 出,数据上看,2004-2006年,四大金融资产管理公司不良资产现金回收率不高,只有20%左右。资产管理公司的亏损都由财政来买单。

地方政府接管债转股企业非经营性资产和安置下岗职工的承诺较难落实。地方政府是债转股的重要一环。企业剥离出去的非经营资产(如医院、学校等)和冗余职工,需要地方政府接管和安置。受财力和就业岗位的限制,地方政府的承诺较难落实

5.2 启示

债转股应以市场主导,减少行政干预.1) 要以市场为主导选择债转股企业。行政干预过多,金融资产管理公司不是通过市场机制选择债转股企业,这会导致债转股企业鱼龙混杂,“拉郎配”现象频出。2) 要坚持市场定价。不良资产收购价格和企业回购价格应以市场为导向,对银行不良资产质量和企业实际情况进行市场评估,收购和回购价格由市场决定。否者,债转 股可能达不到减轻企业财务负担的目的,并且无法实现风险分担的作用。

债转股是一项系统性工程,要制定相关配套措施。 债转股不能一转了之,要通过债转股改善企业绩效,必须优化企业治理结构,改善企业经营环境。否则债转股的效果只是企业账面上数字的变化,企业经营绩效没有 实质性改善。在这过程中,要制定相关配套措施,优化企业治理结构,改善企业经营环境。同时要充分发挥金融资产管理公司在优化企业治理结构方面的作用

多元化股权退出方式。企业回购为主的股权退出方式,使得企业回购负担重,债转股的作用停留在延缓时间的层面,并没有发挥股权分担风险的作用。金融资产管理公司股权退出时,应引入新的战略投资者,促进企业长期发展。

进入【新浪财经股吧】讨论

责任编辑:张恒星 SF142